Избранное трейдера Scaut-64

Инвестиции и пассивный доход доступны простым работягам как я..

- 21 октября 2023, 19:22

- |

Пассивный инвестор не тот, кто ничего не делает, а тот кто воздерживается от активной торговли.

Мое правило: меньше активной торговли и дергатни.

По сути инвестированием я занимаюсь около 7 лет.

Из них 4,5 года это накопления на вкладе с ежемесячной капитализацией.

Но тогда о том, что я инвестирую я не понимала.

Просто относила излишки в банк.

Я всегда копила деньги, мне так было проще по жизни и надежнее.

Я так привыкла с того момента когда устроилась на работу и начала получать зарплату.

Были небольшие подарочки прямо на самой работе.

Я работала медсестрой по массажу в госпитале ВОВ. Сейчас он госпиталь участников боевых действий, так как ветеранов ВОВ почти не осталось..

И некоторые больные благодарили деньгами, если им понравился массаж. Прямо сували деньги в карман халата.

Другим коллегам тоже перепадало от больных. Собственно они мне и сказали, что это нормально.

Я не отказывалась. С чего это вдруг думала я. Я тружусь, стараюсь и меня за это благодарят).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 42 )

Мой путь в инвестициях в одной статье!

- 21 октября 2023, 17:31

- |

Друзья, в этот выходной день я хочу немного рассказать о себе и о том, как пришел в рынок. В таком формате я еще никому этого не рассказывал, поэтому запасайтесь печеньками и погнали.

Итак, я позиционную себя квалифицированным инвестором, аналитиком, автором и создателем блога об инвестициях ИнвестТема на всех популярных инвестиционных площадках страны. Будучи дипломированным юристом, я свой путь в финансах начал еще в 2006 году. В разное время занимал должности от директора филиала страховой компании до гендиректора собственной агентской компании (по настоящее время).

На рынке с 2013 года. До этого времени был небольшой опыт работы с ПАММ-счетами. Думаю об итогах этого чуда-направления рассказывать вам не нужно 😂 Заинтересовавшись фондовым рынком, я начал с технического анализа, трейдинга и прочих спекулятивных стратегий. Перебрал множество вариантов заработка, так как капитал не позволял рассчитывать на сколько-нибудь серьезный пассивный доход. В то время было крайне мало обучающих курсов, закрытой аналитики и вот этих вот всех инфоцыган (ваш покорный слуга не исключение 😉) Единственное где немного прокачал себя, это материалы и вебинары от Финам (не реклама если что). Помогли ли они? Оглядываясь назад, не могу сказать точно, помогли они или наоборот.

( Читать дальше )

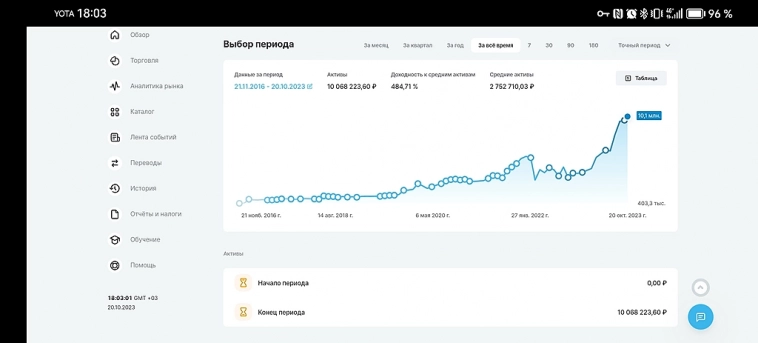

ИИС: от 400к до 10М

- 20 октября 2023, 19:22

- |

Путь первый (простой): довнести ещё 9.6мио.

Путь второй же куда более сложный и долгий…

Мой ИИС был открыт в конце ноября 16го года, а сегодня подал заявление на его закрытие. Сиречь потребовалось 6 лет и 11 месяцев активной работы, ну а также ещё 2.8М (довносил каждый год по 400к).

Так что доходность, увы не 25х, а существенно меньше :) Не уверен, что открывашка правильно считает оную, но из общей доходности к средним активам выходит 29% годовых! Альфа — 15%. Ну еще и вычеты от налоговой за взносы…

Вот настал момент, когда 52к в год — стали совсем не ощутимыми; пора переоткрывать ИИС по новому типу. Вообще, открытие ИИС и, особенно, решение не доверять свои деньги кому-то, а управлять самостоятельно — оказалось, пожалуй одним из ключевых за последние лет 10… Чуток об этом писал тут smart-lab.ru/mobile/topic/920647/

В старых рамках стало тесно — пора переходить в иную лигу!

P.S. Всем успехов, холодной головы и профита!

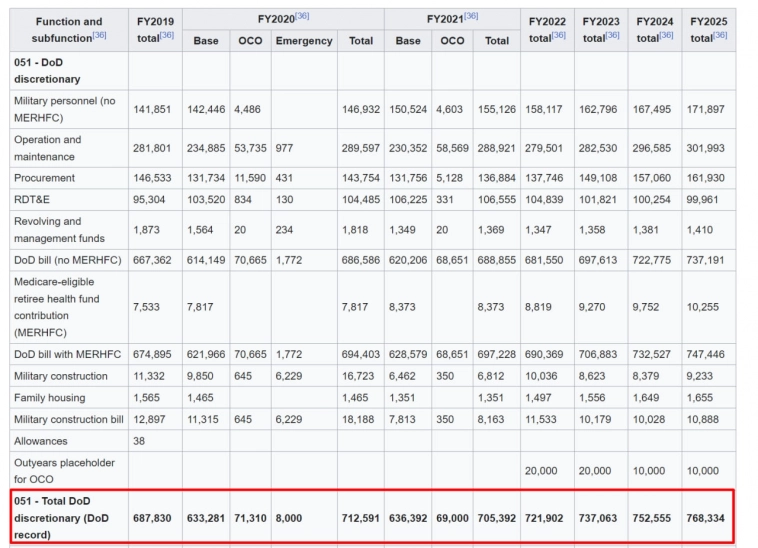

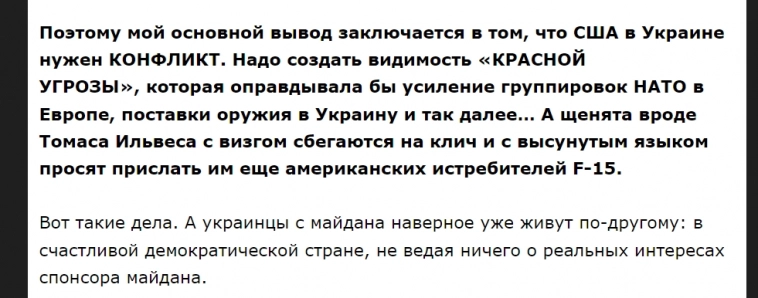

Цинизм американской геополитики: "пусть соседние народы убивают друг друга - это принесет нам дивиденды" - Байден

- 20 октября 2023, 18:09

- |

Байден цинично сказал накануне в интервью CNN: «Помощь Украине и Израилю — это разумная инвестиция, которая принесет дивиденды для американской безопасности на протяжении поколений — Джо Байден»

По факту конечно это должно звучать так:

«Нашим военно-промышленным компаниям выгодно провоцировать войны то там то сям в мире, а потом продавать им своё оружие».

Очевидно, что мир без войны не выгоден американскому ВПК, который сжирает из бюджета >$700 млрд ежегодно.

Ведь на США никто не додумается нападать, а такие астрономические расходы как-то нужно оправдывать.

Расходы бюджета США на оборону и прогноз

Так что кто является основной осью зла в мире нетрудно догадаться.

Впрочем это не новость, эта ситуация длится десятилетиями.

Жаль что справедливость в этом мире никак не наступит😢

Когда уже б… этот бумеранг прилетит назад?

Ровно об этом же я писал 10 лет назад в заметке "США экспортирует конфликт. Печальная реальность", естественно ничего не поменялось:

Единственный выиграл 6 чемпионатов по трейдингу и рассказал как это сделал

- 20 октября 2023, 13:35

- |

Доброго дня, коллеги, биржевые спекулянты и инвесторы. Готовлюсь к конференции по инвестициям 28 октября и пересмотрел мое же интервью с TATARIN30, которое он любезно дал в июне 2022 года на нашей питерской конференции. Видос до этого момента был только в платном доступе, сегодня я выложу бесплатно на своем ютуб канале. А здесь я хотел сделать для вас конспект идей из этого видео...

Итак, тезисы:

Кол-во лонгов и шортов примерно совпадает.

Часто покупает на максимумах.

Сигнал к тому чтобы обратить внимание на акции — рост объемов.

Надо смотреть на настроение в акциях, сентимент. Оцениваю по графику/стакану.

Можно оценивать характер затухания колебаний акций.

Мало кто ведет статистику закономерностей, как акции отрабатывает.

Например, статистику дивидендных отсечек.

Шлаки торгует.

Форумы и телеграммы не читает. Обо всем говорит график и стакан.

Входит и выходит из сделок заявками айсберг.

Есть стратегии которые перестали работать, например утренние сессии перестали работать, когда их убрали. Остальные все работают.

Одна из стратегий:

( Читать дальше )

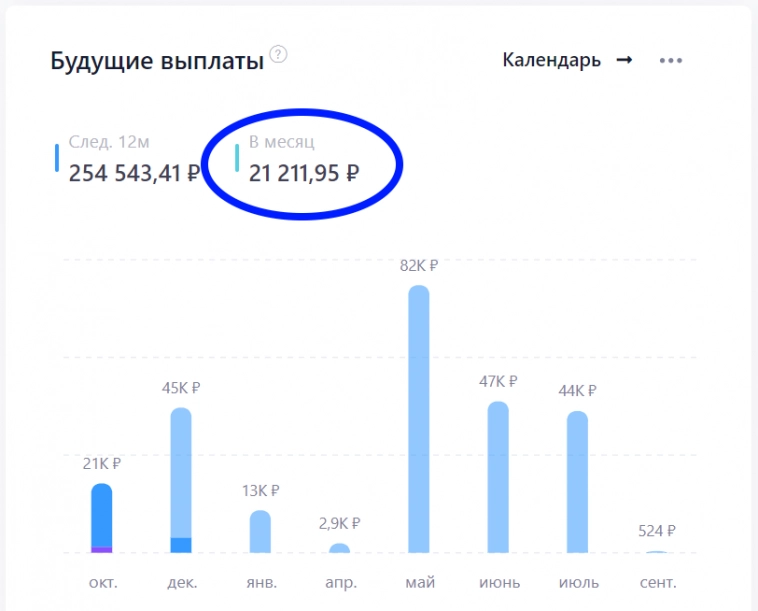

Очередная планка по пассивному доходу преодолена, мой портфель приносит больше 20 000 рублей в месяц

- 19 октября 2023, 18:50

- |

На днях мой портфель в плане средней ежемесячной дивидендной доходности перешагнул рубеж в 20 000 рублей!

Кто-то скажет, что сумма небольшая, но стоит заметить, что это абсолютно пассивный доход, который будет поступать мне вне зависимости от того, что я буду делать и чем заниматься.

Если быть точным, то согласно данным сервиса, где я веду учёт инвестиций, мой ежемесячный дивидендный доход на данный момент составляет 21 212 рублей:

Сколько денег нужно инвестировать в акции, чтобы получать 20 000 рублей в месяц?

Итак, все данные, которые я вам показываю, основаны на моём реальном инвестиционном портфеле у брокера СБЕР. Свой портфель я уже почти 4 года собираю на основе дивидендных акций нашего фондового рынка.

Так что, эти суммы — не плод каких то расчётов или прогнозов, это объективная действительность, которая показывает какой примерный среднемесячный дивидендный доход можно получить с портфеля в 2.8 млн. рублей инвестируя в российские дивидендные акции.

( Читать дальше )

Надоело инвестировать! Хочу все тратить..

- 19 октября 2023, 18:34

- |

Лежу и думаю-вот нафига мне это все надо?

Что такой уж хороший доход дают мои накопления?

Нет, я бы не сказала, что хороший.

Что мне будет с этих лишних 16 тысяч?

Да, это один МРОТ.

Но что мне делать с ним?

Я понимаю людей у которых там миллионы на счету и они получают ежемесячно по 500-700 тыс рублей пассивно и живут с капитала.

А мне что дают мои 16 тысяч?

Вот например, недавно беседовали с приятельницей.

Ее муж зарабатывает 200 тыс рублей в месяц(свой небольшой бизнес). А тратят они 100 тыс рублей на жизнь, остальное отправляют снова в бизнес.

Блин, 100 тыс рублей! Я не понимаю как можно тратить в месяц столько денег!

Вы представляете как закостенел мой мозг?

Я не могу тратить много денег!

У меня в голове только одно-как можно больше сберечь и отправить в инвестиции!

Вот как жить с этим?

Или более менее успешный бизнесмен с ежемесячным доходом 1,5 млн рублей.

Ну он же все себе может позволить- красный мерседес или БМВ Х6, комфортабельный отдых в отеле с собственным выходом на пляж и тд.

( Читать дальше )

Хищения из Роскосмоса увели за границу: сколько воруют из бюджета

- 19 октября 2023, 14:14

- |

Роскосмос раздербанили как и остальные некоторые компании. Хищения в больших объёмах не помню когда приводили к длинным срокам заключения виновных. Наверное потому что такого никогда не было.

Если помните, совсем недавно, пару недель назад, Роснано предупредило о возможном банкротстве. Хотя прошло и не так много лет со слов Чубайса «у нас сегодня очень много денег». Т.е. люди терять их умеют… или тырить. В общем, талант. Однако теперь разговор о воровстве в Роснано, где за хищение заочно арестовали участника ракетно-космической промышленности.

В международный розыск объявлен бывший топ-менеджер Роскосмоса и Владимир Мешков, который являлся замнач полпреда президента РФ в Приволжском фед.округе. Говорят, они стырили 600 млн рублей.

По результатам проверки, через госконтракт, из выделенных подрядчику 3,2 млрд рублей, около 1 млрд рублей было похищено. Расследование определило, что это случилось сразу после получением подрядчиком — Москапстрой — 1,5 млрд рублей, из которых 1 млрд рублей растворился на счетах однодневок. Точнее имеющих такие признаки. Но мы то с вами знаем что там и как.

( Читать дальше )

Россия на пути к светлому будущему ... Аргентины.

- 19 октября 2023, 12:57

- |

Несмотря на столь благоприятные условия, страна пережила 9 дефолтов, последние из которых были в 2001, 2014 и в 2020 годах.

Естественно все эти проблемы появились не на пустом месте, а благодаря «грамотной» экономической политики чиновников. Однако если до 2011 года правительство ещё как-то пыталось держать себя в узде, то после оно полностью переключилось на модную ныне Современную Монетарную Теорию (Modern Monetary Theory (MMT)). Основная суть которой в том, что государство может не ограничено занимать деньги для удовлетворения своих расходов, т.к. при необходимости всегда сможет напечатать требуемую для оплаты долга сумму.С 2012 денежная база М0 выросла с около 200млрд. песо до 7трлн.песо в 2023 году, М2 вырос соответственно.

( Читать дальше )

А как с Японией то дела?

- 19 октября 2023, 12:39

- |

Япония в сентябре 2023 года снизила экспорт легковых автомобилей в РФ на 51,8%;

Япония в сентябре сократила импорт СПГ из РФ на 33,7%, а угля — на 49%;

Товарооборот Японии и РФ в сентябре упал на 54,5%, до $534,7 млн;

Япония в сентябре нарастила импорт зерновых из РФ на 246,9%. @tass_agency

Всё ожидаемо кроме последнего, как так получилось вдруг, знает кто?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал