SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Sbero

Делать рынок

- 15 августа 2011, 04:08

- |

За всю историю существования биржи США за прошлые пару недель был самый зловейший и мощный выход из длинных позиций, если смотреть по объемам торгов, даже немного превзошли худшую неделю в 2008. Кстати, если смотреть по волатильности, то за 100 лет было лишь 3 аналога. Это 30-е годы во времена Великой Депрессии, это 87 во время известного биржевого краха и разумеется 2008 год, а по частоте внутридневных колебаний только 2008 год может сравниться. Вот так! )) По силе и быстроте падения вновь 87 год лидер, несколько дней в 2002 и 2008 и сейчас август 2011. За пару недель было смыто не менее 7 трлн долларов мировой капитализации фондовых рынков, многие рынки обновили рекорды по быстроте падения и достигли низших показателей с 2009 года – тот же CAC40. Поэтому август 2011 – это историческое событие и запомните это время надолго. По сути, август 2011 это самое знаменательное биржевой событие за 50 лет! Что заставляет инвесторов, которые не обременены маржинальными обязательствами, сбрасывать акции?

( Читать дальше )

( Читать дальше )

- комментировать

- 156 | ★6

- Комментарии ( 22 )

Учет волатильности в торговле. Часть 2

- 14 августа 2011, 14:08

- |

Часть 2

Какие это параметры?

1. На каком расстоянии от текущей рыночной цены будет стоять наш стоп?

2. Через какое расстояние снимать нашу прибыль, т.е. выставлять тейк-профит?

3. Как быстро передвигать стоп в безубыток?

4. Различные другие индивидуальные характеристики торговой системы (например, торговые паттерны).

Если вы и раньше не отвечали на такие вопросы, то сначала вообще стоит задуматься, что вы делаете на рынке?

Если же вы достаточно серьезно относитесь к своей торговле, то такие банальные вещи давным-давно присутствуют в вашей торговой системе, поэтому остается перейти к следующему вопросу: как эти параметры

( Читать дальше )

Учет волатильности в торговле. Часть 1

- 14 августа 2011, 14:02

- |

Часть 1

То, что мы все с вами видели за последнюю неделю на рынке (с 8 по 12 августа), заставляет серьезно задуматься над тем, как мы мобильны и как мы можем приспосабливаться к торговле.

Именно такие моменты в нашей трейдерской жизни позволяют задать самому себе вопрос: «А всё ли я контролирую в своей торговле?».

Я думаю, что многие были в недоумении, ведь такая высокая волатильность (за один только день, 8 августа 2011 года, рынок упал на 20 000 пунктов) заставляет в значительной степени изменить ритм, адаптировать систему к более активному рынку.

( Читать дальше )

Анализ тильтовых дней. Как их избежать.

- 12 августа 2011, 18:12

- |

Недавно, проанализировав журнал сделок практически за всю свою трейдерскую карьеру, заметил, что ВСЕ мои сильно убыточные дни (выходящие за пределы допустимые системой) были созданы в состоянии так называемого тильта. А поэтому я решил основательно проанализировать это состояние, причины, приводящие к нему, способы профилактики и борьбы с ним, дабы избегать подобных дней в будущем

Статья не претендует на академичное изложение. Я даже не пытаюсь дать «верное» понимание тильта. Здесь я рассматриваю только мои представления о нем, мой личный опыт и выводы, которые, думаю, будут интересны всем.

Тильт характеристики:

( Читать дальше )

Статья не претендует на академичное изложение. Я даже не пытаюсь дать «верное» понимание тильта. Здесь я рассматриваю только мои представления о нем, мой личный опыт и выводы, которые, думаю, будут интересны всем.

Тильт характеристики:

- Сопровождается неуправляемой эмоциональностью. Действиями движет одновременно и страх, и жадность, разум поступает в их подчинение. Эмоции начинают использовать его для обоснования своих побуждений (поэтому в процессе тильта кажется, что ты делаешь все разумно, прозрение наступает только потом).

- Полное отсутствие самоконтроля. Эйфория и подавленность часто сменяют друг друга.

- Сопровождается хаотичными и необоснованными сделками. Обычно у всех есть какая-никакая система или критерии принятия решения о сделке. Во время тильта обо всем этом забывается. В состоянии тильта я никогда не искал возможности или аргументы для сделки, я ни разу не думал о сигналах своей системы. Единственная мысль, в которой она упоминалась, была такой: «Чорт, это же против системы! Ну, ничего прорвемся, система тоже ошибается!».

- Сопровождается очень большим количеством сделок. Сделки следуют одна за другой. Часто закрывая одну убыточную сделку, сразу открываешь окно для ввода другой (объясняется это желанием освободиться от груза убыточности прошлой сделки: вроде как открыл новую, значит уже новый другой риск, еще 500п можно посидеть. Это защитный механизм психики человека). Окно для ввода заявки почти всегда открыто, закрывается только для того чтобы перейти на другую вкладку в quik-е

- Стопы не ставятся в терминал и становятся короче обычных.

- Характеризуется либо настырным и упрямым стоянием на одной и той же позиции (только в лонг!!! Пофиг что все падает), либо частым и бессмысленным переворотом позиции (то в лонг, то в шорт, куда цена дернется, туда и я). Далее будет подробнее.

- Присутствует постоянное стремление посмотреть на состояние счета (у меня правило не смотреть на деньги во время торговли).

- Сопровождается отчетливым НЕжеланием вписывать сделки в журнал или кому-то о них говорить.

- Ну и конечно, сопровождается приступами гнева: на рынок, на контрагентов, на себя, а так же поломанными мониторами, клавиатурами, карандашами, разбитыми кулаками, потной мордой и взъерошенной головой.

( Читать дальше )

Сезон дождей - сезон урожаев

- 11 августа 2011, 13:52

- |

Несколько последних постов Тимофея навело на мысль — а почему мы теряем в стрессовом рынке? Ответ конечно прост: «Привыкание к цене» = не успел перестроится — получи лося. Но имхо дело не только в этом ....

Я прихожу к мнению, что у многих трейдеров — по всей видимости в том числе и у Тимофея, не правильный риск-менеджмент. Многие размер позиции определяют от фиксированного процента депозита, при этом полностью не учитывают волатильность рынка, которая сильно меняется особенно в кризисы.

( Читать дальше )

Я прихожу к мнению, что у многих трейдеров — по всей видимости в том числе и у Тимофея, не правильный риск-менеджмент. Многие размер позиции определяют от фиксированного процента депозита, при этом полностью не учитывают волатильность рынка, которая сильно меняется особенно в кризисы.

( Читать дальше )

Амплитуда дня. Статистика fRTS 03.08.05-09.08.11

- 10 августа 2011, 17:48

- |

(Первая часть)

(Вторая часть)

(Третья часть)

(Четвертая часть)

(Пятая часть)

(Шестая часть)

Продолжаем изучать статистику прошлых лет по фьючерсу РТС за период 03.08.05-09.08.11.

Чем больше анализирую статистику, тем больше проникаюсь ею. История фьючерса РТС хоть и относительно небольшая, но очень насыщенная, что делает ее очень ценной. Были времена и бурного роста, и кризисный 2008-й год, и локальные спады, и подъемы. Казалось бы что может быть еще? Что-то еще более невообразимое? Падение рынка до нуля за день, неделю, месяц? Возможно ли такое?

Если и возможно теоретически, то там будут совсем другие «правила и законы».

Сегодня проанализируем амплитуду дня (high — low).

Вычислим все амплитуды для 1 493 торговых дня.

Первое что сделаем, проверим на «нормальность» распределения.

Проведем градацию по высоте амплитуд

( Читать дальше )

(Вторая часть)

(Третья часть)

(Четвертая часть)

(Пятая часть)

(Шестая часть)

Продолжаем изучать статистику прошлых лет по фьючерсу РТС за период 03.08.05-09.08.11.

Чем больше анализирую статистику, тем больше проникаюсь ею. История фьючерса РТС хоть и относительно небольшая, но очень насыщенная, что делает ее очень ценной. Были времена и бурного роста, и кризисный 2008-й год, и локальные спады, и подъемы. Казалось бы что может быть еще? Что-то еще более невообразимое? Падение рынка до нуля за день, неделю, месяц? Возможно ли такое?

Если и возможно теоретически, то там будут совсем другие «правила и законы».

Сегодня проанализируем амплитуду дня (high — low).

Вычислим все амплитуды для 1 493 торговых дня.

Первое что сделаем, проверим на «нормальность» распределения.

Проведем градацию по высоте амплитуд

( Читать дальше )

Тренды внутри дня. Статистика fRTS 03.08.05-05.08.11

- 09 августа 2011, 19:48

- |

Сегодня хочу затронуть сложную, но очень интересную, на мой взгляд, тему. А именно тренды внутри дня.

Но далеко не всегда так получается – купить на локальном дне и продать на хае, чаще такие попытки приводят к распилу профита, усиленному «тильту», а в следствии к сливу депозита.

Есть еще один большой минус – смена тренда внутри дня происходит слишком часто, поэтому многие трейдеры привыкают к тому, что могут пересидеть убыточную позицию. Со временем это входит в норму вещей, и вот наступает ударный день, смены тренда нет и нет, убыток растет, а поскольку рынок инертен, то и на следующий день в основном движется в сторону УД, а потом еще один день, и еще. Таков первый урок трейдера… Знакомьтесь, Margin Call…

( Читать дальше )

- Чем привлекательна торговля внутри дня, так это возможностью зарабатывать на внутридневном движении вверх-вниз. Выжать максимум от движений даже при нулевом исходе за день.

Но далеко не всегда так получается – купить на локальном дне и продать на хае, чаще такие попытки приводят к распилу профита, усиленному «тильту», а в следствии к сливу депозита.

Есть еще один большой минус – смена тренда внутри дня происходит слишком часто, поэтому многие трейдеры привыкают к тому, что могут пересидеть убыточную позицию. Со временем это входит в норму вещей, и вот наступает ударный день, смены тренда нет и нет, убыток растет, а поскольку рынок инертен, то и на следующий день в основном движется в сторону УД, а потом еще один день, и еще. Таков первый урок трейдера… Знакомьтесь, Margin Call…

( Читать дальше )

Ликбез: Что такое VIX ? Где смотреть и прочее

- 08 августа 2011, 18:41

- |

1. Что такое VIX?

Индекс Волатильности S&P500 — более известный как «VIX» — это оценка колебания рыночной цены, которая вычисляется с помощью реального времени на основании BID/ASK S&P 500 Index (SPX).

2. Как рассчитывается VIX?

VIX рассчитывается непосредственно из котировок соседних и близлежащих серий опционов на S&P 500 Index, охватываются широкий спектр страйков. Расчет VIX не зависит от каких-либо теоретических моделей ценообразования, используется формула, где учитываются средние взвешенные цены на опционы самой близкой серии и следующей серии:

Сравнение IV фондовых индексов:

США

SPX

http://www.bloomberg.com/apps/quote?ticker=VIX:IND

Великобритания

FTSE

http://www.bloomberg.com/apps/quote?ticker=VFTSE:IND

Германия

DAX

http://www.bloomberg.com/apps/quote?ticker=VDAX:IND

( Читать дальше )

Индекс Волатильности S&P500 — более известный как «VIX» — это оценка колебания рыночной цены, которая вычисляется с помощью реального времени на основании BID/ASK S&P 500 Index (SPX).

2. Как рассчитывается VIX?

VIX рассчитывается непосредственно из котировок соседних и близлежащих серий опционов на S&P 500 Index, охватываются широкий спектр страйков. Расчет VIX не зависит от каких-либо теоретических моделей ценообразования, используется формула, где учитываются средние взвешенные цены на опционы самой близкой серии и следующей серии:

Сравнение IV фондовых индексов:

США

SPX

http://www.bloomberg.com/apps/quote?ticker=VIX:IND

Великобритания

FTSE

http://www.bloomberg.com/apps/quote?ticker=VFTSE:IND

Германия

DAX

http://www.bloomberg.com/apps/quote?ticker=VDAX:IND

( Читать дальше )

Экстремумы внутри дня. Статистика fRTS 03.08.05-05.08.11

- 08 августа 2011, 14:28

- |

(Первая часть)

(Вторая часть)

(Третья часть)

(Четвертая часть)

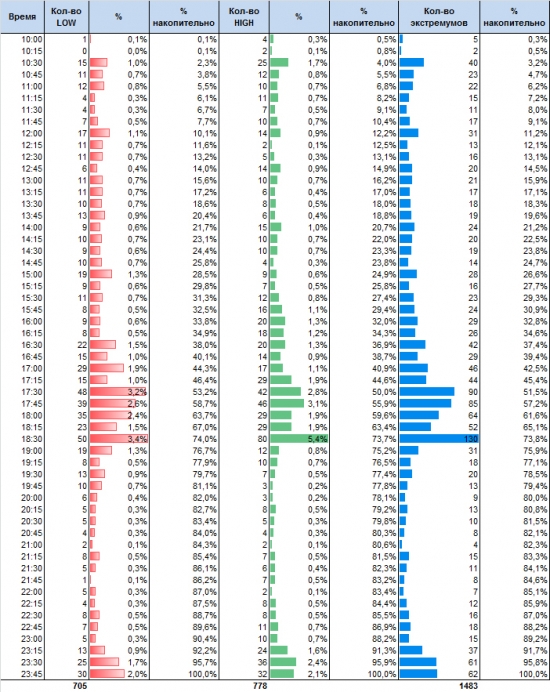

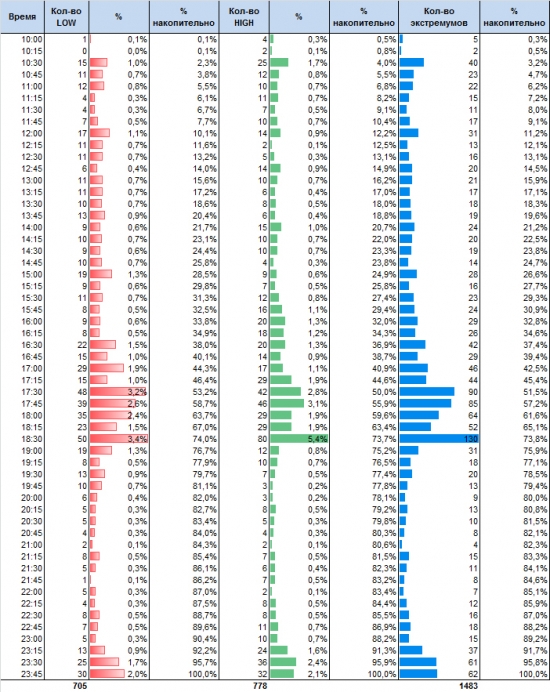

Сегодня рассмотрим внутридневные максимумы и минимумы. Для анализа использую 15М бары за период с 3 августа 2005 года по 5 августа 2011 года.

1 490 торговых дней (дневная + вечерная сессии) разложим на положительные, отрицательные и нулевые дни.

Первым делом рассмотрим максимальные значения (high) при дневном движение вверх и минимальные значения при движении вниз.

Как видим из таблицы, экстремумы при однонаправленном движении могут возникать в любом временном промежутке, лишь стоит отметить, что большое сосредоточение находится в промежутке с 17:00 часов до 19:15 и с 23:30 до 23:50 (наверняка влияние УД, т.к. суммарно 1,7%+2%+2,4%+2,1% = 8,2% примерно совпадают с 6% УД)

Наиболее интересна другая таблица — показывающая low и high при разнонаправленном движении. Т.е. интересно посмотреть, когда формируется LOW в «положительные» дни и HIGH в «отрицательные»

( Читать дальше )

(Вторая часть)

(Третья часть)

(Четвертая часть)

Сегодня рассмотрим внутридневные максимумы и минимумы. Для анализа использую 15М бары за период с 3 августа 2005 года по 5 августа 2011 года.

1 490 торговых дней (дневная + вечерная сессии) разложим на положительные, отрицательные и нулевые дни.

Первым делом рассмотрим максимальные значения (high) при дневном движение вверх и минимальные значения при движении вниз.

Как видим из таблицы, экстремумы при однонаправленном движении могут возникать в любом временном промежутке, лишь стоит отметить, что большое сосредоточение находится в промежутке с 17:00 часов до 19:15 и с 23:30 до 23:50 (наверняка влияние УД, т.к. суммарно 1,7%+2%+2,4%+2,1% = 8,2% примерно совпадают с 6% УД)

Наиболее интересна другая таблица — показывающая low и high при разнонаправленном движении. Т.е. интересно посмотреть, когда формируется LOW в «положительные» дни и HIGH в «отрицательные»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал