SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Sbero

Видео А.М. Герчик ! ! ! ! (юмор) Товарищи-это разрыв))))))

- 21 сентября 2011, 10:55

- |

- комментировать

- 53 | ★7

- Комментарии ( 24 )

Netflix: странная сказка с несчастливым (но вполне предсказуемым) концом

- 21 сентября 2011, 00:14

- |

Долго, долго мучил Нетфликс шортистов всего мира коэффициентом p/e выше 70 и вечным ростом. Но расплата была неизбежна и это свершилось. Поздравляю всех кто выжил и смог дотянуть шорт — есть в мире справедливость! )

Внимание, не попадите на лишний налог!

- 20 сентября 2011, 22:38

- |

Сегодня, на вопрос о налогах был обрадован брокером. Оказывается, чтобы убыткок/прибыль сальдировались с результатом прошлого года(у меня в 2010 чистый убыток) необходимо было до 30 апреля подать декларацию о убытке. А сейчас уже поздно и в случае прибыли в 2011 платить НДФЛ 13% с нее придется.

Может кто-нибудь уже сталкивался с этим, сделать правда ничего нельзя? Расстроился, сумма серьезная получается к уплате.

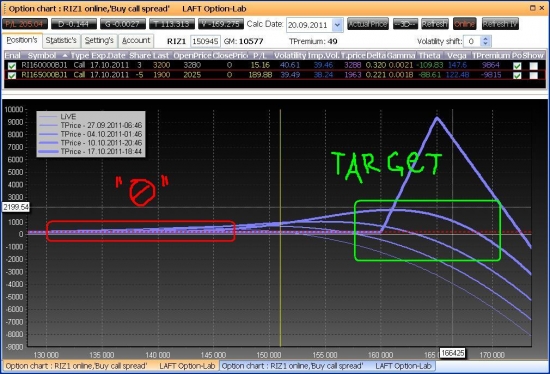

Учимся торговать опционами. Call Ratio Spread. To Deal Again!

- 20 сентября 2011, 17:37

- |

Вновь мой топик посвящен спредам. Кто осваивает опционы — может «попробовать на зуб» приведенные ниже спреды.

Вначале о рынке. Основная гипотеза (h0) — дно либо было, либо рядом, поэтому до экспирации в октябре рынок будет подрастать, диапозон 160 — 165 по РИЗе выглядит вполне рабочим (покрайней мере сейчас). Волатильность будет снижаться.

Альтернативная гипотеза (h1) — негативный сценарий, рынок валится либо стоит на месте, h0 отвергается :)

Открываем два ратио спреда на коллах:

Первый спред уходит в «0» если h0 отвергается.

( Читать дальше )

Вначале о рынке. Основная гипотеза (h0) — дно либо было, либо рядом, поэтому до экспирации в октябре рынок будет подрастать, диапозон 160 — 165 по РИЗе выглядит вполне рабочим (покрайней мере сейчас). Волатильность будет снижаться.

Альтернативная гипотеза (h1) — негативный сценарий, рынок валится либо стоит на месте, h0 отвергается :)

Открываем два ратио спреда на коллах:

Первый спред уходит в «0» если h0 отвергается.

( Читать дальше )

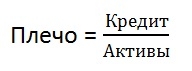

Просто о сложном: "Плечо и маржа" (финансовый ликбез)

- 20 сентября 2011, 12:58

- |

Полазил я тут по форуму, по тегам — не нашел более менее «простых» пояснений — что это за «фрукт». Есть и мои записи, но они «по букве закона»...

Задумался о том, что нужно привести более «понятные» высказывания и формулы.

Итак:

Финансовый ликбез (плечо и маржа)

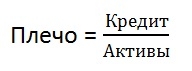

Плечо: Отношение заемных средств к собственным (Активы = д.с. + маржинальные бумаги). Основной смысл «плеча» — сколько у Вас заемных средств на единицу собственных.

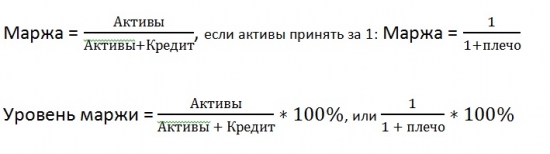

Маржа: Доля собственных активов в общей маржинальной позиции (здесь учитываются только д.с. и маржинальные ценные бумаги).

Зная плечо, всегда можно посчитать уровень маржи и наоборот:

Пример:

Уровень маржи – 40% (Ваши активы составляют 40% от общей маржинальной позиции, соответственно 60% — заемные (кредит))

Кредит = 60, активы = 40.

( Читать дальше )

Задумался о том, что нужно привести более «понятные» высказывания и формулы.

Итак:

Финансовый ликбез (плечо и маржа)

Плечо: Отношение заемных средств к собственным (Активы = д.с. + маржинальные бумаги). Основной смысл «плеча» — сколько у Вас заемных средств на единицу собственных.

Маржа: Доля собственных активов в общей маржинальной позиции (здесь учитываются только д.с. и маржинальные ценные бумаги).

Зная плечо, всегда можно посчитать уровень маржи и наоборот:

Пример:

Уровень маржи – 40% (Ваши активы составляют 40% от общей маржинальной позиции, соответственно 60% — заемные (кредит))

Кредит = 60, активы = 40.

( Читать дальше )

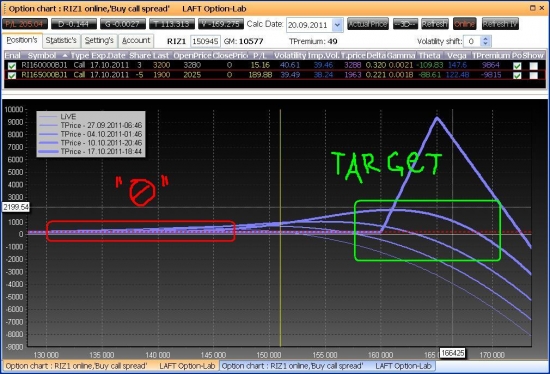

Учимся торговать опционами. Колл ратио спред. Экспирация.

- 19 сентября 2011, 13:03

- |

Только сейчас появилась свободная минутка написать топик об экспирации моих спредов.

Напоминаю, что открытие и трансформации были описаны в этих топиках:

smart-lab.ru/blog/13785.php

smart-lab.ru/blog/13942.php

smart-lab.ru/blog/14898.php

Была еще одна трансформация. Не дожидаясь когда мои спреды уйдут в минус — с легкой подачи deen-ua я «нагнул» профиль каждого спреда сильнее вправо. В результате первый спред при падении остается в плюсе, второй — уходит в 0.

Профили на экспирацию обоих спредов (все позы и цены реальные):

В результате имеем небольшую прибыль — примерно +5% от депозита. Не густо конечно, но с учетом того, что гипотеза о Кукле и ЗНВ в этот раз не сработала, +5% — пойдет.

Спасибо всем кто высказывался и давал дельные советы! Отдельная благодарность deen-ua иUrets!

Напоминаю, что открытие и трансформации были описаны в этих топиках:

smart-lab.ru/blog/13785.php

smart-lab.ru/blog/13942.php

smart-lab.ru/blog/14898.php

Была еще одна трансформация. Не дожидаясь когда мои спреды уйдут в минус — с легкой подачи deen-ua я «нагнул» профиль каждого спреда сильнее вправо. В результате первый спред при падении остается в плюсе, второй — уходит в 0.

Профили на экспирацию обоих спредов (все позы и цены реальные):

В результате имеем небольшую прибыль — примерно +5% от депозита. Не густо конечно, но с учетом того, что гипотеза о Кукле и ЗНВ в этот раз не сработала, +5% — пойдет.

Спасибо всем кто высказывался и давал дельные советы! Отдельная благодарность deen-ua иUrets!

Mythbusters - разрушаем мифы о том, что влияет на стоимость Золота

- 18 сентября 2011, 02:21

- |

Почитав сегодняшную дискуссию на тему «Золото и кризис» ( http://smart-lab.ru/blog/mytrading/16698.php ), решил написать пост с эмпирическим анализом всех тех стандартных, заученных и вбитых в головы новостными лентами предположений о том, что же все-таки влияет на стоимость золота. Надоело видеть одни и те же объяснения (они же догадки), которые никто даже не пытался математически проверить??

Итак, подавляющее большинство считает, что золото — это защитный актив от инфляции и от турбулентности на финансовых рынках. Что ж, давайте посмотрим, как все обстоит на самом деле.

Итак, по порядку.

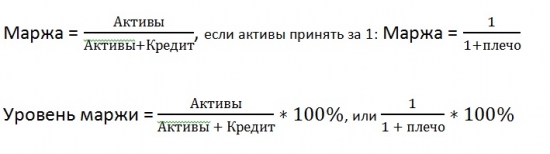

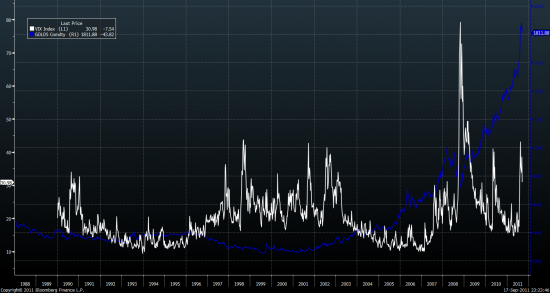

Миф 1. Золото растет в периоды нестабильности фондовых рынков.

Недельный график Золото vs. VIX:

Видно невооруженным взглядом, что никакой корреляцией здесь даже и не пахнет. Но на глаз мы полагаться не будем, все видят один и тот же график по-разному, посчитаем корреляцию: расчет корреляции по недельным приращениям дает значение всего лишь 3.4%, что на оценочном интервале незначимо отличается от нуля! Интересно, не правда ли? Говорите, золото должно расти из-за роста волатильности на фондовых рынках? Ну-ну.

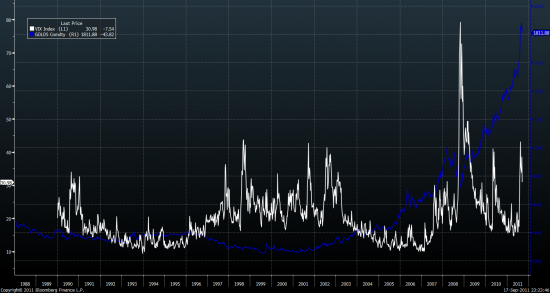

Миф 2. Золото растет в периоды нестабильности на банковском рынке (отчасти это заложено в волатильности фондовых рынков).

Недельный график Золото vs. (2Y Swap — 2Y Generic Government Bond Yield):

Расчет корреляции по недельным приращениям дает значение 0.05%. Статистически значимой зависимости нет.

Миф 3. Золото — хедж от инфляции. Для проверки данного предположения надо сравнивать динамику золота не с уже посчитанным уровнем инфляции за прошедший период, а с инфляционными ожиданиыми (inflation expectations).

Недельный график Золото vs. University of Michigan 1Yr Ahead Inflation Expectations:

На первый взгляд кажется, что зависимость большая. И действительно, до 2008 года казалось, что это так. Но как объяснить, что начиная с 2007 года золото выросло почти в 3 раза, в то время как инфляционные ожидания хоть и были волатильными, но в среднем не показали никакого существенного роста? Более того, многие развитые экономики сейчас находятся на грани дефляции несмотря на рекордный вброс ликвидности. Ничего не поделаешь — ловушки ликвидности никто еще не отменял.

Как видим, обычные объяснения роста золота как хедж от инфляции и нестабильности на рынках, на самом деле не выдерживают критики.

Что же тогда эту критики выдерживает? Обратимся к первоисточникам: в 1931 году Хотеллинг опубликовал работу «The Economics of Exhaustible Resources» ( http://en.wikipedia.org/wiki/Hotelling's_rule ), впоследствии подхваченную макроэкономистами и обобщенную на различные прикладные допущения. Основная же идея сводится к тому, что стоимость истощаемых ресурсов должна расти со временем пропорциональнно реальным ставкам.

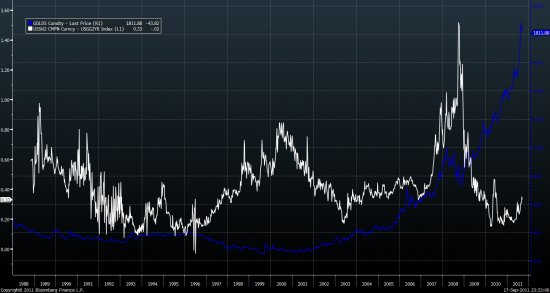

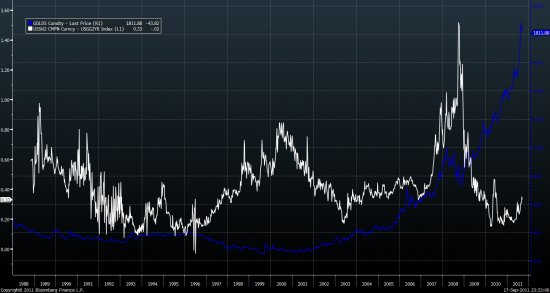

Посмотрим на график Золото vs. US Govt Bond Yield (2Yr) - University of Michigan 1Yr Ahead Inflation Expectations:

(почему 2Yr против 1Yr — bloomberg не дает длинную историю годовых ставок по treasuries, но для нас это не критично)

Ситуация сумасшедшего роста золота в конце 70х и в наше время сопровождается одним и тем же фактором — отрицательные реальные процентные ставки. В конце 70х это сопровождалось бешеной инфляцией, в наше время — почти нулевыми процентыми ставками.

Конечно, данный подход не может объяснить всей динамики, естественно это не единственный фактор; были периоды, когда рост реальных ставок сопровождался падением цен на золото. Но у данного поста и не было такой задачи. Я лишь хотел, чтобы все задумались, а так ли верны все наши «стандартные представления».

Итак, подавляющее большинство считает, что золото — это защитный актив от инфляции и от турбулентности на финансовых рынках. Что ж, давайте посмотрим, как все обстоит на самом деле.

Итак, по порядку.

Миф 1. Золото растет в периоды нестабильности фондовых рынков.

Недельный график Золото vs. VIX:

Видно невооруженным взглядом, что никакой корреляцией здесь даже и не пахнет. Но на глаз мы полагаться не будем, все видят один и тот же график по-разному, посчитаем корреляцию: расчет корреляции по недельным приращениям дает значение всего лишь 3.4%, что на оценочном интервале незначимо отличается от нуля! Интересно, не правда ли? Говорите, золото должно расти из-за роста волатильности на фондовых рынках? Ну-ну.

Миф 2. Золото растет в периоды нестабильности на банковском рынке (отчасти это заложено в волатильности фондовых рынков).

Недельный график Золото vs. (2Y Swap — 2Y Generic Government Bond Yield):

Расчет корреляции по недельным приращениям дает значение 0.05%. Статистически значимой зависимости нет.

Миф 3. Золото — хедж от инфляции. Для проверки данного предположения надо сравнивать динамику золота не с уже посчитанным уровнем инфляции за прошедший период, а с инфляционными ожиданиыми (inflation expectations).

Недельный график Золото vs. University of Michigan 1Yr Ahead Inflation Expectations:

На первый взгляд кажется, что зависимость большая. И действительно, до 2008 года казалось, что это так. Но как объяснить, что начиная с 2007 года золото выросло почти в 3 раза, в то время как инфляционные ожидания хоть и были волатильными, но в среднем не показали никакого существенного роста? Более того, многие развитые экономики сейчас находятся на грани дефляции несмотря на рекордный вброс ликвидности. Ничего не поделаешь — ловушки ликвидности никто еще не отменял.

Как видим, обычные объяснения роста золота как хедж от инфляции и нестабильности на рынках, на самом деле не выдерживают критики.

Что же тогда эту критики выдерживает? Обратимся к первоисточникам: в 1931 году Хотеллинг опубликовал работу «The Economics of Exhaustible Resources» ( http://en.wikipedia.org/wiki/Hotelling's_rule ), впоследствии подхваченную макроэкономистами и обобщенную на различные прикладные допущения. Основная же идея сводится к тому, что стоимость истощаемых ресурсов должна расти со временем пропорциональнно реальным ставкам.

Посмотрим на график Золото vs. US Govt Bond Yield (2Yr) - University of Michigan 1Yr Ahead Inflation Expectations:

(почему 2Yr против 1Yr — bloomberg не дает длинную историю годовых ставок по treasuries, но для нас это не критично)

Ситуация сумасшедшего роста золота в конце 70х и в наше время сопровождается одним и тем же фактором — отрицательные реальные процентные ставки. В конце 70х это сопровождалось бешеной инфляцией, в наше время — почти нулевыми процентыми ставками.

Конечно, данный подход не может объяснить всей динамики, естественно это не единственный фактор; были периоды, когда рост реальных ставок сопровождался падением цен на золото. Но у данного поста и не было такой задачи. Я лишь хотел, чтобы все задумались, а так ли верны все наши «стандартные представления».

Как поднимали МосЭнерго. История незабываемого приключения.

- 17 сентября 2011, 08:24

- |

Рукописи не горят. Помещаю историю легендарного выноса Мосэнерго. Проще было бы дать ссылку на жж duglus_us, но к сожалению акк удалён. Итак поехали!!!

В далеком 2004 году произошло событие, потрясшее спекулянтов и инвесторов. Но оно затерялось среди главной истории тех лет — уничтожении компании Юкос. Я говорю об аномальном росте компании МосЭнерго на бирже, да-да именно той компании, которые простые москвичи отстегивали свои кровные за электричество. В то время Газпром консолидировал у себя крупные пакеты энергетических компаний и не обошел вниманием МОСЮ (так ласково называют МосЭнерго), но на пути голубого гиганта возникла сила в лице Московского правительства, мотивы которого были понятны, оно хотело влиять на ценообразование электричества в Москве. И вот пришлось выходить и скупать Мосю на бирже. Это привело к такой замечательной картинке.

( Читать дальше )

В далеком 2004 году произошло событие, потрясшее спекулянтов и инвесторов. Но оно затерялось среди главной истории тех лет — уничтожении компании Юкос. Я говорю об аномальном росте компании МосЭнерго на бирже, да-да именно той компании, которые простые москвичи отстегивали свои кровные за электричество. В то время Газпром консолидировал у себя крупные пакеты энергетических компаний и не обошел вниманием МОСЮ (так ласково называют МосЭнерго), но на пути голубого гиганта возникла сила в лице Московского правительства, мотивы которого были понятны, оно хотело влиять на ценообразование электричества в Москве. И вот пришлось выходить и скупать Мосю на бирже. Это привело к такой замечательной картинке.

( Читать дальше )

О себе и мои размышления о рынке

- 06 сентября 2011, 08:31

- |

Всем добрый день. Я веду вообще дневник на ливинтернете, но недавно нашел смартлаб и решил завести тут тоже дневник. Также веду статистику своего портфеля на одном финансовом ресурсе, но теперь буду вести ещё и тут.

Вкратце о себе… на рынке с 2006 года, инвестировал в акции. С 2008 года торгую фьюч РТС. Учавствовал в конкурсе РТС в 2009 году. Вот страница моей статистики. Как видите неуспешно закончил конкурс. В 2010 году пропустил конкурс по жизненным обстоятельствам. В 2011 году собираюсь вновь учавстовать. Хочу войти в 30-ку лучший трейдеров, это было бы для меня СУПЕР результатом.

Ещё хочу продублировать сюда с некоторыми корректировками мою последнюю запись на ливинтернете.

Мой счет по-тихоньку рос и вот он подобрался к значимой границе, а именно 200 000 рублей. До 200 000 не хватало несколько рублей… и вот тут думаю, а дай совершу сделку… я же гуру, раз сделал почти 300% за такой короткий срок. Вхожу всем депо и ставлю тейк всего в 50 пунктов… и тут рынок резко уходит не в мою сторону и больше никогда не возвращается даже к моему входу. Все понимаю, надо закрывать сделку… но психологически не могу. Как так? Я? Просто не верю своим глазам. И совершаю в итоге ещё одну роковую ошибку — переношу сделку через ночь. Перенос также не помогает......

( Читать дальше )

Вкратце о себе… на рынке с 2006 года, инвестировал в акции. С 2008 года торгую фьюч РТС. Учавствовал в конкурсе РТС в 2009 году. Вот страница моей статистики. Как видите неуспешно закончил конкурс. В 2010 году пропустил конкурс по жизненным обстоятельствам. В 2011 году собираюсь вновь учавстовать. Хочу войти в 30-ку лучший трейдеров, это было бы для меня СУПЕР результатом.

Ещё хочу продублировать сюда с некоторыми корректировками мою последнюю запись на ливинтернете.

Мой счет по-тихоньку рос и вот он подобрался к значимой границе, а именно 200 000 рублей. До 200 000 не хватало несколько рублей… и вот тут думаю, а дай совершу сделку… я же гуру, раз сделал почти 300% за такой короткий срок. Вхожу всем депо и ставлю тейк всего в 50 пунктов… и тут рынок резко уходит не в мою сторону и больше никогда не возвращается даже к моему входу. Все понимаю, надо закрывать сделку… но психологически не могу. Как так? Я? Просто не верю своим глазам. И совершаю в итоге ещё одну роковую ошибку — переношу сделку через ночь. Перенос также не помогает......

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал