Избранное трейдера Alex Pukas

Инвестициям в облигации ровно год. Управление портфелем #3

- 05 апреля 2015, 18:19

- |

2014 год был сложным в плане инвестиций в долговые ценные бумаги, т.к. обострение политической и экономической ситуации в стране, вынудило Банк России к проведению ужесточения денежно-кредитной политики, а именно к росту ключевой ставки.

В итоге ключевая ставка в 2014 году выросла с 5,5% до 17% на конец года.

Это, конечно же, негативно сказывалось на общем финансовом результате инвестиций в облигации. Отрицательная переоценка с каждом новым увеличением ключевой ставки вновь и вновь «съедала» накопленную прибыль и даже приводило в ряде моментов к его отрицательному финансовому результату в целом.

Для многих кто инвестирует средства на долговом рынке это было большой проблемой в прошлом году и далеко не многим удалось сохранить свои инвестиции даже на нулевом уровне.

( Читать дальше )

- комментировать

- 91 | ★11

- Комментарии ( 10 )

Сильнейший патерн на 4 часах в СИ - СУСЛИК!

- 26 февраля 2015, 15:56

- |

Патерн на 4 часах, очень сильный сигнал!

Список маржинальных ценных бумаг брокеров. Обзор.

- 26 января 2015, 10:07

- |

Стоит разнообразить торговлю в связи с высокой волатильностью.

Фондовый рынок предоставляет больше возможностей, чем срочный благодаря большему количеству ликвидных инструментов.

Поэтому решил выяснить, какие бумаги можно шортить и покупать с плечом.

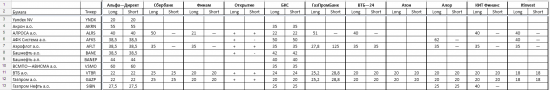

Получилась такая табличка:

При формировании списка учитывались параметры для клиентов – физических лиц с ПОВЫШЕННЫМ уровнем риска. Дисконтирующие коэффициенты указаны в %. Например, ставка дисконта в 25% означает плечо 1:4.

Для создания перечня брокеров была взята статистика активных клиентов основного рынка: http://moex.com/a1186

Файл статистики за 2104 год: http://fs.moex.com/files/6801/

( Читать дальше )

Если наступит завтра... Роснефти

- 14 января 2015, 07:41

- |

Суд в Гааге обязал Россию выплатить экс-акционерам ЮКОСа $50 млрд. Третейский суд в Гааге частично удовлетворил иск бывших акционеров компании ЮКОС против России, обязав государство выплатить $50 миллиардов из 114 затребованных изначально.

В Гааге посчитали, что когда в 2003 году российские власти обвинили руководителей «ЮКОСа» в неуплате налогов, Россия нарушила Энергетическую Хартию и незаконно присвоила себе активы компании. Некоторые руководители тогда получили реальные тюремные сроки. В дальнейшем, ЮКОС стал банкротом, а его активы перешли государственной компании «Роснефть».

( Читать дальше )

Кто-нибудь уже открыл ИИС?

- 11 января 2015, 20:33

- |

В соответствии с Федеральным законом от 21.12.2013 N 379-ФЗ, с 1 января 2015 года глава 3 Федерального Закона от 22.04.1996 №39-ФЗ «О рынке ценных бумаг» будет дополнена статьей 10.3, регламентирующей открытие индивидуальных инвестиционных счетов.

Начиная с 1 января 2015г. по индивидуальному инвестиционному счету предусмотрено два типа налоговых вычетов.

Важно: налогоплательщик может выбрать только один тип вычета. Совмещение двух типов вычетов невозможно на протяжении всего срока действия договора на ведение индивидуального инвестиционного счета.

Первый тип инвестиционного вычета: налогоплательщик сможет ежегодно получать налоговый вычет по налогу на доходы физических лиц в сумме денежных средств, внесенных в налоговом периоде на индивидуальный инвестиционный счет. (подп.2 п.1 ст.219.1 НК РФ)

Пример расчета суммы к возврату из бюджета:

За 2015 г. налогоплательщик получил доход по основному месту работы доход в размере 600 000руб, уплатив в течение года подоходный налог 13% в размере 78 000руб. В этом же налоговом периоде налогоплательщик открыл ИИС, и внес на него 400 000 руб. По истечении налогового периода налогоплательщик сможет подать налоговую декларацию 3-НФДЛ по месту прописки, и, приложив подтверждающие документы и заявление, сможет уменьшить свою налогооблагаемую базу на 400 000руб. Из бюджета будет возвращено 52 000руб. (13% от 400 000руб.).

Второй тип инвестиционного вычета: по окончании договора на ведение ИИС, по истечении не менее трех лет, налогоплательщик может получить вычет по налогу на доходы физических лиц в сумме доходов, полученным от операций по инвестиционному счету – т.е. вся прибыль будет освобождена от налогообложения. (подп.3 п.1 ст.219.1 НК РФ).

Пример расчета суммы, освобождаемой от налогообложения:

Налогоплательщик открыл ИИС 01.02.2015 г. и внес денежные средства в размере 400 000руб., в последствии в течении 2016, 2017 годов каждый год вносил на счет по 400 000руб. В течение этого времени он также покупал и продавал ценные бумаги, получая прибыль. В марте 2018 г сумма на счете составила 1 900 000руб., т.е. инвестор получил положительный финансовый результат в размере 700 000руб. При расторжении договора вся сумма прибыли по счету (700 000руб.) будет освобождена от налогообложения.

Я вот не понимаю, а что со старым брокерским счетом делать?

Бесплатные программы по финансам от ведущих зарубежных вузов (eng.)

- 11 января 2015, 10:03

- |

Вузы США:

1. Introduction to Computational Finance and Financial Econometrics (University Of Washington)

https://www.coursera.org/course/compfinance

2. STOCKS AND BONDS: RISKS AND RETURNS (Stanford U)

3. Computational Investing, Part I (Georgia Tech)

https://www.coursera.org/gatech

4. Financial Engineering and Risk Management Part I (Columbia U)

https://www.coursera.org/course/fe1

5. Financial Engineering and Risk Management Part II (Columbia U)

https://www.coursera.org/course/fe2

6. Asset Pricing, Part 1 (The University of Chicago)

https://www.coursera.org/course/assetpricing

7. Option Pricing (Cal Tech)

https://www.edx.org/course/caltechx/caltechx-bem1105x-pricing-options-2786

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал