Избранное трейдера Rymys

Американский банк заработал $1 млрд на падении нефти ниже нуля

- 11 июня 2020, 19:48

- |

За январь-май подразделение банка по торговле сырьевыми активами заработало 1 млрд долларов, большую часть из которых принесли ставки на коллапс нефтяных котировок, сообщает Bloomberg со ссылкой на источники, знакомые с ситуацией.

Успехом Goldman обязан возглавляющему сырьевой трейдинг в Сингапуре Цзинь Сяо и работающему в Лондоне Энтони Дэуэллу. Первый еще в начале года занимал позиции в нефти и связанных активах, рассчитывая на экономический кризис из-за пандемии коронавируса, которая на тот момент уже бушевала Азии.

Дэуэлл, в свою очередь, делал ставки на обвал фьючерсов на американскую нефть WTI в апреле из-за нехватки места в хранилищах, которые стремительно заполнялись на фоне резкого сокращения спроса.

( Читать дальше )

- комментировать

- 4.3К | ★3

- Комментарии ( 10 )

КВИК-->Lua-->Python. Стакан к празднику.

- 11 июня 2020, 18:46

- |

В продолжение топика "КВИК-->Lua-->Python. Трансляция данных из КВИКа в Питон в реальном времени".

В Python-сервер добавлен парсер и визуализатор стакана. Стакан в стиле QSCALP-лайт вариант. Все как обычно в 20 строк кода.

У Тимофея гифки со сторонних сайтов не кажут. Приходится ссылку давать… Или отказываться от главной. Выбрал второе.

Чтобы насладиться созерцанием стакана нам нужны следующие ингредиенты:

Чтобы насладиться созерцанием стакана нам нужны следующие ингредиенты:1. Квик версии 8.5.2 и выше.

2. Lua-скрипт QuikLuaPython.lua (собственно сокет-клиент)

3. Питон (Jupyter Notebook Anaconda 3)

4. Python_QUIK_Server.ipynb (собственно сокет-сервер)

Считаем, что Квик и Питон у вас уже установлены. Чтобы запустить трансляцию, скачайте папку PythonServer в ней вы найдете все необходимое. Файл Python_QUIK_Server.ipynb поместите в папку Питона (чтобы его видел Jupyter Notebook). Затем, содержимое папки

( Читать дальше )

Что я буду делать дальше, когда рынок падает?

- 11 июня 2020, 18:37

- |

1️⃣ Сокращать позиции не буду. При инвестициях это опасно. Лучше пересидеть просадку. Вознаграждение будет в конце года

2️⃣ Буду искать возможности на рынке США. Панаму лучше возьму попозже. Есть 200К грина. Их буду гнать на Питер через Альфу.

Особенно сейчас интересны Американ АерЛайнс, Банки, Карнавал, Казино.

Что и когда покупать?

Посмотрим рынок РФ. Лучший диапазон для входа в долгосрок по Сбербанку отмечен на графике. Это диапазон от 185 до 200. У меня покупки были 185-190. В зеленом кружке отмечен ГЭП. Он не даст рынку надолго упасть. Коррекцию я ждал в конце мая. Но рынок сдвинул ее. Бывает.

Индекс ММВБ

Самое забавное, что пока мы так и не прошли так называемую зону покупок новичков.

Это там, где были открыты максимальные позиции в марте.

( Читать дальше )

Одураченные случайностью. Важная книга для всех, кто на бирже.

- 11 июня 2020, 17:04

- |

Решил переписать рецензию, которую написал к книге еще в 2009 году. Я несправедливо поставил книге 1 из 5, хотя она конечно заслуживает большего. Оценку 1 я поставил, потому что даже книга дает почувствовать, что её автор — противный тип, который негативно настроен к окружающему миру. То есть он пишет как изнасилованный рынком трейдер, который озлоблен на всех вокруг, а на тех, кто успешно торгует — особенно.

Это ощущение сохранилось и во всех последующих книгах. Я прочел 4 из 5 книг Талеба, третья его книга «Прокрутово ложе» не имеет перевода на русский язык.

Fooled by Randomness — первая книга Талеба. Написана еще в 2001 году. Мое русское издание — 2009 года.

Чем уникальна книга Талеба? Тем, что она несёт в себе ценную идею случайности результатов многих трейдеров и инвесторов, которые сами естественно совершенно не отдают себе отчет в том, что это не они такие умные, а что их одурачила случайность. Даже не знаю, второй такой книги, где данный момент был бы описан столь явно, поэтому книга Талеба — обязательна для прочтения всем, кто торгует на бирже.

Есть трейдер-нищеброд Неро (под которым Талеб видимо подразумевает себя) и есть богатый трейдер на Феррари Джон. Талеб объясняет, почему Джон лох и сливала, а Неро на самом деле красава. Неро шибко умный, потому что у него дома 4000 книг.

Потребовалось 7 лет, чтобы сделать Джона героем (он заработал $14 млн) и 7 дней, чтобы сделать идиотом:) (в 1998 году все просрал)

Трейдер Карлос. С 1992 года попал на рынок облигаций. Барыжил бонды развивающихся рынков. Пока тренд пёр, Карлос сделал себе кучу денег. а в 1998 купил бонды России и всё потерял😁

( Читать дальше )

Грустные размышления про прорывные технологии для рывка экономики

- 11 июня 2020, 16:47

- |

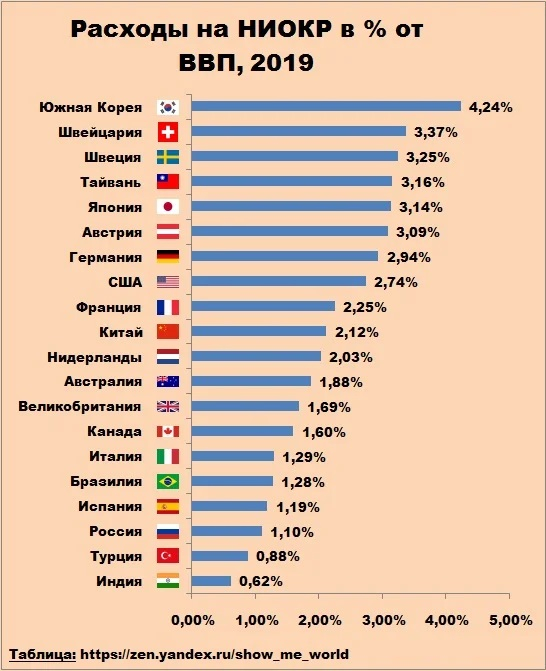

1) Рейтинг стран по затратам на науку — 18 место.

Для сравнения:

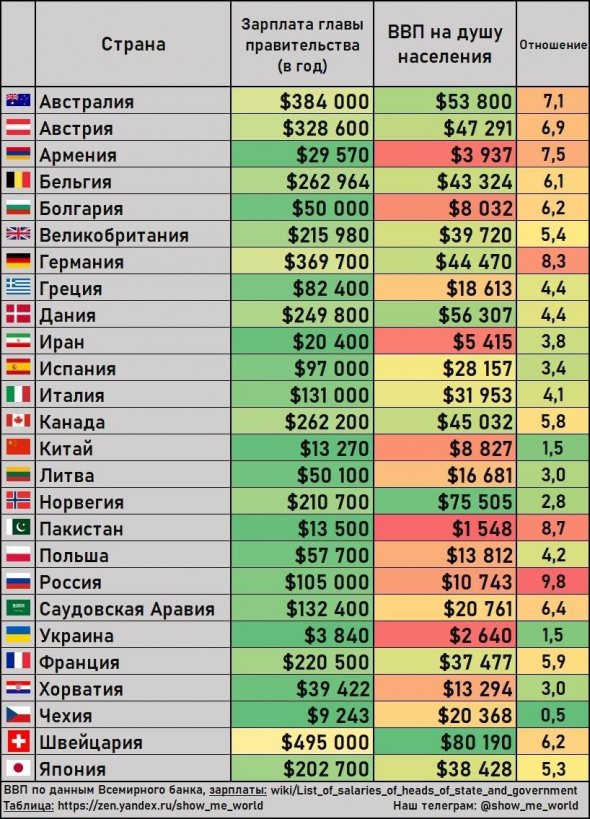

2) Рейтинг затрат на содержание чиновников (Официальные зар. платы премьер-министров). В пересчете по ВВП на душу населения — 1-е место

( Читать дальше )

Почему мы не паразиты?

- 11 июня 2020, 14:42

- |

Сразу предупреждение: текст длинный, обстоятельный и ни слова о том, как заработать на бирже. Для тех, кто уже заработал, будем считать. :)

------///------

Часто приходится слышать, что от биржевых игроков – только вред. Некоторые уточняют «от спекулянтов». Многие идут дальше и говорят – вообще от всех. Даже от пассивных держателей акций «Газпрома» и «Амазона». С марксистской колокольни, например, все они паразитический класс.

Более умеренная позиция: «вреда от вас нет, но и особой пользы тоже». На что-то живете, но при этом ничего не производите, так ведь?

Попробуем защититься и от радикальных, и от умеренных. Итак, вопрос: зачем мы, от портфельных инвесторов до алготрейдеров, нужны хоть кому-то, помимо самих себя?

Кто кого эксплуатирует?

Можно начать с базового тезиса, что деятельность инвестора и трейдера формально этична. Этику можете понимать при этом как угодно. Можно по Канту: «поступай так, чтобы максима твоих поступков могла стать всеобщим законом». Можно как утилитаристы: поступай так, чтобы максимизировать пользу мира. Спекуляции, не говоря уже об инвестициях, пройдут оба теста.

( Читать дальше )

Усталость от торговли и переход к долгосрочному инвестированию (личный опыт).

- 11 июня 2020, 14:39

- |

Путь развития (дошел до третьей стадии за 3 года).

Первая стадия.

Сначала все интересно (новости, аналитика), активная торговля фьючерсами, интрадей, бессонные ночи, красные глаза, курс молодого бойца.

Вторая стадия.

Переход на среднесрок. Формирование портфеля. Начинаешь что-то понимать.

Трейдинг как источник дохода — это адова работа, в результате которой легко потерять свое здоровье, нервы и деньги.

Только Ваша любимая или не очень работа является основным источником дохода, а трейдинг это приятное или не очень дополнение, для 95% людей и никак наоборот.

На нашем рынке нет больших перспектив. Акции как были недооценены, так и остаются. Если смотреть долларовый РТС то вообще все печально.

Способ выжить один – покупай дешево дорогое, пока дают.

Третья стадия.

Портфель сформирован, свободные ден.знаки закончились, а в текущей общеполитической обстановке могут уже и не появиться.

Аналитиков читать скучно, одно и тоже. На новости плевать. Если растет или падает, то все вместе плюс-минус. Покупай дивидендных аристократов. Вся сила в div yield.

( Читать дальше )

Трейдерские будни. Коррекция плана - brent.

- 11 июня 2020, 13:59

- |

Пока суть да дело, назрело внести коррекцию в планы по нефти.

На вых(7.06.2020) всё таки ожидала захода на закрытие гэпа в р-н 45,0, но походу, пока это всё отменяется.

Коррекция назрела по картинке!

Н1:

картинка:

пробой ур. 40,0 открывает шорт с максимальными целями на 35,0, и промежуточными 38-37,0

Всем удачи и профитов!

Всех лю, всем чмоки! Ваша Gella!

и картинка — ЗОЖ!)))

( Читать дальше )

Портфель частного инвестора. Разбор и мнение. Часть1.

- 11 июня 2020, 13:18

- |

Портфель частного инвестора. Разбор и мнение. Часть1.

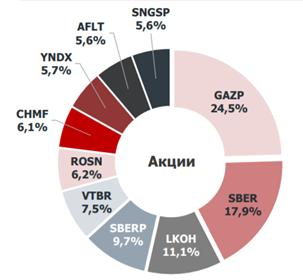

Попробую оценить перспективы и написать свой взгляд на

Портфель частного инвестора по данным Мосбиржи.

МАЙ 2020

Мнение основано с учетом того, что бумаги инвесторы купили буквально 29 мая 2020 по ценам закрытия.

То есть на сколько перспективно покупать практически по текущим сейчас ?

По данным аналитического продукта "Портфель частного инвестора",

самыми популярными ценными бумагами у россиян на 30 мая стали

акции Газпрома (24,5%), обыкновенные и привилегированные акции Сбербанка (17,9% и 9,7% соответственно),

акции Лукойла (11,1%), Банка ВТБ (7,5%), Роснефти (6,2%), Северстали (6,1%),

Яндекса (5,7%), Аэрофлота (5,6%) и привилегированные акции Сургутнефтегаза (5,6%).

( Читать дальше )

★Трейдер! Выводи прибыль!!! (Улыбнитесь!)

- 11 июня 2020, 12:39

- |

" Как же так?! Я же хочу увеличить депозит до своего целевого уровня! А вот потом..." — так скажут многие...

И никогда не достигнут заветных чисел на депо!

ВЫВОДИ ПРИБЫЛЬ — не гневи Вселенную (Всевышнего)!!!

.

Магия энергетических потоков гласит: Тебе не нужны деньги — их не будет у тебя!

Тебе нужны виртуальные числа, а не реальные деньги — их не будет у тебя!!!

.

А если ты выводом прибыли «расковырял» дырочку для денежного потока — насладись своим успехом всласть. Даже если прибыли только на «шоколадку»! Ведь полноводная река прибыли начинается в маленького первого вывода «доходика»!

Выводи прибыль — и получай удовольствие от трейдинга!!!

.

P.S. Осталось дело за малым — за прибыльным трейдингом! Ну так это не сложно с профитной Торговой Системой (ТС) при разумном Риск- и МаниМенеджментом!!! И да, если раздражает мотивационное обращение на «Ты», мысленно замените его на мягкое «Вы», но сути это не меняет! Улыбнитесь!!!

.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал