SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера RunForestRun

Высказывания А.М. Герчика из видеозаписей. Часть 3.

- 06 июля 2012, 13:18

- |

Часть1 http://smart-lab.ru/blog/63978.php

Часть2 http://smart-lab.ru/blog/63988.php

Фильм-9

Фильм-10

( Читать дальше )

Часть2 http://smart-lab.ru/blog/63988.php

Фильм-9

- Капитализация=кол-во акций*цена

- Book Value – стоимость компании, если она продаст всю свою недвижимость, оборудование, машины…

- Если не понимаете формацию не лезьте туда…

- Если в акции Gapы происходят противоположно движению, то это опасная акция, т.к. при среднесрочной торговле велика вероятность поймать убыточный Gap.

- Герчик любит цифру 87 (слышу ее уже не первый раз)

- Если вы сидите в шортах и есть большой покупатель, то нужно либо валить, либо стоп ближе

- Если акция после коррекции возвращается к min (max), то пробив его, она скорее всего пройдет два таких расстояния

- Лечить нельзя только одного человека – мертвого (т.е. если акция упала на 70%, то она либо отскочит, либо умрет).

Фильм-10

( Читать дальше )

- комментировать

- 228 | ★28

- Комментарии ( 7 )

Высказывания А.М. Герчика из видеозаписей. Часть 2.

- 06 июля 2012, 11:44

- |

Часть1 http://smart-lab.ru/blog/63978.php

Часть3 http://smart-lab.ru/blog/64001.php

Фильм-5

Фильм-6

Фильм-7

( Читать дальше )

Часть3 http://smart-lab.ru/blog/64001.php

Фильм-5

- Розетта Стоун – хорошая программа для изучения иностранного языка

- В 23 года приехал в USA

- Самая независимая страна в мире, от нее ничего не зависит))

- В стакане 1(количество лотов на покупку или продажу) для того чтобы на графике была плавность движения

Фильм-6

- Если при вашей продаже специалист не дает bid, а покупает на 1 цент выше для себя, чтобы не активировать чужие стопы, нужно задуматься для чего? Это сигнал тревоги

- Если в акции был Gap, то она будет двигаться

- Если два сигнала есть, то уже можно входить

Фильм-7

- В хороший день прибыль (300%), а в плохой – убыток (100%)

- Нужно ждать нарушения формации

- Не нужно думать дорого или дешево, нужно думать есть в акции покупатель или продавец

- Чем вертикальнее рост – тем ближе stop

- Изи, сколько будет 2*2? Мы продаем или покупаем?

- Если уровень пробивается, то нужно входить, даже если объем маленький

( Читать дальше )

Чем же закончится эта ВЕЛИЧАЙШАЯ пирамида???!!!

- 06 июля 2012, 11:28

- |

Снова копирну Spydell'а… Он, как всегда, заставляет задуматься...)

Эффективное казначейство

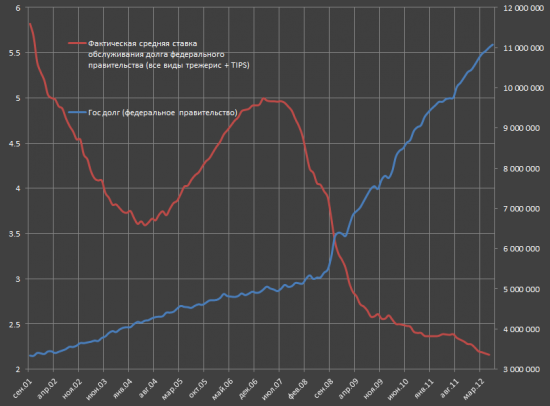

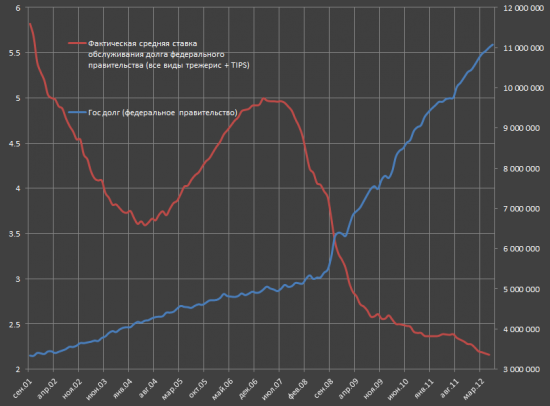

Как можно нарастить долг в ДВА раза за 4 года (!), при этом суметь опустить среднюю процентную ставку обслуживания долга с 4% до 2%? Спросите у США!

Рыночный долг федерального правительства составляет почти 11.1 трлн. Процентные платежи за год всего 237.7 млрд, что приводит к тому, что средневзвешенная ставка по всему долгу лишь 2.1%. Это смотрится особо эпически, если посмотреть на синюю и красную кривую.

Фактически получается, что чем быстрее растет долг, то тем выше на него спрос и ниже ставки, что в принципе противоречит здравой логике. Однако, следует понимать, что в этом финансово мире не все равны. Пока другие стонут от того, что финансируют долг под 5-6% при том, что свели дефицит практически в ноль, то США успешно наращивают долг и финансируются под ноль.

( Читать дальше )

Эффективное казначейство

Как можно нарастить долг в ДВА раза за 4 года (!), при этом суметь опустить среднюю процентную ставку обслуживания долга с 4% до 2%? Спросите у США!

Рыночный долг федерального правительства составляет почти 11.1 трлн. Процентные платежи за год всего 237.7 млрд, что приводит к тому, что средневзвешенная ставка по всему долгу лишь 2.1%. Это смотрится особо эпически, если посмотреть на синюю и красную кривую.

Фактически получается, что чем быстрее растет долг, то тем выше на него спрос и ниже ставки, что в принципе противоречит здравой логике. Однако, следует понимать, что в этом финансово мире не все равны. Пока другие стонут от того, что финансируют долг под 5-6% при том, что свели дефицит практически в ноль, то США успешно наращивают долг и финансируются под ноль.

( Читать дальше )

Высказывания А.М. Герчика из видеозаписей. Часть 1.

- 06 июля 2012, 11:07

- |

Года 2-3 назад смотрел видеозаписи с А.М. Герчиком, затем фразы, которые считал полезными, выписывал в тетрадку. Всего у меня получилось шесть таких страниц, ниже представлена первая.

Фильм-1

Фильм-2

( Читать дальше )

Фильм-1

- Прибыль нельзя отдавать

- Торговать только те ситуации, которые понимаешь

- Графики все одинаковые, торговать можно хоть чем

- Торгуйте ради успеха, а не ради денег

- «Сегодня будет хороший день»

- Gross – без расходов; Net – уже за вычетом комиссии

- Задача №1 быть выше нуля

- Если по стопу выносит, то не правильный вход

- В трейдинге лишняя информация мешает

- Всегда платить только ту цену, которую планировали

Фильм-2

- Если нет сигнала для входа – не входить

- Если нет сигнала для выхода – не выходить

- Прибыль герчика – 30% лонги, 70% шорты

- Продавцов в хорошие дни больше, чем покупателей в плохие

- Во Франции шорты запрещены

- ¼ времени рынок сильно двигается, ¾ — коридор

- Правила во время игры не меняются

- Реальный продавец продает свои акции и всё, а короткий продавец будет продавать пока акция идет вниз.

- Побили – либо лежи на полу, либо вставай и иди дальше

- Фигура – круглая цифра

- Когда оцениваете человека, думайте, что он умнее вас

( Читать дальше )

Ликбез по опционам

- 05 июля 2012, 17:30

- |

Сделал для себя небольшой интернет-конспект по опционам. Возможно кому-нибудь тоже пригодится… обо всем кратенько и без лишней воды.

1. Опционные греки: дельта, гамма, тэта, вега

2. Опционы: ATM, ITM, OTM

3. Опционные страйки

4. Опционная премия

5. Американские и Европейские опционы — В чем разница!?

6. Экспирация опционов

7. Бинарные опционы

8. Барьерные опционы

9. Ожидаемая и историческая волатильность (IV и HV)

10. Индекс волотильности VIX и RTSVX

11. Софт для анализа и моделирования опционных стратегий

12. Опционные брокеры

13. ВИДЕО

В коментах жду дополнений. Не скупимся! Делимся с начинающими, развиваем Российский рынок опционов :)

1. Опционные греки: дельта, гамма, тэта, вега

2. Опционы: ATM, ITM, OTM

3. Опционные страйки

4. Опционная премия

5. Американские и Европейские опционы — В чем разница!?

6. Экспирация опционов

7. Бинарные опционы

8. Барьерные опционы

9. Ожидаемая и историческая волатильность (IV и HV)

10. Индекс волотильности VIX и RTSVX

11. Софт для анализа и моделирования опционных стратегий

12. Опционные брокеры

13. ВИДЕО

В коментах жду дополнений. Не скупимся! Делимся с начинающими, развиваем Российский рынок опционов :)

--> Лирика # 1

- 05 июля 2012, 01:07

- |

Ограниченность капитала в 4000 диктует чрезмерно строгое отношение к риску и, как следствие, ограниченный выбор инструментов и стиля. Вынужденное использование короткого стопа диктует скальпинг кэш-потоков. Скальпить будем плотный направленный кэш-поток в системных «узлах» (об этом отдельно). Наиболее регулярные и системные ситуации возникают на индексных фьючах, в силу «средней» природы их траектории. Наиболее «правильные», на мой взгляд, ES, FDAX, Z. Работаем в две смены — европейскую и американскую. Только в часы работы стоков. FDAX+Z c 3 часов до 6-7 часов, ES с 8 до 16. Время Нью-Йоркское.

Цель первого этапа — снижение дневного риска в зону 3% от торгового капитала и выход на комфортный маржин.

Риск на день устанавливается исходя из двух полных стоп-лоссов. Риск контролируется на стороне брокера путём блокировки счёта при достижении дэйлосслимита. Каждый инструмент торгуется на отдельном счёте и риски не пересекаются.

Дэйстоппрофит устанавливается на уровне пяти дэйстоплоссов. При достижении профитом трёх дэйстоплоссов максимальный дневной дроудаун ограничивается одним дэйстоплоссом. Ограничение дэйстоппрофита «ручником» (самоконтроль).

( Читать дальше )

Цель первого этапа — снижение дневного риска в зону 3% от торгового капитала и выход на комфортный маржин.

Риск на день устанавливается исходя из двух полных стоп-лоссов. Риск контролируется на стороне брокера путём блокировки счёта при достижении дэйлосслимита. Каждый инструмент торгуется на отдельном счёте и риски не пересекаются.

Дэйстоппрофит устанавливается на уровне пяти дэйстоплоссов. При достижении профитом трёх дэйстоплоссов максимальный дневной дроудаун ограничивается одним дэйстоплоссом. Ограничение дэйстоппрофита «ручником» (самоконтроль).

( Читать дальше )

Если завтра война в Иране... Почему блокирование Ормузского пролива невыгодно России и почти безвредно для остального мира

- 04 июля 2012, 21:45

- |

С 1 июля действует эмбарго Евросоюза на покупку иранской нефти. В начале недели цена на «черное золото» из-за этого подросла, хотя на самом деле еще до начала эмбарго страны ЕС сокращали закупки нефти, и тем не менее цена на нее не падала. В общем, на этом рынке действует много факторов, и не всегда понятно, какой из них какие последствия вызывает. Однако есть, на первый взгляд, «бронебойный» фактор, который способен сразу разрушить рынок и отправить котировки нефти в заоблачные высоты, – это блокировка Ираном Ормузского пролива или, что еще хуже, война в проливе между США и Ираном. Анализу такого варианта развития событий посвящен доклад «Иран – если завтра война» энергетического центра бизнес-школы «Сколково».

«Ормузский пролив, расположенный в территориальных водах Ирана и Омана, является относительно узким и извилистым водным пространством, соединяющим Персидский залив с открытыми водами Индийского океана. В своей самой узкой части пролив имеет ширину, равную 21 миле (39 км), однако пригодными для судоходства являются менее 10 км, которые разделены на 2 судоходных участка по 2 мили каждый (3 км) и буферную зону между ними (также примерно 3 км).

( Читать дальше )

«Ормузский пролив, расположенный в территориальных водах Ирана и Омана, является относительно узким и извилистым водным пространством, соединяющим Персидский залив с открытыми водами Индийского океана. В своей самой узкой части пролив имеет ширину, равную 21 миле (39 км), однако пригодными для судоходства являются менее 10 км, которые разделены на 2 судоходных участка по 2 мили каждый (3 км) и буферную зону между ними (также примерно 3 км).

( Читать дальше )

ОПЦИОНЫ: Эволюция.

- 02 июля 2012, 08:38

- |

начало тут smart-lab.ru/blog/23658.php

smart-lab.ru/blog/23859.php

http://smart-lab.ru/blog/24066.php

… Продолжение.

За несколько последних месяцев моя торговля опционами несколько эволюционировала. Были сделаны выводы после провала в феврале 2012 года (смотри http://smart-lab.ru/blog/40800.php).

От только введенных в работу агрессивно-направленных стратегий (покупка/продажа «голых» опционов) я отказался. Введение их в действие зимой 2012 года было ошибкой, во-первых, не была проведена проверка работы на длинной истории. Но этой проверки и не возможно было сделать. Система была основана на отбоях/пробоях от уровней поддержек/сопротивления. Формализовать данные уровни очень сложно, и соответственно как проверить на истории?! На графике каждый трейдер может увидеть свой уровень, и будет отбой или пробой никто не знает. А во-вторых, агрессивно-направленная торговля делает меня «зависимым» от рынка, от его изменения, уменьшает шансы на прибыль. Нет стат. преимущества, так как куда пойдет рынок не известно?! Лучше использовать стратегии, которые не несут симметричного риска.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал