SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

ОПЦИОНЫ: Per aspera ad Astra (часть1)

- 14 ноября 2011, 19:30

- |

Почти год назад в декабрьском номере 2010 года журнала F&O вышла моя статья «Опционы: покупать или продавать?», хотя авторское название было «Почему опционы?» (ссылка на статью http://smart-lab.ru/blog/4224.php), хотел донести мысль, почему именно опционы выгоднее использовать, чем фьючерсы, акции и ПИФы, но там есть и про продажу опционов, вот почему редакторы журнала решили сделать на этом акцент.

Прошел год, многое у меня поменялось в торговле опционами, а точнее в процессе поиска оптимальной системы торговли опционами, отпало лишнее, именно для меня. Мои неудачи в использовании некоторых опционных стратегий не дают окончательный диагноз для данных систем, у других может получиться очень даже положительный результат. Сейчас перечитываю свою же статью — я уже со многим не согласен с собой годовой давности. В этом и есть прелесть развития. Ниже опишу свой путь на фондовом рынке, а также опишу все возможности и риски, которые несут опционы.

Работу с фондовым рынком я начинал с покупок паев ПИФ ЛУКойл Фонд Первый в конце 2005 года, тогда рынок благоволил пайщикам ПИФов, шел просто рост. В 2007 году, когда рынок начал топтаться, я решил уже сам напрямую инвестировать в акции. Принцип инвестирования в акции был «купил и держи», сейчас остался такой же, только изменились принципы отбора компаний (тут портфель 2011 http://smart-lab.ru/blog/11809.php) и по портфелю акций не использую плечо. Кризис 2008 и восстановление 2009 принес только ноль по акциям, что уже не плохо. В 2009 году я начал торговать на ФОРТС интрадей фьючерсами на индекс РТС, акции Газпрома, Сбербанка и Лукойла. До конца года благополучно слил свой маленький счет на ФОРТС (30 тыс. руб.). Позже к фьючерсам возвращался еще несколько раз, но всё без особых успехов. От интрадей я отказался уже навсегда, а позиционно фьючерсы буду использовать возможно в дальнейшем. Интрадей для меня - хуже, чем наёмная работа - сидишь перед монитором по 10 часов в день, что в туалет не сходить, а по выхлопу — можешь еще в убытке оказаться. Это не моё.

С конца 2009 года начал изучать опционы, но знал я про опционы еще со студенческих лет, был такой предмет «Биржевое дело», мне нравилась сама идея расчета всех вариантов прибыли/убытка еще до входа в позицию. Первые сделки на опционном рынке начал делать в июле 2010 года. Мою опционную торговлю можно разделить на четкие этапы, смена обычно происходила после «черного лебедя» (большой просадки счета). Скажу честно, чем раньше приходит «момент истины», тем лучше для трейдера, а то можно стать «одураченным случайностью», если идешь неверным путем, кто читал Талеба поймет.

Первый этап.

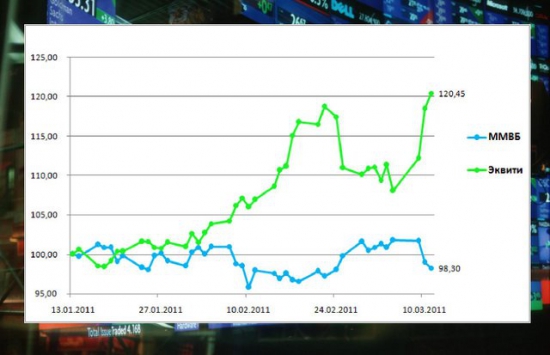

Весь 2010 год вел подготовительную работу к торговле опционами. Изучал различные опционные системы, когда и как их применять. И с июля до конца года делал пробные сделки. Эквити за 2010 год по опционам:

В 2010 году работал только направленно, полеты эквити туда-сюда меня не смутили, ведь я еще не ввел в действие боковые стратегии, которые должны были стабилизировать результаты.

Опционные стратегии можно разделить на две группы: направленная торговля (тренд) и торговля в боковике (контртренд). При тренде можно применять следующие опционные стратегии: покупка опциона колл/пут; продажа опциона пут/колл; бычий/медвежий колл спрэд; бычий/медвежий пут спрэд; пропорциональный обратный колл/пут спрэд. При контртренде: продажа стрэддла; продажа стрэнгла; пропорциональный колл спрэд; пропорциональный пут спрэд. Я хотел работать сразу всем, подготовил с дюжину систем, условно разбил капитал на каждую систему, но на первом этапе перевес был на стороне направленной торговли.

Дела в начале 2011 года шли нормально, с перепадами, правда, но мои скромные цели (профит 10-15% в месяц) почти выполнялись. Для начала это было хорошо...

Но всё равно, нужно было уже тогда обратить на нестабильность результата. При направленной торговле теряешь, когда идет «пила», и получается, что все входы происходят неправильно — покупаешь на локальных хаях, а продаешь - на локальных лоях. И пришел тот самый «черный лебедь» системы. Система была основана на пересечении двух скользящих средних ЕМА_7 и ЕМА_14 и индикаторе RSI. Какое-то время система работала, но потом наступил логический итог...

События японской Фукусимы нанесли серьезный урон счету. Стоял направленно в лонг, а тут всё совсем наоборот. После этого «черного лебедя» были сделаны выводы. Установил ограничения по дельте (не более ± 3), раньше вообще не было ограничений и самое главное, приоритетным сделал контрендовые стратегии. Хотя направленные системы оставил, но они уже не играли той роли, как ранее.

Продолжение следует...

299 |

Читайте на SMART-LAB:

Итоги января 2026 — слабое начало года

Данные Росстата по экономической активности за январь и недельной динамике инфляции, по мнению аналитиков «Финама», говорят в пользу...

17:18

🚀 МТС Банк: про бизнес и портфель

Market Power задал несколько вопросов представителю банка. Публикуем его ответы. ➡️ Отчет компании разобрали здесь ❓ Вопрос МР: Каковы...

15:11

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

вот ответь на вопрос возможен ли безрисковый доход на опционах и какой его размер?

не лишним будет добавить что это при риске слить 50% депо…

Когда продолжение?

смысл терять время

Что прекомендуешь почитать? Мак.Милана прочитал… кого еще? что за стратгия торговли вообще без риска?

стратегия без риска — основана на календарных спрэдах…

как-то странно даже как так ты мог слить юзая такой заебатый грааль.

free-torrents.org/forum/viewtopic.php?t=41753