Избранное трейдера Rox

Анализ TWIME против PLAZA2

- 11 июня 2016, 09:53

- |

Анализ TWIME против PLAZA2

Все использованные далее замеры проведены 7 июня 2016 года.

Рис 1.

На рисунке 1 раунд трип заявки на выставление (микросекунды): серым — TWIME, желтым – PLAZA2, синим – фикс срочного рынка.

Видно, что клиенты подключены к одному и тому же пром-серверу, т.к. графики сильно коррелируют.

Средний раунд трип в этот день: фикс 989 мкс, PLAZA2 842 мкс, TWIME 841 мкс

В данной ситуации TWIME на одну-две заявки опережает PLAZA2 по скорости выставления, а PLAZA2 опережает фикс. Видно так же, что TWIME менее стабилен, чем фикс и PLAZA2. Из-за этого среднее время раунд трипа у TWIME и PLAZA2 почти одинаковое.

Такими же обнадеживающими были наши замеры TWIME в первые две недели его работы, на основе которых мы стали рекомендовать его клиентам.

Но, как выяснилось теперь, не всегда графики коррелируют. Посмотрите на следующий рисунок.

( Читать дальше )

- комментировать

- 392 | ★15

- Комментарии ( 36 )

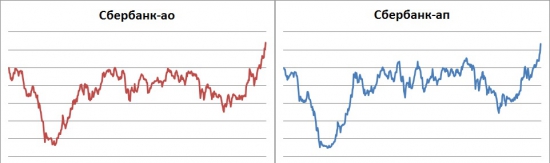

Разбор пары для парного трейдинга и как часто надо менять весовые коэффициенты в парном трейдинге (SBRF/SBPR)

- 10 июня 2016, 10:31

- |

Для разбора первой стратегии возьмем популярную связку для торговцев парных стратегий: Сбербанк ао VS Сбербанк ап. Это акции одного и того же эмитента, одни обыкновенные, вторые привилегированные

Для начала предлагаю рассмотреть динамику акций с 2007 года

( Читать дальше )

Применение ARIMA для предсказания цены на RIM6 на R

- 08 июня 2016, 12:48

- |

В комментариях к коду все есть.

ARIMA (англ. autoregressive integrated moving average, иногда модель Бокса — Дженкинса, методология Бокса — Дженкинса) — интегрированная модель авторегрессии — скользящего среднего — модель и методология анализа временных рядов.

Основная идея этой модели в том, что цена в будущем зависит от цен в прошлом (авторегрессионная часть AR) и возврата к среднему (MA часть). А интегрированность означает то, что предварительно определяется порядок интегрированности для временного ряда. К примеру, порядок 1 означает, что разности 1 порядка являются стационарными. Для самой цены порядок интегрированности должен получаться равным 1, а для доходностей — 0.

( Читать дальше )

Анализ торгового журнала и стратегий с помощью R

- 05 июня 2016, 17:34

- |

Я понимаю, что есть специальные сервисы, которые позволяют анализировать торговый журнал. Но во-первых, они платные. Во-вторых, я веду свой журнал сам в Excel и мне удобнее было написать собственную программу. Тем более, что средствами R можно делать то, чего не будет в этих платных сервисах.

Взял все сделки на ФОРТС с 1 января по 1 июня 2016 года (за полгода). Их у меня было 565 штук. Торгую я роботом и руками по разным стратегиям, но записываю в журнал, почему открыл и закрыл каждую сделку. Стратегий было много разных, но я решил выделить все сделки в две группы — где я торговал роботом и где руками.

Предварительно подготовил данные в Excel — выбрал только те столбцы, которые я планировал анализировать: дата сделки, маржа, номер стратегии (0 и 1 для ручной и робот. торговли). Создал файл CSV. И приступил к анализу в среде R.

Далее я построил гистограммы маржи за каждую сделку для трех случаев — для всех сделок, для сделок роботом и сделок руками. Наложил синие линии — аппроксимацию. А также вывел описательную статистику для этих трех случаев.

( Читать дальше )

Dear Brokers… (часть 2)

- 05 июня 2016, 10:36

- |

Удивительно, но это история про топовых западных брокеров, которые десятилетия ничего не меняют к лучшему.

Начало здесь: http://smart-lab.ru/blog/330769.php

Получение истории цены

Хотя любой алгоритм торгует в режиме реального времени, на запуске ему все еще нужна история цены для вычисления начальных значений её индикаторов и функций анализа цены. Без доступа к ценовой истории вам бы пришлось ждать пару дней до размещения первой сделки. Так как это не слишком практично, ценовая история является существенной функцией API.

Брокер А предоставляет историю цены без особых проблем. Я могу не верить ему. Поэтому нам снова нужно запустить “фабрику запросов”, сгенерировать запросы и ответы, и приблизительно 50 строк текста программы позволят загрузить историю цены. Брокер не взимает сборы за эти цены (вы даже можете загрузить их с демо-счетом) и, по крайней мере недавние данные, с 2010 и выше, находятся в приемлемом качестве. Восемь из десяти очков для истории цены брокера А.

( Читать дальше )

Анализ коинтеграции пар активов на R и можно ли торговать RTS только по Brent

- 02 июня 2016, 06:47

- |

Далее используется тест Энгла-Грэнджера. Тест основан на коинтеграционном уравнении, оценённом с помощью обычного МНК. Идея теста заключается в том, что если остатки этой модели нестационарны (имеют единичный корень), то коинтеграция временных рядов отсутствует. Нулевая гипотеза — отсутствие коинтеграции, то есть наличие единичного корня в ошибках модели (коинтеграционного уравнения). Для проверки гипотезы единичного корня применяется статистика расширенного теста Дики-Фулера, однако в отличие от классического случая этого теста в данном случае критические значения статистики иные, они больше по абсолютной величине.

Коинтеграция Si со спотом

( Читать дальше )

Кто не понял, те держитесь (пост про офз)

- 01 июня 2016, 21:44

- |

Что тут гадать? Откройте, наконец, глазки. Их и дальше будут покупать, до тех пор пока или если будут одновременно выполняться 3 условия:

1. Щедрый Минфин дает 10 — 12 купон по рублевым офз и 4,75 по валютным

2. Есть щедрый Кто-то, в конце цепочки это ЦБ, который готов или будет готов реповать их по более низкой ставке (условно говоря, будет 9 и в рублях и 2 в валюте).

3. Биржа и ЦБ держат гуманные нормативы по ставкам риска на капитал и обеспечение по ним (условно говоря, десятое плечо и 100% оценка в капитале).

Купив с 10 плечом по номиналу евробонды с дохой 4,75 и зареповав их в цб по 2, инвестор получает доху больше 20% годовых в долларах. Неужели кто-то еще думает, что эти бонды кому-то нужны за чем-то еще?

Некоторые поругивают цб за то, что держит резервы в гособлигациях США. Но потом им умные люди объясняют, чтоб не лезли не в свое дело, если толком не понимают, как оно работает. А в чем ему еще спрашивается их держать? В поросячих хвостиках? Бонды США — устойчивый по цене актив, под который ВЕЗДЕ дают доллары (минфин, панимаешь, в этой валюте занимает за рубежом) под низкий % и с низким обеспечением. Заставят цб продать госбумаги США, лавочка быстро закроется, потому что некому будет давать под них доллары, потому не под что их будет привлекать. Под поросячие хвостики не привлечь, мир устроен так, что пока доллар все еще главная мировая валюта, и все кроме гособлигаций эмитента доллара считается хуже (и соотв., дороже по ставке и т.д.). И тогда Минфин будет вынужден задирать ставку на внешнем рынке

( Читать дальше )

Мои итоги мая

- 01 июня 2016, 16:40

- |

После трех междупраздничных убыточных дней торгов (с учетом 29-го апреля 4-х дней подряд), по закрытию дня 6 мая у меня включился «фильтр пилы» в RI, Si, SBER и GAZP. Пока этот фильтр включен, рассчитывать на большие прибыли (как и большие убытки) в системах на этих инструментах не приходится. И если доля моих систем в RI в моем портфеле невелика: 12% от доли Автоследования ИК Форум, т. е. 4%, то доли GAZP+SBER и Si составляют по 33% или 58% от рисковой части портфеля (62% с учетом RI). В GAZP и Si этот «фильтр» выключился только по закрытию торгов 18 мая (в Si лучше б он этого не делал :( ). Зато 20 мая по закрытию торгов «фильтр пилы» включился в GMKN, восстановив статус-кво на споте. По RI и SBER фильтр «продержался» до закрытия дня 26-го мая.

И если в Si включение «фильтра пилы» даже чуть ухудшило месячный результат, то в остальных инструментах он уменьшил убытки в 2-2,5 раза. Впрочем, как я уже написал выше, на результате Автоследования ИК Форум это отразилось слабо, так как в этом портфеле у меня стоят только мои системы на RI, в доле указанной выше. Собственно последнему портфелю и «обязано» небольшое увеличение просадки моего счета. Впрочем, пока она по прежнему далека от расчетных 15%.

К вопросу об Альфе

- 31 мая 2016, 14:12

- |

ΔSt=βΔBt+α+εt,

где ΔSt — приращение счета в %, «очищенное» от вводов-выводов (для фондов — приращение стоимости «пая» или акций фонда),

ΔBt — приращение бенчмарка в %,

εt — ошибка линейной регрессии.

Как видите, «лучше бенчмарка» на росте или на падении ничего не говорит нам о знаке α. Потому что быть лучше бенчмарка на росте можно за счет β>1 даже с отрицательной альфой, а на падении — за счет β<1. И только одновременный «обыгрыш» бенчмарка и на росте и на падении приведет к тому, что α, рассчитанная по всему периоду будет положительна. Более того, α может быть положительна и при проигрыше бенчмарку на росте и только при проигрыше бенчмарку на падении она с большой вероятностью будет отрицательна.

Но все, кто хоть раз считал α и β, прекрасно знают, что они нестационарны по времени и их значения, вычисляемые, например, по 100 тактам, временами сильно отличаются от результатов расчетов на всей истории. Но это хоть можно наглядно отследить, построив «альфа-бета карту» относительно бенчмарка. Вот, например, 100-дневная «альфа-бета карта» для нашего расчетного портфеля, ранее называвшегося «Суперриск»:

относительно бенчмарка, определенного здесь (аналог рублевого buy&hold на фьючерсе, только рассчитываемый по значениям самого индекса)

( Читать дальше )

Обещанный способ угадывания гэпа вверх в Си

- 31 мая 2016, 13:52

- |

Окей, 100 плюсов есть. Обещанный способ угадывания гэпа.

Идем к сайлентбобу: smart-lab.ru/blog/206454.php

Что видим:

1) только лонг

2) работает с 2011 года, до этого времени нет

3) сделок с весны 2011 до сентября 2014 мало — 123 штуки — событие с одной стороны редкое, а с другой вполне себе равномерно распределено по году (смотрим эквити). Процент выигрыша 65, профит фактор 2,77.

4) паттерн достаточно очевидный чтобы его было не жалко отдать сматрлабовцам.

Какое у нас редкое равномерно распределенное очевидное событие? День недели. Строим простейший скрипт и смотрим есть ли закономерности в Си по дням недели.

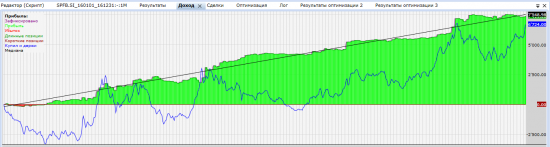

Чего видим? в пятницу у нас гэп скорее вверх, причем профит фактор сразу 2,56. Смотрим на эквити:

Все красиво, похоже предположение верное. На следующем шаге добавляем фильтр в стиле «на момент входа снизились не более чем на определенную величину от закрытия предыдущего дня». Часть сделок отсеиваем, улучшаем ПФ на 0,39. Радуемся, исследуем дальше, встраиваем в свои системы.

А заодно начинаем думать почему так может происходить, и почему до 2011 было по-другому. До мая 2010 пятничный гэп в целом повторял движение самого Си, а с мая 2010 до начала 2011

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал