Избранное трейдера Александр Х

«Ваш мозг — ленивая сволочь» или как предотвратить застывание и деградацию разума

- 16 февраля 2020, 00:01

- |

В основе статьи лежат идеи психотерапевта Курпатова с его «Красной таблеткой», но отличие в том, что Курпатов приводит много фактов и доказательств, но не даёт никаких рецептов и (или) советов, как повлиять на ситуацию, а здесь понятным и мне близким языком, как будто автор является моим соседом, обсуждается именно практическая сторона вопроса. В общем, советую всем — и трейдерам, и инвесторам, особенно, если вам уже больше 25 лет, так как научно доказано, что после 25 — мозг перестаёт развиваться, т.е.начинает деградировать и косячить по полной.

Вы заметили, что чем старше вы становитесь, тем с меньшей охотой берётесь за ту работу, которая для вас непривычна или связана с большой концентрацией внимания и освоением незнакомых навыков?

( Читать дальше )

- комментировать

- ★64

- Комментарии ( 35 )

Актуальное Interactive Brokers

- 12 февраля 2020, 13:47

- |

Вы просили записать, вы писали в соцсети — я сделал.

Важное и полезное видео про:

Необходимые документы для подтверждения в Interactive Brokers

Кто еще не открыл счет смотрите прошлый пост:

https://smart-lab.ru/blog/592833.php

сайт брокера — открыть счет

https://ndcdyn.interactivebrokers.com/Universal/servlet/OpenAccount.IBrokerGuestLogin?partnerID=U2615191&invitedBy=nadya111

Также есть группа ВК https://vk.com/ibkrrus

Пишите у кого есть вопросы и я со временем запишу новое видео

Кому полезно, поставьте лайк посту. Благодарю!

История повторяется?

- 02 января 2020, 16:38

- |

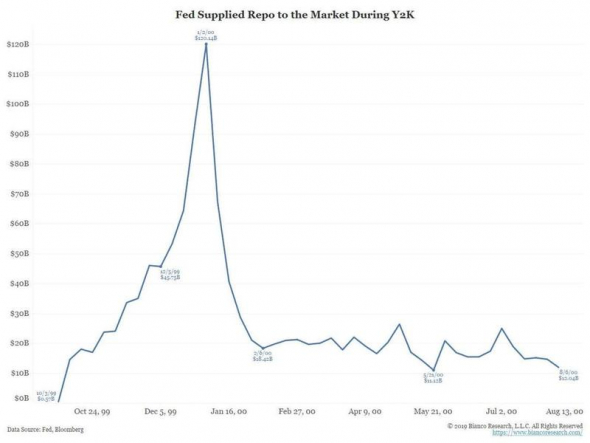

Стремительный рост баланса ФРС из-за масштабных программ РЕПО-кредитования банковского сектора словно возвращает нас на двадцать лет назад. Тогда, в октябре 1999 года, Фед также начал предоставлять ликвидность на рынок стремясь предотвратить панику на волне страхов вокруг «проблемы 2000 года».

Объем предоставленной банкам ликвидности достиг пика в конце декабря 1999 года, однако уже к началу февраля программа кредитования была свернута:

(На волне страхов вокруг «проблемы 2000 года» ФРС предоставила рынку значительный объем ликвидности к концу декабря 1999 года, значения указаны в млрд. долл.)

Это оказало неизбежное влияние на финансовые рынки — NASDAQ после запуска программы достиг исторического пика в 5132,52 пункта к 10 марта 2000 года. Затем пузырь доткомов оглушительно лопнул:

( Читать дальше )

Нужно ли приносить пользу обществу? На примере Т. Мартынова.

- 28 октября 2019, 14:23

- |

Один против трейдинга, другой ЗА. Но поговорить я хочу не о этом, а том Приносит ли трейдер пользу обществу или надо ли ее вообще приносить.

Для этого не мешало бы прочесть пару книг Хаека и Мизоса и разобраться как работают спонтанные порядки. Но т к это делать никто не будет, вкратце объясню суть.

очень кратко

Общество, как и многое другое (вселенная, погода, природа, деньги, государство, рынок, образование цены, экосистемы, лес, океан) , все эти системы регулируются спонтанными порядками. Это объясняет то, каким путем из хаоса (хаотичных и несогласованных действий отдельных лиц, индивидов) образуется устойчивая упорядоченная система с четкими правилами и законами.

Смысл в том, что человеку для движения цивилизации к прогрессу не нужно помогать своими хорошими, благими действиями. Ему достаточно просто делать хорошо для себя и своего близкого круга, а остальное сделают спонтанные порядки. Скорее наоборот. Чем больше отдельный индивид пытается принести пользу обществу, тем больше вреда он ему приносит на самом деле. Почему?

( Читать дальше )

Четырнадцать лет слива на финансовых рынках

- 28 октября 2019, 08:52

- |

Сегодня праздную своё 14-летие своей трейдерской карьеры.

Год назад я посчитал результат P/L за все годы, начиная с 2005-го, Тринадцать лет слива на финансовых рынках.

Результат был для меня неожиданным, т.к. убыток накопился более -70 т.р. Ранее, я наивно предполагал, что нахожусь в небольшом плюсе. Сейчас общий убыток за 14 лет -56 т.р.

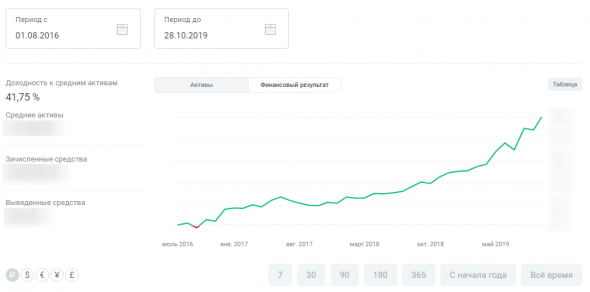

Чуть более трёх лет назад, произошёл перелом в торговле в сторону уверенной прибыли без сильных просадок. Кривая линия финансового результата ниже (номинальные показатели в рублях скрыты, чтобы не позорится маленьким размером капитала):

Почему я стал зарабатывать?

— В последние годы перестал тестировать «граали» на реальном счёте.

— Большая часть портфеля – акции. Заработать может даже обезьяна (Лукерья).

— Использую хеджирование.

( Читать дальше )

Что нужно знать про активы с нерыночным ценообразованием (чужие тут не ходят)

- 04 февраля 2019, 10:26

- |

Показатели стрёмности (дополнительной опасности) финансовых инструментов

1. Акции любых компаний с маленьким фрифлоат (без разницы большие, пенни стоки или маленькие)

2. Акции где группа мажоритарных акционеров резко консолидировала пакет более 75% акций эмитента, а также случаи когда более 90% в одних руках и мажоритарий контролирует де-факто уже 95% УК АО. Рассчитывать на комфортную оферту для миноров в данном случае не стоит (напротив стоит опасаться игры на понижение стоимости актива, высаживание минориров, принудительный делистинг и т.п.).

3. Паи ЗПИФ (большинство ЗПИФ создаются под интересы конкретных учредителей управления, часто это просто нереализованные неликвидные залоги на балансе банков и прочие токсичные активы, которые по тем или иным причинам секъюритизированы, чтобы не вешать убыток на баланс банка). Интервальные ПИФы тоже могут быть нерыночным активом (с учетом ограничения в ликвидности).

4. Облигации юрлиц, не имеющих кредитных рейтингов уровня «В» от «большой тройки» или ВВВ+(RU) От АКРА и ruBBB+ (от RAEX) и выше.

5. Ценные бумаги юрлиц, находящихся в состоянии требований перед государством и по решению суда.

6. Акции юрлиц, где идут корпоративные конфликты и где резко увеличилась волатильность, объемы, и все это на снижении цены.

7. Ценные бумаги, где стабильно низкий объем торгов на вторичном рынке (на резкие выбросы объемов внимание не обращать). Сюда возможно стоит отнести и ИСУ (хотя по сути они ближе к ЗПИФ недвижимости)

8. Внезапное снижение стоимости корпоративных облигаций на фоне других облигаций, при котором есть продажа по цене не соответствующей уровню кредитного рейтинга (это актуально на границе уровней «ВВ-» от «биг 3» и «А-(RU)»-«ВВВ+(RU)» от АКРА и «ruA-» — «ruBBB+» от RAEX (так называемый кейс «Пересвета»)

9. Субординирированные облигаций эмитентов с кредитными рейтингами уровней «ВВ-» от «биг 3» и «А-(RU)» от АКРА и «ruA-» от RAEX (традиционно у субордов кредитные рейтинги много ниже чем у обычных облигаций того же эмитента, но обычно банки не хотят получать эти рейтинги на суборды чтоб не пугать инвестора — для понимания у РСХБ суборды имеют рейтинг от АКРА на 5-6 ступеней ниже чем рейтинг самого банка)

Выше перечислены атрибуты того, что соответствующие ценные бумаги обладают дополнительными рисками, которые могут быть «не в цене».

Дополнительный катализатор опасности.

( Читать дальше )

Италия вводит безусловный доход для бедных

- 28 января 2019, 18:17

- |

Совет министров Италии 17 января 2019 г. одобрил введение безусловного дохода для малоимущих. Получат выплаты те, кто без них не может купить необходимые товары и услуги. В зависимости от региона этот порог составляет 560-820 евро.

5 млн человек считаются малоимущими в Италии, согласно официальным данным

Мера принята в качестве эксперимента — на полтора года. Начнут выплачивать безусловный доход в апреле 2019 г.

#справка Базовая сумма выплат — 780 евро. Для семей с детьми сумма выше, для тех, кому не нужно платить за аренду жилья, — ниже. Подробнее о величине безусловного дохода на Xinhua

Зачем нужна эта мера?

Италия считает, что безусловный доход будет стимулировать экономику. Для этого правительство ввело требование — граждане, получающие выплаты, обязаны подписать соглашение со службой занятости.

Если служба предложит варианты работы или курсов повышения квалификации, они обязаны согласиться хотя бы на одно из них — или потеряют доход. Чтобы компании принимали на работу больше малоимущих, правительство намерено ввести для них налоговые льготы.

( Читать дальше )

А ведь мог стать гениальным трейдером...

- 27 января 2019, 21:26

- |

Вкратце о нём:

Жак Фреско — американский производственный инженер, промышленный дизайнер и футуролог. Директор и основатель организации «Проект Венера». Основными темами его исследований стали: холистичный дизайн, пассивный дом, города с устойчивым развитием, ресурсо-ориентированная экономика, всеобщая автоматизация, кибернетические технологии, роль науки в обществе.

Спорные идеи, конечно, у товарища, но вот отчего-то уверен, что в трейдинге он бы преуспел.

Несколько его цитат:

Самые богатые люди обычно болваны. Один такой как-то спросил меня: «Раз вы такой умный, что же вы не разбогатели». Я ответил: «Раз вы такой богатый, что же вы не поумнели?Психология в трейдинге

Людям очень трудно научиться говорить «я не знаю».Прямо про трейдинг

В большинстве случаев людям причиняет боль не происходящее — их ранят собственные ожидания.А тут про нашедших Грааль?

( Читать дальше )

Список полезных сайтов для инвестора и аналитика

- 22 января 2019, 10:00

- |

http://www.rusbonds.ru/ — удобный поиск облигаций

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал