Избранное трейдера Диванный аналитик-практик

Тайна Вселенной. 3-6-9-0 S&P500

- 09 ноября 2020, 16:21

- |

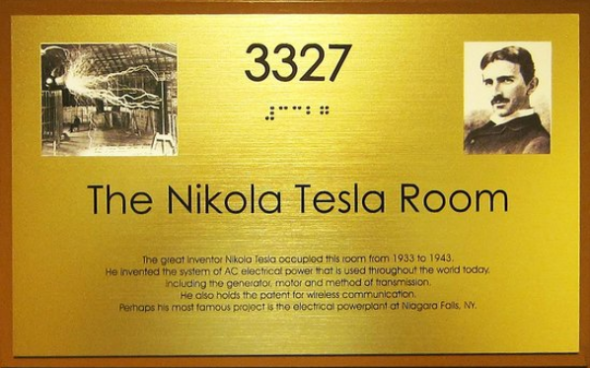

Великий ученный изобретатель Никола Тесла прожил последние 10 лет своей жизни (1933-1943) в знаменитом ньюйоркском отеле NEW YORKER *

на 33м этаже.

Числа Вселенной, как утверждал Тесла — 3-6-9 — секрет Вселенной.

Лоу Финансового Кризиса — 6 марта 2009 года — 03/06/09

Сегодня -Великий день освобождения Человечества от Ковид- Вакцина наконец то изобретена! Байден нас спасет)!

S&P500 приближается к цифре 3-6-9-0 !

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Фьючерсы и опционы, чем и когда выгодно страховать свои позиции?

- 09 ноября 2020, 11:11

- |

1. Я не считаю себя профессионалом в опционной торговле. Поэтому на текущий момент работаю с опционами исключительно от покупки, хотя в среде профессионалов опционщиков говорят так: «При низкой волатильности мы работаем от покупки, при высокой – от продажи». Ещё один совет, которые дают профессионалы начинающим: «Если Вы только начинаете, не продавайте опционы». После двух лет экспериментов с опционами я четко следовал второму принципу, поэтому я сравниваю свои потенциальные страховки только для случаев где осуществляется покупка опционов.

2. Я немного упрощу пример и не буду учитывать в расчетах ставку без риска. Это допустимо если мы будем считать, что движение цены базового актива может быть существенным в том периоде, на который покупается страховка. Мне хотелось бы, чтобы данная статья была понятна не только тем, кто в теме, но и тем, кто интересуется ей и только начинает свой путь в инвестициях и излишние усложнение только помешает.

Итак, пример. Я буду рассматривать страховку рублевой позиции от роста курса USD/RUB, или иными словами от обесценения рубля. Все тоже самое можно сделать с точностью до наоборот, и если кому интересно – пусть он считает это домашним заданием. Рублевую позицию я буду опять же для простоты рассматривать просто как рубли, хотя суть не меняется если это рублевые ценные бумаги, депозиты и другие рублевые активы. Просто в этом случае в расчет добавляются некоторые динамические составляющие, но это не меняет сам принцип.

( Читать дальше )

160-летняя история показателя отношения цен Золото/Нефть

- 06 ноября 2020, 15:05

- |

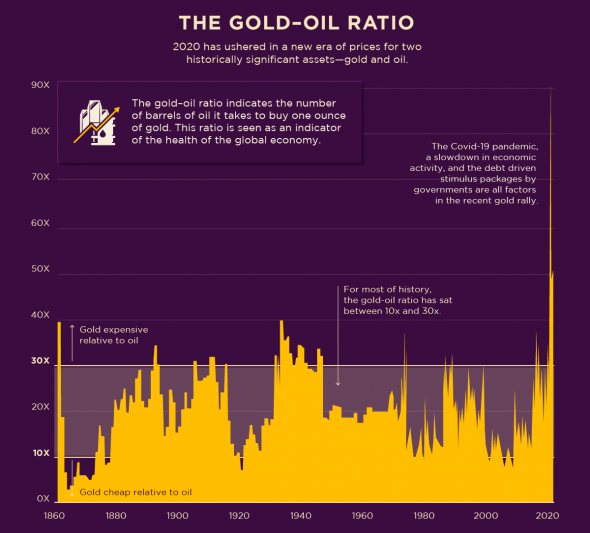

Коэффициент отношения цены Золота к Нефти показывает количество баррелей нефти приходящийся к одной унции золота. Данный показатель определяет состояние глобальной экономики.

Максимальный в истории показатель Золото/Нефть находился в коридоре 10х......30х.

Две простые модели на вход в моей торговле

- 04 ноября 2020, 21:52

- |

Одинаково будет базовое ожидание: дойти от одной границы ренджа до другой (что на часе что на 5 мин).

1. Часовик

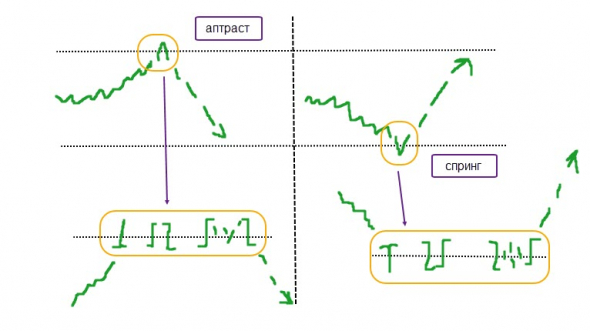

Использовал терминологию VSA: аптраст — ложный пробой сопротивления (для шорта), спринг — ложный пробой поддержки (для лонга).

Цена делает ложный пробой границы ренджа и стремится к противоположной границе. Сам ложный пробой м.б. однобарным, двубарным или многобарным. Я делаю вход на пробой экстремума ложного пробоя. Стоп за противоположный экстремум.

Этот вариант взят из курса «Базовый» А. Пурнова.

( Читать дальше )

Торговля с использованием горизонтальных объемов.

- 02 ноября 2020, 20:32

- |

- История появления горизонтальных объемов;

- Инструменты для анализа горизонтальных объемов;

- Преимущества и недостатки горизонтальных объемов;

- Примеры на графиках

ОБЪЕМЫ. ГОРИЗОНТАЛЬНЫЕ И ВЕРТИКАЛЬНЫЕ.

Профессиональные трейдеры практически без исключений используют в своей работе показатель объема (volume). На основе анализа его динамики, они строят свои стратегии торговли по объемам

Индикатор объема суммирует заключенные на бирже сделки в денежном выражении или в контрактах, монетах, акциях.

Объем бывает:

- вертикальный. Он отображает величину проведенных сделок за определенный период времени. Вертикальный объем отображается как правило в нижней части графика в виде столбиковой диаграммы.

Например, если вы смотрите график акций Лукойл на часовом таймфрейме, то объем покажет суммарное количество всех акций, которые были куплены/проданы за этот час. - горизонтальный. Отображает величину проведенных сделок на определенном уровне цены. Горизонтальный объем, или другое название – профиль объема, может располагаться как в левой части графика, так и в правой (а можно даже настроить несколько профилей прямо посередине графика, как будет показано на примерах ниже).

Например, если вы смотрите график торгов фьючерсом на золото с индикатором горизонтальных объемов, то каждая горизонталь на индикаторе показывает суммарное количество всех контрактов, которые были куплены/проданы на этом уровне.

( Читать дальше )

Программа- помощник для трейдера

- 29 октября 2020, 15:22

- |

Долгое время для ограничения рисков, стопов и систематизации трейдинга пробовал различные скрипты, боты и тд.

Нашел отличное решение. Особенно рекомендую новичкам .

etstrading.ru/

П.С.

Ничего с этого не имею, может кому-то это сэкономит время и деньги

10 вечных инвестиционных принципов

- 28 октября 2020, 18:21

- |

- Избегайте эмоционального вложения

«Если вы не можете контролировать свои эмоции, вы не можете контролировать свои деньги». — Уоррен Баффет

Это первый принцип в списке, потому что, если вы попытаетесь реализовать оставшиеся 9, не выполнив сначала этого, от них будет мало пользы.

Как мы знаем, фондовый рынок — это коллективная группа людей, часто испытывающая страх и жадность. Поэтому, если мы поддаемся стадному менталитету того, что чувствуют все остальные, мы неизбежно совершим ошибки.

Это может привести к тому, что люди совершат ошибку, покупая наверху, а продавая внизу. Просто потому, что они получают FOMO (страх упустить возможность) на пути вверх, когда все зарабатывают деньги, и панику на пути вниз, когда все остальные бегут к выходу. Главное помнить, что фондовый рынок временами может быть маниакально-депрессивным, поэтому не вкладывайте деньги эмоционально.

( Читать дальше )

Руководство по позиционной торговле

- 27 октября 2020, 18:48

- |

Из всех торговых стратегий позиционная торговля охватывает самый продолжительный интервал времени. Соответственно, существует больший потенциал для получения прибыли, но в то же время есть и повышенный риск.

Преимущества позиционной торговли — это ограниченное поддержание позиций, использование более глобальных трендов и ослабление рыночного «шума».

Выбор торгового актива

( Читать дальше )

Стратегия торговли Pump and Dump

- 24 октября 2020, 21:32

- |

Стратегия торговли памп и дамп (Pump and Dump) заключается в поиске акций или других биржевых инструментов, цены которых были разогнаны с помощью новостей, слухов, сильно преувеличенных или ложных заявлений и других манипуляций. Часто высокие цены, например, акций, являются результатом PR компаний, они не обоснованы и не имеют под собой фундамента в виде финансовых результатов фирм.

Мы можем искать точку для открытия длинных позиций на начальных этапах накачки, отслеживая новостной фон по компании, или для открытия коротких позиций, когда сильное движение вверх останавливается. Отслеживая новостной фон вокруг компании, можно купить акции, когда накачка только начинается, или зашортить акции после сильной накачки, когда рост составляет 50, 100% и более, и становится очевидно, что рост ничем не обоснован. В этом случае мы рассчитываем взять на падении 30-50% от этого роста.

Часто под стратегией торговли памп и дамп имеют в виду именно открытие шорт позиций, когда в сильно выросшей акции после резких вертикальных движений возникает дисбаланс. Организаторы накачки распродают акции толпе на росте, и когда интерес у толпы покупать по высоким ценам пропадает, цены начинают сами обваливаться и возвращаются к точке, от которой начался рост и даже падают ниже.

Из масштабных памп и дампов последнего времени я бы отметил накачку криптовалют. В конце 2017-го года о биткойне говорили все, кому не лень. Можно было наблюдать мощную PR компанию перед началом торгов фьючерсами на этот инструмент. Во множестве публикаций утверждалось, что биткойн будет стоить 100 тысяч, миллион долларов. При этом криптовалюты не имели какого-то определенного правового статуса во многих странах. Как проводить фундаментальный анализ криптовалют, тоже не понятно. Часто под видом фундаментального анализа можно увидеть смехотворный анализ слухов в твиттере, когда владельцы определенной криптовалюты кормят публику «новостями о будущем». В общем, в криптовалютах наблюдаются многие признаки памп и дампов, и поведение цены того же биткойна и разнообразных токенов это подтверждает. В статье мы будем рассматривать памп и дампы в американских акциях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал