Избранное трейдера Paracuda=

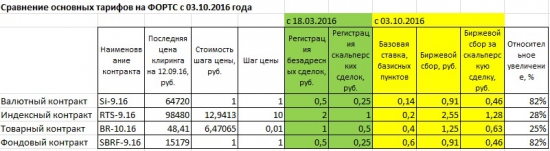

Сравнение тарифов срочного рынка

- 12 сентября 2016, 20:35

- |

Может кому-нибудь будет интересно сравнить действующие тарифы с новыми с 03.10.2016 года.

Предполагаю, что может вырасти объем торгов по индексным и товарным контрактам, так как по ним наименьший рост тарифов.

- комментировать

- ★15

- Комментарии ( 26 )

Управление сделкой и выход из сделки - альтернативное мнение.

- 06 сентября 2016, 22:02

- |

Я неоднократно слышал советы от опытных трейдеров, что выходить из сделки лучше по частям. Часто рекомендуют брать три тейка 3:1, 4:1, 5:1.

Я не оспариваю этот метод управления позой, но хочу отметить, что его нельзя использовать и перенимать механически (как и все остальные советы собственно). Этот метод хорош для дейтрейдинга при ловле внутридневных импульсов. Лично мне такая торговая тактика не подходит, т.к. я свинг-трейдер и стараюсь ловить движения, которые длятся хотя бы 3-5 дней, а лучше 2-3 недели.))

Дело в том, что для того чтобы брать три тейка, нужно изначально брать на себя тройной риск. Кроме того не работает золотое правило (для меня точно золотое) «дай прибыли расти». Для примера, чтобы взять три тейка размером по одному лоту нужно изначально заряжать позу размером в три лота.

Я же лучше первоначально рискну 1 лотом, при этом стоп-лосс будет таким же как и в случае с 3 лотами, т.к. всем нам известно, что стоп-лосс должен стоять там, где теряется логика входа и никак не зависит от размера отрытой позиции. Анализирую я дневные графики, но входы ищу на М30. Если поймаю лося, то потеряю меньше (первоначальный риск у меня всегда 1% от депо), а если сделка уверенно пошла в нужную сторону, то я жду отката и на его завершении добавляю ещё ровно такой же объём к сделке и ставлю новый стоп-лосс за откат, а стоп-лосс от первоначальной сделки подтягиваю на место нового стоп лосса. Добавляю к сделке я обычно 2-3 раза. Само собой о добавлениях к убыточной позе не может быть и речи, такой фигней я не занимаюсь.)

Выхожу из позы всегда полностью, а не частями, причем я не жду пока смена тренда или очень большой откат выбьют меня по стопу, а стараюсь выходить на кульминационных больших свечах, либо наоборот при наличии нескольких очень маленьких свечей, предзнаменующих разворот тенденции, короче ориентируюсь на Price Action, если чувствую скорую смену тренда.

( Читать дальше )

Как заработать денег в трейдинге ?

- 31 августа 2016, 17:43

- |

Последнее время появилось много постов на тему обучения, околорынка, перспектив в целом по трейдингу и тп.

Иногда читаешь и просто жалко народ который реально ведет бой с тенью, тратя время и деньги на погоню за несуществующей целью .

Одни пишут муть, другие дают советы КАК НАДО , бесконечные видео ни о чем, посты со скринами сделок, не понятно от куда взялись и не понятно каким обьемом и что там вообще по итогу за месяц/год , покажи стейт – « мне не надо никому ни чего даказывать или инвестор не разрешает», 100500ый пост про ошибки трейдера либо из серии «что бы такого накатать, чтоб не забывали» и тд и тп.

Не хочу умничать, но как бы есть не малый опыт за плечами, опыт моих знакомых, которые не первый день в трейдинге, открывает мне абсолютно другую картину реальности.

Если кому-то интересно послушать мое видение, как и что можно заработать, то в кратце накидал текстец, может кому-то будет полезно, а может очередная вода)

Кто хочет поспорить на ровном месте и поучить , пожалуйста проходите мимо.

Все ниже сказанное – это исключительно мое мнение, которое никому не навязываю, но ознакомиться с ним думаю стоит, особенно тем, кто не достиг результатов либо только собирается попробовать свои силы.

На мой взгляд , трейдинг – это ставка не некое событие либо его отсутствие ( в случае с опционами)

Событие – это прогнозируемый рост либо падение актива, что позволит заработать на покупке/продаже актива, либо отсутствие волатильности в определенный промежуток времени, что делает актуальной стратегию продажи опционов .

Я намерено ухожу от понятий рост либо падение актива, потому как само событие, из которого можно извлечь прибыль, не обязательно должно быть связано с линейным направлением выбранного актива. Это может быть нарушение некой зависимости между активами, где направление тренда по активам не имеет сильного значения.

Чем более вероятней событие, тем выше матожидание получения прибыли.Диверсифицируя портфель между различными активами с низким коэффициентом корреляции, мы значительно снижаем риски, распределив их по активам и увеличиваем вероятность получения прибыли.

Так же, диверсифицируя портфель между различными стратегиями, получаем еще одно дополнительное преимущество.

Давайте рассмотрим более детально

ЛИНЕЙНАЯ ТОРГОВЛЯ – торговля одним активом ( купил/продал).

В линейной торговле необходимо четко определить следующие параметры:

1) Направление движения — событие

2) время и место входа ( непосредственно стратегия)

3) уровень отмены сценария — событие развивается внепланово, на основе этого четко определить обьем сделки и уровень стопа

4) уровень отмены сценария – событие развивается по плану, на основе этого определить уровень выхода из сделки в прибыль.

Сбой в одном из описанных пунктов, делает торговлю не системной и в таком подходе, везение играет большую роль, чем расчет.

При этом, на мой взгляд, нет универсальных стратегий, которые будет работать долгое время, сохраняя свою результативность.

Рынок не постоянен, я придерживаюсь того мнения, что график – это хаотичное и не предсказуемое движение цены. Невозможно спрогнозировать, как поведут себя участники рынка и отреагируют на те или иные новости, прогнозы, ожидания. Крупные игроки могут создавать краткосрочные тренды, оперируя крупными капиталами и используя ликвидность создаваемую толпой в своих интересах.

Профессионализм трейдера, заключается в его гибкости, опыт и умения дает возможность подстраиваться под текущую ситуацию и применять те приемы, которые актуальны в конкретный момент.

Понижая таймфрейм анализируемого актива, вероятность правильного прогноза события значительно снижается.

Торговля внутри дня на мелких таймфреймах - одно из самых сложных занятий.

Как сказал в своем блоге Феникс – ГРУППА СМЕРТИ.

Вероятность события определенного на таких мелких периодах крайне низка. Любой рыночный шум, не адекватная реакция участников рынка либо манипуляции крупных денег, часто сводят на нет любые высокие вероятности прогнозируемых событий.

Нахождение в постоянном состоянии напряжения, необходимость самоконтроля требующего мгновенного принятия решений при этом сохраняя четкий алгоритм действий, где заранее определены все параметры сделки, делают вероятность получения ДОЛГОСРОЧНОГО дохода практически нулевую.

Необходимость постоянного контроля за активом внутри дня практически исключает возможность диверсификации и ведения портфеля, так как очень сложно адекватно оценивать несколько активов одновременно.

Интрадэй трейдинг под силу единицам. Я имею ввиду трейдинг, который приносит доход на длинном отрезке времени, позволяющий жить с этого дохода. Прибыльная торговля на небольших депозитах малым объемом не показатель, шансов сохранить синхронность роста дохода с ростом депозита значительно мала и рано или поздно каждый упрется в свой предел .

Не будет хватать ликвидности, проскальзывания, не исполнение всего объема заявки, психологичекий дискомфорт связанный с оперированием большими обьемами , все это рано или поздно станет преградой в развитии.

Многим стоит подумать, стоит ли начинать этот путь который заведомо имеет практически нулевые шансы на успех? Стоит ли верить курсам обучения, которые собираются из вас за несколько сотен долларов в короткое время научить вас ЗАРАБАТЫВАТЬ внутри дня ?

Научитесь на малом, а потом разгоняйте депозит и внутри дневной трейдинг – скучное занятие – это самые большие глупости которые я слышал из уст якобы профи .

Верить в то что умение провести черточку на графике либо некая супер стратегия будет вас кормить долгие годы, глупо.

При чем это заявляют те, чьих заслуг, подкрепленных отчетом брокера, зачастую никто не видел.

Публичность , скрины с удачными сделками и умные изречения, для многих являются достаточным показателем компетенции.

Финансовая свобода , которую подарит трейдинг – это огромная иллюзия.

Проблема не в ГУРУ, проблема в том, что тема реально сложная, хотя на первый взгляд кажется доступной, чем и привлекает народ, на чем успешно спекулируют те, кто это понял и продает мечту в массы.

Ничего личного к Герчику и его последователям, но они же реально пользуются этим, вселяют надежду, народ верит, учиться и сливает, сливает, сливает…

Шанс выпустить успешного ученика только, если придет реально уникальный человек, которого просто верно изначально направят.

На этом принципе построено большинство коучингов, коучи втирают прописные истины, с которыми не поспоришь, типа «выйди из зоны кофорта», « для того, что бы получить то, чего у тебя нет, надо сделать то, что ты не делал» … не пей не кури, кушай кашу и будешь здоров, с вас 100дол за лечение)

Пойдем дальше.

С повышением анализируемого тайм фрейма, вероятность прогнозируемого события значительно повышается.

Уходит необходимость принятия решений в моменте, но при этом все параметры линейных сделок сохраняются . Вопросы — Где, куда, когда войти, где убыток и где прибыль , требуют постоянного и однозначного ответа.

Довольно сложно верить в то, что возможно долгое время получать всегда верные ответы.

Вопросы мани менеджмента и контроля рисков так же актуальны.

Исходя из выше сказанного, я давно для себя решил убрать любые виды линейных стратегий из списка используемых стратегий. Я продолжаю иногда торговать внутри дня, но это больше похоже на развлечение, чем на работу. Я не делаю на это никаких ставок, прибыль расцениваю как бонус, убыток как заранее запланированный, как при походу в казино, где ты заранее выделил сумму, которую готов оставить.

В любом случае, если и искать прибыль внутри дня, то я бы это отдал на реализацию роботам.

Отсутствие психологической составляющей и возможность диверсификации за счет количества стратегий, делает это направление вполне перспективным.

Один мой знакомый, который управляет довольно крупным капиталом, сказал «Я не трейдер, я менеджер»

Управление капиталом – в этом изначально заложен смысл .

Управлять - это поиск возможностей спрогнозировать и сделать ставку на событие с высокой вероятностью.

Это как сделать ставку на то , температура опустится ниже -10 градусов, либо пойдет снег, на событие которое произойдет с очень высокой вероятностью , вопрос времени, задача все правильно рассчитать и дождаться .

Так же возможно сделать ставку на маловероятное событие, ставка будет минимальна, но если событие произойдет , прибыль будет кратно выше ставки.

Кто бы что не говорил, на рынке есть подобные темы и они реально работают.

Люди покупают страховки, платя деньги за событие с низкой вероятностью, страховые компании их продают, тем самым извлекая прибыль , делая ставки на то что вероятность страхового случая низка , диверсифицируя при этом количеством проданных полисов.

Опираясь на вышеизложенное, свой личный опыт и опыт моих коллег, я пришел к выводу, что в долгой перспективе, остаются на плаву и развиваются те, кто :

1) уходят от линейных стратегий

2) делают ставки на события с высокой вероятностью - нарушение зависимостей и закономерностей, парный трейдинг, арбитраж, опционные стратегии

3) работают диверсифицированным портфелем активов, где-то читал, что если в портфеле есть даже 5-6 активов, вероятность получения прибыли существенно возрастает

4) диверсифицируют портфель применением различных стратегий

Если кто-то подскажет еще что-то умное, буду рад)

PS У меня есть один знакомый, он американец, человек уже в возрасте. Он более 20лет!!! торгует опционы на акции. Вдумайтесь в эти цифры. Человек довольно открыты к общению , спокойно делиться инфой. Так вот однажды, он что-то хотел показать , окрыли терминал на компе, он долго тыкал, потом сказал «давай лучше на планшете покажу, отвык от компа »

У человека счет в несколько мио и он торгует с планшета )

Вторая история, мой давний знакомый, торгует фортс. Работает более 8 лет и имеет подтвержденный брокерский отчет за 8 лет!!! Прибыль все 8 лет, он работал на разном рынке, это никак не случайность, это реально профессионализм. Так вот, я думаю если вы ему скажете, что трейдинг – это скучное занятие, он будет долго смеяться, он так же сосредоточен в работе, как и 8 лет назад и кайфа думаю получает мало от финансовой свободы, которую ему подарил трейдинг, хотя зарабатывает достаточно много и стабильно. Когда у нас разговор зашел про обучение, насмотревшись, как легко зарабатывает деньги околорынок, была идея заняться подобным, то прикинув по трудозатратам времени и сил, он взялся бы за 2000-3000 долларов и я уверен на 100%, что он сможет научить человека РЕАЛЬНО ЗАРАБАТЫВАТЬ.

Я конечно его приземлил, потому, как понимаю, что желающих на такую сумму найдется не много, хоть и считаю ее вполне адекватной, на что он ответил « смысл тогда тратить на это время?».

Вопрос на что рассчитывают люди, отдающие несколько сотен за обещание научить их зарабатывать?

Судя по тому как развивается околорынок(имею ввиду околорынок назойливого пиара, бесчисленных видео ниочем, обзоров, скринов непонятных сделок, с целью продажи говнокурсов ), этот вопрос народ себе не задает вообще

Сказ о том как швейцарский банкир наказал русских ворюг

- 29 августа 2016, 10:20

- |

Лескодрон осторожно поинтересовался, планирует ли миллиардер оставаться клиентом Credit Suisse. Иванишвили ответил положительно. К этому моменту на его счете в швейцарском банке было несколько сотен миллионов долларов, инвестированных главным образом в три-четыре российские ценные бумаги (с кредитным плечом), — не самый интересный портфель из тех, что доставались в управление Лескодрону, хотя и вполне типичный для миллиардера с развивающегося рынка. Договорились они о том, что Иванишвили будет звонить Лескодрону напрямую и отдавать распоряжения о сделках на рынке. До начала 2007 года менеджер просто следовал указаниям своего клиента.

( Читать дальше )

Немного истории. Биржевая торговля XVII века.

- 09 марта 2016, 11:49

- |

Йозеф де Ла Вега в 1688 году писал в своей книге «Путаница путаниц»:

Первым пунктом негласного уложения является следующий: Никогда и никому не советуй, когда покупать или продавать акции, потому что “если человек дурак, то это надолго”, и самый благожелательный совет может быть истолкован превратно.

Правило второе: Довольствуйтесь малым и не сожалейте об упущенных возможностях, т.к. курочка по зёрнышку клюёт. Лучше иметь синицу в руках, чем журавля в небе, т.е. не рассчитывать на то, что благоприятная конъюнктура будет продолжаться до бесконечности.

Правило третье: Состояние, нажитое на бирже, подобно сокровищам гоблинов. Сначала мы видим рубины, затем они превращаются в угольки, после представляются алмазами, которые сменяет щебенка, переходящая в утреннюю росу, и, напоследок, нам достаются слёзы.

( Читать дальше )

итоги 2015г роботорговля... запил... боковик...

- 31 декабря 2015, 10:40

- |

непруха или 7мь месяцев боковика

Пошел 10ый год активной торговли. Лично сделал с 40к 14.4мио за 6лет ботами. Год в плане алготорговли был крайне неоднозначен. С начала года боты быстро напилили с 9.5мио 14.5мио. Потом в июне случился писец. 7 месяцев неоконченного боковика от 13 до 14.4мио. (на прошлой неделе видел в третий раз 14.4мио… а через неделю распилился на -12% от хаев словив стресс). Дальше будет про торговлю много букв можно не читать.

1 Боты были спроектированы под счет в районе 3-4мио.

2 Ликвидность на фортсе и мамбе упала. Это я сразу почувствовал. Та же ФСК вместо обычных 250мио оборота в день скатилась унылое говнище с оборотом 70мио. Если раньше я мог легко торговать счет в 3мио широкой диверсификацией в 15-20 бумаг, то теперь из-за разросшегося счета + падения объема торгов на мамбе пришлось уйти в самые ликвидные бумаги.

3 Поэтому нагрузка на самые ликвидные бумаги возросла. Так например, зачастую делаю во фьючах лук, рося, втб более 5-10% от дневного оборота. Сейчас мне надо купить с рынка в 10 раз больше бумаг чем раньше (в три раза больший счет и в три раза меньшее число бумаг). Увеличились проскальзывания. Если на счете в 2-3 мио и диверсификации по 20ти бумагам проскальзывание было практически равно нулю, то сейчас при обороте в 30-40мио в день проскальзывание составляет 0.03%. Удовольствие поторговать стоит мне в месяц 200-250к. Это -1.7% от капитала в месяц. Т.е. Издержки на торговлю выросли с 5-7% до 20% в год.

( Читать дальше )

11 качеств бизнесмена, который напомнил мне Тинькова, Баффета и Рокфеллера

- 28 декабря 2015, 16:18

- |

1. Бизнес-чутьё

Итак, есть один бизнесмен. Чем-то он напоминает Тинькова, чем-то Баффета. У него удивительное чутьё. В каждое время он занимался какой-то «горячей темой». Я не буду говорить чем занимался он конкретно, приведу пример горячих тем Тинькова: 90-е = торговля электроникой, 2000-е: рестораны и пивко, 2008й: банк. Каждый раз чувствует неэффективную нишу (прям как на бирже, где самый максимальный рост и еще нет совершенной конкуренции). Причём, важно не только прочухать горячую нишу, но и вовремя выскочить из неё, когда она начинает «остывать». Он это умеет. Прирождённый бизнесмен!2. Умение договариваться

Как и Тиньков, этот человек удивительно договороспособен. Он умеет объединять людей вокруг себя для достижения целей. Он умеет говорить и с трудягами, которые трудятся за три копейки, и с чиновниками, которых надо «прикормить», чтобы дать ход какому-то делу, и с бандитами, которые хотят отжать бизнес. При всей моей дипломатичности, я знаю точно — я бы не смог как он, потому что есть люди, с которыми мне не хочется общаться и я не буду с ними пересекаться. А он будет. Потому что это надо для достижения целей.3. Умение накапливать капитал

Главная цель этого человека — чтобы кривая капитала всё время росла. Думаю, тут он больше походит на Баффета. Он скрупулёзно ведет учет всех доходов и расходов, всю статистику, последние 20 лет.( Читать дальше )

РАБАМ В ТРЕЙДИНГЕ НЕ МЕСТО

- 24 декабря 2015, 05:22

- |

Печаль совсем в другом, а именно в заблуждении себя и близких, мы не умеем быть свободными как в наших мыслях так и в собственной жизни! Не хочу расписывать и выписывать, но суть басни проста (умный поймет):

( Читать дальше )

17 принципов управления капиталом

- 17 декабря 2015, 12:02

- |

Трейдеры проявляют повышенный интерес к правилам управления капиталом. Хорошей новостью для них станет сообщение о том, что в большинстве случаев управлять капиталом можно, опираясь на простой здравый смысл, а не на сложные научные выкладки. Ниже рассмотрим несколько общих рекомендаций, которые помогут вам достичь долгосрочного успеха в торговле.

Трейдеры проявляют повышенный интерес к правилам управления капиталом. Хорошей новостью для них станет сообщение о том, что в большинстве случаев управлять капиталом можно, опираясь на простой здравый смысл, а не на сложные научные выкладки. Ниже рассмотрим несколько общих рекомендаций, которые помогут вам достичь долгосрочного успеха в торговле.

- Рискуйте только небольшим процентом от баланса вашего счета в каждой сделке. Предпочтительно — не более 2% от стоимости вашего портфеля.

- Ограничьте суммарный риск вашего портфеля максимум до 20%. Другими словами, если бы все ваши позиции закрылись по стопу одновременно, у вас все равно осталось бы 80% от депозита на начало неудачной торговой сессии.

- Поддерживайте отношение прибыли к риску в ваших сделках на уровне не менее 2:1, а лучше — 3:1 и выше. Другими словами, если ваш риск в каждой сделке составляет 1 пункт, то вы должны зарабатывать, в среднем, не менее 2 пунктов.

- Реалистично оценивайте уровень риска, который нужно принять, чтобы торговать на конкретном рынке. Например, не обманывайте себя, полагая, что ваш риск совсем невелик, если вы торгуете позиционно (перенося позицию через ночь) взмывшую ввысь акцию технологической компании или высоко капитализированный и волатильный актив, например, фьючерс S&P.

- Поймите, какова волатильность того рынка, на котором вы торгуете, и соответственно адаптируйте свои позиции. То есть, на более волатильных акциях и фьючерсах открывайте позиции меньшего размера. Необходимо также учитывать, что...

( Читать дальше )

Позиции по Si и Eu закрыты: +50'003'521 Руб.

- 16 декабря 2015, 08:43

- |

Курс рубля к доллару достиг в среду исторического уровня сопротивления в районе 71,50. На осцилляторе RSI медвежья дивергенция. Нефть демонстрирует признаки разворота после многодневного падения. Дальнейший рост USDRUB видится маловероятным. Экспирация по фьючерсам, которая прошла вчера, ослабила напор "быков" игравших против рубля.

Рекомендация Plan.ru: «Покупать фьючерсы на курс рубля к доллару и евро», которая была актуальна пол года — снята по достижении цели.

По позиции получен финансовый результат: +50'003'521 Руб.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал