Избранное трейдера Panta Rose

ВСЕ О ФЛОАТЕРАХ: ПОДБОРКИ И ПОДВОДНЫЕ КАМНИ

- 04 ноября 2023, 10:06

- |

По-русски — бонды с плавающим купоном. Ставка таких облигаций следует за каким-то рыночным индикатором — обычно это ключевая ставка или ставка межбанковского кредитования (RUONIA). Есть также выпуски, привязанные к доходности 7-летних ОФЗ (КАМАЗ, Автодор, ГТЛК).

Зачем нужны флоатеры? Помогают защититься от прилета «черных лебедей», кризиса ликвидности в банковском секторе и резкого повышения ключевой ставки.

Как это работает? Когда рыночные ставки растут, облигации с фиксированным купоном проседают в цене. С флоатерами все иначе ― их цены, за счет привязки купона к рынку, колеблются возле своего номинала.

Подводные камни:

1️⃣У всех выпусков низкая ликвидность — т.е. имеется риск совершить сделку по неадекватной цене. Что делать? Использовать только лимитные заявки. И помнить о сути инструмента — его цена не должна «убегать» далеко от номинала.

2️⃣Флоатеры сильно различаются условиями расчета купона. Самую быструю отдачу приносят выпуски, ставка купона которых пересчитывается ежедневно. Неплох и вариант с расчетом средних значений ставки за купонный период.

( Читать дальше )

- комментировать

- 10.9К | ★43

- Комментарии ( 0 )

Сделки на Московской бирже в октябре заключали 3,6 млн частных инвесторов, доля физлиц в объеме торгов акциями составила 80%

- 04 ноября 2023, 09:11

- |

Число физических лиц, имеющих брокерские счета на Московской бирже, по итогам октября 2023 года достигло 28,5 млн, ими открыто 49,5 млн счетов. Сделки на Московской бирже заключали 3,6 млн частных инвесторов.

Доля физлиц в объеме торгов акциями составила 80%, в объеме торгов облигациями – 32%, на спот-рынке валюты – 16%, на срочном рынке – 69%.

Объем вложений частных инвесторов на рынке облигаций в октябре составил 67,9 млрд рублей, на рынке акций – 2,2 млрд рублей, в БПИФы – 42 млрд рублей.

Количество индивидуальных инвестиционных счетов (ИИС) в октябре увеличилось на 43,6 тыс. и составило 5,71 млн счетов. Оборот по ИИС по итогам месяца составил 221,9 млрд рублей, в структуре оборота 81% – сделки с акциями, 8,2% – с облигациями и 10,8% – с паями фондов.

В октябре 2023 года самыми популярными ценными бумагами в портфелях частных инвесторов были обыкновенные и привилегированные акции Сбербанка (29,0% и 7,2% соответственно), акции Газпрома (16,2%), ЛУКОЙЛа (14,3%), Норникеля (6,9%), привилегированные акции Сургутнефтегаза (6,7%), акции Роснефти (6,0%), Яндекса (5,9%), НОВАТЭКа (4,2%) и Магнита (3,7%).

( Читать дальше )

Роста биткоина в диапазон $34 000 обеспечил прибыль 82% адресов

- 26 октября 2023, 07:17

- |

Вечером 25 октября цена биткоина (BTC) колебалась около уровня $34 500, сохраняя недельный прирост в размере 25%.

По данным IntoTheBlock, благодаря этому росту 82% всех криптокошельков, на которых хранятся биткоины, приобрели статус «в деньгах». С другой стороны, 11% всех держателей биткоинов всё ещё несут нереализованные убытки, в то время как 7% находятся в безубыточном положении.

Интересно, что только 11% всех владельцев имеют балансы, содержащие более 0,1% и 1% оборотного предложения биткоинов.

Более того, 70% являются долгосрочными держателями, купившими свои монеты более года назад, 24% хранят их от 1 до 12 месяцев, а 6% являются краткосрочными держателями, которые совсем недавно сделали приобретения.

Важно понимать, что при большом проценте держателей, имеющих статус «в деньгах» или в позиции безубыточности, также существует более высокая вероятность того, что эти держатели решат продать свои активы, чтобы реализовать прибыль или защититься от дальнейших потерь, если настроения изменятся.

( Читать дальше )

Топ-10 дивидендных акций 2024 от аналитиков Газпромбанка

- 24 октября 2023, 07:32

- |

Пока большой Газпром занят решением своих проблем по экспорту газа, его финансовый отпрыск думает, чем порадовать инвесторов, котлетеров и туземунщиков, богатеющих на дивидендах от российских компаний. Уж если не верим в Газпром, можно ли верить аналитиком их банка? Вопрос риторический, но посмотрим, что они видят в своём хрустальном шаре.

Вообще, Газпромбанк выделяет не 10, а целых 20 компаний, так что посмотрим и топ-10, и по остальным кратко пробежимся. Любопытно, что Газпромбанк включил в первую десятку Газпром нефть, а во вторую десятку и сам Газпром. Если по нефти вопросов нет, то вот по газу любопытно, знают ли они что-то про своих коллег или нет…

Кроме Газпромбанка свои прогнозы по дивидендам давали также Сбер и Альфа, правда они сфокусировались больше на завершении 2023 года.

Я и сам своего рода люблю дивиденды, регулярно анализирую компании в моём канале, так что не пропустите. Но не только дивиденды создают кэшфлоу. Кроме дивидендной истории до конца года продолжают быть актуальны истории с облигациями или фондами недвижимости, вот лишь несколько примеров:

( Читать дальше )

5 топовых облигаций, которые мы обожаем 🐾

- 20 октября 2023, 07:35

- |

Есть облигации, которые все чаще мелькают в нашем портфеле. Мы отобрали любимчиков и разобрались, почему именно они. Великолепная пятерка классных облигаций

Disclamer: обращайте внимание на кредитные рейтинги и не забывайте о диверсификации. Даже надежные ценные бумаги могут приносить убытки. В этой статье надежные не все, а на перспективу 3-5 лет строить прогнозы не всегда возможно. Везде, где доходность выше ОФЗ — есть риск. И в ОФЗ есть риск. Не ИИР

---

⭐Балтийский лизинг БО-П03

Доходность: 14,5%

Купоны: ежеквартально

Срок: 9 мес.

Амортизация: ежеквартально

Рейтинг: ruA+

❤Почему любим? — отличный баланс риска (низкий) и доходности (+1,5п.п. к ключевой ставке). Минимальная дюрация (срок 9 мес., равномерное ежеквартальное погашение тела) делает облигацию неуязвимой против почти любого движения ключевой ставки. Хорошая ликвидность.

⭐Контрол лизинг выпуск 1

Доходность: 17,6%

Купоны: ежемесячно

Срок: 59 мес.

Амортизация: ежемесячно с 13 купона по 2%

Рейтинг: ruBB+

❤Почему любим?

( Читать дальше )

Пенсионный криптофонд. Месяц 5

- 14 октября 2023, 07:33

- |

Ежемесячно пополняю криптопортфель на ~3 000 рублей и создаю личный криптовалютный пенсионный фонд. Не знаю, сколько будет стоить биткоин через 50 лет, но знаю, что произошло в моём криптопортфеле за сентябрь. Пятый месяц позади, погнали смотреть.

Стратегия простая. Пополняю ежемесячно портфель на ~3 000 рублей. Покупаю биткоин и эфир, чтобы они были в портфеле 50/50.

Крипта у меня не идёт в мой основной инвестиционный портфель, в котором только классические инструменты: акции, облигации, фонды и депозиты. По API тянутся сделки в Интелинвест — удобно. Но как-то криво — неудобно.

Было на 1 сентября:

- BTC: 0,010088

- Эквивалент в RUB: 25 468 ₽

- Эквивалент в USD: 258,98 $

Пополнил на 3 200 рублей (32,5 доллара). Купил битка и эфира. Крипта в сентябре штурмовала какие-то там отметки, не знаю, какие именно, персонального криптоменеджера, который смог бы мне всё объяснить, у меня нет, так что в итоге крипта подросла.

Бинанс решил уйти из РФ, так что я начал искать альтернативы.

( Читать дальше )

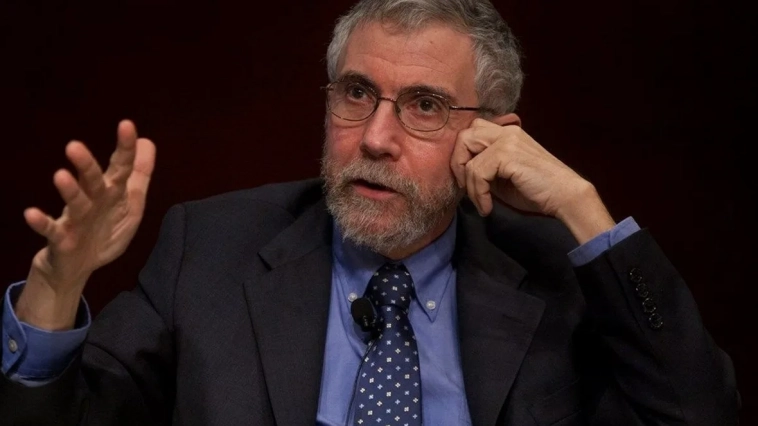

Почему нас ждёт кризис? Или семь привычек неразумных инвесторов

- 12 октября 2023, 13:18

- |

СЕМЬ ПРИВЫЧЕК НЕРАЗУМНЫХ ИНВЕСТОРОВ

«FORTUNE», 29 ДЕКАБРЯ 1997 ГОДА

Пол Кругман

Теория эффективного финансового рынка нравится мне так же, как любому из вас. Я согласен, что Роберт Мертон и Майрон Скоулз заслужили недавно полученную ими Нобелевскую премию за то, что показали, как эта тeoрия помогает оценивать сложные финансовые инструменты. Но если вы провели последние пять месяцев не в тибетском монастыре, вы должны были заметить, что рынок в последнее время ведёт себя довольно странно.

( Читать дальше )

Теханализ от Тинькофф Инвестиций: лучшие прогнозы по итогам торгов 6 октября

- 09 октября 2023, 11:23

- |

📈 Потенциал роста

💼 Бумага АбрауДюрсо $ABRD

💰 Потенциал роста 4.62%

🗓 Срок 21 день

💡 В 94% случаев в прошлом была прибыль

🔍 На основе индикатора Aroon | Gamma

💼 Бумага ИНАРКТИКА $AQUA

💰 Потенциал роста 4.81%

🗓 Срок 22 дня

💡 В 90% случаев в прошлом была прибыль

🔍 На основе индикатора Aroon | Gamma

💼 Бумага Корпорация ИРКУТ $IRKT

💰 Потенциал роста 3.44%

🗓 Срок 6 дней

💡 В 80% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Alpha

💼 Бумага Мать и дитя $MDMG

💰 Потенциал роста 7.7%

🗓 Срок 14 дней

💡 В 75% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Gamma

📉 Потенциал падения

💼 Бумага МКБ $CBOM

💰 Потенциал падения 1.35%

🗓 Срок 6 дней

💡 В 79% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Beta

💼 Бумага Мечел — Привилегированные акции $MTLRP

💰 Потенциал падения 1.61%

🗓 Срок 4 дня

💡 В 71% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Beta

💼 Бумага Татнефть $TATN

💰 Потенциал падения 5.06%

🗓 Срок 14 дней

( Читать дальше )

ТОП биржевых фондов на октябрь 2023: ETF на акции, облигации, российские и иностранные

- 05 октября 2023, 11:28

- |

Всем привет. Сентябрь выдался богатым на события начиная от повышения ставка ЦБ до 13%, конфликтом в Нагорном Карабахе и до завершением сезона налоговой отчетности для наших экспортеров. Хотя ставка должна была снизить курс валюты, к концу месяца из-за завершении продажи валютной выручку курс снова был взят на сотню рублей за зеленую бумажку. Многие активы искали коррекции в ценах, предоставляя инвесторам бОльшую возможность для вложения средств. Да что говорить, я и сам часть портфеля держу в облигациях например от 9 до 17 лет с доходностью уже под 12.5% годовых к погашению. Но этот выпуск не про рейтинг отдельных акций и облигаций, по ним сделаны разборы здесь и здесь.

Давайте посмотрим как эти изменения отразились на наши фонды на октябрь 2023 года. А чтобы не пропустить самые важные новости подпишитесь на канал в Telegram.👍

ФОНДЫ ОБЛИГАЦИЙ

( Читать дальше )

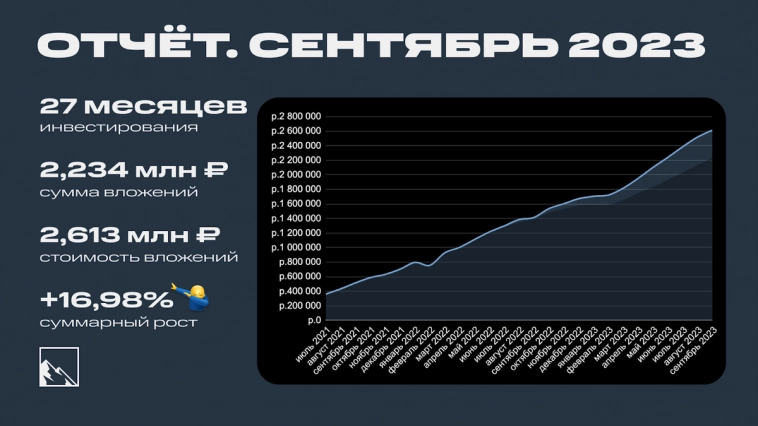

Итоги 27 месяцев инвестиций. 2,613 млн рублей

- 01 октября 2023, 07:32

- |

1 октября, значит пора доставать зонт и подводить итоги сентября! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 27 месяцев позади. Погнали!

Инвестиции

Итак, главная часть отчета. У меня 4 брокера (Альфа, Тинькофф, ВТБ и БКС), 1 депозит и 1 краудлендинг, из которого я выхожу. Депозит на 3 года, без пополнений, ставка 12% с учетом капитализации. ИИС (индивидуальный инвестиционный счет — что это) в этом году пополнил на 400 000 у основного брокера, там же есть самый большой мой БС (брокерский счет). Все БС считаются суммарно в один для отчёта — биржевой. Вот такие показатели зафиксированы 1 месяц назад:

Было на 1 сентября 2 517 705 ₽:

- Депозит: 994 490 ₽

- Биржевой: 1 523 215 ₽

Скачал третий сезон Ведьмака и получил промокод на 100 000 рублей. Естественно, все деньги решил проинвестировать. 95к закинул на основной БС, а пятёрку — на БС, куда покупаю китайские акции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал