SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера OrphX

Секреты презентаций Стива Джобса. Полезно знать.

- 19 ноября 2011, 17:13

- |

.

- комментировать

- 23 | ★9

- Комментарии ( 9 )

Опционный трейдинг и рыбалка - что общего?

- 19 ноября 2011, 16:51

- |

Перепост с http://www.bloom-boom.ru/blog/fuch/2140.html

понравились аналогии...

Всем — привет! Т.к. одним из методов познания является метод аналогий, хочу вынести нагора такое сравнение: чем торгавля опционами похожа на рыбалку, которую я уважаю как хобби. К тому же рынок «не созрел» в моем понимании и методах трейдинга, и есть время для дискуссии...

Итак, Господа, надеюсь рыбаки здесь есть? А какие? В смысле, что предпочитаете: донную ловлю, поплавок, блесну, троллинг, зимнюю?.. Разные они, так? Вот то-то и оно. Редко бывает, когда нахлыстовик берет тяжелое карповое удилище и идет на стремнину ловить, скажем, тайменя. К чему это я? Да к тому, что торговля опционами тоже бывает разной.

Маркетмейкеры (больше похоже на пром.лов сетью) имеют не какую-то отдельную позицию, и даже на десятки — сотни; чуть ли не во всех страйках; и даже называется у них это не «портфель» а «книга опционов», в которой много листочков… Соответственно, управлять такой хреновиной — вообще отдельная пьеса, т.к. все греки взаимовлияют. Там и риск-менеджмент имеет другие подходы… НО — что правда, то правда, — при отсутствия форсмажора (как на рынке, так и в человеческом факторе) УЛОВ ГАРАНТИРОВАН… Да и вообще — пост не про ММ.

( Читать дальше )

понравились аналогии...

Всем — привет! Т.к. одним из методов познания является метод аналогий, хочу вынести нагора такое сравнение: чем торгавля опционами похожа на рыбалку, которую я уважаю как хобби. К тому же рынок «не созрел» в моем понимании и методах трейдинга, и есть время для дискуссии...

Итак, Господа, надеюсь рыбаки здесь есть? А какие? В смысле, что предпочитаете: донную ловлю, поплавок, блесну, троллинг, зимнюю?.. Разные они, так? Вот то-то и оно. Редко бывает, когда нахлыстовик берет тяжелое карповое удилище и идет на стремнину ловить, скажем, тайменя. К чему это я? Да к тому, что торговля опционами тоже бывает разной.

Маркетмейкеры (больше похоже на пром.лов сетью) имеют не какую-то отдельную позицию, и даже на десятки — сотни; чуть ли не во всех страйках; и даже называется у них это не «портфель» а «книга опционов», в которой много листочков… Соответственно, управлять такой хреновиной — вообще отдельная пьеса, т.к. все греки взаимовлияют. Там и риск-менеджмент имеет другие подходы… НО — что правда, то правда, — при отсутствия форсмажора (как на рынке, так и в человеческом факторе) УЛОВ ГАРАНТИРОВАН… Да и вообще — пост не про ММ.

( Читать дальше )

100% за за неделю

- 18 ноября 2011, 16:38

- |

В общем поделюсь безпроигрошной идеей ( хочется что б опционщики подтвердили)

И так что мы имеем

Всем уже очевидно что сегодня из за экспирации американцев никакого прорыва до 19-00( по ньюёрку) или 23-00 по москве не будет и позже врят ли.

Всем очевидно что происходит затухание колебаний ( снижение волатильности) и цены колеблятся все в более узком диапазоне.

Всем очевидно что на сл недели или цены зафиксируются или выйдут из начерченойго диапазаона вверх или вниз.

движение будет быстрвм и мощным, этообусловленно открытыми позициями ( которые лучше перед выходными закрыть), как только мы пробьем диапазоны — начнут сробатывать стоплосы и принудительные закрытия позиций ( не важно в какуцю сторону)

так вот идея как на сл неделе заработать 100% доходности.

Есть 2 диапазона

1630 и 1450 середина 154

1590 и 1450 середина 152

Я предполагаю что часам к 22-00 индекс всетаки доберется до уровня 152, где и можно будет покупать опционы кол и пут за пределами ли большего или меньшего диапазона.

( Читать дальше )

И так что мы имеем

Всем уже очевидно что сегодня из за экспирации американцев никакого прорыва до 19-00( по ньюёрку) или 23-00 по москве не будет и позже врят ли.

Всем очевидно что происходит затухание колебаний ( снижение волатильности) и цены колеблятся все в более узком диапазоне.

Всем очевидно что на сл недели или цены зафиксируются или выйдут из начерченойго диапазаона вверх или вниз.

движение будет быстрвм и мощным, этообусловленно открытыми позициями ( которые лучше перед выходными закрыть), как только мы пробьем диапазоны — начнут сробатывать стоплосы и принудительные закрытия позиций ( не важно в какуцю сторону)

так вот идея как на сл неделе заработать 100% доходности.

Есть 2 диапазона

1630 и 1450 середина 154

1590 и 1450 середина 152

Я предполагаю что часам к 22-00 индекс всетаки доберется до уровня 152, где и можно будет покупать опционы кол и пут за пределами ли большего или меньшего диапазона.

( Читать дальше )

Перевод статьи: 8 причин почему не стоит заниматься дейтрейдингом.

- 16 ноября 2011, 21:46

- |

Это перепост с http://blogstocks.ru/blog/

Понравился текст, в целом согласен с ним. Конечно, для сМарт-Лаба, где 95% трейдеров торгуют внутри дня и одним инструментом фРТС может будет отторжение, но все же, сами себя не обманывайте. Я сейчас внутри дня не торгую, не получается, и хорошо, а то целыми днями сидеть перед монитором, тоже не гуд...

«Каждый хочет быть дейтрейдером. Позвольте мне рассказать вам про свои лучшие дни. Вы садитесь за свою торговую систему в 10:00. Вы ваша система подсказывает вам хорошие уровни, вы сразу же выставляете ордера и делаете серию быстрых входов по самым горячим акциям на рынке. К 10:45, вы не без оснований предполагаете, что самые интересные входы на сегодня вами сделаны и смотите на профит в $ 1800 день и радуетесь. Еще лучше те, истории людей, которые снимали 3000 $ от своих кредитных карт и «18 месяцев спустя имели $ 25,351,011.45 в банке!» В первый день я решил, что я выбераю путь дейтрейдера, это было 18 мая 2001 г. Я был очень взволнован, я даже не мог нормально спать по ночам. Это было невероятно то, сколько денег я собирался сделать.

( Читать дальше )

Понравился текст, в целом согласен с ним. Конечно, для сМарт-Лаба, где 95% трейдеров торгуют внутри дня и одним инструментом фРТС может будет отторжение, но все же, сами себя не обманывайте. Я сейчас внутри дня не торгую, не получается, и хорошо, а то целыми днями сидеть перед монитором, тоже не гуд...

«Каждый хочет быть дейтрейдером. Позвольте мне рассказать вам про свои лучшие дни. Вы садитесь за свою торговую систему в 10:00. Вы ваша система подсказывает вам хорошие уровни, вы сразу же выставляете ордера и делаете серию быстрых входов по самым горячим акциям на рынке. К 10:45, вы не без оснований предполагаете, что самые интересные входы на сегодня вами сделаны и смотите на профит в $ 1800 день и радуетесь. Еще лучше те, истории людей, которые снимали 3000 $ от своих кредитных карт и «18 месяцев спустя имели $ 25,351,011.45 в банке!» В первый день я решил, что я выбераю путь дейтрейдера, это было 18 мая 2001 г. Я был очень взволнован, я даже не мог нормально спать по ночам. Это было невероятно то, сколько денег я собирался сделать.

( Читать дальше )

Ценная подборка №18. Скользящие стопы. Сравнительный анализ 8-ми способов закрыть позицию.

- 16 ноября 2011, 20:15

- |

Есть много разных версий, насчет того, какого размера должен быть предельный убыток, но большинство предпочитают использовать 2% стоп. То есть выходить из убыточной позиции, как только цена опустилась на 2% ниже цены покупки. Строго говоря, это не самый эффективный метод расчета стоп-лосса, но он может спасти от разорения большинство трейдеров. говоря «трейдеров», я не имею в виду людей, обожающих увеличивать убыточные позиции. Их не спасет ничто, и их разорение это всего лишь вопрос времени.

Но речь сегодня пойдет не об управлении капиталом, а о не менее интересной и важной вещи. Если с первой частью «золотого правила» все более-менее ясно, то вторая часть вызывает гораздо больше вопросов. «Тренд — твой друг» — вторая по популярности трейдерская теорема. Мы все хотим поймать долгую тенденцию, которая может принести наибольшую прибыль. Но как часто мы ошибались, выходя из тренда слишком рано… Обидно наблюдать, как растет цена акции, из которой ты только что вышел. Снова войти становится боязно, а смотреть на упущенную прибыль — просто не выносимо. Или бывает ситуация, когда сидишь в тренде до последнего. Сидишь так долго, что ситуация на рынке уже изменилась и трендовый поезд мчится в другую сторону. Прибыль от сделки, только что казавшаяся такой приятной и осязаемой, стремительно уменьшается. Трудно закрыть позицию, которая только что могла дать в два раза больше прибыли. Но еще хуже, если прокараулив нужный момент, нам приходится закрывать потенциально хорошую сделку с убытком. Знакомые ситуации, не правда ли?

Обе эти трудности легко решить, если протестировать свою стратегию на исторических данных и выбрать приемлемый для себя способ удержания позиции. Тогда сразу же станет ясно, на тренды какой длины мы можем рассчитывать, сколько от него мы будем терять и когда закрывать позицию с прибылью. В своей статье я хочу сделать обзор различных стратегий выхода из тренда, от самых простых до достаточно сложных. При расчетах я буду использовать следующие правила:

— тестирование будет проводиться на склеенном фьючерсе на индекс РТС, 15-минутные интервалы;

— открытие длинной позиции при обновлении 15-барного максимального значения по стоп-приказу;

— выход из убыточной позиции при достижении обычного 2% стоп-лосса;

— тестируется торговля одним контрактом, комиссия и проскальзывание не учитывается;

— делаю допущение, что инструмент «фьючерсРТС» является обычной акцией с ценой, равной значению фьючерса в пунктах. То есть все расчеты ведутся в рублях, гарантийное обеспечение и «плечо» не используются.

Итак, получен сигнал о том, что впереди нас ждет хорошее трендовое движение. Цена обновила локальный максимум, позиция открыта и выставлен защитный приказ на 2% ниже цены покупки. Если цена не оправдает наши ожидания и пойдет вниз, то мы примем небольшой убыток и будем терпеливо ждать следующий сигнал на покупку от своей торговой системы. А если цена пошла вверх, то мы начинаем считать прибыль и раздумывать, как бы выжать из тренда побольше и не передержать открытую позицию.

Самый простой способ выхода из тренда — это дождаться, пока цена закрытия бара не окажется ниже определенной средней. Очень удобный и понятный в расчетах метод. Поскольку тренд по своей сути подразумевает восходящее движение цены, то последующие цены закрытия баров будут находиться выше предыдущих. Таким образом, среднее значение цен закрытия всегда будет ниже, чем цена закрытия последнего бара. Если же цена снижается ниже своего среднего значения, то нарушается основной принцип тренда и можно констатировать его окончание. Протестируем первую стратегию.

№1 Выход из длинной позиции, если цена закрытия оказалась ниже своей скользящей средней.

( Читать дальше )

Но речь сегодня пойдет не об управлении капиталом, а о не менее интересной и важной вещи. Если с первой частью «золотого правила» все более-менее ясно, то вторая часть вызывает гораздо больше вопросов. «Тренд — твой друг» — вторая по популярности трейдерская теорема. Мы все хотим поймать долгую тенденцию, которая может принести наибольшую прибыль. Но как часто мы ошибались, выходя из тренда слишком рано… Обидно наблюдать, как растет цена акции, из которой ты только что вышел. Снова войти становится боязно, а смотреть на упущенную прибыль — просто не выносимо. Или бывает ситуация, когда сидишь в тренде до последнего. Сидишь так долго, что ситуация на рынке уже изменилась и трендовый поезд мчится в другую сторону. Прибыль от сделки, только что казавшаяся такой приятной и осязаемой, стремительно уменьшается. Трудно закрыть позицию, которая только что могла дать в два раза больше прибыли. Но еще хуже, если прокараулив нужный момент, нам приходится закрывать потенциально хорошую сделку с убытком. Знакомые ситуации, не правда ли?

Обе эти трудности легко решить, если протестировать свою стратегию на исторических данных и выбрать приемлемый для себя способ удержания позиции. Тогда сразу же станет ясно, на тренды какой длины мы можем рассчитывать, сколько от него мы будем терять и когда закрывать позицию с прибылью. В своей статье я хочу сделать обзор различных стратегий выхода из тренда, от самых простых до достаточно сложных. При расчетах я буду использовать следующие правила:

— тестирование будет проводиться на склеенном фьючерсе на индекс РТС, 15-минутные интервалы;

— открытие длинной позиции при обновлении 15-барного максимального значения по стоп-приказу;

— выход из убыточной позиции при достижении обычного 2% стоп-лосса;

— тестируется торговля одним контрактом, комиссия и проскальзывание не учитывается;

— делаю допущение, что инструмент «фьючерсРТС» является обычной акцией с ценой, равной значению фьючерса в пунктах. То есть все расчеты ведутся в рублях, гарантийное обеспечение и «плечо» не используются.

Итак, получен сигнал о том, что впереди нас ждет хорошее трендовое движение. Цена обновила локальный максимум, позиция открыта и выставлен защитный приказ на 2% ниже цены покупки. Если цена не оправдает наши ожидания и пойдет вниз, то мы примем небольшой убыток и будем терпеливо ждать следующий сигнал на покупку от своей торговой системы. А если цена пошла вверх, то мы начинаем считать прибыль и раздумывать, как бы выжать из тренда побольше и не передержать открытую позицию.

Самый простой способ выхода из тренда — это дождаться, пока цена закрытия бара не окажется ниже определенной средней. Очень удобный и понятный в расчетах метод. Поскольку тренд по своей сути подразумевает восходящее движение цены, то последующие цены закрытия баров будут находиться выше предыдущих. Таким образом, среднее значение цен закрытия всегда будет ниже, чем цена закрытия последнего бара. Если же цена снижается ниже своего среднего значения, то нарушается основной принцип тренда и можно констатировать его окончание. Протестируем первую стратегию.

№1 Выход из длинной позиции, если цена закрытия оказалась ниже своей скользящей средней.

( Читать дальше )

Рекомендую продвинутым роботостроителям, если кто еще не видел.

- 15 ноября 2011, 23:58

- |

На ночь глядя хочу поделиться ценными ссылками для продвинутых роботрейдеров, вдруг кто еще не видел.

Грамотная оптимизация ТС

http://www.russian-trader.ru/forums/content.php?r=18-optimization

Датамайнинг

http://www.russian-trader.ru/forums/content.php?r=20-data-mining&page=2#comments

Парный трейдинг раз

http://www.russian-trader.ru/forums/content.php?r=48-pravduk-regression

Парный трейдинг два

http://www.russian-trader.ru/forums/content.php?r=50-pravduk-recursion

Правдюк с механизатором мощные парни, чего говорить.

Всем удачи.

P.S.

Выкладывать сюда не осмелилися. Материала много очень.

Грамотная оптимизация ТС

http://www.russian-trader.ru/forums/content.php?r=18-optimization

Датамайнинг

http://www.russian-trader.ru/forums/content.php?r=20-data-mining&page=2#comments

Парный трейдинг раз

http://www.russian-trader.ru/forums/content.php?r=48-pravduk-regression

Парный трейдинг два

http://www.russian-trader.ru/forums/content.php?r=50-pravduk-recursion

Правдюк с механизатором мощные парни, чего говорить.

Всем удачи.

P.S.

Выкладывать сюда не осмелилися. Материала много очень.

Хедж-фонды.

- 13 ноября 2011, 17:55

- |

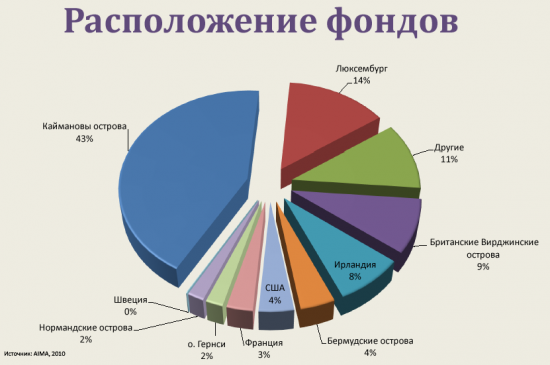

Начинаю цикл статей, посвященных хедж фондам.

Пожелания пишите в комментах.

Хедж-фонд (англ. hedge fund) — это частный, не ограниченный нормативным регулированием, либо подверженный более слабому регулированию инвестиционный фонд, недоступный широкому кругу лиц и управляемый профессиональным инвестиционным управляющим. Отличаются особой структурой вознаграждения за управление активами.

.

( Читать дальше )

предновогоднее ралли.

- 05 ноября 2011, 15:46

- |

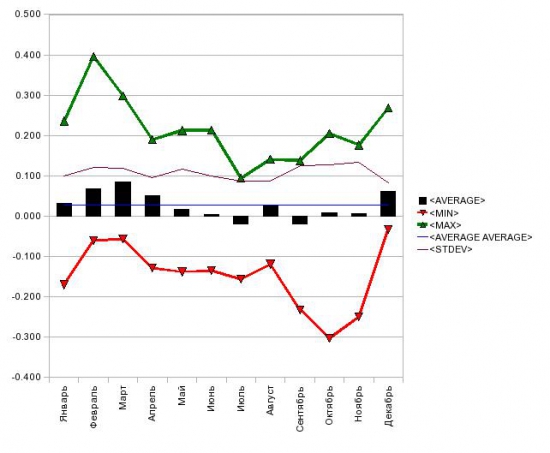

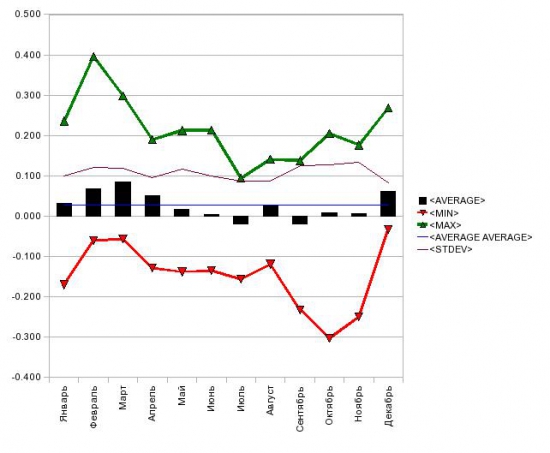

Скоро декабрь. А в декабре бывает новогоднее ралли. Выглядит это так (данные за январь 1999 – октябрь 2010).

Что мы видим в декабрях?

1. Линия MIN – это самое большое падение за месяц. То есть падало, но мало-мало.

2. Линия STDEV – это стандартное отклонение. Оно тоже маленькое, что говорит о небольшом разбросе изменений, а это в свою очередь означает небольшой риск.

3. Столбец AVERAGE – это собственно и есть ралли. После летне-осеннего затишья статистически следует уверенный рост.

Так что если хочешь разбогатеть – то 1-го декабря затаривайся акциями.

Но давайте посмотрим дальше на график. Нас интересует линия AVERAGE AVERAGE – это среднее среднемесячного роста (то есть рост в среднем за год). Статистически уверенный рост происходит также в январе, феврале, марте и апреле и декабре (среднемесячный рост больше среднегодового). С декабрем разобрались, смотрим на остальные месяцы.

( Читать дальше )

Что мы видим в декабрях?

1. Линия MIN – это самое большое падение за месяц. То есть падало, но мало-мало.

2. Линия STDEV – это стандартное отклонение. Оно тоже маленькое, что говорит о небольшом разбросе изменений, а это в свою очередь означает небольшой риск.

3. Столбец AVERAGE – это собственно и есть ралли. После летне-осеннего затишья статистически следует уверенный рост.

Так что если хочешь разбогатеть – то 1-го декабря затаривайся акциями.

Но давайте посмотрим дальше на график. Нас интересует линия AVERAGE AVERAGE – это среднее среднемесячного роста (то есть рост в среднем за год). Статистически уверенный рост происходит также в январе, феврале, марте и апреле и декабре (среднемесячный рост больше среднегодового). С декабрем разобрались, смотрим на остальные месяцы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал