Избранное трейдера Олег Дудник

Сбер или дальние ОФЗ. Что выбрать инвестору?

- 21 февраля 2026, 16:07

- |

На снижении ключевой ставки и там, и там инвесторы могут заработать. А где больше — разбираю в посте.

Сейчас популярна (и справедливо) покупка дальних ОФЗ с фиксированным купоном под снижение ключевой ставки.

Логика следующая: ЦБ снижает ключевую ставку, доходность вкладов/фондов денежного рынка снижается, а в облигациях можно зафиксировать хорошую доходность к погашению 14,5%+ на долгий срок (10+ лет) и также заработать на переоценке тела облигаций.

Например, есть выпуск 26248 (доходность к погашению 14,56%, купон 13,78%). При ключевой ставке 10%, облигация может принести около 30% только за счет переоценки тела.

Я, как вы знаете, не инвестирую в дальние ОФЗ, и выбираю акции.

❗️Считаю, что идея в дивидендных акциях та же, что и в длинных ОФЗ, только сильнее. Объясню почему на примере Сбера.

Баффет называл дивидендные акции, дивиденд которых растет из год в год квазиоблигацией с растущим купоном. Сделал для вас график-сравнение с потенциальными дивидендами Сбера VS доходность 26248 к погашению.

( Читать дальше )

- комментировать

- 12.9К | ★5

- Комментарии ( 15 )

🏔️ Инвестировал только в длинные ОФЗ 10 лет — что из этого вышло?

- 14 октября 2025, 08:28

- |

История, после которой вам захочется, чтобы ДКП уже стала мягкой и пушистой. Фиксослав Минфинов всегда был надёжным человеком и с детства любил фильмы про Джеймса Бонда, поэтому решил инвестировать только в надёжные облигации. Поскольку цель его была накопить капитал к пенсии, он выбрал длинные ОФЗ. Получилось ли у него обогнать рынок?

Это вымышленная история на основе бэктеста. Все совпадения случайны, а пополнения портфеля вымышлены. Выпуски ОФЗ настоящие.

Я активно инвестирую в облигации, дивидендные акции депозиты и фонды недвижимости, тем самым увеличивая свой пассивный доход. Мой портфель более 7,9 млн рублей.

🔥 Чтобы не пропустить новые классные посты про инвестиции и пассивный доход, обзоры свежих дивидендных акций и облигаций, скорее подписывайтесь на телеграм-канал. Только крутой авторский контент.

Предыдущие персонажи:

- Сберослав Лукошкин

- Газиз Вэтэбоев

- Консерваторий Ликвидных

- Металлорд Длиннохаеров

- Алмаз Золотухин

- Бакс Гринёв

- Застрой Полётов

История началась в ноябре 2015 года, и Фиксослав Минфинов выбрал пару выпусков облигаций, которые были длинными на то время: ОФЗ 26207 и ОФЗ 26212. Это сейчас они короткие, а тогда были очень даже длинные.

( Читать дальше )

- комментировать

- 30.3К |

- Комментарии ( 38 )

Дефолты уничтожат ваш портфель

- 15 августа 2025, 15:17

- |

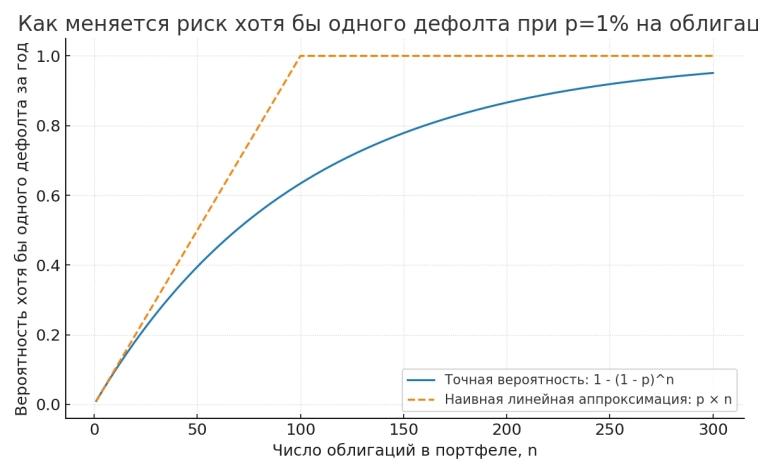

Возможно вы не знали, но чем больше в вашем портфеле различных облигаций, тем больше в нем белых и чёрных лебедей. Это связано с тем, что шансы событий для бумаг будут “складываться”. Возьмём к примеру дефолт (белый лебедь). Если его шанс 1%, то для портфеля из 10 бумаг — шанс будет 10%. Для 100 — ~63%. Для чёрного лебедя в портфеле математика та же.

А ещё все компании связаны между собой контрактами на поставку какого-либо продукта. А это значит, что одна дефолтная компания потянет за собой другие. То есть с каждой последующей бумагой шанс дефолта растёт быстрей, чем вы этого ожидаете. И 100% шанс поймать дефолт может быть достигнут при 50 бумагах.

Проблему таких зависимостей решает коэффициент Шарпа. Думаю вы про него слышали. Чем он больше, тем менее связаны бумаги в вашем портфеле, и на тем большие доли портфель может быть разбит.

Я всё это говорю к тому, что добавить в портфель 100 бумаг – это не диверсификация, а плацебо для успокоения. Диверсификация — это когда у вас в портфеле есть пять облигаций, пять акций, биткоин, золото, автоследование на акциях и фьючах, бизнес в России и Мексике или работа на трёх работах (ха-ха).

( Читать дальше )

- комментировать

- 10.8К |

- Комментарии ( 11 )

ОФЗ дают меньше 14,5%.Есть еще хорошие облигации. Свежая таблица 30.07.25 облигаций с постоянным купоном.

- 30 июля 2025, 11:07

- |

- комментировать

- 11.9К |

- Комментарии ( 5 )

Как эмитенты дурят инвесторов на примере

- 27 июля 2025, 19:41

- |

Инвестору неоднократно приходилось читать в новостях, что контора Х5, или Борец, или другая головная контора выходят на размещение. При этом, на размещение выходят не сами мамы, а их дочки с 10 тысячами в кармане. Идёт запудривание мозгов.

( Читать дальше )

- комментировать

- 11.9К |

- Комментарии ( 51 )

💵 Сделал фотку как во «Всех тяжких». Пока все инвестировали в фантики на Мосбирже, покупал 10 лет только доллары — что из этого вышло?

- 25 июля 2025, 08:23

- |

Очень часто можно встретить мнение о том, что лучше покупать доллары, чем российские акции. Эта история о том, как инвестировать в грязные зелёные бумажки и смеяться над акционерами. Бакс Гринёв 10 лет покупал только доллары, считая, что в фантики на Мосбирже инвестируют только отморозки. Получилось ли у него обогнать рынок?

Это вымышленная история на основе бэктеста. Все совпадения случайны, а пополнения портфеля вымышлены. Доллары настоящие, курс биржевой, в обменниках дороже.

Я активно инвестирую в облигации, дивидендные акции депозиты и фонды недвижимости, тем самым увеличивая свой пассивный доход. Мой портфель более 7,4 млн рублей.

🔥 Чтобы не пропустить новые классные посты про инвестиции и пассивный доход, обзоры свежих дивидендных акций и облигаций, скорее подписывайтесь на телеграм-канал. Только крутой авторский контент.

Предыдущие персонажи:

10 лет назад Бакс Гринёв в очередной раз осознал, что инфляция и девальвация убивают его накопления, и стал покупать доллары.

( Читать дальше )

- комментировать

- 11.4К |

- Комментарии ( 64 )

Нашла интересные облигации с доходностью 22%: фиксируем доходность надолго

- 03 июля 2025, 08:24

- |

Всё чаще звучат заявления о том, что ключевая ставка будет снижаться. И уже на ближайшем заседании это снижение может быть более чем на 1%. В этой связи продолжаю рассматривать интересные выпуски облигаций для формирования консервативной части портфеля с высокой купонной доходностью на долгосрок.

Сегодня поговорим о новых интересных размещениях облигаций. Вчера я говорила об ОФЗ и о том, какие стратегии могут быть интересны в них на текущий момент. Сейчас на очереди корпоративные бумаги.

Но прежде чем начать, приглашаю Вас подписаться на мой телеграм канал, там я пишу много полезной и интересной информации про инвестиции и личные финансы, а кроме того делаю разборы компаний и подборки актуальных инвестиционных инструментов.

Итак, сегодня на рассмотрении бумаги от Абрау-Дюрсо.

Сгенерировано ИИ

Сгенерировано ИИНаправления деятельности компании

Абрау-Дюрсо – ведущий российский производитель игристых и тихих вин.

В состав холдинга входят четыре винодельни:

( Читать дальше )

Всё, что вам пообещали про пассивный доход, — скорее всего, ложь

- 06 мая 2025, 08:37

- |

Зарисовки из моего опыта и наблюдений в процессе поисков пассивного дохода

Пассивный не доход

Покупка чужих торговых роботов

(мол, привяжи к брокерскому счёту, залей депозит, он будет торговать и генерить 50% годовых, а ты иди выбирай бентли кабрик с кремовым салоном).

В 101% случаев вам продают неработающую торговую систему (они все регулярно «ломаются», даже не скамные), хотя на истории они показывали блестящий результат.

Делается это просто: задним числом собирается набор факторов, ведущий к 100% годовых. Например — лучшие 20 компаний S&P 500. Робот находит паттерн, по которому он их «купил». Типа «3 свечи зелёные, уровень от СМА50 и положение Луны».

Объявляется это Граалем и расторговывается, например, за $1000 в лопоухий ритейл и ищется новый (который якобы предсказал обвал NASDAQ и вшортил его на хае).

У сколь-либо скептического инвестора закрался бы вопрос — почему продавец не влил в этот робот все деньги мира и не скупил всю недвижимость на 1-й линии в Майами-Бич, а за скромные $1000 отвечает на душные вопросы? 😎

( Читать дальше )

Как удваивать деньги в облигациях?

- 05 мая 2025, 14:45

- |

Пролог

Всё чаще и чаще мне стала попадаться на глаза реклама «Как удваивать деньги в облигациях?» Я решил написать по этому поводу целую статью, в которой раскрою все секреты удвоения в облигациях.

И так. Как удваивать деньги в облигациях читайте в этой статье

НИКАК!

Всё остальное ложь и провокация с целью вызвать у вас жажду наживы.

Эпилог

В теории это возможно, но только:

- если вы знаете о всех рисках инвестирования и даже о тех, о которых никто не знает

- вы счастливчик, коих свет невидовал.

Если это не так, не ведитесь на рекламу и на супер выгодные предложения. Супер выгодное предложение, супер выгодно только тому, кто его предлагает.

P. S.

При отсутствии знаний о рисках и финансовом состоянии эмитента вы 100% не сможете обогнать по доходности даже банковский депозит (вклад) при долгосрочном инвестировании.

Не забудьте тыкнуть в ⭐💖 или 👆 в небо, а я пока подготовлю новый материал

инвестиции без риска — самый правдивый сайт об эмитентах

( Читать дальше )

- комментировать

- 11.1К |

- Комментарии ( 61 )

Как сократить риски инвестирования. Глава II.

- 02 мая 2025, 16:31

- |

Из Главы I вы узнали, что такое инвестиционный риск, из чего он состоит, что скрывает под собой риск дефолта эмитента и как сократить убытки, если дефолт всё-таки случился в вашем портфеле. Но, лиха беда начало. Беда не приходит во двор одна, поэтому с началом инвестиций, или при дефолте, начинающий инвестор узнаёт и о других рисках, о которых я расскажу в этой главе.

Процентный риск

Процентный риск — это возможность изменения процентных ставок, что может привести к снижению цены облигации и невозможности продать её по выгодной для себя цене.

Мы не живём одним днём, а это значит, что с течением времени в мире меняется, как политическая, так и экономическая ситуация, и это может, например, привести к изменению Центральным Банком России ключевой ставки. Ставка может расти или снижаться. В след за ключевой ставкой будет меняться и цена на облигации. Если ставка снижается, цена на облигацию будет расти и наоборот. Это может быть для вас как хорошо, так и плохо. Всё будет зависеть от того, по какой цене вы купили бумаги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал