Избранное трейдера Никита Симаков

Медь. Фундаментальный анализ.

- 13 сентября 2020, 17:10

- |

Не так давно мы увидели нейтрально-положительную динамику на рынке цветной металлургии за счет фактора дефицита, который образовался из-за короновируса и как следствии ограничений (а так же падения деловой активности) по операциям импорта/экспорта разных стран. Если говорить об этом более подробно, то речь идёт о продолжающихся до недавнего времени сбоях в поставках медного сырья крупнейших добывающих предприятий «Андийского медного пояса» (среди которых Чили и Перу).

Всё, что произошло — соответствует падению цен в марте порядка 20% (а в отдельных случаях и более). В качестве примера привожу компанию BHP Group ltd, которая является одной из крупнейших в мире горнодобывающих компаний. Основная штаб-квартира находится в Мельбурне дополнительная — в Лондоне. Основными направлениями деятельности являются добыча нефти и газа, меди, железной руды и угля. Основные мощности расположены в Австралии, а также в США, Чили, Перу и других странах. Падение уже выкупили, причём до такого, как началось снятие ограничений во всём мире.

( Читать дальше )

- комментировать

- 510 | ★2

- Комментарии ( 5 )

О покерных игроках и опционах

- 23 ноября 2019, 21:05

- |

Опцион (OTM) — это такое флэш-дро: сам по себе он не имеет никакой ценности (внутренней стоимости), но даёт вам право выиграть банк, если будущие выпавшие карты, составляющие элемент случайности, дополнят ваше дро (draw), до полной комбинации. Вы платите за дополнительные карты, отдаете временную стоимость оппоненту — владельцу готового фьючерса (внутренней стоимости), и, в случае удачи, выигрываете банк.

Как ни странно, но все игроки в покер начинают изучать азы с волатильности, считая вероятность, с которой OTM-дро станет ITM — флэшом и выйдет в деньги. Для этого даже придумываются специальные калькуляторы, рассчитывающие EV (средний поток выигрышей) на основе Pot-Odds (вероятность исполнения флэш-дро в деньгах), моделируемые методом Монте-Карло и формулой Блэка-Шоулза.

Самые продвинутые игроки, конечно, уже не используют HV и Pot-Odds, заменяя их на IV и Implied Odds, потому что знают, что существует tail-effect и leverage-effect и часто, после собирания готового флэша из дро, владельцы фьючерсов умудряются ещё несколько раз накуконить в банк до вскрытия (Expiration), фактически (!) раздаривая деньги. Так, например, на вышеприведённой картинке вполне оправдана покупка опциона (Call) для красного игрока.

( Читать дальше )

опционы против фьючерса

- 22 ноября 2019, 14:53

- |

Некоторые наши коллеги по торговле утверждают, что торговать направлено опционами не чем не лучше фьючерсов. Давайте посмотрим некоторые возможности опционов.

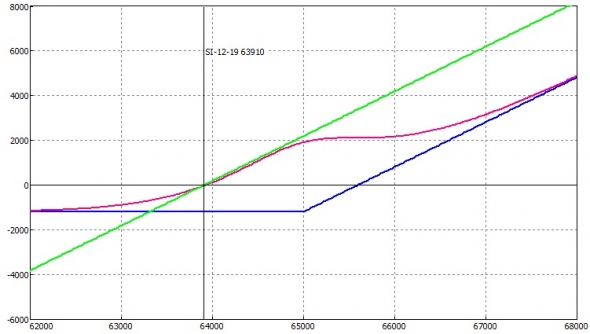

Для начала возьмем простую покупку опциона для направленной торговли и сравним ее с фьючерсом. Позиция №1 выглядит так:

В данном случае мы сравниваем покупку двух фьючерсов с покупкой шести коллов на 65000 страйке (дело было вчера). Цель 64500-65000 на 27/11/19 Коллы исполнением 19/12/19

Риск у нас ограничен суммой(- 1266), но имеем потери от временного распада.

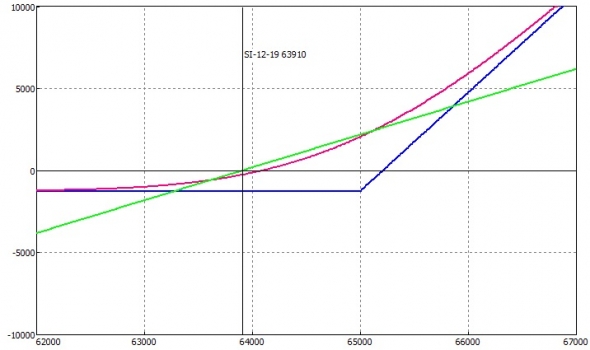

Никакого видимого преимущества опционов перед фьючерсами нет. Но это только для новичка. Тот, кто уже наблюдал распад опциона во времени на своем счету и задумался «как компенсировать тетту?», мог догадаться, что тетту можно компенсировать продажей опционов с более близким сроком исполнения. Вот пример такой позиции: Позиция №2

( Читать дальше )

Наглядное пособие по изменению цен опционов в зависимости от волатильности

- 02 апреля 2019, 12:15

- |

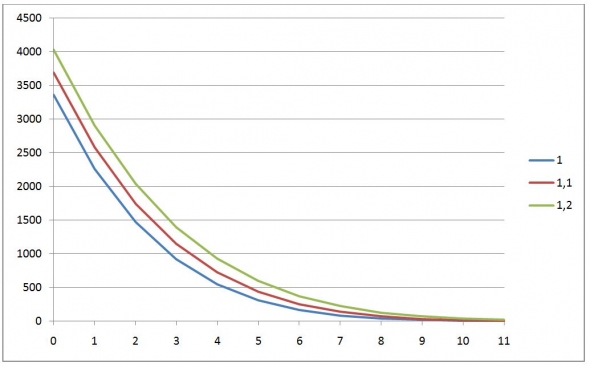

Для тех, кто начинает свой путь в опционах, хочу представить некоторые картинки, которые помогут получить представления о рисках продажи непокрытых опционов.

Исходные данные для графиков:

— Расчеты для опционов на индекс РТС;

— волатильность, принятая за 1 примерно = 22

— время до экспирации 500 торговых часов. (у меня расчеты в часах; 1 день = 14 часов)

Первая картинка это то, как обычно воспринимается повышение цен опционов в зависимости от изменения ожидаемой волатильности.

По горизонтальной оси отложены страйки, где 0 это центральный страйк. Вертикальная ось – цена опциона. Синяя линия – цены при волатильности принятой за( 1). Красная линия при волатильности (х1,1). Зеленая линия при волатильности (х1,2). Много линий рисовать не стал, поскольку картинка весьма очевидна.

Теперь посмотрим на ситуацию с повышением волатильности немного с другой стороны. Посмотрим во сколько раз

( Читать дальше )

Почему так хочется продавать края опционов и что лучше продавать

- 26 марта 2019, 11:05

- |

Предыдущее мое произведение про продажу крайних опционов было отмечено плюсиками более 50 человек. Меня это удивило и обрадовало, поскольку я не предполагал, что такое большое количество людей на смартлабе не просто интересуются опционами, но и разбираются в некоторых особенностях торговли этим инструментом. До этого у меня было впечатление, что опционами на смартлабе торгуют чуть больше десяти человек.

В продолжение прошлой темы, хочу предложить вам на рассмотрение некоторые рассуждения о том, какие опционы выгоднее продавать.

Определимся с терминами и понятиями, которые будем рассматривать:

[Тэта] - потеря стоимости опциона за определенный промежуток времени [t]

У нас есть текущая волатильность базового актива. Исходя из этой волатильности, мы можем посчитать ожидаемый средний путь, который пройдет цена базового актива за время [t]. Этот путь назовем

( Читать дальше )

Направленная торговля опционами с использованием календарных спредов

- 16 декабря 2018, 15:09

- |

На данный момент в недельных сериях опционов в связи с праздниками не удобно создавать какие-либо позиции. Поэтому, примеры будут на месячных опционах. На недельных всё то же самое но в четыре раза быстрее и дешевле по премиям.

Первое, что пытаются делать трейдеры при направленной торговле опционами, это купить опцион в предполагаемом направлении движения базового актива. При ожидаемом росте – купить колл, при ожидаемом падении – купить пут. Чаще всего, если движение базового актива было не достаточно сильным, такая позиция приносит убыток. Это происходит потому, что со временем опцион теряет свою цену. Называют это временным распадом опциона. Но есть способ избавиться от такого негативного влияния времени.

Основная идея заключается в следующем: Производится покупка опционов с более дальним сроком исполнения и одновременно с этим, для компенсации временного распада, продаются опционы с более близким сроком исполнения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал