Избранное трейдера Некто никто

Как раскачать мозги до 80 лвл?

- 04 февраля 2023, 09:04

- |

Слышали когда-нибудь фразу – нервные клетки не восстанавливаются? Так вот этот автор убедительно доказывает, что это не так. Главная суть – могз пластичен и подстраивается к условиям окружающей среды постоянно, преобразуя способ взаимодействия нейронов. По потребности могз может с одной стороны нарастить и укрепить свою функциональность с помощью формирования новых связей между нейронами и за счет нейрогенеза. С другой стороны, отключить неиспользуемые мощности для экономии и разрушать некоторые ткани мозга в случае сильного стресса. Еще один замечательный вывод – если концентрировано нагружать нервную систему деструктивом (плохие привычки и прочее такое), то они захватят значительную область карты могза и убрать их будет ну очень трудно. Есть период, когда формирование и обучение заходит, что называется слета, такая форма познания по-научному называется сенситивной. Например, языковые навыки в раннем возрасте. Есть несколько способов (психологических, химических, билогических и т.п.) при которых можно запустить такое у взрослого человека. Так вот лучшие умы бьются над тем, чтобы создать такую таблетку. (Помните фильм «Области тьмы» с таблеткой нзт – вот примерно так!). Среднее время, когда новые навыки/способности приводят к устойчивым изменениям в структуре мозга, составляет 6-10 месяцев. Любое знание формируется чередующимися стадиями – научение и закрепление. Поэтому если вы не может пробить свой «потолок» – то скорее всего вы на стадии закрепления и нужно продолжать учиться для следующего качественного прорыва.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 15 )

Как осуществляется перенос убытков прошлых лет? Статья 220.1 НК РФ и п.16 Статьи 214.1. НК РФ прочитаны. Вопрос ниже.

- 22 января 2023, 23:27

- |

Как разморозить ЗВР

- 22 января 2023, 00:49

- |

Как известно, Запад заблокировал часть российских международных резервов (в просторечии ЗВР). Из общей суммы порядка 640 млрд. в долларовом эквиваленте (на 18 февраля 2022 года) под «заморозку» попали порядка 300 млрд в долларовом эквиваленте.

Валюта правительства и валюта ЦБ

Эти «замороженные» 300 млрд. делятся на две части.

- Деньги правительства (примерно 20%). Минфин валютную часть Фонда национального благосостояния (ФНБ) передаёт на хранение в ЦБ. И часть ФНБ, таким образом, оказалась в составе «замороженных» 300 млрд. Какая часть — сказать трудно. Но есть оценки, говорящие о том, что это около 4-4,5 трлн. рублей или около 60 млрд. в долларовом эквиваленте (по состоянию на апрель 2022, см. здесь).

( Читать дальше )

41 идея из стратегий российских аналитиков на 2023 год

- 18 января 2023, 12:07

- |

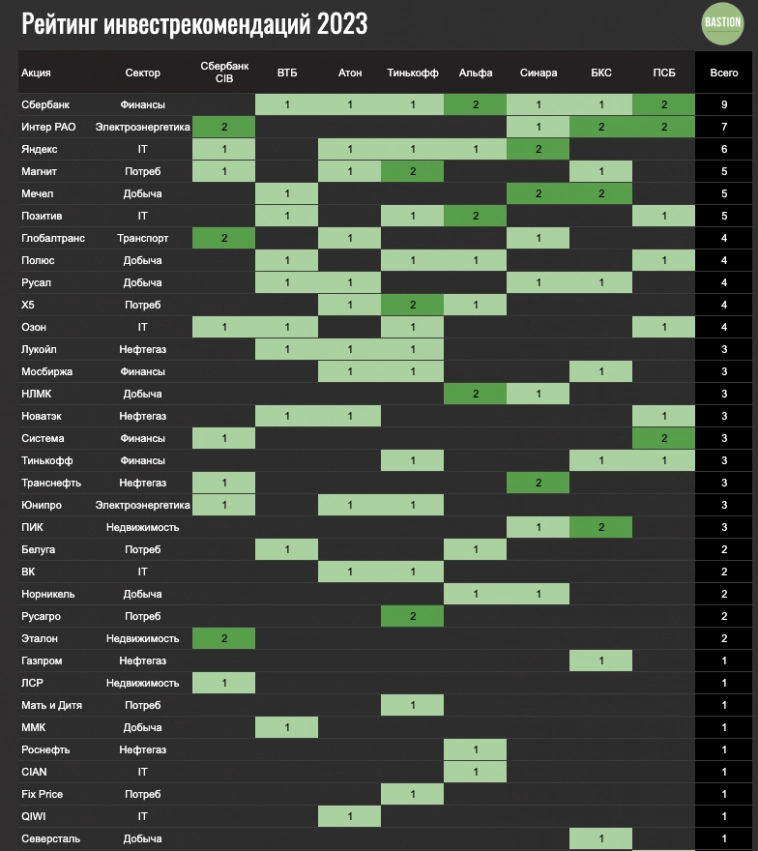

В обзоре представлены основные тезисы и идеи из стратегий российских инвестдомов на 2023 год. Что думают аналитики о перспективах экономики РФ и какие акции советуют выбирать?

0. Для разогрева — рейтинг инвестрекомендаций акций российских аналитиков на 2023 год. Идея взята из блога Точка спокойствия и немного доработана. За каждое попадание в топ-10 рекомендаций от аналитиков одного инвестдома акции начисляется 1 балл, за попадание в топ-3 по потенциалу (если это возможно определить) — 2 балла.

Сбербанк, Интер РАО и Яндекс — самые популярные акции у российских аналитиков в 2023 году.

( Читать дальше )

Опасные заблуждения относительно акций. Из книги Питера Линча

- 13 января 2023, 12:07

- |

На днях опубликовал обзор на книгу «Метод Питера Линча. Стратегия и тактика индивидуального инвестора». Текст насыщен полезными советами и наблюдениями именитого инвестора. Поэтому продолжаю публиковать интересные мысли автора.

Опасные заблуждения относительно акций

— Акции, которые упали очень сильно, не могут упасть больше (могут).

— Всегда можно понять, когда цена достигла дна (нельзя).

— Акции, которые выросли так сильно, вряд ли вырастут еще больше (могут).

— В конце концов все возвращается (как раньше уже не будет).

— Темнее всего перед рассветом, или Хуже уже не будет (может быть).

— Продам, как только поднимуться до… (могут не подняться. Продавай, как только решил).

— У консервативных акций не бывает сильных колебаний (бывает).

— Позитивное событие слишком долго не наступает (у акций есть одно свойство: стоит вам отказаться от них после долгого и безрезультатного ожидания благоприятных событий, как эти события наступают. Я называю это послепродажным расцветом).

( Читать дальше )

Бенчмарк. Поговорим о недостатках сравнений

- 10 января 2023, 16:12

- |

С развитием инвестиционной и портфельной теорий, индустрии коллективного инвестирования и идей пассивного инвестирования, большую популярность набрал метод сравнительной оценки результатов инвестиций с бенчмарками. И я являюсь сторонником это прекрасного подхода. Но как и любой инструмент, он имеет свои плюсы и минусы, и уж тем более свои ограничения в использовании. К сожалению, сейчас очень много людей стараются применить его там, где это некорректно, и это напоминает забивание гвоздей логарифмической линейкой.

Понятие Бенчмарк в инвестициях можно определить следующим образом – это эталонный ориентир, с которым можно сравнить результаты и характер поведения инвестиций (стратегии, портфеля, отдельно взятого актива).

Концептуально важным моментом является словосочетание «эталонный ориентир». Понятие эталона в обиход пришло благодаря физике, и если пофилософствовать, то оно означает некоторую «истину», в широком смысле слова, с которой происходят сравнение. Но если в естественных и точных науках такую «истину» можно получить благодаря экспериментам, усовершенствованию процессов измерения или технологий, то в социальных и гуманитарных науках, с этим намного сложнее. В действительности очень сложно представить, например, кто будет эталоном в литературе – Пушкин или Толстой? Или оба? А если они были эталоном каждый для «своей подгруппы», то почему Толстой, а не Достоевский? Такие примеры очень наглядно показывают сложность введения эталонов во многих сферах деятельности и жизни человека. Дела в экономике и инвестициях обстоят лучше, чем в литературе, но все-таки не настолько хорошо, как в физике или химии. Например, одним из измерителей развития стран является ВВП, который, по сути, приравнивается к эталону – бенчмарку. Однако, этот показатель имеет массу недостатков. О некоторых из них говорил ещё сам «прородитель» – Саймон Кузнец. Таким образом, можно говорить о том, что в экономике, равно как и в инвестициях не существует полноценного или полновесного эталона, а можно говорить об условном эталоне, который на текущий момент принят как базовый. Но если в той же физике эталон обычно только улучшается по своим характеристикам и качествам, то в социальных науках он может измениться в принципе или быть заменен на совсем другой. Я потратил на пояснение этих базовых принципов столько времени, потому что считаю их важным для глубинного понимания и дальнейшего восприятия бенчмарков в инвестициях, так как они являются условными эталонами, а значит требуют очень аккуратного применения для сравнений.

( Читать дальше )

Реально интересная книга об инвестициях во время второй мировой войны

- 05 января 2023, 14:09

- |

Читать было очень интересно. Бартон Биггс конечно финансист, историк конечно из него примерно такой же как Эдвард Радзинский, — местами автор реально «плавает» в вопросах истории, иногда настолько, что даже переводчик книги указывает на явные ошибки в сносках, но читать очень увлекательно. Это уже вторая книга, которую я прочел про WWII за последний год, и в целом у меня картинка конечно гораздо лучше стала складываться.

В книге конечно присутствует элемент антисоветщины. У меня вообще реально сложилось мнение, что этот пи**р больше симпатизирует Гитлеру, чем Сталину. Он чуть ли не признает Гитлера гениальным полководцем… Ну а Сталина представляет не только жестоким, но и не особо токовым самодуром. Войну СССР с Финляндией (1940) автор называет «позорной», пишет, что «эта авантютра оставила Сталина с позорно расквашенным носом»… «Сталин заперся в своей комнате в состоянии нервного срыва, когда немецкие армии рвались через границы»… «Украинцы ненавидели советскую власть, которая жестоко обращалась с ними, не испытывали особой привязанности к коммунистическому режиму»… В общем, местами, конечно читать такое совсем неприятно.

Лично меня шокировли следующие цифры:

👉1936-1939 в трудовых лагерях СССР погибло 4,5 млн человек

👉Еще до наступления войны Сталин устроил жуткий кадровый голод в армии (одна из причин больших потерь советской армии):

👉убил 35 тыс офицеров (1/2 всех кадров красной армии)

👉3 из 5 маршалов, 14 из 16 главнокомандующих, 60 из 67 генералов, 136 из 199 командиров дивизий, 221 из 397 командиров бригад — были казнены или посажены

👉Все 11 замов наркома обороны были убиты, все адмиралы 1 и 2 ранга тоже устранены

(как тут не вспомнить комдива Котова в «Утомленных солнцем»)

( Читать дальше )

ВЫЖИВАНИЕ - главный навык для инвестора Не важно, насколько медленно ты движешься, главное - не останавливаться". Конфуций

- 24 декабря 2022, 13:30

- |

Правильное инвестирование не всегда требует лучших решений. Оно лишь требует не делать плохих решений в течение долгого времени.

Существует миллион способов стать богатым и огромное количество книг об этом. Но есть только один способ сохранить богатство: сочетать в себе бережливость и легкую форму паранойи.

Обретение богатства — это одно.

Сохранение богатства — совсем другое.

Если бы мне пришлось описать денежный успех одним словом — я выбрал бы «выживание.»

( Читать дальше )

💰 Как считать Чистый долг и какие есть нюансы

- 22 декабря 2022, 10:16

- |

При анализе практически любого эмитента мы обращаем внимание на стоимость компании и на мультипликатор Чистый долг/EBITDA. Почему так важен чистый долг и как правильно его считать, разбираемся в нашей статье.

📌 Чистый долг, он же Net debt, сокращенно часто пишут ЧД или ND показывает нам общую долговую нагрузку компании с учетом денежных средств и ликвидных инструментов.

Формула расчета выглядит следующим образом:

✅ Чистый долг = (Краткосрочные + Долгосрочные) кредиты и займы — денежные средства и их эквиваленты

❗️ Очень часто новички используют в расчете не кредиты и займы, а обязательства. Это неправильно, имейте в виду.

☝️Также есть нюанс, который часто не учитывается. Например, у компании помимо денежный средств есть вклады, которые идут отдельной строкой в активах (ярким примером была Интер РАО #IRAO, потом они объединили все в одну строчку). Скринеры часто пропускают этот пункт и когда вы смотрите готовые мультипликаторы, они бывают не совсем верные. Я в своих расчетах стараюсь учитывать все ликвидные средства, которые есть в активах для расчета чистого долга.

( Читать дальше )

Свободный денежный поток - самый важный финансовый показатель

- 19 декабря 2022, 16:41

- |

Свободный денежный поток (Free cash flow, сокращенно FCF) — это все, что имеет значение в корпоративных финансах. Но что это за показатель и как его рассчитать?

В этой статье мы ответим на все вопросы, которые касаются данной метрики. Давайте приступим.

Что такое свободный денежный поток?

Говоря простым языком, свободный денежный поток компании равен сумме всех денежных средств, поступающих в компанию, за вычетом всех денежных средств, покидающих компанию за определенный период.

Официальная формула свободного денежного потока выглядит следующим образом:

Свободный денежный поток = Операционный денежный поток — Капитальные затраты (CAPEX)

Где:

Операционный денежный поток = Операционный доход + Неденежные изменения — Изменения в оборотном капитале — Налоги

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал