SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера MrDrJOKER

Создание торгового робота с помощью библиотеки Stock#. Часть 1. Разработка торгового алгоритма и обзор библиотеки Stock# 4.1.6

- 21 января 2013, 16:47

- |

В настоящее время всё больше приобретает популярность автоматизированная торговля. Для этих целей есть довольно большой спектр инструментов. В данной статье я хочу рассмотреть библиотеку StockSharp, которая позволяет программировать торговых роботов.

Рассмотрим простую систему – входа относительно внутридневных экстремумов.

Алгоритм входа в сделку:

— вход в ЛОНГ — при пробитии и закреплении цены выше внутридневного High

— вход в ШОРТ — при пробитии и закреплении цены ниже внутридневного Low

Управление позицией:

— вход в сделку только с 11.00 до 19.00

— закрытие позиции осуществляется в конце дня, либо по стоп-лосу

Управление рисками:

— риск на сделку равен 3% от цены входа

Для наглядности рассмотрим сделку по этой системе (Рис. 1). Вначале дня (до 11,00), до момента разрешения входа в сделку формируются текущие внутридневные экстремальные значения – High и Low. Вход в сделку осуществляется при наличии следующих условий:

1) Если цена пробивает одно один из экстремумов

2) Закрытие этой свечи происходит выше(ниже) экстремума

3) Длина тела свечи как минимум в два раза больше чем тень по направлению движения свечи

Рис. 1. Пример сделки по системе

( Читать дальше )

Рассмотрим простую систему – входа относительно внутридневных экстремумов.

Алгоритм входа в сделку:

— вход в ЛОНГ — при пробитии и закреплении цены выше внутридневного High

— вход в ШОРТ — при пробитии и закреплении цены ниже внутридневного Low

Управление позицией:

— вход в сделку только с 11.00 до 19.00

— закрытие позиции осуществляется в конце дня, либо по стоп-лосу

Управление рисками:

— риск на сделку равен 3% от цены входа

Для наглядности рассмотрим сделку по этой системе (Рис. 1). Вначале дня (до 11,00), до момента разрешения входа в сделку формируются текущие внутридневные экстремальные значения – High и Low. Вход в сделку осуществляется при наличии следующих условий:

1) Если цена пробивает одно один из экстремумов

2) Закрытие этой свечи происходит выше(ниже) экстремума

3) Длина тела свечи как минимум в два раза больше чем тень по направлению движения свечи

Рис. 1. Пример сделки по системе

( Читать дальше )

- комментировать

- ★86

- Комментарии ( 29 )

И снова про делеверидж мировой экономики

- 21 января 2013, 16:23

- |

Тут появилась в сети одна ссылочка на обзор МакКинзи годовой давности, по состоянию делевериджа мировой экономики. Я прочел и законспектировал.

собственно ссылочка: http://www.mckinsey.com/insights/mgi/research/financial_markets/uneven_progress_on_the_path_to_growth

Аналитики McKinsey изучили 32 случая делевериджа. Опыт Швеции и Финляндии (90-е) был особо показателен:

делевериджинг делится на 2 фазы:

1. Домохозяйства, фин.институты и компании снижают долг несколько лет. Это сопровождается слабым ростом ВВП и ростом госдолга.

2.Экономический рост восстанавливается, государство снижает долг долгие годы.

( Читать дальше )

собственно ссылочка: http://www.mckinsey.com/insights/mgi/research/financial_markets/uneven_progress_on_the_path_to_growth

- процесс делевериджа тока начался в мире

- суммарный долг вырос с кризиса 2008

- Сумм.долг/ВВП снизился только в США, Ю.Корея, Австралия

- Долг/ВВП финсектора США снизился к мин. с 2000

- Долг/доход домохозяйств США снизился на 15% — макс. из всех стран.

- Долг/ВВП для UK продолжает расти

- Долг домохозяств UK продолжает расти

- Домохоз. Испании незнач. снизили долг

- Корпоративный долг/ВВП Испании — макс. из 10 крупнейших стран

Аналитики McKinsey изучили 32 случая делевериджа. Опыт Швеции и Финляндии (90-е) был особо показателен:

делевериджинг делится на 2 фазы:

1. Домохозяйства, фин.институты и компании снижают долг несколько лет. Это сопровождается слабым ростом ВВП и ростом госдолга.

2.Экономический рост восстанавливается, государство снижает долг долгие годы.

( Читать дальше )

Несколько слов о фундаментальном анализе

- 21 января 2013, 14:39

- |

У меня частенько бывают стычки с религиозными фундаменталистами (т.е. идолопоклонниками фундаментального анализа) по поводу качества и применимости этого метода для принятия решений. В одной из последних я дал некое определение фундаментальной справедливой цены акции, которое звучало так: «справедливая фундаментальная цена акции – это цена, которая практически никогда не наблюдается на реальном рынке и обычно с точностью до порядка совпадает с серединой диапазона колебаний реальной цены за будущие пять лет». Человек сказал, что я пишу глупости, а я ответил, что глупости я еще напишу, поскольку давно собирался об этом написать.

Вчера, разгребая многолетние завалы в ценных бумагах на своем столе наткнулся на журнал «Финанс» за 15-21 января 2007 года. Бегло его пролистав, нашел в нем ровно то, что мне нужно для демонстрации моего определения.

Но сначала скажу пару общих слов о фундаментальном анализе. Это такой анализ, в котором аналитики, опираясь на данные об экономической деятельности компании (в первую очередь, конечно, бухгалтерскую отчетность) пробуют определить т.н. «справедливую» стоимость акции. Существует множество модификаций фундаментального анализа, но одним из самых точных методов является построение моделей на основе дисконтированных денежных потоков. Этот метод, в свою очередь, опирается на основное положение временной теории денег, которое по простому можно записать так: одна единица денег, имеющаяся в кармане сегодня стоит больше, чем та же единица денег, которая появится в кармане завтра. Т.е. один рубль, полученный сегодня стоит больше, чем тот же рубль, который Вы получите завтра и гораздо больше рубля, который Вы получите через год. В свете повсеместно распространяющейся финансовой грамотности это кажется понятным. Сегодняшний рубль можно положить на депозит в банк и через год получить при нынешних безумных ставках аж до 10 копеек навара. Т.е. сегодняшний рубль через год будет стоить 1,1 рубля и, следовательно, стоимость рубля, который получите через год, может быть определена из уравнения Х*(1+У)=1, где У – сегодняшняя ставка годового депозита в банке. Если У=0,1, сегодняшняя стоимость рубля, который будет получен через год, будет равна примерно 91 копейке.

( Читать дальше )

Вчера, разгребая многолетние завалы в ценных бумагах на своем столе наткнулся на журнал «Финанс» за 15-21 января 2007 года. Бегло его пролистав, нашел в нем ровно то, что мне нужно для демонстрации моего определения.

Но сначала скажу пару общих слов о фундаментальном анализе. Это такой анализ, в котором аналитики, опираясь на данные об экономической деятельности компании (в первую очередь, конечно, бухгалтерскую отчетность) пробуют определить т.н. «справедливую» стоимость акции. Существует множество модификаций фундаментального анализа, но одним из самых точных методов является построение моделей на основе дисконтированных денежных потоков. Этот метод, в свою очередь, опирается на основное положение временной теории денег, которое по простому можно записать так: одна единица денег, имеющаяся в кармане сегодня стоит больше, чем та же единица денег, которая появится в кармане завтра. Т.е. один рубль, полученный сегодня стоит больше, чем тот же рубль, который Вы получите завтра и гораздо больше рубля, который Вы получите через год. В свете повсеместно распространяющейся финансовой грамотности это кажется понятным. Сегодняшний рубль можно положить на депозит в банк и через год получить при нынешних безумных ставках аж до 10 копеек навара. Т.е. сегодняшний рубль через год будет стоить 1,1 рубля и, следовательно, стоимость рубля, который получите через год, может быть определена из уравнения Х*(1+У)=1, где У – сегодняшняя ставка годового депозита в банке. Если У=0,1, сегодняшняя стоимость рубля, который будет получен через год, будет равна примерно 91 копейке.

( Читать дальше )

Скальпер и обладатель наград конкурса РТС - Лучший Частный Инвестор и нeоднократный победитель Всероссийского конкурса трейдеров Андрей Беритц (видео) 20.01.13

- 21 января 2013, 09:14

- |

На основе чего создаю роботов?..

- 20 января 2013, 23:32

- |

Вот создаю я роботов, они че т там торгуют, чет зарабатывают. Часто спрашивают как находишь идеи и тд..

Кратко о себе, так как уверен на смарт-лабе меня никто не знает, ведь я упорно не хотел регистрироваться тут. Да и дело не в выборе смарт лаб, жж, комон или че там еще бывает. Привык просто что на форумах 90% ненужной информации, пустой болтовни, ну и естественно много хамства и неуважения и даже мнительности. Но недавно задумался, о том что про оставшиеся 10% важной информации, просто забыл. Обратившись к данным мыслям, я все таки полистал немного статей, и сделал выводы — эти 10% стоят того.

Сам я на рынке торгую не сказать что давно, но пару лет уже приторговываю и честно сказать, как к минимум российский рынок изрядно приелся, не доставляет той радости, как было еще год назад, с полетами рынка в космос и обратно на тысячи пунктов (или рублей ликвидов фортс).

Я наверное один из немногих кто начал учиться торговать на фортсе, а не на акциях, как это необходимо было сделать. По сути правда и учителей у меня не было, дали задание изучить ТсЛаб, сделать роботов и «не делать мозг» по поводу жажды денег, грубо говоря хочешь денег — крутись.

( Читать дальше )

Кратко о себе, так как уверен на смарт-лабе меня никто не знает, ведь я упорно не хотел регистрироваться тут. Да и дело не в выборе смарт лаб, жж, комон или че там еще бывает. Привык просто что на форумах 90% ненужной информации, пустой болтовни, ну и естественно много хамства и неуважения и даже мнительности. Но недавно задумался, о том что про оставшиеся 10% важной информации, просто забыл. Обратившись к данным мыслям, я все таки полистал немного статей, и сделал выводы — эти 10% стоят того.

Сам я на рынке торгую не сказать что давно, но пару лет уже приторговываю и честно сказать, как к минимум российский рынок изрядно приелся, не доставляет той радости, как было еще год назад, с полетами рынка в космос и обратно на тысячи пунктов (или рублей ликвидов фортс).

Я наверное один из немногих кто начал учиться торговать на фортсе, а не на акциях, как это необходимо было сделать. По сути правда и учителей у меня не было, дали задание изучить ТсЛаб, сделать роботов и «не делать мозг» по поводу жажды денег, грубо говоря хочешь денег — крутись.

( Читать дальше )

В поисках корреляций. Или, если быть совсем точным, в поисках самоуспокоения :)

- 19 января 2013, 02:31

- |

Небольшой дисклеймер.

На афтара очень сильно давит взятая случайно мега поза, потому афтар ни в коем разе не может быть рассмотрен как лицо объективно мыслящее.

Скорее, в данном случае можно наблюдать попытку подогнать происходящее под желаемый ответ и хотя бы немного успокоить изрядно расшатавшиеся за эту неделю нервы.

Благо алкоголь и тем более сильнодействующие уже не помогают, они хуже того усугубляют :)

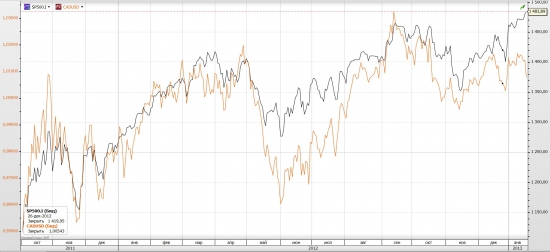

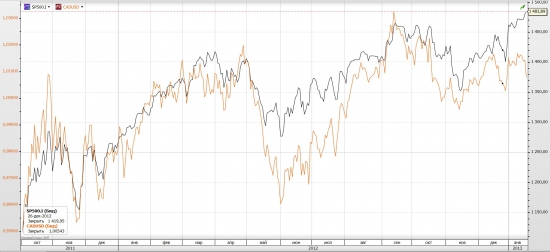

Рассмотрим корреляцию между SP500 и наиболее близкой по поведению валютной парой, CADUSD.

( Читать дальше )

На афтара очень сильно давит взятая случайно мега поза, потому афтар ни в коем разе не может быть рассмотрен как лицо объективно мыслящее.

Скорее, в данном случае можно наблюдать попытку подогнать происходящее под желаемый ответ и хотя бы немного успокоить изрядно расшатавшиеся за эту неделю нервы.

Благо алкоголь и тем более сильнодействующие уже не помогают, они хуже того усугубляют :)

Рассмотрим корреляцию между SP500 и наиболее близкой по поведению валютной парой, CADUSD.

( Читать дальше )

+1 исключение из поговорки: "Трейдинг самый трудный путь к лёгким деньгам"

- 18 января 2013, 22:17

- |

Есть поговорка: «Трейдинг самый трудный путь к лёгким деньгам»

Эта поговорка не касается торговли отчетов, потому что тут работает другая поговорка: «Кто рано встаёт тому Бог подаёт»

Итак по пунктам:

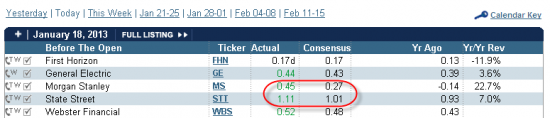

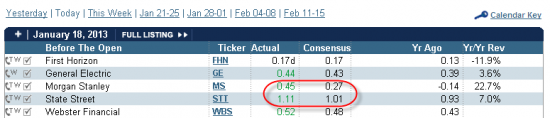

1. Смотрим компании отчитавшиеся на 10% лучше ожиданий.

видим две компании MS и STT. Правая колонка — ожидания. Левая колонка — факт.

2. Из них выбираем те которые торгуются на премаркете. Премаркет открывается в 16 МСК.

MS-торгуется. STT-нет. Фишка в том, что когда открывается премаркет — в америке ещё 7 утра и половина трейдеров в США ещё пьют кофе.

Акция которая могла бы выстрелить мгновенно (как например это происходит на новостях в 17-30 МСК) в итоге даёт некоторую фору чтобы мы могли зайти перед частью трейдеров — которые ещё не проснулись. В этом и есть рыночная не-эффективность и наше преимущество которое мы собственно и эксплуатируем.

( Читать дальше )

Эта поговорка не касается торговли отчетов, потому что тут работает другая поговорка: «Кто рано встаёт тому Бог подаёт»

Итак по пунктам:

1. Смотрим компании отчитавшиеся на 10% лучше ожиданий.

видим две компании MS и STT. Правая колонка — ожидания. Левая колонка — факт.

2. Из них выбираем те которые торгуются на премаркете. Премаркет открывается в 16 МСК.

MS-торгуется. STT-нет. Фишка в том, что когда открывается премаркет — в америке ещё 7 утра и половина трейдеров в США ещё пьют кофе.

Акция которая могла бы выстрелить мгновенно (как например это происходит на новостях в 17-30 МСК) в итоге даёт некоторую фору чтобы мы могли зайти перед частью трейдеров — которые ещё не проснулись. В этом и есть рыночная не-эффективность и наше преимущество которое мы собственно и эксплуатируем.

( Читать дальше )

О текущем моменте -2

- 13 января 2013, 20:04

- |

Последняя статистика EPFR принесла интересные данные — чистый приток средств в глобальные фонды акций за последнюю неделю составил 22,2 млрд долларов, что является вторым показателем за всю историю наблюдений с 1996 года, причем 7,4 миллиарда получили фонды emerging markets. Thomson Reuters’ Lipper, которая тоже ведет учет подобного рода данных зафиксировала приток в американские фонды акций и ETF, приток в размере 18,3 млрд долларов, что является тоже в свою очередь 4 случаем с таким значительным объемом за всю историю наблюдений с 1992 года.

Формальным основанием для подобного рода действий инвесторов послужила сделка по fiscal cliff в США. Многие ее тут критикуют, называя половинчатой, говоря также, что увеличение налогов наоборот негативно отразиться на экономике и тд. В действительности сама по себе fiscal cliff — это больше мейнстримовская тема в СМИ. Инвесторы смотрят не на фискальный обрыв, а на перспективы роста (об этом здесь http://smart-lab.ru/blog/mytrading/95240.php).

По самой сделке можно констатитровать, что эффективно сработали вашингтонские лоббисты, особенно Джон Брю и Трент Лотт, которые были наняты такими корпорациями как Ситигрупп, Дженерал Электрик. Для них до последнего момента Обама хотел закрыть лазейку " active financing exception", которая помогает им избегать почти всех U.S. corporate income tax. Не получилось — они снова будут размещать свои прибыли в своих оффшорных дочках. Более того, они были даже несколько расширены, например, производитель ликеров Diageo получила дополнительные налоговые льготы для своих пуэрто-риканских мощностей по производству ромов. Голдман Сакс и Морган Стэнли также получили преимущества (т.н. tax credit extensions), благодаря лоббированию их интересов еще одной компанией - K Street firm Capitol Tax Partners, главную роль в которой играет однокурсник Обамы по Йелю.

В целом же, что касается частных лиц, то налоги были незначительно повышены для той категории, которая больше сберегает, чем потребляет, что на динамику ВВП негативно практически не скажется. Остается лишь решить вопрос сокращения расходов, что по сути сводится к тому на сколько будет сокращен бюджет Пентагона. Так что пока у американцев все идет гладко.

Многие с нетерпением ждали 8 января — как закроется рынок? Дело в том, что если S&P по итогам первых пяти торговых дней нового года закрывается положительно, то с вероятностью 85% (данные с 1950 года) рынок не только закрывает текущий год положительно, но и в среднем вырастает в этот год на 14%.

( Читать дальше )

Формальным основанием для подобного рода действий инвесторов послужила сделка по fiscal cliff в США. Многие ее тут критикуют, называя половинчатой, говоря также, что увеличение налогов наоборот негативно отразиться на экономике и тд. В действительности сама по себе fiscal cliff — это больше мейнстримовская тема в СМИ. Инвесторы смотрят не на фискальный обрыв, а на перспективы роста (об этом здесь http://smart-lab.ru/blog/mytrading/95240.php).

По самой сделке можно констатитровать, что эффективно сработали вашингтонские лоббисты, особенно Джон Брю и Трент Лотт, которые были наняты такими корпорациями как Ситигрупп, Дженерал Электрик. Для них до последнего момента Обама хотел закрыть лазейку " active financing exception", которая помогает им избегать почти всех U.S. corporate income tax. Не получилось — они снова будут размещать свои прибыли в своих оффшорных дочках. Более того, они были даже несколько расширены, например, производитель ликеров Diageo получила дополнительные налоговые льготы для своих пуэрто-риканских мощностей по производству ромов. Голдман Сакс и Морган Стэнли также получили преимущества (т.н. tax credit extensions), благодаря лоббированию их интересов еще одной компанией - K Street firm Capitol Tax Partners, главную роль в которой играет однокурсник Обамы по Йелю.

В целом же, что касается частных лиц, то налоги были незначительно повышены для той категории, которая больше сберегает, чем потребляет, что на динамику ВВП негативно практически не скажется. Остается лишь решить вопрос сокращения расходов, что по сути сводится к тому на сколько будет сокращен бюджет Пентагона. Так что пока у американцев все идет гладко.

Многие с нетерпением ждали 8 января — как закроется рынок? Дело в том, что если S&P по итогам первых пяти торговых дней нового года закрывается положительно, то с вероятностью 85% (данные с 1950 года) рынок не только закрывает текущий год положительно, но и в среднем вырастает в этот год на 14%.

( Читать дальше )

Как «на глаз» определить лажу аналитика.

- 10 января 2013, 11:19

- |

Ни для кого не секрет, что аналитики частенько «лажают» в своих прогнозах. Иногда это происходит по незнанию или ошибке, иногда намеренно. Отличить откровенную лажу от правдоподобного и честного анализа часто довольно сложно. Для этого нужен достаточно большой объем специальных знаний и/или большой опыт.

Есть, однако, один случай, когда лажу можно определить достаточно легко. Речь идет о прогнозах ценовых уровней, который рынок достигнет за то или иное время. Это когда мы слышим, например, в программе РБК слова «эксперта» о том, что «мы ждем индекс ММВБ на уровне 3000 до конца года». Или когда «уважаемая» компания пишет, что «акции Газпрома вполне могут достичь 250 к середине лета». Или когда комментаторы в лентах соцсетей твердят, что «завтра ММВБ будет штурмовать 1415». Вот в таких случаях есть способ легко понять кто перед нами – серьезный человек, или лох, а то и того хуже – откровенный манипулятор, целью которого является создание определенного мнения в инвестиционном сообществе.

( Читать дальше )

Есть, однако, один случай, когда лажу можно определить достаточно легко. Речь идет о прогнозах ценовых уровней, который рынок достигнет за то или иное время. Это когда мы слышим, например, в программе РБК слова «эксперта» о том, что «мы ждем индекс ММВБ на уровне 3000 до конца года». Или когда «уважаемая» компания пишет, что «акции Газпрома вполне могут достичь 250 к середине лета». Или когда комментаторы в лентах соцсетей твердят, что «завтра ММВБ будет штурмовать 1415». Вот в таких случаях есть способ легко понять кто перед нами – серьезный человек, или лох, а то и того хуже – откровенный манипулятор, целью которого является создание определенного мнения в инвестиционном сообществе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал