Избранное трейдера Задача трех тел

Мой опыт торговли по графику Ренко

- 12 января 2022, 11:44

- |

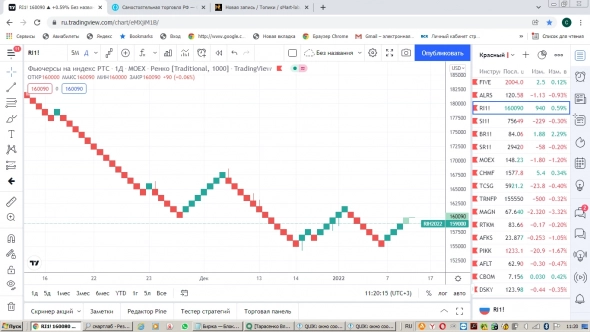

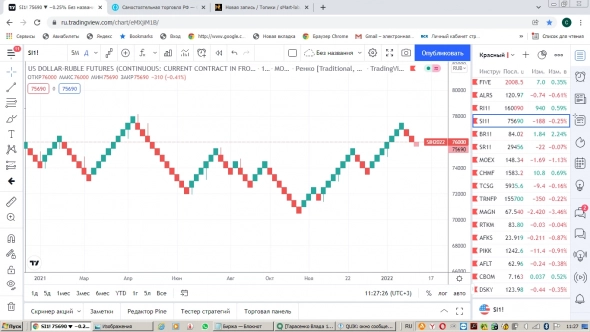

В начале 2021 года решил попробовать поторговать по графику Ренко. Для этого выделил отдельный счет в 200 000 руб. Так как мне не удалось найти программу для автоматизированного тестирования стратегии, параметры подбирались исходя из личного опыта торговли и затем тестировались вручную в Excel.

В результате остановился на следующем варианте стратегии:

Торговля осуществляется на дневном таймфрейме фьючерсами RTS, Si, BR в соотношении 1:6:4. Настройки размера коробок 1000 пунктов, 500 пунктов, 1 пункт соответственно. При движении цены в мою сторону, наращиваю позицию при формировании очередной коробки на графике. При формировании коробки в противоположном направлении, переворачиваюсь и сокращаю позицию до изначального количества контрактов. Так как в Квике нет графика Ренко, смотрю этот график в Tradingview, а торгую через Квик в ручном режиме.

( Читать дальше )

- комментировать

- 1.3К | ★5

- Комментарии ( 9 )

Алконавт 2.0 дополнения

- 10 января 2022, 13:17

- |

Очевидно, что все системы, начиная от SPY-TLT пополам и заканчивая сложными кроссами являются подгонкой под историю. К этому моменту лучше вообще не возвращаться.

Слегка пробежавшись по графику найдена еще одна закономерность. Если пятница падала то в субботу, в районе тех же самых 6 утра по москве неплохо выкупать дальнейшее снижение с удержанием до 12 часов. Это самое трудоемкое после вечера пятницы (не забываем бухать вовремя)

С чем связана данная закономерность? Да с тем и связана. Все торгуют с телефона, часто находясь не «на умах». Все помнят что биток всегда растет и нужно пользоваться моментом сладких цен.

В ночь с четверга на пятницу примерно то же самое. Что кстати пересекается с прошлой закономерностью — шорт в четверг вечером. Очень удобно. Зашортил — перевернулся.

Все вышенаписанное это просто повод подтолкнуть тех кто упорно перебирает параметры стандартных индикаторов к более углубленному исследованию рынка. (любого)

Отчет о тесте стратегии "Хай-Лоу предыдущего дня"

- 08 января 2022, 21:13

- |

Если H(-1) < H то закрываем шорт (если открыт) и открываем лонг на уровне H(-1).

Если L(-1) > L то закрываем лонг (если открыт) и открываем шорт на уровне L(-1).

Открытую позу переносим через ночь.

Вот, собственно, и весь алгоритм))

----------

Протестил с 2010 по 2021 год включительно несколько фьючей. Потери заложил -5 рублей на вход и -5 рублей на выход. Тестил по годам.

Вердикт:

Рыба есть. Местами даже жирная. Но алгоритм дает внутригодовые просадки таких адских амплитуд, что среднестатистический мужчина будет срать силикатными кирпичами и кричать от боли.

Например, внутригодовое отклонение от идеальной (прямой) эквити может превышать 100% от финального результата. А брент в 2014 году нарисовал акуенный минус. Сишка нарисовала не менее акуенный минус в 2021 году.

( Читать дальше )

Стратегия "Хай-Лоу предыдущего дня".

- 08 января 2022, 12:54

- |

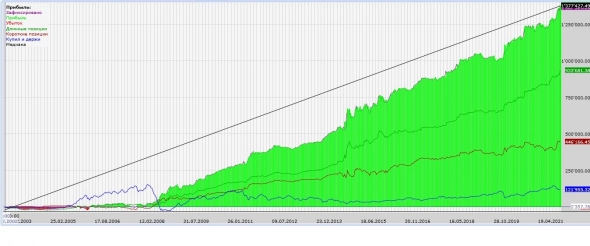

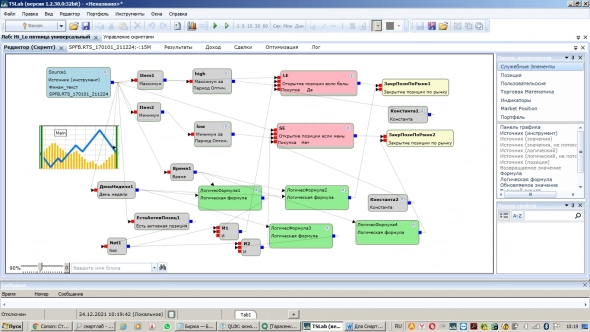

В 2019 году в TSLab сделал тесты стратегии «Hi_Lo», которая установлена в базовой версии этой программы. Смысл стратегии заключается в том. что вход в лонг осуществляется при пробитии хая предыдущей свечи, вход/переворот в шорт осуществляется при пробитии лоя предыдущей свечи. В TSLab мною был создан скрипт для тестирования одновременной торговли несколькими инструментами с целью диверсификации:

В результате тестирования и опыта торговли остановился на следующем варианте: торгуются фьючерсы RTS, Si, BR в соотношении 1:6:4, дневной таймфрейм. Результаты тестов за период с 01.01.2003 г. по настоящее время без капитализации, без учета комиссии и проскальзывания представлены ниже:

( Читать дальше )

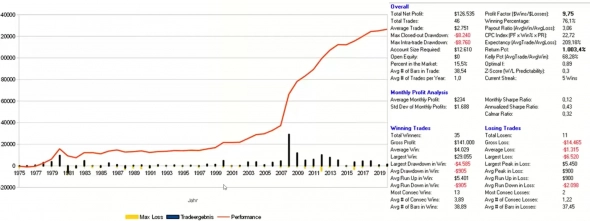

Торговая Идеа - СЕЗОННОСТЬ ПЛАТИНЫ - Profit Factor > 9,75

- 03 января 2022, 18:21

- |

Platinum Seasonal Trade:

Underlying: PL (эмитент)

Open: 20/21.12

Amount: 2 future contracts

Close 1/2: 15.01

Close 2/2: 15.02

Вроде как с 91/92 года 100% отработка, НО лучше перепроверить!

торгую ее через опционный сертификат (eng. warrants). Стратегия, торговля рассчитана на фьючерс PL, можно и эмитент.

Если мы посмотрим на последние 20 лет, то в январе и феврале Платина постоянно демонстрировала

( Читать дальше )

Как получить 5 налоговых вычетов на ИИС за 3 года?

- 30 декабря 2021, 06:15

- |

Особенности индивидуальных инвестиционных счетов (ИИС) дают интересные возможности для инвесторов.

Например, можно получить 5 налоговых вычетов за размещение денег на ИИС в течение всего 3 лет. Точнее примерно 3 лет и 1 месяца.

Как так? Давайте разбираться 👇

Схема работает на ИИС типа А. При условии внесения дополнительных средств на ИИС можно вернуть себе 13% от суммы взноса в виде налогового вычета. Эта сумма ограничена 400 тысячами рублей. Поэтому каждый год можно вернуть до 52 000 рублей. Это отличная возможность для начинающих инвесторов, у которых еще небольшой капитал.

Я покажу пример с максимальной суммой внесения (400 тысяч рублей) и получения вычета (52 000 рублей). Сумма взноса может быть и меньше, но тогда и вычет будет меньше.

Пример:

Открываем счет в 2021 году.

В декабре 2021 вносим деньги — 400 000 рублей.

( Читать дальше )

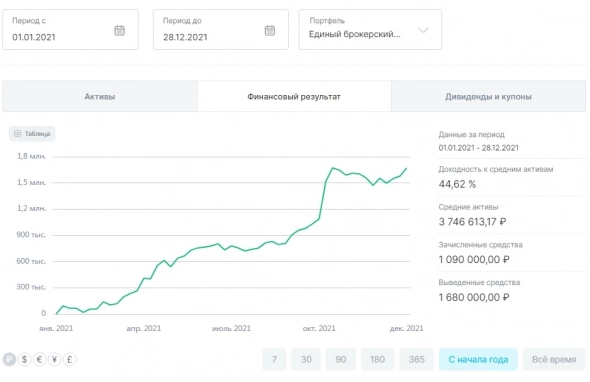

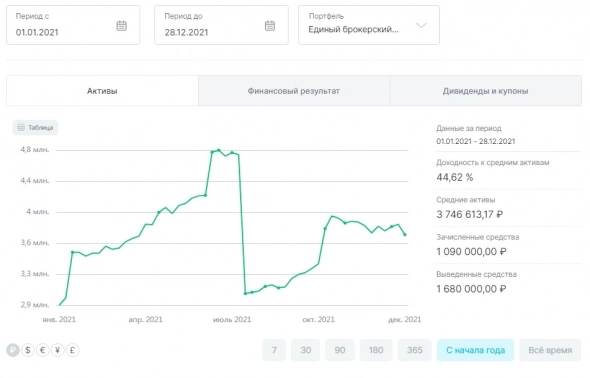

Итоги года.

- 28 декабря 2021, 16:26

- |

( Читать дальше )

Стратегия "Время, вперед!"

- 24 декабря 2021, 11:51

- |

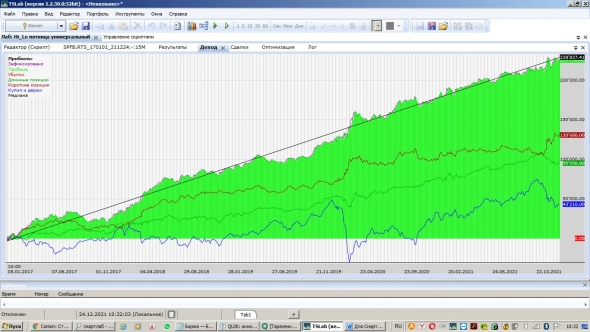

В 2020 году у меня возникла идея создать торговую стратегию, использующую только фактор времени, т.е. открытие и закрытие позиции в определенное время без дополнительных сигналов. В результате в TSLab был создан скрипт:

Тестировались фьючерсы RTS, Si, BR. Наиболее устойчивая закономерность найдена во фьючерсном контракте на индекс RTS при следующих параметрах: вход в шорт в 10.45, переворот в лонг в 17.15 и закрытие позиции в конце торговой сессии. Результаты тестов за период с 01.01.2017 г. по настоящее время без учета комиссии представлены ниже:

( Читать дальше )

В "Открытии" выгодно брать ОФЗ под ГО срочного рынка

- 24 декабря 2021, 10:20

- |

Можно взять в качестве обеспечения на единый брокерский счет под позиции с дисконтом 18% широкий спектр ОФЗ.

На тарифе «Премиальный» самые выгодные условия!

#оинвестор

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал