Избранное трейдера Мама, я трейдер!

Потерял 452 миллиона 270 тысяч рублей. Настроение никакое...

- 08 апреля 2024, 22:19

- |

У меня большая проблема. В 2017 году хотел купить 70 биткоинов по $500 баксов и не купил. Сегодня 70 биткоинов стоят $4 миллиона 970 тысяч баксов. В рублях — это 452 миллиона 270 тысяч рублей. На эти деньги можно было бы приобрести на аукционе Sothebis в Лондоне хорошую картину на стену или пройти курс омоложения в самых элитных клиниках или пополнить гараж парочкой скоростных суперкаров.

Вывод: Если хочешь- нужно действовать, а не слушать голодранцев, которые ничего не понимают.

- комментировать

- ★2

- Комментарии ( 137 )

Легендарные фотографии

- 09 марта 2024, 21:35

- |

Как сделать фото, которое станет шедевром? Легендой!

Анализ книги «Легендарные фотографии, изменившие мир» показывает, что нужно оказаться в нужном месте и времени с фотоаппаратом. Книга содержит 100 фотографий-легенд. Большинство из них — это хроники времени.

( Читать дальше )

+100,4% шестой год алготрейдинга. Волатильный рынок позволяет зарабатывать

- 20 января 2024, 14:43

- |

Всех приветствую! Традиционно подвожу итоги года.

Доходность в 2023 году составила +100,4% с просадкой 23,6% в октябре. Максимум года пришелся на конец декабря +113,8%.

Мониторинг счета на comon.ru с 2021 года ссылка

Мониторинг счета из лк брокера с 2018 года ссылка

Торгую фьючерс на доллар/рубль направленные (трендовые) стратегии.

В начале года планировал не снижать риски и торговать их на уровне прошлых лет. Плечо в этом случае максимум 6-е, а планируемая доходность 100% при просадке в 30%. По факту алгоритмы набирали не более 4-го плеча из-за повышенного ГО. Просадки по 15-20% внутри года пережил комфортно. Но заметил, что толерантность к риску начала снижаться. Торговый счет в 2022 и 2023 году значительно вырос и колебания депозита в рублях требуют привыкания.

В первую половину года характер движений в валюте изменился. Рост курса с 67 до 101 рубля выглядел не типичным, как говорят коллеги это похоже на трендовую акцию. Предположу, что это было временное явление, похожее на движение во вторую половину 2015 года. Алгоритмы небыли готовы к длительному удержанию позиции. С августа ситуация поменялась, валюта вернулась в свое «нормальное состояние».

( Читать дальше )

Премиальные тарифы банков в 2024 году. Большой обзор

- 18 января 2024, 14:12

- |

Я проанализировал премиальные программы 8 популярных российских банков чтобы понять, чем они отличаются и какая из них подходит мне больше всего. Возможно, наши с вами обстоятельства похожи, и для вас мой обзор окажется полезным.

Премиальные тарифы в российских банках становятся всё доступнее: инфляция не всегда переносится на размер минимальных остатков, требуемых для бесплатного премиального обслуживания. Вместе с тем, большинству банков удалось восстановить прежнее качество премиального обслуживания в части услуг, связанных с перемещениями по миру.

Из-за специфики своих долгосрочных планов на жизнь (FI/RE, но статья не об этом), у меня накапливаются крупные остатки, и было бы глупо не получать дополнительные опции от банков. Я уже 5 лет пользуюсь премиум-тарифом в банке Открытие, 3 года — в банке Тинькофф, и с недавних пор к этим двум банкам добавился ВТБ.

В первой части статьи я расскажу о собственных критериях оценки и своей системе присуждения очков, во второй части кратко пройдусь по особенностям каждого из 8 банков, а в заключении представлю общий рейтинг с выявленными лидерами.

( Читать дальше )

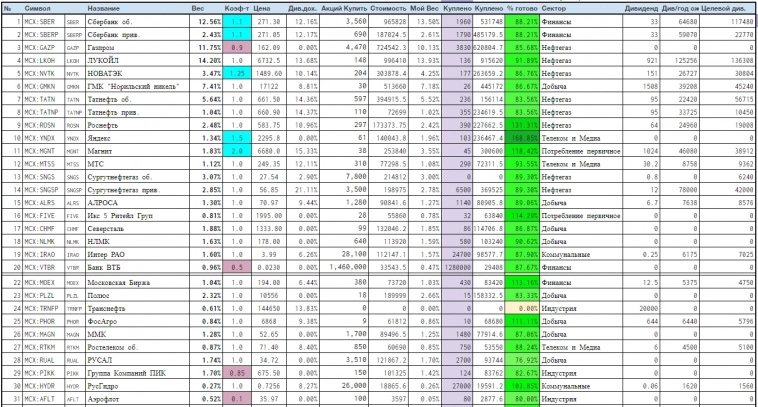

Как я сделал табличку, которая является готовой инвестиционной стратегией

- 26 декабря 2023, 15:16

- |

В этом посте я расскажу, как я придумал себе инвестиционную стратегию, которая очень эффективно работает вот уже шестой год. Я также попытаюсь разобраться, с чем связан «феномен таблички»: почему сделанный на коленке инструмент вдруг начали использовать тысячи человек, а я (как автор) вдруг стал популярным в узких кругах. Начнём по порядку...

Суть моей стратегии

На дворе было лето 2018 года. Я всерьез задумался над вопросом: что делать с деньгами, которые лежат на вкладе под довольно скромные проценты? Это сейчас вклады под 15-16% норма, а тогда ключевая ставка была низкой, и вклады у меня были под 6-7% годовых. Валюта тоже была, но положить её под адекватный процент — задача и тогда была не из простых (а сейчас и подавно).

Ретроспективно (заглядывая в будущее, т.е. в сегодняшний день) можно было советовать к покупке однушки у метро, но а) я не настолько богат; и б) тогда это было не так очевидно. В любом случае, несмотря на обрушение российского рынка ценных бумаг в 2022, сейчас с доходностью всё в порядке. Но пост не об этом.

( Читать дальше )

Сложный навык ничегонеделания

- 02 декабря 2023, 13:44

- |

Если вы хотя бы раз видели серию футбольных пенальти, то могли заметить, что вратари редко остаются на месте и чаще всего прыгают в какой-либо угол.

У такого поведения есть две причины: во-первых, все происходит настолько быстро, что голкиперу приходится угадывать; во-вторых, спасение ворот в отчаянном прыжке выглядит очень эффектно и нравится зрителям.

Однако есть и более «простой» вариант — можно остаться по центру ворот и надеяться, что нападающий ударит прямо в тебя. Но насколько эффективна такая тактика?

Израильские ученые решили разобраться в этом вопросе и изучили около трехсот пенальти — оказалось, что вратари прыгали вправо или влево в 94% случаев, в то время как нападающие практически каждый третий свой удар направили по центру.

Отчасти это объясняется тем, что бьющим удавалось обмануть вратаря и уложить его в один из углов, после чего мяч просто отправлялся по центру. Исследовали исключили все подобные ситуации и сделали вывод — если бы голкиперы никуда не прыгали, то процент отраженных ударов увеличился бы вдвое.

( Читать дальше )

ВЕСЬ SMART MONEY ЗА 25 МИНУТ!

- 23 ноября 2023, 11:47

- |

Это видео о базе концепции ICT. В этом видео вы найдете аккуратно изложенное, краткое объяснение основополагающих идей ICT-трейдинга, торговой методологии, которая в последнее время приобрела большую популярность. Вы быстро научитесь определять точки колебания, равные и старые максимумы и минимумы, зоны премиум и дисканта, OTE (оптимальная точка входа) для лонг позиций в дискаунте и шорт позиций в премиуме, Fair Value Gap, Volume Imbalance, Gap, Order Block, а также практическое объяснение идеи Daily Bias.

Приятного просмотра!

Мой Telegram канал с информацией и сигналами: t.me/cyraxfree

&t=54s

Сегодня ожидаются убытки: как погода влияет на поведение инвесторов и доходность фондового рынка

- 29 октября 2023, 14:32

- |

Яркое солнце делает людей счастливее — установленный факт! Но есть проблема: зачастую они объясняют оптимизм не хорошей погодой, а чем-то посерьезнее, например благоприятным будущим. И — уверенные и счастливые — бегут покупать акции… Как погода влияет на портфели инвесторов?

☀️ Пасмурная доходность

В начале 1990-х американский ученый Эдвард Сондерс заметил, что плохая погода в Нью-Йорке влияет на фондовый рынок: в дни, когда небо затягивалось облаками, доходность акций на Нью-Йоркской бирже (NYSE) имела тенденцию к снижению. Гипотезу Сондерса почти через десять лет проверили его коллеги из Мичиганского университета. Ученые изучили доходность индексов с 1982 по 1997 год на 26 биржах по всему миру. Выводы подтвердились: если утром торгового дня небо было ясным, доходность в тот день имела тенденцию к росту, если облачным — к снижению. Правда, влияние было не слишком значительным: в основном рынки двигались под воздействием экономических событий и новостей.

( Читать дальше )

Для тех кто ждет , когда начнется жизнь

- 14 октября 2023, 18:54

- |

( Читать дальше )

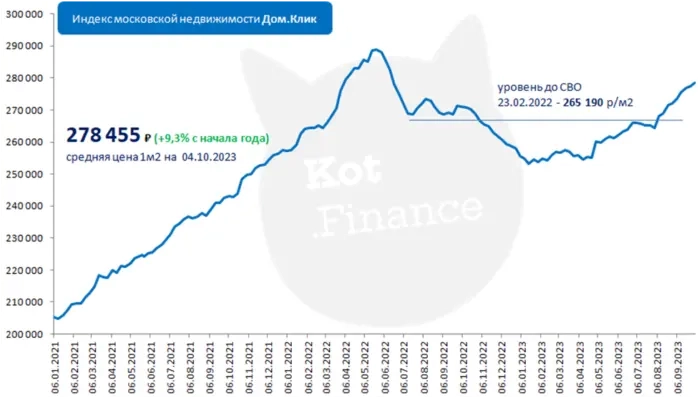

Рынок жилья. Точка невозврата в ценах пройдена

- 06 октября 2023, 08:08

- |

Посмотрим статистику цен и актуальные процентные ставки. Разберем, какие факторы за рост цен на жилье, а какие — против. Что такое М2 и как эмиссия влияет на цены.

Резкое изменение ключевой ставки с августа привело в движение рынок недвижимости. Те, кто думал покупать или нет, были вынуждены очень быстро принимать решение, ведь увеличение главного индикатора (ключевой ставки ЦБ) = аналогичный рост банковских ставок на жилье.

С момента первого заседания ЦБ, где принято решение увеличивать ставки (июль), цены выросли на 5%. И это в среднем! Отдельные локации подорожали на 7-15%. По словами риелторов, ушли даже «завалявшиеся» варианты.

И если разницу в цене 200 тысяч рублей за метр, или 210 (5%) пережить как-то можно, то разница ставки по кредиту 10% (то, что было в августе) или 15,2% (сейчас в Сбере) – критически влияет на возможность покупки.

Базовый пример: стоимость квартиры 11,4 млн. руб., первый взнос 15%, 30 лет. По ставке 10% это платеж 85 037 руб. Плюс страховка.

При текущих актуальных ставках, размер платежа вырастает в полтора раза. И совсем непонятно, когда получится рефинансировать по более низким ставкам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал