SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Mitro77

Глупый троллинг спекулянтами инвесторов

- 05 декабря 2013, 07:44

- |

Почти в каждой теме про долгосрочные инвестиции можно встретить троллинг инвесторов от спекулянтов типа:

— расскажи про инвестиции тем, кто купил газпром по 360;

— расскажи про инвестиции тем, кто купил аптеки 36,6;

— расскажи про инвестиции тем, кто купил японские акции;

— расскажи про инвестиции тем, кто пережил 2008 год.

На это хочу сказать:

1. Инвестор может ошибаться. Но он диверсифицируется. И это спасает от последствий ошибок.

2. При этом никто не говорит, что инвестиции не имеют риска. Просто он ГОРАЗДО меньше, чем при спекуляциях.

Именно поэтому почти все, кто долго в трейдерской тусовке, вам говорят: что не знают богатых спекулянтов или знают их единицы, но при этом знают МНОГО богатых инвесторов, которые начинали с такого же стартового капитала, как и спекулянты.

3. Инвестор — это не тот, кто держит акции всегда. А тот, кто держит акции, пока бизнес эмитента обеспечивает интресную ему доходность.

( Читать дальше )

— расскажи про инвестиции тем, кто купил газпром по 360;

— расскажи про инвестиции тем, кто купил аптеки 36,6;

— расскажи про инвестиции тем, кто купил японские акции;

— расскажи про инвестиции тем, кто пережил 2008 год.

На это хочу сказать:

1. Инвестор может ошибаться. Но он диверсифицируется. И это спасает от последствий ошибок.

2. При этом никто не говорит, что инвестиции не имеют риска. Просто он ГОРАЗДО меньше, чем при спекуляциях.

Именно поэтому почти все, кто долго в трейдерской тусовке, вам говорят: что не знают богатых спекулянтов или знают их единицы, но при этом знают МНОГО богатых инвесторов, которые начинали с такого же стартового капитала, как и спекулянты.

3. Инвестор — это не тот, кто держит акции всегда. А тот, кто держит акции, пока бизнес эмитента обеспечивает интресную ему доходность.

( Читать дальше )

- комментировать

- 19 | ★9

- Комментарии ( 92 )

Мой профессиональный взгляд_2

- 01 декабря 2013, 16:58

- |

Проанализировав свой предыдущий пост на эту же тему, понял, что можно излагаться яснее, плюс новые доосмысления. Поэтому напишу еще раз. Мотивация писать — самоанализ.

Кратко о моем торговом опыте:

Более 7 лет активной торговли на ФОРТСе, NNA (америка) — интрадей — плюс среднесрок — от дня до недели. Очень много слитых депозитов. Очень большой опыт торговли с большими плечами.

Итог — последние пару лет четкое понимание и практическое исполнение правильной модели работы на любой фазе рынка.

Теперь собственно говоря о трейдинге. Я раскрою все основые моменты теоретические моменты, понимая, что два момента — а именно зайти, закрыться, уметь вести позицию если что не так и соответственно как база этого — дисциплина — это очень дорогие вещи, которые взрастить в себе может как я уже писал очень маленький процент людей в принципе (по природе и по судьбе), а из тех кто это может сделать еще должен прожить на рынке хотя бы 3-5 лет. Поэтому конкурентов бояться смысла нет, более того, я был бы рад найти коллегу — профессионала с реальными достижениями.

( Читать дальше )

Кратко о моем торговом опыте:

Более 7 лет активной торговли на ФОРТСе, NNA (америка) — интрадей — плюс среднесрок — от дня до недели. Очень много слитых депозитов. Очень большой опыт торговли с большими плечами.

Итог — последние пару лет четкое понимание и практическое исполнение правильной модели работы на любой фазе рынка.

Теперь собственно говоря о трейдинге. Я раскрою все основые моменты теоретические моменты, понимая, что два момента — а именно зайти, закрыться, уметь вести позицию если что не так и соответственно как база этого — дисциплина — это очень дорогие вещи, которые взрастить в себе может как я уже писал очень маленький процент людей в принципе (по природе и по судьбе), а из тех кто это может сделать еще должен прожить на рынке хотя бы 3-5 лет. Поэтому конкурентов бояться смысла нет, более того, я был бы рад найти коллегу — профессионала с реальными достижениями.

( Читать дальше )

Покупай дешево, продавай дорого

- 27 ноября 2013, 17:04

- |

Все нижеописанное это и есть грааль:

Чтобы заработать на бирже достаточно следовать 2 правилам:

1. Покупать дешево

2. Продавать дорого

Все ваши действия на бирже не должны противоречить этим 2 правилам.

То есть основная задача трейдера заключается в том, чтобы определить является цена достаточно низкой для покупки, и найдутся ли покупатели купить у вас подороже в ближайшее время.

Рассмотрим основные методы тоговые методы, применяемые трейдерами для торговли:

1. Торговля «по тренду». Это стадный инстинкт, присущий многим индивидам, смысл которого заключается в следующем: «все газпром покупают, куплю-ка и я, неважно что он стоит уже 360, главное что идет мощный тренд вверх» Те же люди шортили сбербанк по 20. потому что он отскочил от 15, а тренд вниз, значит надо «шортить по тренду»

2. Другая крайность: торговая по осциляторам перекупленности и перепроданности. Яркий пример последних дней: мечел по 100 рублей был сильно перепродан, но это не помешало перепродать его еще сильнее

( Читать дальше )

Чтобы заработать на бирже достаточно следовать 2 правилам:

1. Покупать дешево

2. Продавать дорого

Все ваши действия на бирже не должны противоречить этим 2 правилам.

То есть основная задача трейдера заключается в том, чтобы определить является цена достаточно низкой для покупки, и найдутся ли покупатели купить у вас подороже в ближайшее время.

Рассмотрим основные методы тоговые методы, применяемые трейдерами для торговли:

1. Торговля «по тренду». Это стадный инстинкт, присущий многим индивидам, смысл которого заключается в следующем: «все газпром покупают, куплю-ка и я, неважно что он стоит уже 360, главное что идет мощный тренд вверх» Те же люди шортили сбербанк по 20. потому что он отскочил от 15, а тренд вниз, значит надо «шортить по тренду»

2. Другая крайность: торговая по осциляторам перекупленности и перепроданности. Яркий пример последних дней: мечел по 100 рублей был сильно перепродан, но это не помешало перепродать его еще сильнее

( Читать дальше )

При каких плечах рынок превращается в казино

- 25 ноября 2013, 10:46

- |

Все-таки вчерашняя дискуссия заставила меня точно подсчитать границы плечей для приращений 5-ти минуток (без междневных гэпов), при которых любое статотличие цен от абсолютно непредсказуемой последовательности будет «съедено» существующей непредсказуемой составляющей в ценах. Как и в любом статисследовании мы получим две цифры:

— границу, ниже которой статотличие от абсолютно непредсказуемой последовательности сохраняется;

— границу, выше которой статотличие от абсолютно непредсказуемой последовательности отсутствует.

Что между границами? Не знаю. Итак, вот эти границы для некоторых инструментов:

евро, фунт 1:25, 1:35

йена 1:22, 1:30

австралийский и канадский доллары 1:15, 1:20

S&P500 1:10, 1:15

индекс РТС 1:6, 1:10

Что это значит? Только то, что торговля со средним(!) временем в позиции больше 15 минут с плечом выше второго в указанной таблице — это казино.

Подчеркну — торговля с плечом меньше первой цифры не гарантирует прибыли, так как это только граница, на которой цены еще отличаются от абсолютно непредсказуемой последовательности. Однако это отличие еще надо уметь обращать в свою пользу на все 100%. А так как любой метод на случайной последовательности обладает некоторой ошибкой, то, вероятней всего, оптимальное плечо даже ниже указанного.

С уважением

— границу, ниже которой статотличие от абсолютно непредсказуемой последовательности сохраняется;

— границу, выше которой статотличие от абсолютно непредсказуемой последовательности отсутствует.

Что между границами? Не знаю. Итак, вот эти границы для некоторых инструментов:

евро, фунт 1:25, 1:35

йена 1:22, 1:30

австралийский и канадский доллары 1:15, 1:20

S&P500 1:10, 1:15

индекс РТС 1:6, 1:10

Что это значит? Только то, что торговля со средним(!) временем в позиции больше 15 минут с плечом выше второго в указанной таблице — это казино.

Подчеркну — торговля с плечом меньше первой цифры не гарантирует прибыли, так как это только граница, на которой цены еще отличаются от абсолютно непредсказуемой последовательности. Однако это отличие еще надо уметь обращать в свою пользу на все 100%. А так как любой метод на случайной последовательности обладает некоторой ошибкой, то, вероятней всего, оптимальное плечо даже ниже указанного.

С уважением

Снова про недвижимость, фондовый рынок, сдачу квартирки и пассивный доход

- 21 октября 2013, 10:40

- |

Начало спора тут:

smart-lab.ru/blog/146426.php#comment2133314

Жаль, что спор был на выходных — уезжал, не смог поучаствовать. Теперь выскажусь. Но должен сразу отметить, что любые попытки обсуждать инвестиции в недвижимость со сдатчиками квартирок — обречены на провал.

Как правило, эти люди смутно себе представляют экономику вообще, о сложных процентах, дисконтировании денежных потоков — не имеют представления вообще. Более того, претендуя на многолетний опыт в деле сдачи квартирок, почему-то ничего не знают об истории вопроса, не в курсе динамики цен и факторов, влияющих на эту динамику.

Вся дискуссия обычно сводится к тому, чтобы убедиться в перечисленных особенностях мировоззрения сдатчика (или желающего таким казаться) и получиться порцию неизбежных визгливых оскорблений. Оскорбления, увы, тоже не блещут оригинальностью и сводятся к банальным обвинениям в нищеганстве. Типа «тебе нечего считать, у тебя нет квартирки под сдачу в Химках».

Вот тут хотел бы заострить ваше внимание на этом универсальном подходе. Замечу, что он как раз нелогичен. Тот, кто ХОРОШО считает — как правило, владеет тем, ЧТО ему считать. И наоборот — тот, кто не в курсе, как считать, обычно ничем не владеет, и ему просто не на чем оттачивать навык расчетов. Иначе — пробелы в знаниях тех, кто претендует на роль владельца стабильного и успешного бизнеса, просто необъяснимы.

( Читать дальше )

smart-lab.ru/blog/146426.php#comment2133314

Жаль, что спор был на выходных — уезжал, не смог поучаствовать. Теперь выскажусь. Но должен сразу отметить, что любые попытки обсуждать инвестиции в недвижимость со сдатчиками квартирок — обречены на провал.

Как правило, эти люди смутно себе представляют экономику вообще, о сложных процентах, дисконтировании денежных потоков — не имеют представления вообще. Более того, претендуя на многолетний опыт в деле сдачи квартирок, почему-то ничего не знают об истории вопроса, не в курсе динамики цен и факторов, влияющих на эту динамику.

Вся дискуссия обычно сводится к тому, чтобы убедиться в перечисленных особенностях мировоззрения сдатчика (или желающего таким казаться) и получиться порцию неизбежных визгливых оскорблений. Оскорбления, увы, тоже не блещут оригинальностью и сводятся к банальным обвинениям в нищеганстве. Типа «тебе нечего считать, у тебя нет квартирки под сдачу в Химках».

Вот тут хотел бы заострить ваше внимание на этом универсальном подходе. Замечу, что он как раз нелогичен. Тот, кто ХОРОШО считает — как правило, владеет тем, ЧТО ему считать. И наоборот — тот, кто не в курсе, как считать, обычно ничем не владеет, и ему просто не на чем оттачивать навык расчетов. Иначе — пробелы в знаниях тех, кто претендует на роль владельца стабильного и успешного бизнеса, просто необъяснимы.

( Читать дальше )

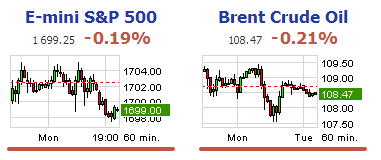

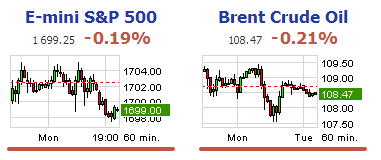

Самый удобный ресурс для обзора котировок мировых рынков.

- 06 августа 2013, 08:34

- |

Уже более пяти лет отслеживаю котировки мировых рынков на www.stocknavigator.ru, как мне кажется, это самый удобный ресурс. Здесь можно посмотреть как торгуется Азия до открытия РФ или как торгуется Америка. Котировки обновляются практически online.

Может, кому-нибудь пригодится данная информация.

( Читать дальше )

Может, кому-нибудь пригодится данная информация.

( Читать дальше )

Для новичкоф - Очень просто о деривативах. На морковке

- 23 июня 2013, 10:00

- |

Деривативы на морковках

Деривативы — это производные финансовые инструменты. Производные они потому, что основываются на каком-то ином активе. Сами по себе деривативы — пустышки, их стоимость определяется ценой базового актива — продукта, ценной бумаги, валюты, долгового обязательства — то есть того, от чего они производны.

Для чего используют деривативы? Первое их назначение — это хеджирование рисков, то есть перераспределение риска, подстраховка. Все деривативные сделки обращены в будущее. Подстраховка состоит в том, что ты замораживаешь определённую, уже знакомую и, в принципе, нравящуюся тебе ситуацию сегодня для того, чтобы применить её в ненадежном завтра.

Второе значение деривативов — это инструмент спекуляций.

( Читать дальше )

Деривативы — это производные финансовые инструменты. Производные они потому, что основываются на каком-то ином активе. Сами по себе деривативы — пустышки, их стоимость определяется ценой базового актива — продукта, ценной бумаги, валюты, долгового обязательства — то есть того, от чего они производны.

Для чего используют деривативы? Первое их назначение — это хеджирование рисков, то есть перераспределение риска, подстраховка. Все деривативные сделки обращены в будущее. Подстраховка состоит в том, что ты замораживаешь определённую, уже знакомую и, в принципе, нравящуюся тебе ситуацию сегодня для того, чтобы применить её в ненадежном завтра.

Второе значение деривативов — это инструмент спекуляций.

( Читать дальше )

ТАРИФЫ БРОКЕРОВ FORTS

- 05 июля 2012, 13:05

- |

-фиксированная плата с 1 контракта:

Финанс-Инвест (F1Broker)

0 рублей/контракт, абонентская плата 1 рубль в месяц.

http://www.finans-invest.ru/Services...age/Rates.aspx

Открытие — 70,8 коп. при объеме средств на счете 20-100 т.р.

47,2 коп., при объеме средств 100-500 т.р.,

23,6 копеек/контракт, при объеме средств свыше 500 т.р.

При объеме средств менее 50 т.р. минимальная комиссия брокера 295 руб. в месяц.

http://www.open-broker.ru/ru/service...s/derivatives/

Финам — 45 коп./контракт + ведение аналитического счета клиента 120 р. в месяц при наличии операций

http://www.finam.ru/services/CommissionRates/#ch2

БрокерКредитСервис — 1 руб./контракт, если сумма счёта менее 500т.р.,

( Читать дальше )

Финанс-Инвест (F1Broker)

0 рублей/контракт, абонентская плата 1 рубль в месяц.

http://www.finans-invest.ru/Services...age/Rates.aspx

Открытие — 70,8 коп. при объеме средств на счете 20-100 т.р.

47,2 коп., при объеме средств 100-500 т.р.,

23,6 копеек/контракт, при объеме средств свыше 500 т.р.

При объеме средств менее 50 т.р. минимальная комиссия брокера 295 руб. в месяц.

http://www.open-broker.ru/ru/service...s/derivatives/

Финам — 45 коп./контракт + ведение аналитического счета клиента 120 р. в месяц при наличии операций

http://www.finam.ru/services/CommissionRates/#ch2

БрокерКредитСервис — 1 руб./контракт, если сумма счёта менее 500т.р.,

( Читать дальше )

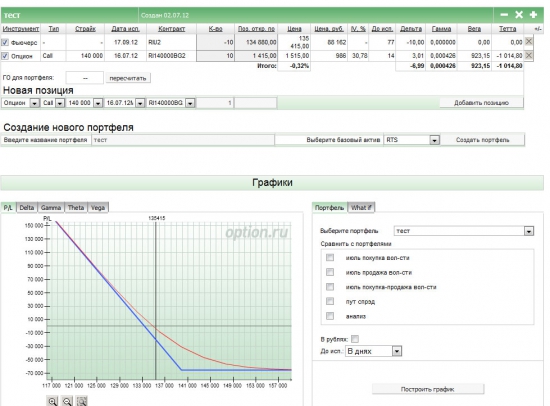

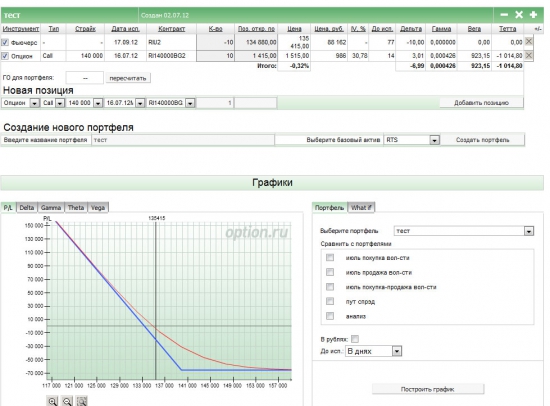

Опционы для нубов. Часть 1. Работа в паре с фьючерсом.

- 02 июля 2012, 14:51

- |

Начало.

Продолжим просвещения в области опционной торговли вместе.

На самом деле не очень хочется пересказывать теорию из книг и рассказывать что такое пут, кол, базисный актив, страйк и т.д. С этим можно разобраться самостоятельно по книгам или вебинарам (например, www.youtube.com/watch?v=AeSCpfGL8B4). Люди с бОльшим педагогическим опытом лучше меня это объясняют. Мне больше нравится тема практического применения и разбор различных методик и стратегий.

Немного лирики. Хочется донести посыл, что не нужно боятся опционов и их якобы сложности. Инструмент можно использовать по-разному, не углубляясь сильно в теорию, формулы, греки и т.д.

Разберем несколько кейсов для игроков, которые торгуют фьюч. Чем могут быть полезны опционы?..

Кейс 1.

Например, вы набрали короткую позицию по фьючерсу на среднесрок (планируете переносить через ночь и не одну), поставили стоп. Но боитесь, что стопа могут коснуться, высадить вас и снова пойти вниз. Или стопа вовсе нет. В этом случае можете купить опцион кол и захеджировать позицию. Пусть он будет даже дешевым с дальним страйком, но это позволит вам заработать на опционе (он вырастет в цене) в случае движения рынка против вас, тем самым компенсировать часть потерь.

( Читать дальше )

Продолжим просвещения в области опционной торговли вместе.

На самом деле не очень хочется пересказывать теорию из книг и рассказывать что такое пут, кол, базисный актив, страйк и т.д. С этим можно разобраться самостоятельно по книгам или вебинарам (например, www.youtube.com/watch?v=AeSCpfGL8B4). Люди с бОльшим педагогическим опытом лучше меня это объясняют. Мне больше нравится тема практического применения и разбор различных методик и стратегий.

Немного лирики. Хочется донести посыл, что не нужно боятся опционов и их якобы сложности. Инструмент можно использовать по-разному, не углубляясь сильно в теорию, формулы, греки и т.д.

Разберем несколько кейсов для игроков, которые торгуют фьюч. Чем могут быть полезны опционы?..

Кейс 1.

Например, вы набрали короткую позицию по фьючерсу на среднесрок (планируете переносить через ночь и не одну), поставили стоп. Но боитесь, что стопа могут коснуться, высадить вас и снова пойти вниз. Или стопа вовсе нет. В этом случае можете купить опцион кол и захеджировать позицию. Пусть он будет даже дешевым с дальним страйком, но это позволит вам заработать на опционе (он вырастет в цене) в случае движения рынка против вас, тем самым компенсировать часть потерь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал