Избранное трейдера Maxak

Доработанный индикатор наклонных уровней AT-obl_can

- 21 декабря 2021, 13:14

- |

Settings=

{

Name = "AT-obl_can", -- название индикатора

delta=2.0, -- параметр индикатора

rep=5,

shif=0,

wt=1,

line=

{

{

Name = "ln1",

Type =TYPE_LINE,

Width = 2,

Color = RGB(255, 0, 0)

},

{

Name = "ln2",

Type =TYPE_LINE,

Width = 2,

Color = RGB(255, 0, 0)

}

}

}

function Init()

vMin = 0

vMax = 0

vMinindex = 0

vMaxindex = 0

voldMinindex = 0

voldMaxindex = 0

return 2

end

function OnCalculate(index)

rep = Settings.rep

shif = Settings.shif

wt = Settings.wt

sz = Size()-shif

if index <= sz then

if index <= 1 then

vMin = C(index)

vMax = C(index)

vMinindex = index

vMaxindex = index

voldMinindex = index

voldMaxindex = index

v = C(index)

else

if voldMaxindex >= voldMinindex then

--if vMin~=nil then

if C(index) > (1 + Settings.delta/100)*vMin then

vMin = C(index)

vMax = C(index)

vMaxindex = index

voldMinindex = vMinindex

vFrom = vMinindex

else

if vMin > C(index) then

vMin = C(index)

vMinindex = index

vFrom = voldMaxindex

else

vFrom = vMinindex

end

end

--end

else

if voldMaxindex <= voldMinindex then

--if vMax~=nil then

if C(index) < (1 - Settings.delta/100)*vMax then

vMax = C(index)

vMin = C(index)

vMinindex = index

voldMaxindex = vMaxindex

vFrom = vMaxindex

else

if vMax < C(index) then

vMax = C(index)

vMaxindex = index

vFrom = voldMinindex

else

vFrom = vMaxindex

end

end

--end

end

end

--if vFrom~=nil then

--[[

for i = vFrom, index do

k = (C(index)- C(vFrom))/(index- vFrom);

v = i*k + C(index) - index*k

SetValue(i, 1, v)

end --]]

--end

if index == sz then

for k = 1, 2 do

vf = 1

vs = 0

if k == 1 then

if vMinindex < vMaxindex then

vf = vMinindex

vs = vMaxindex

up = 0

elseif vMinindex > vMaxindex then

vs = vMinindex

vf = vMaxindex

up = 1

end

elseif k == 2 then

if voldMinindex < voldMaxindex then

vf = voldMinindex

vs = voldMaxindex

up = 0

elseif voldMinindex > voldMaxindex then

vs = voldMinindex

vf = voldMaxindex

up = 1

end

end

n = 0

xy = 0

x = 0

y = 0

xx = 0

m = 0

for i = vf, vs do

m = m +1

n = n + 1*(1+wt*m)

xy = xy + i*C(i)*(1+wt*m)

x = x + i*(1+wt*m)

y = y + C(i)*(1+wt*m)

xx = xx + i*i*(1+wt*m)

end

if (n*xx - x*x) ~= 0 and n ~= 0 then

a = (n*xy - x*y)/(n*xx - x*x)

b = (y - a*x)/n

for j = 1, rep do

n = 0

xy = 0

x = 0

y = 0

xx = 0

m = 0

for i = vf, vs do

v = a*i + b

clc = 0

if up == 1 and C(i) > v then

clc = 1

end

if up == 0 and C(i) < v then

clc = 1

end

if clc == 1 then

m = m + 1

n = n + 1*(1+wt*m)

xy = xy + i*C(i)*(1+wt*m)

x = x + i*(1+wt*m)

y = y + C(i)*(1+wt*m)

xx = xx + i*i*(1+wt*m)

end

end --[[--]]

if (n*xx - x*x) ~= 0 and n ~= 0 and n > 2 then

a = (n*xy - x*y)/(n*xx - x*x)

b = (y - a*x)/n --[[ --]]

end

end

for i = vf, sz do

v = a*i + b

if up == 1 and v >= C(vs) or up == 0 and v <= C(vs) then

SetValue(i, k, v)

end

end

end

end

end

end

end

endтелеграм: t.me/autotradering

- комментировать

- 979 | ★8

- Комментарии ( 7 )

Волшебная формула инвестирования Джоэла Гринблатта. Актуален ли подход сейчас?

- 07 ноября 2019, 10:53

- |

Кто такой Джоэл Гринблатт?

Известный американский инвестор Джоэл Гринблатт в 1985-м запустил фонд Готэм Кэпитал. С 1985 по 2006 год фонд показывал годовую доходность 40%, а в настоящий момент в фонде под его управлением порядка 600 млн долларов.

Гринблатт описал основы подхода к инвестированию в своей книге, переведенной на русский язык как «Маленькая книга победителя рынка акций» (The Little Book that Beats the Market). В основе его подхода — выбор компаний с высокой отдачей на вложенный капитал (ROIC), которые при этом недорогие по мультипликатору EV/EBIT. Мультипликатор сравнивает стоимость предприятия с его операционной прибылью.

Мы решили собрать портфель по основным принципам подхода Гринблатта и сравнить с индексами американского, российского и европейских рынков. В портфель добавили акции компаний с крупной капитализацией, ориентируясь на индексы S&P 500, Московской биржи и Euro Stoxx соответственно. Когда сравнили доходность портфеля с доходностями индексов за последние 15 лет, то были приятно удивлены.

Накопленный доход индекса против Гринблатта:

( Читать дальше )

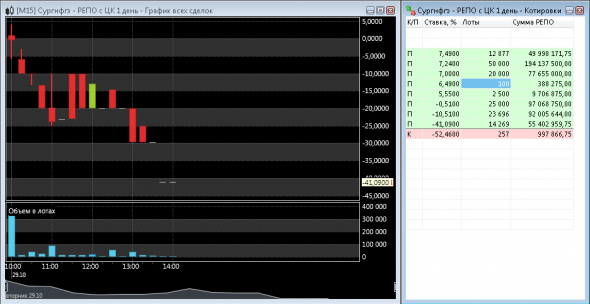

SNGS - одно из двух.

- 29 октября 2019, 14:34

- |

Это не просто лохоклиент брокера с шортом в 1-2млн. бумаг на все плечи (для него бумаг других клиентов хватает в 99% случаев).

Пока открытый дефицит бумаг оцениваю в примерно 100млн. акций.

Из опыта прошлых лет одно из двух:

1) либо осталось продержаться пару-тройку дней и упадет цена до приемлемого для продавца уровня, либо ему откуда-то бумага дойдет, и все устаканится;

2) либо будет больно: придется крыть шорт или занимать бумагу под нечеловеческий процент (например, под 1% в день).

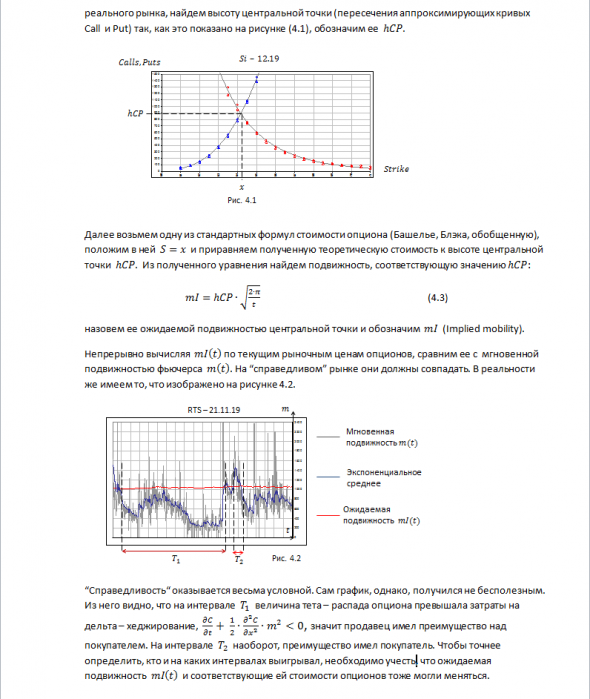

Обобщенная модель ценообразования опционов. Часть 4. Уравнение реализации

- 29 октября 2019, 11:51

- |

( Читать дальше )

Собрал самое полезное про анализ и торговлю! Бери и изучай

- 27 октября 2019, 18:13

- |

В сети куча информации, у меня самого на канале более 100 видео, но сил и времени разобраться со всем этим часто нет, поэтому я хочу посоветовать Вам посмотреть несколько очень полезных видео, которые однозначно продвинут вас в понимании рыночных движений! Они помогли уже не одной сотне людей! Один из последних комментов у меня в вк:

1. Самое важное, что нужно понимать, рынок — аукцион между покупателями и продавцами. График — это взаимодействия людей, как их понимать через активность той или иной стороны! Главное видео на канале!

( Читать дальше )

- комментировать

- 13.5К |

- Комментарии ( 10 )

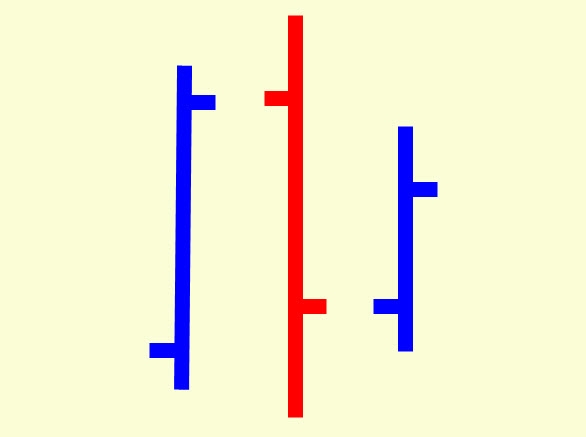

Внутренний и внешний бар. Стратегии торговли price action

- 25 октября 2019, 09:29

- |

Одними из самых простых, и, в тоже время, эффективных рабочих стратегий на рынке, является торговля внутренних и внешних баров. Найти и идентифицировать внутренний и внешний бар на графике цены очень просто. В этом посте, я постараюсь развернуто дать ответ, как можно выстраивать свою стратегию торговли по этим паттернам.

Начну с определений. Во-первых, стоит заметить, что не важно, в каком виде отображается ваш график цены. В статье я буду использовать график в виде баров, но все нижесказанное будет применимо и к свечному графику. Т.к., для того, чтобы определить внутренний бар на графике или внешний, достаточно сравнить диапазон текущего бара с предыдущим.

Ну что ж, ближе к делу. В классической теории технического анализа, внутренние и внешние бары относят к разворотным формациям, которые находятся на экстремумах графика цены. Если вы слепо будете следовать этой концепции, то потерпите фиаско. Я торгую пробои внутренних и внешних баров, не уделяя особого значения, в какой точке движения они находятся. И это получается наиболее эффективно.

( Читать дальше )

- комментировать

- 13.3К |

- Комментарии ( 20 )

Кризис. Как это было в 2008 (часть 5)

- 23 октября 2019, 11:07

- |

Всем привет!

Все еще продолжаю делать выпуски про кризис 2008 года.

Путь данной истории

- https://smart-lab.ru/blog/564505.php (Сентябрь 2007 — Февраль 2008)

- https://smart-lab.ru/blog/565835.php (Март 2008 — Май 2008)

- https://smart-lab.ru/blog/567215.php (Июнь 2008 — Август 2008)

- https://smart-lab.ru/blog/568586.php (Сентябрь 2008 — Ноябрь 2008)

И вот уже пятая часть. Про зиму 2008-2009. Все самые кошмарные ужасы произошли осенью, кажется, что дальше уже некуда, но рынки продолжают валяться на полу.

Краткая суть для тех, кто не хочет листать прошлые топики: Много кто не был на рынке в 2007-2008 годах, в том числе и я. Поэтому решил организовать «симулятор» тех лет через новостной фон и график СП500. Выглядит это так:

Кому интересна данная тема, не забывайте сохранять в избранное или в подписки на смарт-лабе или ютубе чтобы не потерять. События за весну 2009 года, где у нас уже будет восстановление.

( Читать дальше )

Принципы успешной торговли и психологии Дмитрия Солодина. "Дисциплина - это фигня..."

- 22 октября 2019, 00:48

- |

Очень давно не видел такого интересного и полезного видео по трейдингу.

Практический пример использования Tensorflow serving для применения ваших моделей в любой среде алгоритмической торговли.

- 02 сентября 2019, 09:19

- |

Я забыл, что видео посты на смарт-лабе сразу отправляются в бан :), поэтому немного текста.

Я как-то начал тему о том, что новые технологии очень помогают и облегчают жизнь алготрейдерам. И хотел показать как удобно использовать tensorflow serving, запущенный в docker контейнере, для использования моделей машинного и глубокого обучения. Так как такой метод позволяет быстро и лего развернуть, и использовать ваши модели почти в любой торговой среде.

И так, этот пост логическое завершение предыдущего: https://smart-lab.ru/blog/558070.php

Там было видео, в котором я рассмотрел подготовку данных. Мы получили исторические цены от yahoo сервиса, выбрали точки входа по нашей стратегии и подготовили датасет для алгоритма машинного обучения.

В сегодняшнем видео будет следующее:

— Используя tensorflow.keras api мы создадим две версии нейронной сети;

Сети очень простые и реализуют бинарную классификацию, отднако выходной слой имеет сигмоидную функцию активации и поэтому на выходе мы будем получать вероятность, а не конкретный класс. А как вы возможно помните, нейронная сеть нам нужна именно для того, что бы предстказывать вероятность получения нашей прибыли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал