SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Malik

Jesse Lauriston Livermore 1877—1940

- 31 января 2012, 00:10

- |

Jesse Lauriston Livermore 1877—1940

— биржевой спекулянт начала 20-го века. Знаменит тем, что сумел несколько раз заработать и затем потерять состояния, исчисляющиеся миллионами долларов. Также известен своими короткими продажами во время биржевых крахов 1907 и 1929 годов.

Jesse Livermore родился в небольшом американском городке Шрусбери, штат Массачусетс. Он начал свою карьеру трейдера в возрасте пятнадцати лет. Он ушел из дома с согласия своей матери, потому что не захотел быть фермером, как его отец. В пятнадцатилетнем возрасте он добился прибыли $1000 (что эквивалентно примерно $20.000 в пересчете на современную стоимость доллара), совершая сделки в букмекерских конторах.

В течение жизни Livermore выигрывал и терял многомиллионные состояния. Наиболее известны его прибыли в $3 миллиона и $100 миллионов во время биржевых крахов 1907 и 1929 годов соответственно. Но позже он потерял все эти деньги.

( Читать дальше )

- комментировать

- ★51

- Комментарии ( 39 )

Ответа я не знаю, может, именно поэтому у меня торговля идет гладко?

- 06 января 2012, 03:40

- |

Salomon Brothers — культовая контора в мифологии современного трейдинга. Если кого-то смущает слово «мифология», то напрасно: не рискну назвать вторую сферу человеческой деятельности, которая бы сравнилась с трейдингом по необоримой вере в чудеса. Ну разве что политику.

Поиск Грааля, по сути, главное занятие всех без исключения трейдеров. Каждый из нас свято верит в существование той единственной заветной системы, которая позволит выращивать в каждой торговой сессии по золотому дереву. Оттого в трейдинге столь хаотичный и эластичный инструментарий — от астрологии до генетических нейросетей.

Между тем на 16-м году трейдерского увлечения я открыл для себя удивительную истину: на самом деле существует два трейдинга! Один — это тот самый романтический квест святого Грааля, который завладевает умами и сердцами десятков миллионов независимых трейдеров во всем мире. В этом первом трейдинге и вера в удачу, и вера в случай, и надежда на прорыв, и бесконечные взлеты и падения, и огонь красных от восьмичасового сидения перед монитором глаз.

( Читать дальше )

Как правильно вставить видео с ютюба

- 22 декабря 2011, 22:06

- |

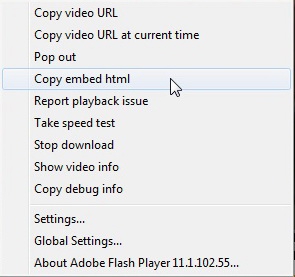

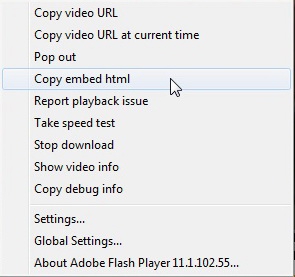

1. Копируем ссылку с ютюба (правый клик по видео):

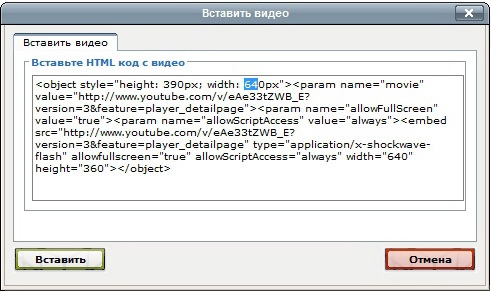

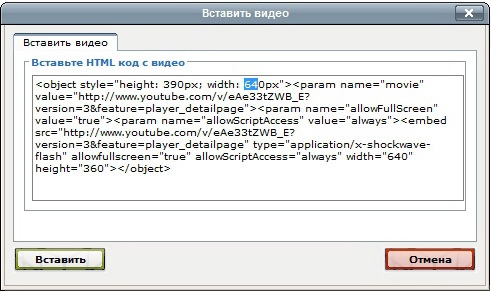

2. Меняем размер окна видео здесь на 550 по ширине сайта:

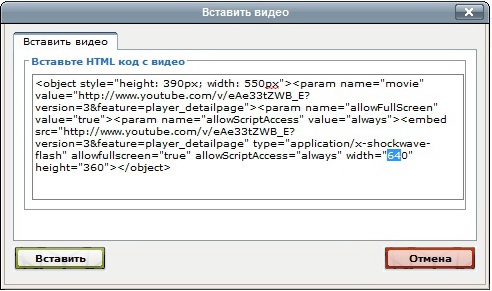

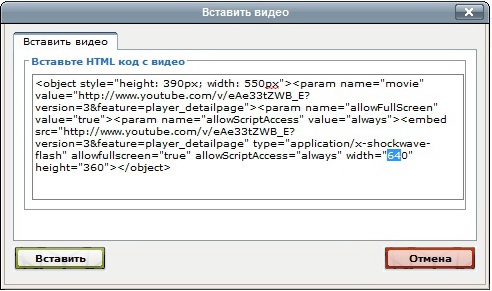

3. И здесь размер самого видео (чтобы видео было видно полностью):

Voila!

Если размер видео 360*480, то оба параметра должны быть 480.

Welcome!

2. Меняем размер окна видео здесь на 550 по ширине сайта:

3. И здесь размер самого видео (чтобы видео было видно полностью):

Voila!

Если размер видео 360*480, то оба параметра должны быть 480.

Welcome!

Финансовый ликбез (соглашение об обратной покупке или коротко и емко - РЕПО)

- 16 декабря 2011, 13:07

- |

Давненько я ничего не писал на «тему» «Финансовый ликбез», думется, что и для «финансового словаря» эта тема подойдет.

Итак, последнее время, я достаточно пного уделяю постов (переодичных) рынку ликвидности. Я делал презентацию, дабы «объяснить» что это за «фрукт» и теперь пришло время для более серьезных «определений»:

Сделка РЕПО (от англ. «repurchase agreement» (REPO) — соглашение об обратной покупке) — это договор о продаже имущества с последующим его выкупом по фиксированной цене.

Фактически такие сделки состоят из двух частей. Сначала фирма «А» продает фирме «Б» свое имущество, а затем фирма «Б» обязана совершить обратную продажу этого имущества фирме «А» по цене, установленной в момент заключения сделки РЕПО.

Важно! Цель операций РЕПО — не купля-продажа как «факт», а временное предоставление денежных средств фирме «А» в обмен на временное владение ее имуществом.

Обычно, цена первоначальной продажи имущества (от «А» к «Б») меньше цены его обратной покупки (от «Б» к «А»}. В этом случае фирма «А» фактически получает денежный заем от фирмы «Б» и затем возвращает его с процентами. Иногда сделки РЕПО заключаются и на обратных условиях, то есть цена первоначальной продажи имущества больше цены обратной покупки. В такой ситуации фирма «А» оказывается кредитором, предоставляя; фирме «Б» заем, предметом которого является продаваемое ею имущество. Разница между ценами по первой и второй частям РЕПО называется процентом по сделке РЕПО (в первом случае — процент по денежному займу, во втором — процент по займу в виде имущества).

( Читать дальше )

Итак, последнее время, я достаточно пного уделяю постов (переодичных) рынку ликвидности. Я делал презентацию, дабы «объяснить» что это за «фрукт» и теперь пришло время для более серьезных «определений»:

Сделка РЕПО (от англ. «repurchase agreement» (REPO) — соглашение об обратной покупке) — это договор о продаже имущества с последующим его выкупом по фиксированной цене.

Фактически такие сделки состоят из двух частей. Сначала фирма «А» продает фирме «Б» свое имущество, а затем фирма «Б» обязана совершить обратную продажу этого имущества фирме «А» по цене, установленной в момент заключения сделки РЕПО.

Важно! Цель операций РЕПО — не купля-продажа как «факт», а временное предоставление денежных средств фирме «А» в обмен на временное владение ее имуществом.

Обычно, цена первоначальной продажи имущества (от «А» к «Б») меньше цены его обратной покупки (от «Б» к «А»}. В этом случае фирма «А» фактически получает денежный заем от фирмы «Б» и затем возвращает его с процентами. Иногда сделки РЕПО заключаются и на обратных условиях, то есть цена первоначальной продажи имущества больше цены обратной покупки. В такой ситуации фирма «А» оказывается кредитором, предоставляя; фирме «Б» заем, предметом которого является продаваемое ею имущество. Разница между ценами по первой и второй частям РЕПО называется процентом по сделке РЕПО (в первом случае — процент по денежному займу, во втором — процент по займу в виде имущества).

( Читать дальше )

КАК УМЕНЬШИТЬ НАЛОГИ

- 12 ноября 2011, 00:10

- |

Как уменьшить налоги

ДО конца этого года заработанный профит у меня будет больше, чем в прошлые годы, поэтому задумался об уплате НДФЛ 13%, а точнее о том, как его уменьшить. Думаю, кому-нибудь мои идеи пригодятся. Итак придуманные варианты:

1. Торгуете со своих счетов в течение года. В конце года если есть убыточные счета (а такое бывает) — выводите их в ноль (думаю, все знают, как это сделать). Со всех прибыльных счетов уводите весь профит на брокерский счёт номинальной, подконтрольной Вам конторы. Оттуда налите. Цена — контора (20-30) + обнал (3-5%)

2. Регистрируете фирму на себя, на упрощёнке 15%. Открываете брокерский счёт. Для юрлица брокер не является налоговым агентом – поэтому в любое время года выводите прибыль. Вся прибыль списывается бухгалтером на расходы, поэтому налоги платятся в размере 1% — минимальный налог. Схема стабильнее, но нужен бухгалтер (3-5 тр за квартал)

3. На а ещё можно торговать со слитых счетов или (что надёжнее) – переводить туда прибыль в конце года.

( Читать дальше )

ДО конца этого года заработанный профит у меня будет больше, чем в прошлые годы, поэтому задумался об уплате НДФЛ 13%, а точнее о том, как его уменьшить. Думаю, кому-нибудь мои идеи пригодятся. Итак придуманные варианты:

1. Торгуете со своих счетов в течение года. В конце года если есть убыточные счета (а такое бывает) — выводите их в ноль (думаю, все знают, как это сделать). Со всех прибыльных счетов уводите весь профит на брокерский счёт номинальной, подконтрольной Вам конторы. Оттуда налите. Цена — контора (20-30) + обнал (3-5%)

2. Регистрируете фирму на себя, на упрощёнке 15%. Открываете брокерский счёт. Для юрлица брокер не является налоговым агентом – поэтому в любое время года выводите прибыль. Вся прибыль списывается бухгалтером на расходы, поэтому налоги платятся в размере 1% — минимальный налог. Схема стабильнее, но нужен бухгалтер (3-5 тр за квартал)

3. На а ещё можно торговать со слитых счетов или (что надёжнее) – переводить туда прибыль в конце года.

( Читать дальше )

Арбитраж – риск по-другому

- 24 октября 2011, 09:34

- |

Наверное любой, кто интересуется финансовыми рынками, хоть раз да слышал о таком явлении как арбитраж. Часто арбитраж определяется как безрисковое извлечение прибыли. На самом деле это не так. В любой арбитражной операции содержится некоторая доля риска, но природа этого риска иная по сравнению с классической спекуляцией. Что же такое арбитраж, какие формы он может принимать, и чем он отличается от других стратегий работы на финансовых рынках?

Классический вариант

В классическом виде арбитраж предполагает покупку ценной бумаги на одном рынке для немедленной ее продажи на другом, чтобы получить прибыль за счет расхождения в ценах. Естественно для этого надо покупать дешево, а продавать дорого. Акции некоторых компаний могут торговаться сразу на двух биржах. Напр., бумаги многих отечественных фирм торгуются одновременно на ММВБ и на лондонской LSE в форме американских депозитарных расписок (ADR). Время от времени могут возникать ситуации, когда рублевая стоимость акции на двух площадках может сильно расходиться. Напр., Лукойл на ММВБ может стоить 1751 рублей, а на LSE 1700 рублей. В этом случае, если быстро купить ADR в Лондоне и продать акции в Москве, можно успеть «поймать» около 3% доходности (в реальности меньше – с учетом комиссий).

( Читать дальше )

Классический вариант

В классическом виде арбитраж предполагает покупку ценной бумаги на одном рынке для немедленной ее продажи на другом, чтобы получить прибыль за счет расхождения в ценах. Естественно для этого надо покупать дешево, а продавать дорого. Акции некоторых компаний могут торговаться сразу на двух биржах. Напр., бумаги многих отечественных фирм торгуются одновременно на ММВБ и на лондонской LSE в форме американских депозитарных расписок (ADR). Время от времени могут возникать ситуации, когда рублевая стоимость акции на двух площадках может сильно расходиться. Напр., Лукойл на ММВБ может стоить 1751 рублей, а на LSE 1700 рублей. В этом случае, если быстро купить ADR в Лондоне и продать акции в Москве, можно успеть «поймать» около 3% доходности (в реальности меньше – с учетом комиссий).

( Читать дальше )

Просто о сложном: "Плечо и маржа" (финансовый ликбез)

- 20 сентября 2011, 12:58

- |

Полазил я тут по форуму, по тегам — не нашел более менее «простых» пояснений — что это за «фрукт». Есть и мои записи, но они «по букве закона»...

Задумался о том, что нужно привести более «понятные» высказывания и формулы.

Итак:

Финансовый ликбез (плечо и маржа)

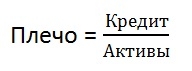

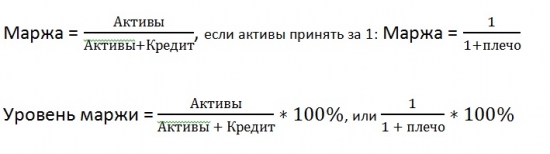

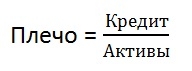

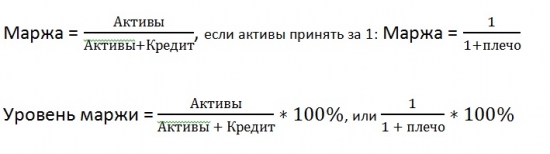

Плечо: Отношение заемных средств к собственным (Активы = д.с. + маржинальные бумаги). Основной смысл «плеча» — сколько у Вас заемных средств на единицу собственных.

Маржа: Доля собственных активов в общей маржинальной позиции (здесь учитываются только д.с. и маржинальные ценные бумаги).

Зная плечо, всегда можно посчитать уровень маржи и наоборот:

Пример:

Уровень маржи – 40% (Ваши активы составляют 40% от общей маржинальной позиции, соответственно 60% — заемные (кредит))

Кредит = 60, активы = 40.

( Читать дальше )

Задумался о том, что нужно привести более «понятные» высказывания и формулы.

Итак:

Финансовый ликбез (плечо и маржа)

Плечо: Отношение заемных средств к собственным (Активы = д.с. + маржинальные бумаги). Основной смысл «плеча» — сколько у Вас заемных средств на единицу собственных.

Маржа: Доля собственных активов в общей маржинальной позиции (здесь учитываются только д.с. и маржинальные ценные бумаги).

Зная плечо, всегда можно посчитать уровень маржи и наоборот:

Пример:

Уровень маржи – 40% (Ваши активы составляют 40% от общей маржинальной позиции, соответственно 60% — заемные (кредит))

Кредит = 60, активы = 40.

( Читать дальше )

Письма Достоевского жене

- 31 августа 2011, 08:18

- |

Если уже было на сайте, то прошу прощения.

Традиционно, если боги смартлаба пожелают, то перенесут в оффтоп)))

Из писем Ф.М.Достоевского и воспоминаний супруги писателя

Ф. М. Достоевский – А. Г. Достоевской

( Читать дальше )

Традиционно, если боги смартлаба пожелают, то перенесут в оффтоп)))

Из писем Ф.М.Достоевского и воспоминаний супруги писателя

Ф. М. Достоевский – А. Г. Достоевской

( Читать дальше )

мошенники фондового рынка 3

- 16 августа 2011, 14:00

- |

Ваш брокер первый стоит в очеряди за Вашими деньгами

Именно он зарабатывает деньги на Ваших убытках.

За счет чего зарабатывает брокер?

Об этом мало кто задумывается, давайте попробуем разобраться.

Официальная версия это комиссия со сделок,

на Фортс это 2 руб с фьючерсного контракта?

На ММВБ это 0.01% от обьема сделки?

И на эти 2 рубля они снимают особняки в самом центре Москвы,

Открывают собственные Банки, и имеют много миллионные счета?

Берем книжку по экономике «Секреты биржевой торговли» читаем:

отстрел стоп заявок

«Наибольшее напряжение торгов происходит в моменты массового вывода на рынок защитных стоп-ордеров клиентов или срабатывания маржинальных требований, влекущих принудительное закрытие позиций брокером. Брокеры-дилеры, конечно, прекрасно знают об уровнях, на которых расположены защитные ордера, и заставляют целенаправленной игрой на повышение или понижение отступить держателей более слабых противоположных позиций… Возможно, кому-то это покажется «нечестным», ибо брокеры заранее знают, где выставлены защитные заявки И сознательно заставляют мелких спекулянтов продавать очень дорого и покупать дешево. Но так устроен рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал