Избранное трейдера Mabruk

Трежерис предупреждают об опасности эйфории на рынке

- 09 января 2018, 16:19

- |

Американские акции отреагировали на президентство Трампа эйфорией. Dow Jones Industrial Average вырос на 25% в 2017 г., став одним из наиболее эффективных мировых классов активов.

С трежерис США ситуация обстояла иначе: доходность 10-летних облигаций немного снизилась с 2,44% в конце 2016 г. до 2,41% в 2017 г. И спред доходности между 2-летними и 10-летними облигациями, часто являющийся сигналом замедления роста или предстоящей рецессии, упал со 125 б. п. до 51,8 б. п. на конец 2017 г.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 1 )

Риски инвестирования в Россию снижаются. Почему этому не стоит радоваться?

- 20 декабря 2017, 23:02

- |

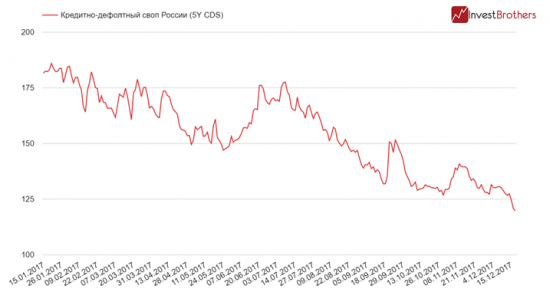

Страновые риски России опустились к новым минимумам года.

По итогам вторника кредитно-дефолтный своп на Россию (CDS) снизился к 119,76 базисным пунктам, тем самым опустившись ниже минимумов 2013 г. в 120 базисных пункта.

Страновые риски России уменьшались на протяжении всего 2017 г. с небольшими остановками. Если текущий год Россия начала при CDS в 181,7 базисных пункта, то сегодня он ниже почти на 62 б.п.

Однако стоит отметить, что данная тенденция присуща не только нашей стране. Несмотря на то что кредитно-дефолтный своп на Россию снижается, делает он это медленнее, чем у других стран. К примеру, в сентябре 2017 г. вкладывать в долговые бумаги России было менее рискованно, чем в облигации Португалии и Италии. Но уже сегодня CDS этих стран равны 104 и 115 б.п.

Резюме

Повсеместное снижение страновых рисков, на наш взгляд, является показателем того, что мировая экономика перешла к полномасштабному росту. Кроме того, это еще может быть причиной нависшей над миром эйфории – фондовые площадки как США, так и Европы переписывают свои максимумы. Но это не касается России, наши фондовые рынки находятся под давлением, а иностранные инвесторы напротив выводят свои средства.

( Читать дальше )

Индикатор Баффета.

- 12 декабря 2017, 12:56

- |

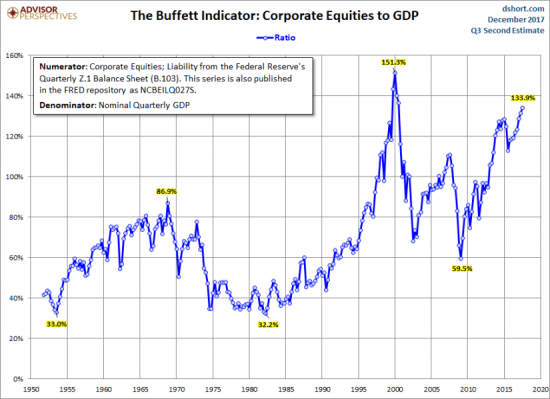

Если фондовый рынок составляет менее 50% ВВП, он слишком низок. Если он составляет от 75% до 90% ВВП, оценка правильна. Если капитализация фондового рынка превышает 115%, рынок переоценен.

Сейчас рынок США выше 130%. Означает ли это скорый крах? Нет, индикатор Баффета говорит о долгосрочных доходностях рынка. Текущие цифры предсказывают средние темпы роста на десять лет в районе -1,5%.

PS: для российского рынка этот показатель составляет 43%

Апокалисис американского ритейла или как Amazon забивает последний гвоздь в следующий кризис

- 09 ноября 2017, 10:16

- |

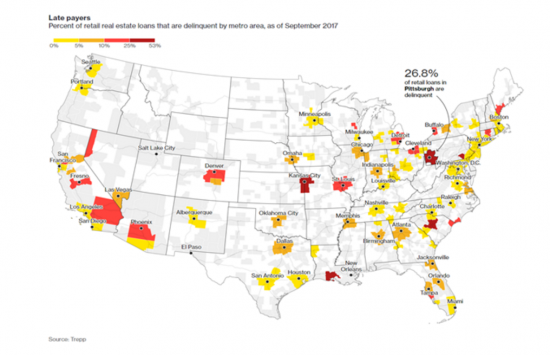

По всему США собственники коммерческой недвижимости имеют проблемы с погашением обязательств по кредитам, а ставки там одни из самых низких в мире. Возникает вопрос за счет чего, эти самые кредиторы будут возвращать средства. Рынок смотрит на сектор негативно, то есть привлечь деньги под низкий процент с рынка (облигации) будет сложно. Банки тоже не будут спасать тонущие корабли, если там действительно проблемы. В 2017 году ритейлеры должны были погасить копейки. На графике ниже видно как растут эти выплаты. В 2019 году это уже $5 млрд, на фоне роста ставок и как результат вероятного увеличения безработицы и покупательской способности населения. В 2023 году количество обязательств, которые должны быть погашены этими ритейлерами достигает > $8 млрд., при том, что финансовые результаты компаний падают и макроэкономическая ситуация (ставки) будет располагать чтобы они падали дальше.

( Читать дальше )

Почему люди не могут заработать деньги на бирже

- 30 октября 2017, 10:41

- |

В условиях капитализма население может приумножить свои сбережения двумя способами – построить свой бизнес или вложиться в чужой бизнес. Самый доступный способ вложиться в чужой бизнес для рядового гражданина – открыть счет у брокера и начать торговлю акциями на организованных площадках, биржах. Попробую в логическом порядке изложить пункты, которые не позволяют людям зарабатывать на бирже.

1) Невежество, мракобесие и нежелание учиться

Биржевая торговля это деятельность с очень низким порогом входа, особенно в России, что является и плюсом и минусом. Чтобы начать торговать непосвященному потребуется открыть счет у брокера и разобраться с выставлением заявок, 2-3 дня будет достаточно. Нейрохирург учится долгие годы, прежде чем начать делать операции на мозге. В биржевой торговле 99% новичков даже не задумывается об этом. Инстинктивно они чувствуют, что необходимо получить знания о новой для себя сфере деятельности. Они проходят обучающие курсы у профучастников или попадают в лапы околорыночников, продающих надежду, теряя свои первые деньги. Получив «знания» они со спокойной душой приступают к торговле, не подозревая, что так и остались в тех 99%.

( Читать дальше )

Самая большая пирамида последних лет- новостройки Москвы

- 29 октября 2017, 10:26

- |

В последнее время на форуме часто появляются статьи, посвященные вопросам рынка недвижимости как России в целом, так и Москвы

в частности, но, на мой взгляд, ни разу не был затронут один очень важный вопрос, который является не просто основным, а основополагающим фактором, который окажет значительное влияние на уровень цен на недвижимость Москвы- это финансовая надежность

застройщиков, которые и строят новые дома в Москве.

Последние пару месяцев пришлось невольно провести целое исследование, посвященное тому, стоит ли покупать новостройки в Москве и

выяснились очень интересные вещи- реальных шансов у покупателей получить купленное ими жилье в новостройках в собственность очень

мало, даже если покупается квартира в достроенном доме и выдаются ключи. Дело в том, что в договоре купли-продажи застройщиком

сознательно обходится вопрос регистрации этого договора в Росреестре, например, один из крупнейших застройщиков, который строит десятки домов в старой Москве, жестко зафиксировал все условия договора купли-продажи, среди которых нет ограничительных сроков для проведения регистрации этого договора в Росреестре и получения после этого покупателем права собственности на эту квартиру.

То есть у этого застройщика по этому договору регистрация ДКП является не его обязанностью, а правом, реализация которого может затянуться по его усмотрению на годы. Когда начал подробно изучать этот момент, то выяснилось, что ситуация еще интереснее, схема, в целом является общей для таких случаев и примерно такая: сначала создается паевой инвестиционный фонд, на средства которого и ведется строительство, но управляет этими деньгами специально созданная для этих целей управляющая компания, но она не продает квартиры напрямую, а создает уже инвестиционную компанию, которая тоже не продает квартиры напрямую, а заключает договора с агентствами недвижимости, которые и продают квартиры конечным покупателям.

Когда я обошел все агентства, с которыми эта инвестиционная компания заключила договора на реализацию квартир с целью внести изменения в ДКП, чтобы установить конечный срок для подачи ДКП в Россреестр на регистрацию, все как один отказались это сделать и в одном даже показали договор с этой инвестиционной компанией, где было прямо написано: «Любые изменения в ДКП недопустимы». То есть покупатель отдаст деньги фактически за несколько листов бумаги под наименованием ДКП, и регистрация этого ДКП по условиям этого ДКП не является обязанностью продавца и ни в одном агентстве, несмотря на тысячи проданных квартир, мне не показали ни одного зарегистрированного договора, но не раз показывали подписанные договора с физлицами, уже полностью оплатившими эти квартиры.

Я попытался выйти напрямую на эту инвестиционную компанию, посетил всевозможные адреса, которые были указаны при регистрации, только на одном адресе находился небольшой офис в бизнесцентре, где сидела одна-единствееная девочка, которая сильно перепугалась, когда меня увидела и начала куда-то названивать и говорить про нештатную ситуацию, когда ее спросил про возможность пообщаться с юристом их компании, то она сказала, что юрист у них на аутсортинге и постоянно не работает. То есть забавная ситуация- реализуется и строится квартир в Москве на миллиарды рублей компанией, у которых нет даже постоянных юристов.

Возникает конечно вопрос- для чего такая запутанность всей схемы, почему напрямую не продают квартиры, как удалось установить, принцип деятельности предельно прост- берется кредит в банке, на этот кредит строятся коробки домов, а далее под эти коробки берется уже новый кредит в банке и на этот кредит уже достраиваются эти дома, то есть люди покупают в виде квартир фактически и номинально заложенное имущество, которое принадлежит конкретным банкам и застройщики из-за этого не торопятся обращаться в Россреестр для регистрации ДКП, так как в Россреестре поставят обременение права собственности для конечных покупателей.

У одного из застройщиков я увидел еще более поразительную вещь- в договоре прямым текстом было написано, что собственность в залоге у банка и при этом квартиры продавались по нормальным рыночным ценам и желающие купить были, куда смотрят эти люди?

Каковы шансы у этих застройщиков достроить эти дома, если даже крупнейшее предприятие Москвы в Царицыно не может достроить уже во многом построенные дома- 20 тысяч дольщиков ЖК «Царицыно» в Москве пятый год ждут новоселья, компания-застройщик «Настюша» в лице ее директора Игоря Пинкевича уже много раз давала обещания завершить строительство, но вместо этого, по мнению дольщиков, потихоньку сворачивает свою деятельность. ЖК «Царицыно» считается одной из самых провальных строек последнего десятилетия в России. Работы на объекте начались еще в 2006 году. Завершить возведение домов для нескольких десятков тысяч дольщиков, вложившихся в стройку, должны были по плану в 2012 году. Но гладко, как говорится, было только на бумаге. К середине 2017 года, то есть спустя пять лет после обнародованных сроков завершения строительства, было готово лишь 40 % и как может компания в лице девочки в офисе достроить десятки домов в Москве, это реально?

( Читать дальше )

Федеральный бюджет на 2018-2020 годы - режим жесткой экономии

- 26 октября 2017, 17:34

- |

( Читать дальше )

Ипотека под 5% или размышления о процентных ставках

- 25 октября 2017, 12:29

- |

«Что касается ставок по ипотеке, то ставки будут падать. В зависимости от инфляции, сегодня инфляция 3%, я думаю, что ставки 5% не за горами.» (https://realty.mail.ru/news/41776/stavki_po_ipoteke_upadut_do/)

Если ипотека будет под 5%, то рублёвые офз будут ещё дешевле. Учитывая, что страна находится под санкциями, существует определённая недоинвестированность, мне в это не особо верится, но что если так и будет?

На самом деле это приведёт к тектоническим изменениям на всех российских рынках.

Во-первых, произойдёт переоценка недвижимости. Если раньше при ставке 12% на 15 лет вы могли взять кредит 4,2млн при ежемесячном взносе 50тр, то при ипотеке под 5% вы сможете взять уже 6,3млн.руб. (+50%) То есть текущие цены на недвижку при таком раскладе вполне могут не только не упасть, но ещё и подрасти, так как покупательная способность ипотечников вырастет почти на 50%.

Во-вторых, фондовый рынок. Вам кажется, что ммвб в 2100 дорого? Но при таком индексе див. доходность составляет около 5%. А кто Вам будет давать покупать акции при таких дивах? Правильно. Никто. Див.доходность естественным образом рухнет к уровню в 3% (а то и меньше) через рост акций. То есть сейчас 2100, а станет условно 2100*0,05/0,03=3500 (+67%). Такой грандиозный рост будет означать многократный рост отдельных акций и приход кучи физиков на рынок.

В-третьих, долгосрочные облигации с фикс. доходностью тоже хорошо так вырастут, раздувая балансы держателей и приводя их к самодовольству.

Но даже если всё это произойдёт, конец будет печальным.

При кризисе, который обязательно наступит, уровень просрочки по ипотеки достигнет невероятных размеров, а уровень подушки и общий уровень проц. ставок в прошлом не даст банкам это спокойно выдержать. Возможно, что сбер и будет первым, которого ипотечники и торпедируют.

Да и ммвб само тоже хорошо рухнет, так как те же банки начнут активно вытаскивать средства, а за ними польются физики с маржинами, которые радовались высоким доходам, думали, что они гении, и поэтому играли с большими плечами. И увидим мы хороший коллапс, который опять создаст отличные возможности для покупки...

В общем как-то так.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал