Избранное трейдера Mabruk

Дивиденды в январе 2024. Ну вот, опять богатеть

- 29 декабря 2023, 07:27

- |

Обновил дивидендный календарь, оставил дивиденды, которые утверждены на январь, так сказать, первопроходцев нового года. Большинство из них — промежуточный, а у Магнита вообще за 2022 год. Январь будет не таким щедрым, как декабрь, но всё равно есть отличные экземпляры.

На следующий год уже есть интересные прогнозы по дивидендам. Можно посмотреть, какие эксперты ожидают дивиденды в следующем году:

- 5 лучших дивидендных акций в 2024 году от аналитиков БКС

- Топ-7 дивидендных акций от аналитиков Sber SIB

- Топ-20 дивидендных акций от АТОН с дивдоходностью до 20%

- Лучшие акции на 2024 год от аналитиков ГПБ (new)

Дивидендный сезон заканчивается, но совсем скоро начнётся новый, с годовыми дивидендами за 2023, не пропустите. Ну и, собственно, дивидендный календарь на январь:

Совкомфлот FLOT

- Купить до: 4 января

- Реестр: 7 января

- Дивиденд на акцию: 6,32₽

- Дивидендная доходность: 4,65%

НКХП (Новороссийский комбинат хлебопродуктов) NCHP

- Купить до: 5 января

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 8 )

Холодное будущее горячего проекта: вице-премьер РФ заступился за "Арктик СПГ-2", но приближающееся начало отгрузок не развеивает сомнения

- 28 декабря 2023, 16:22

- |

Форс-мажор, объявленный на этой неделе иностранцами, участвовавшими в запуске проекта «Арктик СПГ-2», только подчеркнул, что впереди у российского сжиженного природного газа тучи, громы и молнии. Чтобы хоть как-то разрядить ситуацию, с обнадёжившими заявлениями вчера вышел вице-премьер РФ Александр Новак, который напомнил, что за последние два года Россия доказала, что способна преодолевать любые санкции. Так себе громоотвод, когда на горизонте ни караванов СПГ-танкеров, ни очереди из предприятий, готовых покупать энергоресурсы что со дисконтом, что без.

В качестве рождественского подарка протестантам иностранные акционеры «Арктик СПГ-2» (французская TotalEnergies, китайские CNPC и CNOOC и консорциум японских Mitsui и JOGMEC) объявили форс-мажор по участию в проекте. С такой поддержкой про долгосрочные контракты на вывоз СПГ можно забыть, а НОВАТЭКу придётся самостоятельно финансировать газзавод.

Учитывая то, что он практически запущен, это точно не главная головная боль. На прошлой неделе первая линия «Арктик СПГ-2» начала производить СПГ, а коммерческие отгрузки запланированы на начало 2024 года.

( Читать дальше )

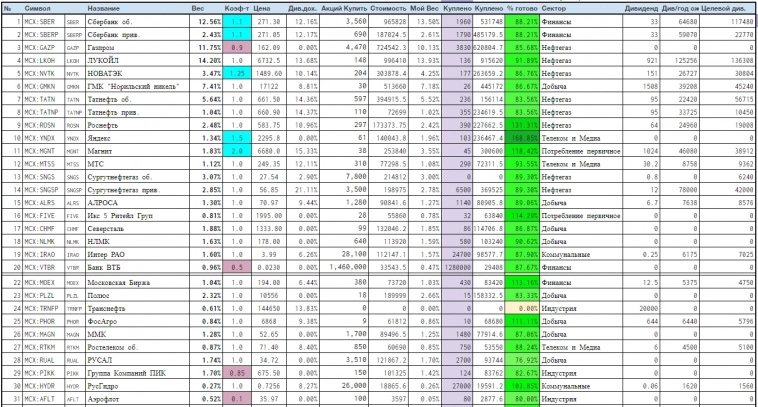

Как я сделал табличку, которая является готовой инвестиционной стратегией

- 26 декабря 2023, 15:16

- |

В этом посте я расскажу, как я придумал себе инвестиционную стратегию, которая очень эффективно работает вот уже шестой год. Я также попытаюсь разобраться, с чем связан «феномен таблички»: почему сделанный на коленке инструмент вдруг начали использовать тысячи человек, а я (как автор) вдруг стал популярным в узких кругах. Начнём по порядку...

Суть моей стратегии

На дворе было лето 2018 года. Я всерьез задумался над вопросом: что делать с деньгами, которые лежат на вкладе под довольно скромные проценты? Это сейчас вклады под 15-16% норма, а тогда ключевая ставка была низкой, и вклады у меня были под 6-7% годовых. Валюта тоже была, но положить её под адекватный процент — задача и тогда была не из простых (а сейчас и подавно).

Ретроспективно (заглядывая в будущее, т.е. в сегодняшний день) можно было советовать к покупке однушки у метро, но а) я не настолько богат; и б) тогда это было не так очевидно. В любом случае, несмотря на обрушение российского рынка ценных бумаг в 2022, сейчас с доходностью всё в порядке. Но пост не об этом.

( Читать дальше )

Эти компании могут выйти на российский рынок акции через IPO в 2024 году

- 26 декабря 2023, 09:12

- |

На нашем рынке акций новые компании появляются не часто. Если на американском рынке можно за год увидеть сотню IPO, то у нас статистика намного скромнее:

За 2023 год для инвесторов стали доступны акции 6 компаний, это:

- Генетико

- CarMoney

- Группа Астра

- Хендерсон

- ЕвроТранс

- Южуралзолото

Так же, недавно Совкомбанк провёл IPO, 14 декабря был последний день для участия в первичном размещении банка на бирже.

Вообще, на Московской бирже торгуется 254 акции российских компаний и по прогнозу в ближайшие несколько лет, за счет IPO, их количество может вырасти на 20%!

Какие компании могут выйти на рынок в 2024 году?

На данный момент, около 27 компаний официально заявили о намерении в 2024 году провести IPO или изучают такую возможность.

Это следующие компании:

( Читать дальше )

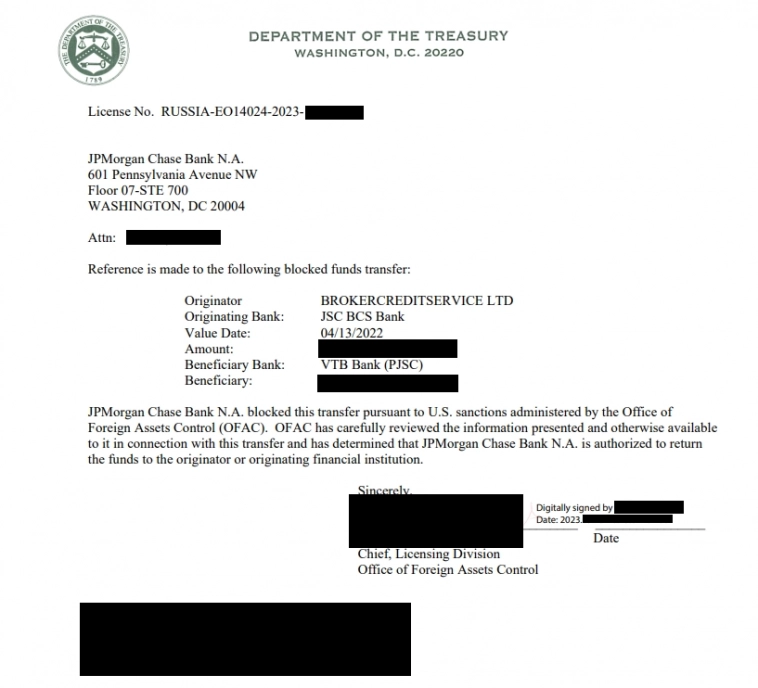

Руководство по получению лицензии OFAC

- 25 декабря 2023, 15:21

- |

Руководство по получению лицензии OFAC

Это руководство поможет вам понять необходимые шаги и получить лицензию OFAC. Вся информация здесь важна для правильного понимания процесса и стратегии.

Лично я потратил 24 000 долларов на услуги консультанта для получения этой лицензии. Это было необходимо из-за отсутствия информации в этой области. Многие обещают «золотые горы», но на деле оказывается, что они мало что знают по этому вопросу. Моя проблема была в том, что компания, которая загнала меня в эти проблемы (Брокер БКС) также ничего не понимает в этом вопросе.

В 2022 году, когда у меня были заблокированы денежные средства, я начал заниматься вопросом лицензии OFAC, на русском языке не было никакого чёткого руководства. Через полтора года работы с OFAC и консультантами я, наконец, получил лицензию. Из опыта могу сказать, что два месяца активного взаимодействия с OFAC было достаточно для этого. Это руководство и сбор всех необходимых документов могут сократить срок до 3-4 месяцев.

( Читать дальше )

Рецензия на книгу Ф. Фишера "Обыкновенные акции и необыкновенные доходы"

- 25 декабря 2023, 00:50

- |

➡️ О книге Ф. Фишера «Обыкновенные акции — необыкновенные доходы»

Филипп Фишер — американский инвестор, который занимался инвестированием на протяжении 74 лет. У. Баффет называл Ф. Фишера одним из своих учителей наряду с Б. Грэмом (У. Баффет определил свой подход, как на 85% — Б. Грэм, и на 15% — Ф. Фишер).

Делюсь теми мыслями о фондовом рынке, которые были мне наиболее интересны:

1️⃣ Ф. Фишер разработал метод слухов и15 принципов отбора компаний в портфель. Метод «слухов» заключается в том, что когда вы уже изучили компанию, опросите максимальное кол-во людей, знающих о положении дел в ней с разных сторон (топ-менеджеры, сотрудники, конкуренты, поставщики, партнеры и т.д.). Вы получите исчерпывающую информацию о компании, которая дополнит фундаментальный анализ.

2️⃣ Из 15 принципов мне больше всего импонирует пятый — про высокую норму прибыли.

Лучше инвестировать в те компании, которые имеют более высокую норму прибыли в своем секторе (норма прибыли = Net Margin = прибыль / выручка). Ф. Фишер отмечает, что для инвесторов «важна не норма прибыли в прошлом, а то, какой она будет в будущем».

( Читать дальше )

💰 Что нужно знать о налогах инвесторам в 2024 году?

- 11 декабря 2023, 18:42

- |

Когда приходит время платить налоги, мы воспринимает это событие не очень радостно. Но с другой стороны, раз есть налог, значит есть и прибыль, и это уже позитивно. Сегодня я решил ответить на самые часто задаваемые вопросы по налогам, которые нужно знать каждому инвестору.

✔️ Надеюсь, что вы уже заплатили налоги на имущество (налог на недвижимость, земельный налог, транспортный налог и прочие). Срок уплаты завершился 1 декабря и с этого периода по всем задолженностям будут начислять пени, так что проверьте свой личный кабинет налоговой, на всякий случай.

❓ Как уплатить налог с доходов на бирже?

Обычно отечественные брокеры самостоятельно удерживают налог по российским активам, потому что являются налоговыми агентами. Ваша же задача — проследить, чтобы была необходимая для удержания сумма на брокерском счете в рублях на конец года. Если средств будет недостаточно для списания, то брокер передаст вашу декларацию в налоговую инспекцию и дальше уже вам самостоятельно придется отслеживать, когда налоговая пришлет уведомление о необходимости оплаты.

( Читать дальше )

Поворотный в истории 1913 год. ФРС

- 07 декабря 2023, 12:57

- |

Первая попытка создания национальной валюты была предпринята во время Американской войны за независимость. В 1775 году Континентальный конгресс, а также штаты начали выпускать бумажные деньги, назвав купюры «континентальными». Континентальные купюры были обеспечены только будущими налоговыми поступлениями и использовались для финансирования войны за независимость. Допечатывания, а также подделки со стороны британцев привели к тому, что стоимость континентальных денег быстро снизилась. Этот опыт с бумажными деньгами привел к тому, что из проекта новой Конституции было удалено право правительству Соединенных Штатов выпускать кредитные векселя (бумажные деньги), а также запретили такую эмиссию различными штатами и ограничили способность штатов делать законным платежным средством что угодно, кроме золотых или серебряных монет.

В декабре 1790 года Александр Гамильтон представил Конгрессу Соединённых Штатов Америки доклад о национальном банке. Он предложил создать его на частной основе, но с 20 % участием государства. Банкноты банка должны быть разменными на металлические деньги по требованию, а также приниматься по номиналу в уплату налогов. Федеральное правительство должно держать свои средства в этом банке.

( Читать дальше )

Планы на бычий рынок.

- 01 декабря 2023, 16:31

- |

🔖 Предлагаю вашему вниманию перевод аналитической заметки от команды 3Fourteen Research (минимальная подписка от 5000$ в год).

“Однородность порождает слабость: теоретические слепые зоны, устаревшие парадигмы, менталитет эхо-камеры и культы личности”. – В.С. Рамачандран

“Данные обладают раздражающей способностью подстраиваться под выгодную нам точку зрения”. – Клейтон Кристенсен

“Мы не получаем мудрость просто так. Мы должны открыть ее для себя сами после путешествия, которое никто не может у нас отнять или отделить от нас”. – Марсель Пруст

“Быть полностью честным с самим собой — хорошее упражнение”. – Зигмунд Фрейд

“На горизонте нет ничего обнадеживающего”. – Обзор перспектив производства ФРБ Далласа и Техаса за ноябрь 2023 года

“Перспективы тревожные. Стратегия — осторожность. Федеральная резервная система слишком агрессивна”. – Обзор перспектив производства ФРС Далласа и Техаса за ноябрь 2022 года

( Читать дальше )

Налоговый период 2023 подходит к концу. Что нужно знать инвестору

- 25 ноября 2023, 10:32

- |

Каждый инвестор хочет заплатить налоги и жить спокойно. Но для этого необходимо знать множество нюансов, чтобы налоговый период прошел без проблем. Мы собрали для вас полезную информацию.

Если вы торгуете только акциями или фьючерсами, то налоги спишутся автоматически со свободного остатка на брокерском счете в последний рабочий день года. Но, если у вас много разных инструментов или специфических операций, то есть разные нюансы. Рассмотрим налоги с разных ракурсов, чтобы со счетом было все в порядке.

Про ставки налога

Налоговый период — это отрезок времени, равный календарному году, в течение которого определяется налоговая база и рассчитывается сумма налога, которую нужно заплатить.

Налогооблагаемая база рассчитывается следующим образом: от полученного дохода на финансовых рынках вычитаются убытки и подтвержденные расходы (комиссии). От получившейся суммы исчисляется и удерживается налог по ставке:

• Для резидентов РФ — 13%, если налоговая база меньше или равна 5 млн руб. Если сумма больше — то 15%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал