Избранное трейдера Кот.Финанс

Птичку жалко, санкции, алко-IPO. Рубль слабеет, дивиденды объявляют, новые облигации и другие события. Воскресный инвестдайджест

- 25 февраля 2024, 07:44

- |

Неделя была короткой, но богатой на всевозможные события. QIWI F, санкции прилетели к МИРу, ПИКу, Мечелу и ТМК, но не к НКЦ. Эфир догоняет биткоин, а рубль тем временем слабеет. Объявлены новые дивиденды, размещаются новые выпуски облигаций, а я пополнил портфель новыми активами и рассказал, что интересного произошло за неделю.

Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного;)

Курс рубля

И снова рубль слабеет. Курс изменился с 92,22 до 92,85 рубля за доллар. Лучше всего в такой ситуации иметь доход в валюте, конечно, ведь никто не заставит вас её продавать, как экспортёров. В целом, прогноз экспертов пока сбывается, доллар стоит меньше ста рублей.

Стараюсь и дальше брать в портфель валютные активы: замещайки и юаневые облигации. Замещайки довольно дорогие (номинал 1000 долларов или евро), так что пока чаще юаневые.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 11 )

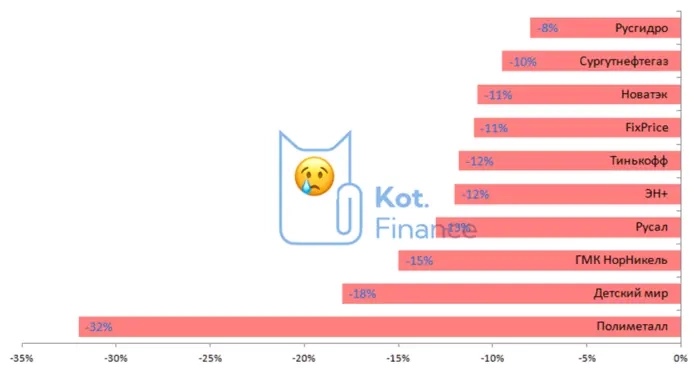

Какие акции больше всех упали в цене и почему?

- 24 февраля 2024, 08:20

- |

Если есть ТОП-10 растущих компаний, значит есть и анти-рейтинг. Многие компании – отличные, но попали в наш рейтинг по воле случая или негативной конъюнктуры. Вот в каждом случае и разберемся

Вне рейтинга Qiwi: мы рассмотрели индексные компании; за его пределами сильнейшее снижение у Qiwi, она будет исключена из индекса с 27 февраля, а во многих скринерах ее уже подчистили. Так что, вне рейтинга. А если по-честному, то первое место с конца.

Русгидро -8%

Давно хуже рынка, с пиков сентября потери превышают 30%. Компания под давлением капитальных затрат и инвест.программы Дальнего Востока. Деньги вливаются огромные, а отдача если и будет – не понятно когда. В отчете РСБУ уже видно, как растущие процентные расходы съедают денежный поток. Перспективы на долгие годы — туманные

СургутНефтегаз ао -10%

У Сургута падают только обычные акции. Привилегированные продолжают рост: им комфортны из высокие ставки, и растущая кубышка. О деньгах Сургута писали. На привилегированные акции платят очень большие дивиденды. А способ монетизации обыкновенных акций – отсутствует

( Читать дальше )

Свежие облигации: Новотранс на размещении

- 24 февраля 2024, 07:43

- |

Пока кто-то готовится к доллару по сто, а кто-то ждёт, что всё отберут, а деньги запретят, находятся смельчаки, готовые собрать заявки на облигации с купоном ниже ключевой ставки на 1,5–2%.

Ориентир ниже, чем у Инарктики, про которую я писал совсем недавно, и даже Камаза. Ну да Камаз-то купон в итоге снизил, так что не считается, у Инарктики тоже, скорее всего, будет ниже. Поинтереснее доходность можно найти в лизинге: Интерлизинг, Роделен и, например, МК Лизинг. А также есть свежие юаньки Уральская Сталь и Русал. Уверен, скоро будут интересные выпуски, не пропустите.

ХК Новотранс — образованный в 2004 году ж/д холдинг, является одной из крупнейших российских частных транспортных групп. Объединяет 31 компанию в разных регионах России и СНГ. В десятке лидеров операторского и вагоноремонтного бизнеса. Парк грузовых вагонов – более 25 тысяч единиц. Есть собственное ремонтное производство, которое объединяет 5 предприятий. Тикер: 🚂🛤 Сайт: https://novotrans.com

( Читать дальше )

Отчётность по РСБУ и МСФО: в чём отличия и что важно знать инвесторам

- 23 февраля 2024, 07:41

- |

Если компания становится публичной и присутствует на бирже, она обязана раскрывать свою финансовую информацию. У нас чаще всего используются отчётности по РСБУ (российским стандартам бухгалтерского учета) и МСФО (международным стандартам финансовой отчетности).

Все мы любим копаться в циферках (нет), смотреть на долговую нагрузку, прибыль, EBITDA и вот это вот всё. Если не любим, то всё равно смотрим, ведь по отчётностям можно сделать выводы о надежности и перспективах компании. Но в РСБУ и МСФО есть несколько важных нюансов, о которых следует знать. Я люблю разбираться в нюансах в инвестициях, а ещё веду ламповый телеграм-канал об этом, куда вас и приглашаю.

РСБУ

Отчётность по РСБУ про цифры. Она составляется для налоговых органов, каждая строка имеет определённый номер и название. Шаг вправо или влево приравнивается к попытке запутать инспектора.

Отчётность по РСБУ короткая и должна предоставляться более оперативно. На годовую отчётность компании даётся 45 дней. Стандарт исключительно внутрироссийский, а юрлица одного холдинга готовят отдельные отчётности, общей РСБУ-отчётности по холдингу нет.

( Читать дальше )

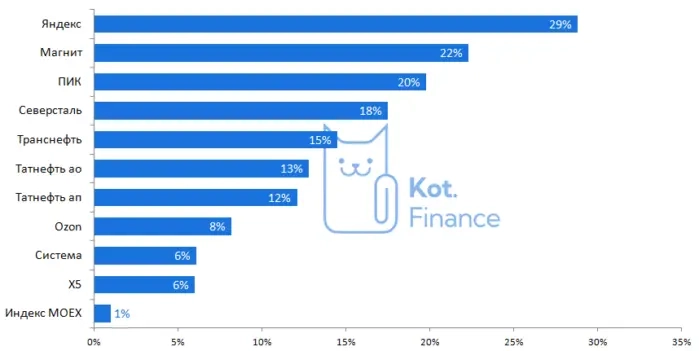

Какие акции больше всех выросли и почему?

- 22 февраля 2024, 07:34

- |

С момента прошлого обзора прошло почти 3 месяца и картина изменилась. Стратегия «покупай что растет» не дела результат: прошлые лидеры Сургутнефтегаз и Московская биржа оказались в числе аутсайдеров, показав результат хуже индекса: -10% и -6% соответственно. Кто же лидирует сегодня?

Мы сделали обзор по индексным компаниям. Вне MOEX безусловными лидерами среди ликвидных компаний стали SFI (+106%), планирующей провести IPO Европлана в марте, iММЦБ (105%), и возрождающаяся из пепла (реструктуризации) ОВК (+55%)

Яндекс 29%

Яндекс вырос на конкретике по сделки с разделением активов. Интрига была до последнего дня. Кто-то писал: «все, делистинг, опять кинули», кто-то трезво считал на калькуляторе и пытался оценить реальность. Но переменных было много, поэтому в какой-то степени это был венчур. И он окупился +29% за три месяца на фоне нулевого индекса

Магнит 22%

Магнит хорошо отчитался по итогам года и обещает большие дивиденды. Операционно – интересный бизнес, который в какой-то степени выигрывает на инфляции. А именно сценарий «печатного станка» и боятся

( Читать дальше )

Свежие облигации: Инарктика на размещении

- 22 февраля 2024, 07:34

- |

Рыбный день намечается на Мосбирже — свежий выпуск облигаций размещает Инарктика, производитель свежей рыбы. Выпуск под рефинансирование погашаемого в начале марта предыдущего выпуска на 3 млрд, только купон повыше, чем был в 2001. Купон-то, к слову, не отличный, но и не ужасный, а сам выпуск классический.

Благодаря высокому рейтингу и хорошо себя чувствующему бизнесу Инарктика может себе позволить выпуск с постоянным купоном ниже КС на понятные 3 года. Если хочется купон повыше, то всегда есть, к примеру, Интерлизинг, Роделен и МК Лизинг. А также есть свежие юаньки Уральская Сталь и Русал. Ну и новые рублёвые бонды скоро будут, не пропустите.

Объём выпуска — 3 млрд. Ориентир купона: 15–15,5% (до 16,42% YTM). Без оферты, без амортизации. Купоны ежеквартальные. Рейтинг A от АКРА (август 2023) и НКР (июль 2023).

Инарктика — лидер по производству лосося и форели в России. На компанию приходится около 70% производства аквакультурных лососевых в стране. Большая часть активов расположена на побережье Баренцева моря, так как его акватория одна из немногих, пригодных для аквакультуры лососевых. Тикер: 🎣🐟 Сайт: https://inarctica.com

( Читать дальше )

🍾IPO Кристалл от РБК

- 21 февраля 2024, 16:25

- |

С большим удовольствием посмотрели передачуРБК «Разговор с эмитентом»

То странное послевкусие, когда неоднозначное впечатление от аналитика (управляющего): вроде все карты в руки — компания слабая а оценка дорогая… но целостной аргументации мы не увидели. Важные вопросы не подняли. Может увидите вы?👀

С другой стороны собственник — зажигает, оставляет самые приятные впечатления и как стратег, и как лидер

Главное осталось непонятным: как на визуальных копиях ушедших брендов сделать миллиардный бизнес?

На примере Jager'a: упаковка и этикетка похожи до степени смешения. Те, кто покупал оригинал — даже не посмотрят на Alter Heiler (или Konig Heiler?). А те, кто покупает Heiler — не пьют оригинал. Так зачем делать «Abibas»?

Ряд вопросов не задан и это упущение аналитика (управляющего), а не бизнесмена

❓на чем основана продуктовая линейка? по составу везде комбо спирта, сиропа, заменителей вкуса. В чем «технология»?

❓почему нематериальные активы (бренды) оказались на продаже?

( Читать дальше )

Какой пассивный доход приносит мой портфель стоимостью 3,2 млн рублей

- 21 февраля 2024, 07:52

- |

За 32 месяца инвестиций мой портфель превысил отметку в 3,2 млн рублей (ну наконец-то сумма сотен тысяч догнала количество месяцев). Из них 2,7+ млн — пополнения, а 0,5+ млн — прибыль. Но мне стало интересно посчитать именно кэшфлоу, то есть, пассивный доход, который приносит мой портфель за год или в среднем за месяц.

Сейчас я все доходы реинвестирую, но если бы я их выводил, то можно было бы условно считать, что я получаю пенсию. Скромную, конечно же, но у нас средние пенсии от государства тоже настолько скромные, что даже можно провести сравнение. В Москве, например, размер пенсии от государства составляет 24 500 рублей.

У меня есть в составном портфеле депозит, облигации, бумажная недвижимость и акции, ещё у меня есть телеграм-канал, залетайте. С небольшим округлением в меньшую сторону посчитал, что получается.

Более точная стоимость портфеля будет 1 марта, а вот тут данные от 1 февраля.

1. Депозит

Сейчас депозит около 1,05 млн, за 12 месяцев он даст около 120 000, налогом облагаться не будет, доход слишком маленький. Вклад от июня 2022 года на 3 года.

( Читать дальше )

Сколько можно заработать на IPO?

- 21 февраля 2024, 07:20

- |

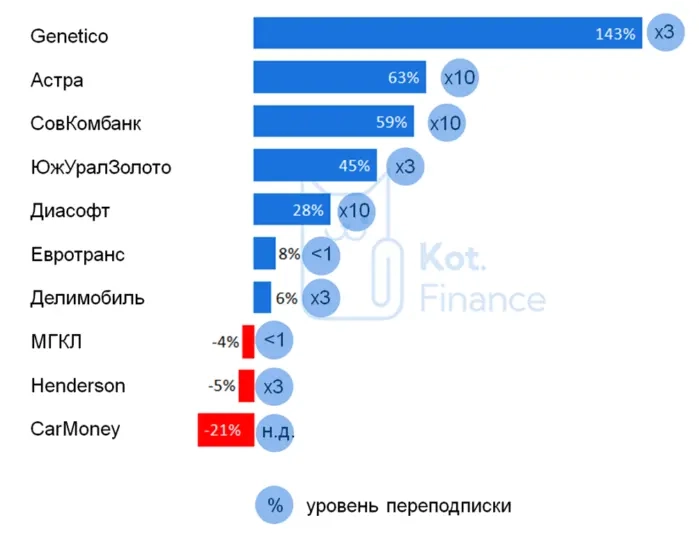

Большинство новых размещений акций принесло инвесторам двузначную доходность за короткий срок. Астра в плюсе на 63%, Совкомбанк на 59%. ЮжУралЗолото принесло своим новым акционерам 45%. Но так ли безоблачно участие в IPO?

Мы участвовали в IPO Диасофт, Астры, Совкомбанка, ЮжУралЗолота. Пропустили Genetico. И намеренно обходили стороной Евротранс, МГКЛ, Henderson. В свежем размещении Кристалл не участвуем.

Какие цели у компаний?

1. Привлечение денег в развитие. Амбициозные планы роста требуют много денег, не всегда эту сумму можно взять в банке. Да и кредит нужно отдавать и платить проценты. Продавая часть компании – инвестор делится бизнесом, радужными перспективами, и рисками. Удачные примеры: Кристалл, Астра, Евротранс

2. Получение публичной оценки стоимости. Если акционеров много а компания закрытая – продать часть акций и купить, например, квартиру мечты или уйти на заслуженную пенсию – не просто. Не все компании платят дивиденды, многие инвестируют в рост.

( Читать дальше )

Мартышкин портфель. Итоги шестого месяца инвестиционного эксперимента

- 20 февраля 2024, 07:31

- |

Закончился шестой месяц эксперимента с мартышкиным портфелем против народного портфеля. В нём смотрим, получится ли портфелю из случайных 10 акций РФ обогнать портфель из 10 самых популярных у частных инвесторов «народных» акций.

На всякий случай напоминаю, что эти портфели ненастоящие, они «на фантики». А отчёт по моему настоящему портфелю смотрите тут.

Цель эксперимента — исключительно развлечение. А заодно и узнаем, на сколько процентов обойдёт портфель случайных акций портфель самых популярных народных акций. Или не обойдёт.

Учёт ведётся на Интелинвесте, если тоже интересно попробовать, там в триале можно бесплатно создать свой рандомный портфель. Если хочется учитывать свои настоящие инвестиции, то это, к сожалению, уже по платной подписке.

Народный портфель: Сбербанк-ао, Газпром, Лукойл, Норникель, Сургутнефтегаз-ап, Яндекс, Роснефть, МТС, Северсталь, Новатэк. Это был состав самых популярных акций 1П2023.

Ссылка на народный портфель: https://intelinvest.ru/public-portfolio/597366

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал