Избранное трейдера Альфа

ВОПРОС ПО ОПЦИОНАМ! ПОДСКАЖИТЕ.

- 17 марта 2020, 22:51

- |

- комментировать

- 546 | ★6

- Комментарии ( 20 )

Выживаем на «медвежьем» рынке

- 17 марта 2020, 07:03

- |

Американская драма «Выживший» (2015) с Леонардо Ди Каприо в главной роли рассказывает о событиях, которые пережил траппер Хью Гласс в 1823 году. В начале фильма Хью (опытный охотник и следопыт) подвергается нападению медведицы гризли. (Внимание: зрелище не для слабонервных).

Само нападение можно разделить на три этапа.

Медведица ранит Хью, который вынужден притвориться мертвым. Это срабатывает и на время останавливает атаку.

Хищник возвращается, Хью стреляет в медведицу и расплачивается за это новыми ранами.

Наконец, главный герой достает нож и сходится с медведицей в смертельной схватке (спойлер: Хью победил).

Что интересно, именно так и ведет себя «медвежий» рынок.

Легендарный инвестор Боб Фаррелл известен своими 10 инвестиционными правилами.

Правило № 8 гласит:

У медвежьих рынков есть три этапа — резкий спад, спонтанный отскок и переход в затяжной нисходящий тренд под давлением фундаментальных факторов.

( Читать дальше )

Как дешево захеджировать 6.5 лямов в рублях ?

- 17 марта 2020, 00:50

- |

Что купить надолго?

- 16 марта 2020, 07:43

- |

Всем привет!

Прошлая неделя позволила обновить часть аналитических решений таблицы канала Дивиденды 2020. Ниже представлена подборка акций, которые согласно фундаментального анализа подходят для покупки надолго:

Подписывайтесь на канал Дивиденды 2020, оставайтесь в курсе свежей аналитики дивидендный акций.

Аленка Капитал - все.

- 15 марта 2020, 10:34

- |

"Еще раз про плечи"

"Почему я не использую плечо"

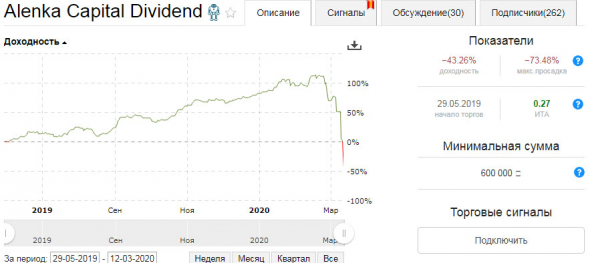

Но, как известно, наглядный пример лучше тысячи слов. Выкладываю скрины двух стратегий Аленки Капитал на сервисе comon.

Аленка Капитал Дивиденд. Автоследователей — 262. Минимальная сумма — 600 000

Аленка Капитал Value. Автоследователей — 221. Минимальная сумма — 600 000

( Читать дальше )

Вега и Вомма

- 15 марта 2020, 03:27

- |

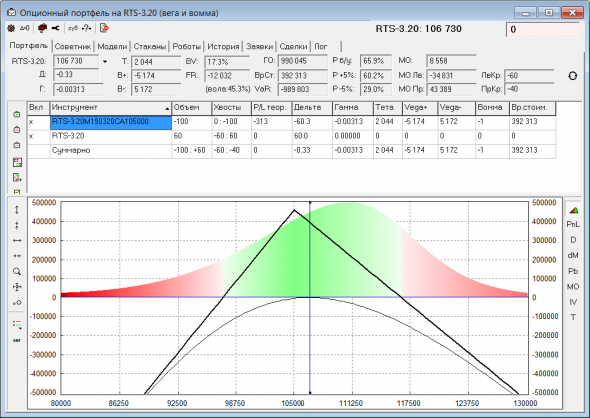

Возможно, не все знают про нелинейные эффекты грека Веги и волшебные свойства грека Воммы. По нынешним волатильным временам, когда вола ходит туда-сюда на десятки процентов — эти эффекты могут значительно повлиять на финрез при торговле волатильностью. Хочу поделиться своим видением — может кому будет интересно. А может кого убережет от опасной позиции с неоправданным риском.

Итак, рассмотрим проданный стрэдл:

Это обычный профиль PnL, который рисуют все опционные программы. Фактически, это зависимость PnL позиции от первого момента (M1) распределения вероятностей, где окажется цена БА на экспирацию (вон оно на заднем фоне профиля). M1 = текущей цене БА. Т.е. мысленно двигаем все распределение влево-вправо (меняем M1) и считаем, как изменится PnL позиции при этом. Но, когда торгуем волатильностью, влияние первого момента ведь стараемся исключать используя дельтахедж (ДХ). И в большей степени нас должен интересовать профиль PnL от второго момента распределения (M2). Именно от него зависит финрез торговли волатильностью. Фактически, M2 почти тоже самое, что IV на центре улыбки (IVC). Смотрел на истории, специальным образом нормированный M2 (на цену БА и время до экспы) коррелирует с IVC почти 100%.

Если у нас есть опционная модель, в которой можно точечно менять второй момент, то легко посмотреть профиль PnL от изменений M2. Я использую замечательную модель Курбаковского, в которой главный параметр mI — как раз и отвечает за второй момент. Поэтому добавил в своей программе отрисовку такого профиля. И вот что рисует для проданного стрэдла:

( Читать дальше )

Личные антикризисные тактики - вспоминаю и пользуюсь в 2020

- 14 марта 2020, 17:19

- |

Спекулятивно. Из декабря 2014 года: Продажа валюты на пиках истерии с одновременной купля-продажа Областных облигаций и ОФЗ с длинной дюрацией, которые обладают наибольшей волатильностью. Например, ОФЗ 46020.

Спекулятивно. Из мая-сентября 2008 года: игра против неправильных гэпов. Утром до 12-00 (Мск) продажа активов на неправильном гэпе (утренний рост против падающего тренда) с последующей установкой заявок на откуп по ценам закрытия гэпа и ниже цены закрытия предыдущего дня. Цель 1: уменьшение средней цены покупки актива. Цель 2: уменьшение налоговой базы (для режима FIFO)

Спекулятивно. Из сентября-декабря 2008 года: кризис ликвидности: у кого кэш во время маржинальных распродаж, тот выиграл Большой куш. Кризис ликвидности характеризуется недоверием юридических лиц к друг другу в реальном секторе экономики. Начинаются банкротства юридических лиц. Помню стакан продавцов акций Сбербанк-преф на нижней планке по котировке ниже 11 руб/акцию. Как будто у всех спекулянтов закончились деньги. Одновременно и навсегда… Тогда казалось, что это конец биржи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал