Избранное трейдера Альфа

Опционы - конструкция дикий кошак :)

- 07 февраля 2016, 11:30

- |

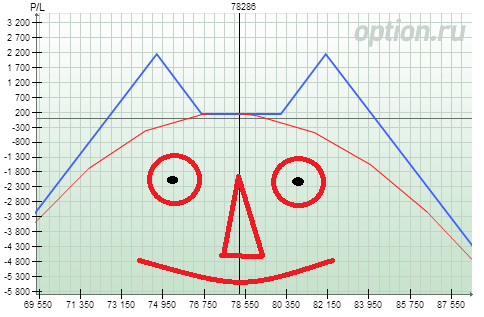

Поэтому, в честь выходного дня, я решил выложить простую и очень надёжную конструкцию — дикий кошак)

Суть очень простая — это комбо из колл и пут опционных ловушек.

На экспире поза прибыльна от 72620 до 84130. Более двенадцати (12 !!!!!!) рублей прибыльный купол. Дельта нулевая, тетта за нас. При уходе за край нужен всего 1 фьюч, чтобы выровнять дельту.

Думаю вскоре опробовать такую конструкцию на практике. Особенно, когда до экспиры остаётся совсем чуть-чуть времени. Жду очередного критического пинка от профи опционов.

- комментировать

- 827 | ★34

- Комментарии ( 43 )

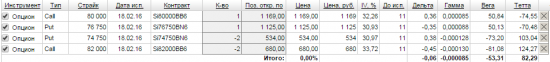

Нефть. + стотыщмиллионаф!

- 06 февраля 2016, 10:42

- |

спасибо интернет и графический редакторы! С Вами я стал прям мегабогатым!

Среднесрочный и долгосрочный сигнал на покупку нефти

- 04 февраля 2016, 07:14

- |

Добрый день!

Редко даю какие-то рекомендации, потому как торгую системы и сложно выдирать один сигнал из множества. Мне проще, не заработаю на одном, заработаю на другом.

Но сейчас интересный момент по нефти — обе системы, которые торгуют нефтью готовиться купить ее по одной цене. При этом, зная мою долгосрочную и среднесрочную системы, есть внутренняя уверенность, что это хорошая сделка. Поэтому решил поделиться.

Речь идет про фьюч BRH6 (я всегда беру ближайший фьюч и перекладываюсь в день или за день до экспирации).

Среднесрочная система может удерживать тренд 5-30 дней, и ловить неслабые движения. Около 35% прибыльных сделок.

Долгосрочная система рассчитывает на тренды от месяца до года. Поэтому стопы у нее большие, позиция маленькая. Около 25% прибыльных сделок.

Цена покупки у обоих систем на пробитии максимума 29 января. У среднесрочной на 1 цент выше максимума сразу покупка, у долгосрочной при закрытии m30 выше максимума 29 января.

( Читать дальше )

Ларри молодчик

- 03 февраля 2016, 23:24

- |

О случайности и закономерности

- 03 февраля 2016, 09:08

- |

О случайности и закономерности

Иллюстрация к теме

-=★=- Рынок оказывается, «случаен»!

http://smart-lab.ru/blog/308040.php

Предельно простая задачка.

Молодой человек после работы спускается в метро.

Время входа в метро совершенно случайно.

У него есть выбор: ехать в одну сторону – к маме в гости, в другую сторону – в гости к своей девушке.

Но он предоставляет выбор случаю и садится в первый подошедший поезд.

Казалось бы, должен ездить примерно поровну в обе стороны.

Но здесь получился сюрприз – к девушке он ездит раз в 10 чаще.

Полная аналогия с рынком и его восприятием трейдерами.

Те, кто настаивают на случайности рынка, наверное, будут и здесь упорствовать в том, что такой расклад невозможен.

Для признающих наличие в рынке закономерностей вышеизложенное может оказаться естественным. Кто-то может не сразу догадаться, но догадается со временем и найдет в чем тут дело.

( Читать дальше )

Рубль , новый поворот.......

- 26 января 2016, 20:59

- |

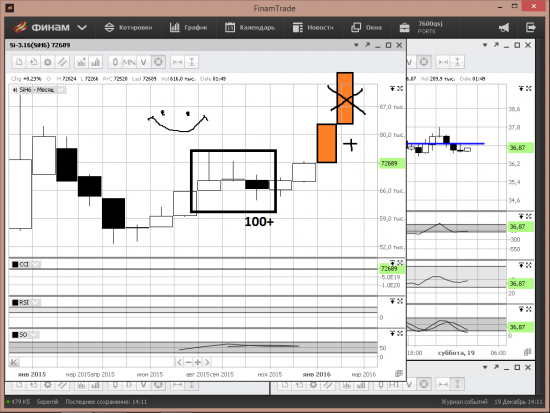

Вот текущий график месячный, я оказался прав.

( Читать дальше )

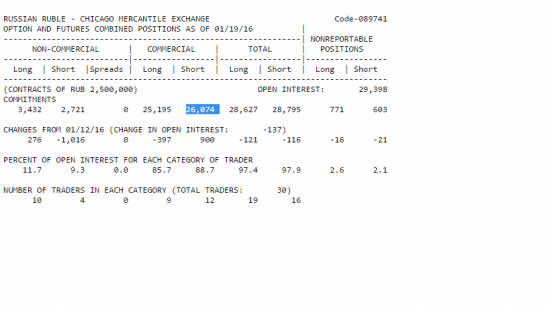

Отчет СОТ по рублю

- 25 января 2016, 12:49

- |

Отчёт СОТ (Commitment of Traders) публикуется раз в неделю на официальном сайте Комиссии по торговле товарными фьючерсами (CFTC) в текстовом формате cftc.gov. Необходимость данных отчетов заключается в том, что все участники рынках, разделенные на несколько групп, отчитываются о своих открытых позициях. Американское законодательство обязывает исполнять этот отчет для обеспечения прозрачности функционирования рынка производных.

Самые крупные участники рынков нефти, доллара, s&p и бондов отчитываются каждый день по своим позициям. Итоги по собранным данным подводятся во вторник, но сам отчёт СОТ обычно выпускается в пятницу, однако из-за праздников даты публикации отчётов могут меняться. На сайте есть расписание выхода отчётов www.cftc.gov/cot_release. Таким образом, мы получает данные с недельным опоздание, но фактически за прошлую неделю, а не за текущую.

cotbase.com/ график нефти по отчетам.

Стоит отметить, что в отчёте рассматриваются не только фьючерсы, но и опционы.

( Читать дальше )

Дарю безвоздместно трейдерскому сообществу

- 23 января 2016, 20:25

- |

Дарю безвозместно трейдерскому сообществу.

www.cftc.gov/dea/futures/deacmelf.htm

Ссылку видите сверху? Обьясняю что это: Переходя по этой ссылке, вы увидите инфу по изменениям в позициях по фьючерсным контрактам и ОИ этой (закончившейся) недели по отношению к предыдущей неделе, которые торгуются на CHICAGO MERCANTILE EXCHANGE (СМЕ).

Информация по этой ссылке обновляется раз в неделю в конце дня пятницы.

Конечно есть и другие источники где многие получают данную инфу (неисключено что искаженную), но думаю самое надежное все таки получать инфу из первых рук. А именно от регулятора.

Инструменты которые есть в данной таблице на текущий момент следующие:

1. RANDOM LENGTH LUMBER

2. FEEDER CATTLE

3. CHEESE (CASH-SETTLED)

4. RUSSIAN RUBLE

5. CANADIAN DOLLAR

( Читать дальше )

Моим подписчикам. Сами смотрите, что будет->.

- 23 января 2016, 10:20

- |

Одновременно выдаю график сравнения волатильности с РТС (дневные).

Посмотрите сами, как вола упирается, и видно также как и РТС упирается когда вола двигается.

Т.е. вола двигается не в унисон (размах) с РТС. А это значит что вола может уйти к 63, а РТС медленно сползти к 600.

Это я вам спец даю, для того чтобы вы не думали что вот ОН РОСТ долгожданный.

Учтите, я за долгие годы «работая» на бирже осознал, что тут все делают для того чтобы ВАС НАДУТЬ.

Как видите ОНИ не дошли по РТС <600 а рванули вверх… Это я всегда говорю себе заходя в позу, мол «ОНИ не дойдут специально, лучше я в случае чего перезайду, чем улететь в „0“ по профиту».

И если уж ВЫ умудритесь взять маломало денег не задерживайтесь — сваливайте из позы.

Думаете я сижу в позе и жду РТС 600? НЕТ и ещё раз нет. Я просто знаю, что глобально он туда сходит и поэтому на все остальные индикаторы именно ЭТО и будет давить. И именно этот глобальный прогноз связан с тем что происходит с индикаторами, которые показывают «перекупленность/перепроданность», а не какие то там их держат «куклы».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал