Избранное трейдера Sergey

Подведение инвестиционных итогов за 2016 год.

- 28 декабря 2016, 16:55

- |

Плохо:

Рано продал купленные на дне 2015 ЕМ активы. Заработал 10-15% и радовался (лошара), а мог заработать 50%, не высидел тренд ( ибо нет опыта пока…

упустил 2-3 возможности набрать позицию:

А. Январь днище по СП500 упустил вдрызг, сидел и думал «ну вот сейчас точно на 1500 там и возьму»

Торговал стаками США некоторое время. Итог — хуже индекса, брокер потер руки с идиота;

Б. Пропустил брекзит. Спекульнул на 3 копейки, хотя была возможность войти в хороший лонг;

А также упустил:

Высадили из тренда по Норникелю, забоялся дешевых слухов;

Рано продал некоторые бонды, после выхода в безубыток.

Нахватался ножей в сургуте, усреднялся до запаха в памперсе и чуть выскочил. Высидел лося и уже в плюсе. А в это время другие росс акции сделали *2 на фоне маринада в Сргт.

Весь год продержал 30% портфеля в кэше с результатом 0. Правда это лучше чем минус.

Отмониторил некомфортность захода в индекс приличной суммой. Хотя в то же время покупал бонды стремных стран и чувствовал себя уверенно.

Нашел в себе дискомфорт нахождения в позиции когда началась коррекция, кажется «вот сейчас точно на днище все упадет». Хотя речь идет про индекс или что то иное вечное. Зато если продаю (с перепугу) – 100% на днище.

Не могу завести в систему докупать индекс на паниксейлах.

Начал набирать трежаки на хаях.

Пробовал хэджироваться путами и ЮВХай, разумеется угорел.

( Читать дальше )

- комментировать

- 47 | ★3

- Комментарии ( 6 )

6 лучших бесплатных скринеров для акций

- 03 октября 2016, 21:55

- |

Мы отобрали самые лучшие и удобные сервисы для поиска акций. Среди множества торговых инструментов на американских рынках эти ресурсы помогут вам отобрать лучшие акции для торговли.

1. FINVIZФинвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

Разработка от компании Гугл. Позволяет отслеживать новости по выбранным акциям и облегчает отбор путем ввода нужных критериев.

( Читать дальше )

- комментировать

- 27.1К |

- Комментарии ( 13 )

текущий портфель, фиксация для себя

- 28 сентября 2016, 13:52

- |

фиксирую для своего журнала, дабы не забывать сделки

27-9

держу причина

1. TLT хэдж портфеля

2. BND хэдж портфеля

3. IEF хэдж портфеля

4. MTUM трендовый ЕТФ на индекс

5. SPHQ трендовый ЕТФ на индекс

6. XLP трендовый ЕТФ на индекс, купил на откате, в итоге сижу с лосем пока

7. PSX купил за баффетом, получил дивы. Думаю что дальше делать.

8. SGTPY начал покупать после отсечки, идея — пересидеть паникеров с низкими/отменой дивов и за пару лет сделать не менее 20%

купил

1. VNQ нравился тренд, в итоге етф повалился и продал в конце дня

2. XLK моментум лучше индекса

3. XLU нравился тренд, в итоге етф повалился, держу и готов продать если будет падать

продал

1. MANH утомил меня лось

2. VNQ не оправдал надежд

думаю про

1. GLD как перестанет падать или начнет расти — надо брать

2. IBB если пробьет 300

3. PPLT/PALL как и золото — хэдж/диверсификация портфеля

итого портфель на закрытие:

1. трежеря TLT, IEF, BND

2. sp500 MTUM, SPHQ, XLP, XLU, XLK

3. stocks PSX, SGTPY

в целом рынок выглядит опасно, как нырнет ема14 под ема48 — буду продавать все

если наоборот вверх — пойду из трежаков в индекс

Инвестиции. При каких условиях правильно начинать инвестировать на ФР

- 11 августа 2016, 14:40

- |

В последнее время тема инвестиций стала весьма актуальной и мне бы хотелось поделится своими соображениями по этому поводу.

1. Для того чтобы грамотно начать инвестировать, на ФР должны сложиться благоприятные условия.Что это такое? Например поехали вы магазин обновить свой гардероб, не то чтобы вам срочно понадобилась куртка, джинсы или обувь, а так просто прикупить что — нибудь новенькое. Вы походили, посмотрели и купили джинсы и обувь, но куртки вашего размера не было и вы решили что сейчас вам не к спеху и вполне можно приехать за курткой через месяц. Вы приезжаете в тот же магазин через месяц за курткой и видите, что джинсы и обувь купленные вами месяц назад сейчас стоят на 50% дешевле и куртка есть подходящего размера и тоже со скидкой т.к наступил сезон распродаж...

Так и на фондовых рынках никогда не стоит торопится с вложениями пока не наступит сезон распродаж.И если вы выбрали инвестиции, а не спекуляции нужно научится ждать подходящего момента. К примеру вы счастливый обладатель нескольких миллионов ( десятков.сотен ) и у вас есть стабильный доход вне рынка. Задайте себе простой вопрос… стали бы вы покупать жигули по цене мерседеса?

( Читать дальше )

подготовка портфеля к штормам

- 18 июля 2016, 18:17

- |

Как пишут многие умные книги — составление портфеля на основе последних Х лет это «управление машиной через зеркало заднего вида». Посему классические 60/40 на примере последних лет будут не особенно полезны. Продолжив эту теорию я начал думать о «бронебойном» портфеле и выбрал для бэктестов нескучный отрезок 1999-2009 годов. Ибо инвестор, вложивший в индекс летом 1999, вернется к своим значениям только к 2007, чтобы угореть снова и лишь в 2013 придти к своим (без учета дивидендов и ребалансировки с трежерями).

Тестируя бэктестами разные портфели через «портфолиовизуалайзер» пришел к выводу что если нас ждет что то похожее как 2000, 2008, то акций должно быть около 10-30%. Остальное — трежеря и золото. В таком случае средний рост портфеля будет около 8% в год а максимальная просадка около 0. И это в разгар дотком крэшей и недвигабаблов.

зы Ежегодная ребалансировка как обычно — по умолчанию.

Обучающие видео о торговой платформе EXANTE

- 08 июля 2016, 21:11

- |

Привет! Мы продолжаем публиковать обучающие видеоролики о торговом темринале EXANTE. Поскольку он постоянно совершенствуется, важно всегда оставаться в курсе последних обновлений. Даже если вы уже знаете, как пользоваться торговой платформой, наверняка есть такие функции, которые вам еще не знакомы. И мы хотим это исправить! Сегодня мы покажем 4 обучающих видео, которые недавно выложили на канал EXANTE. Ролики на английском языке, но вы можете включить русские субтитры.

В первых двух видео мы объясняем, насколько это просто — открывать и закрывать позиции в торговой платформе: вы выбираете инструмент, устанавливаете необходимое количество и нажимаете на кнопку «продать» или «купить». Вот так легко!

( Читать дальше )

Стратегия движения моментума (Moving Momentum)

- 29 июня 2016, 09:44

- |

( Читать дальше )

Долгосрочные инвестиции в США или РФ. Чей кунг фу сильнее?

- 04 июня 2016, 13:03

- |

В предыдущем посте мне «натыкали» как бодро РТС порвал сп500, если мерять с 1999.

Беда в том, что в конце 90х я только заканчивал школу и не имел ни капитала, ни знаний, чтобы оценить что надо тарить акции РФ «на всю котлету». Да и вернуться туда мы уже не сможем.

Куда актуальнее посмотреть последние 10 лет, которые у меня уже проходили в куда более осознанном возрасте и с капиталом позволяющим делать лонг тайм инвестментс.

Буду сравнивать широкий индекс США и акции РФ, торгующиеся в валюте.

Еще раз оговорюсь — я считаю в валюте и только в валюте! Никаких самообманов с учетом в слабых валютах!

Ниже графики индекса США (spy), дивидендного SDY (более 5% дивы ежегодно), акции РФ (RSX) c 2008 года и етф развивающихся рынков ЕЕМ (Китай, Бразилия и тд).

В етф RSX входят все голубые фишки РФ.

Мне к графику добавить нечего.

( Читать дальше )

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

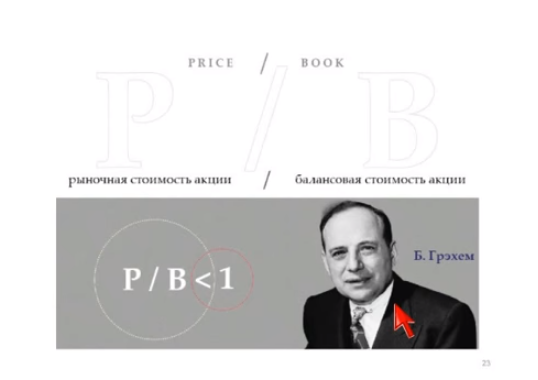

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

Журнал сделок теперь бесплатный

- 08 февраля 2016, 11:31

- |

С 29 ноября 2015 годя MaxProfit стал бесплатным!!! (плачьте конкуренты marketstat, piratetrade :-)

Автор выложил генератор ключей. mxprofit.ru/Downloads/Key_generator.zip — просто нужно ввести любое одинаковое имя пользователя.

Скачать журнал http://mxprofit.ru/index.php?module=Downloads

Возможности

-Импорт из МТ4 и Quik

• Импорт исторических данных из MS Excel, NinjaTrader, МТ4 и МТ5 в 2 клика

• Сохранение скриншотов, аудио и видео файлы к каждой сделке

• Добавлять комментарий и ордера к каждой сделке

• Выставлять оценку за открытие и закрытие позиции

• Автоматически рассчитывать результат сделки

• Найдти нужную(ые) сделку(и) в Журнале сделок одним кликом

• Группировать и сортировать сделки по любым колонкам в Журнале сделок

• Посмотреть значения по 62 показателям, таким как профит фактор, фактор восстановления, Матожидание, MIDD и т.д.

• Построить 16 линейных графиков и более 65 диаграмм (зависит от количества используемых Вами характеристик)

• Узнать какие инструменты, торговые системы, время работы и т.д. приносят Вам наибольшую прибыль или убыток

• Строить графики и диаграммы по сделкам, дням, неделям, месяцам и годам

• Узнать какой убыток принесли Вам Ваши ошибки

• Воспользоваться формой для расчета лота перед входом в рынок (калькулятор трейдера).

• Записывать все мысли в свой личный дневник трейдера. Дневник трейдера очень удобен и прост в использовании.

• Автоматически загружать информацию о предстоящих экономических событиях и устанавливать для них напоминания

( Читать дальше )

- комментировать

- 15.5К |

- Комментарии ( 55 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал