Избранное трейдера Руслан Каварин

Книги, которые рекомендует прочитать миллиардер Чарльз Мангер

- 20 февраля 2018, 16:30

- |

Чарльз Мангер — партнер Уоррена Баффетта, выдающийся инвестор и вице-председатель Berkshire Hathaway. Сейчас его состояние оценивается в $1,3 миллиарда.

1) Фарадей, Максвелл и электромагнитное поле — Нэнси Форбс и Бэйзил Махон

История о двух гениальных ученых XIX века, которые открыли электромагнитное поле. Книга рассказывает о том, что лежало в основе удивительных прорывов в технике и теории, которые произошли в последующем веке.

2) Глубокая простота: хаос, сложность и возникновение жизни — Джон Гриббин

Эта книга наглядно иллюстрирует гармонию, которая лежит в основе нашего существования. Мир вокруг нас может казаться сложным и непонятным. В нем без предупреждения случаются землетрясения, скачки фондовых рынков, а метеорологи редко могут правильно предсказать погоду

3) FIASCO. Исповедь трейдера с Уолл-стрит — Фрэнк Партной

FIASCO — это шокирующая история обучения человека в финансовых джунглях Уолл-стрит. Она рассказывает о молодом сотруднике Morgan Stanley, который научился продавать и покупать такие сложные ценные бумаги стоимостью в миллиарды долларов, что многие трейдеры их просто не понимали.

4) Ледниковый период: как из-за изменения климата мы стали людьми — Джон Гриббин

Книга рассказывает о том, как последний крупный ледниковый период ускорил эволюцию людей и объясняет, почему когда-то Земля была покрыта льдом и как благодаря этому появился человек.

5) Трое ученых и их боги: поиски смысла в век информации — Роберт Райт

Книга рассказывает обо всех сложностях науки и религии. Она написана очень легко, и ее можно прочитать буквально за один раз.

6) Выживают только параноики. Как использовать кризисные периоды, с которыми сталкивается любая компания — Эндрю Гроув

Интересная книга для всех, кто занимается бизнесом или управляет компанией. Книга про антикризисное управление бизнесом.

7) Путь к согласию, или Переговоры без поражения — Роджер Фишер

Авторы книги – ведущие специалисты Гарвардского переговорного проекта, предлагают действенный метод принципиальных переговоров, который учит воспринимать оппонентов как соучастников решения проблемы, а не как врагов. В

8) Геном — Мэтт Ридли

Книжка про развитие генетики. В ней речь идет об эволюции генов и о расширяющейся области исследований, которые охватывает генетика.

9) Эгоистичный ген — Ричард Докинз

В ней через анализ эволюционных и поведенческих процессов всего животного мира, от насекомых до человека, раскрывается взгляд Докинза на стратегии эволюции.

10) Влияние: психология убеждения — Роберт Чалдини

Эта книга рассказывает о том, почему люди говорят «да» и о том, как можно использовать знания психологии в свою пользу.

Читайте книги! оставляйте к ним рецензии на смартлабе!

и присоединяйтесь к нашему телеграм каналу

- комментировать

- 474 | ★28

- Комментарии ( 7 )

Список Цукерберга: книги, которые каждый должен прочитать

- 14 февраля 2018, 18:08

- |

В 2015 году Цукерберг дал обещание читать одну книгу каждые две недели.

Те книги из списка Цукерберга, которые переведены на русский язык, представлены в нашем списке на смартлабе.

1. Конец власти — Мойзес Наим

Книга предлагает оригинальный и убедительный анализ нетрадиционных способов, посредством которых можно обрести, использовать и утратить власть, и объясняет, как трансформация власти влияет на нашу повседневную жизнь.

2. Геном — Мэтт Ридли

Книжка про развитие генетики. В ней речь идет об эволюции генов и о расширяющейся области исследований, которые охватывает генетика. «Эта книга ставит целью рассказать историю человечества скорее с точки зрения генетики, чем социологии».

3. Почему одни страны богатые, а другие бедные - Дарон Асемоглу, Джеймс Робинсон

( Читать дальше )

Как и обещал ГРААЛЬ от знакомого трейдера. Держите пользуйтесь.

- 12 февраля 2018, 16:49

- |

Первое и самое главное: сначала определить баланс рынка. В какую сторону торговать).

Мы не входим ни по каким формациям в шорт в зоне бычьего перевеса и не покупаем ни от каких поддержек в зонах медвежьего перевеса.

Если определить баланс на рынке в торгуемой зоне затруднительно – мы пропускаем сигналы.

Что нужно учитывать при определении текущего баланса?

1) В какую сторону пирамидятся уровни.

Если поддержки отменяем, сопротивления тестируем – рынок медвежий

Если сопротивления отменяем, поддержки тестируем – рынок бычий.

Баланс на рынке не может измениться пока сохраняется данная тенденция.

Примечание – баланс может поменять образование мощной консолидации (пилы) из которой может быть

непредсказуемый выход. Признаки пилы: цена начинает возвращаться и в локальные поддержки и в локальные сопротивления.

Защищенные зоны на часовике внутри диапазона дневной пилы очень быстро теряют свою силу (особенно при подходе цены к противоположной стороне пилы))).

( Читать дальше )

- комментировать

- 43.3К |

- Комментарии ( 67 )

Прелестная Книга запрещённого Автора

- 21 января 2018, 14:06

- |

ВПГ очень глубок.

Редко когда попадается написанная прекрасным языком, логичная книга с таким количеством примеров,

Уважаемый Владимир Павлович вряд ли одобрит большие цитаты, поэтому просто темы, которые мне показалось самым интересным:

1. Теория Эллиота и маржинальность

2. Шипы и графические построения Трендов

3. Шипы и Волновая Разметка

4. Подробнейший анализ многих исторических моментов на Бирже (СБЕРБАНК и г-Н Максимов, МОСЭНЕРГО, ЛУКОЙЛ)

имхо, шикарная Цитата из Владимира Павловича: Маржинальность-причина истеричности Рынка.

проще писать блаблабла книги или передирать у Американцев. А тут- ручная работа… приятно...

Полнейший Респект ВПГ

Спасибо за плюсики, но они-к ВПГ. Только сейчас сообразил, в Книге нет ни слова о «величии Автора», нет рассказа на 20-30 страниц о гениальности и фантастических достижениях и прочей х.ени. Очень необычно для Книг про Трейдинг. Просто хорошая интересная Книга.

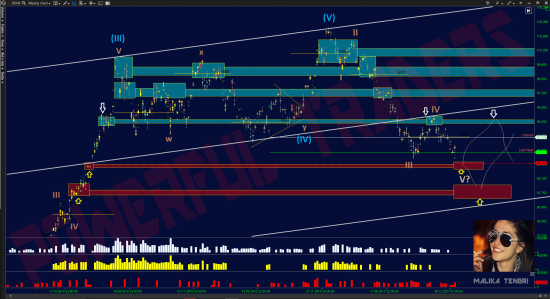

ПРОГНОЗ ИНДЕКСА ДОЛЛАРА на 2018 год.

- 13 января 2018, 18:08

- |

Всем трейдерам привет!

Представляем Вам краткую аналитику в спектре Волновой и Объёмной аналитики на предмет обзора индекса доллара «DXY».

Аккуратно полагаем, что на январь и февраль текущего года, мы увидим продолжение падения курса индекса DX.

В крайнем случае, до конца марта, в преддверии повышения ставки ФРС, высока вероятность завершения нисходящей тенденции, далее ожидаем формирование балансной среды покупателей с ретестами «ортодоксального дна», реверсом и импульсом с целью лонга.

Предупреждаем, что текущая цена, на недельном таймфрейме уже находится в зоне перепроданности, что не может не отразится на покупательской способности баеров. Привлекательность цены, вызовет закономерный спрос на американские доллары, о чём прекрасно осведомлены крупные игроки, которые безусловно откроют сезон охоты на противоположные стопы лонгистов. То есть в промежутках создания баланса, будут «шипы» с элементами ложных пробоев. Пожалуйста будьте осторожны!

( Читать дальше )

ФРС и margin call

- 13 января 2018, 10:58

- |

«Большие деньги заходят в середине тренда

ММВБ 2006 год»

Рост фондового рынка США обеспечивается дефляцией

Дефляция создаётся при помощи повышения производительности

за счёт внедрения новых технологий и снижения цены энергии

в данном случае дефляция это дешёвая нефть...

Банки США покупали UST

затем UST закладывали в ФРС

и на полученные доллары покупали фондовый рынок США

Сейчас начался отток долларов США со счетов ФРС

а там было не менее 4 трлн. $ которые создали из воздуха

при помощи QE-1 и QE-2

Эти доллары хотят войти в фондовый и долговой рынок США

по хорошей цене

ФРС повезёт на маржин банки и компании США

которые сейчас имеют на балансе

UST и акции компаний США

ФРС уже с февраля 2018 года

начнёт продавать UST на 50 млрд. $

в марте уже на 60 млрд. $

в апреле на 70 млрд. $

доходность по UST начнёт расти...

залоги в виде UST начнут обесцениваться

банкам США и компаниям придется извлекать ликвидность

из фондового рынка США скидывая акции по рынку

( Читать дальше )

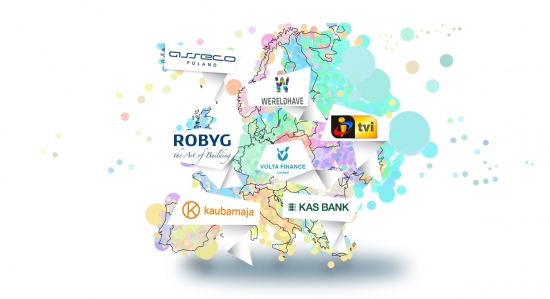

Европа: лучшие высокодивидендные акции

- 08 ноября 2017, 16:07

- |

Мы продолжаем осеннюю серию рейтингов надёжных компаний с высокими дивидендами. Компаний, дивиденды которых не только высоки, но и полностью обеспечены прибылями и годами стабильно выплачиваются.

Для долгосрочных инвесторов дивиденды — это возможность получать пассивный доход без спекуляций. Но нужно искать разумный компромисс между размером дивидендов и надёжностью компании.

Сегодня мы поговорим о компаниях из Европы. Это компании с самыми высокими дивидендами, которые удовлетворяют следующим дополнительным условиям.

— Компания стабильно выплачивает дивиденды, как минимум, 7 лет.

— Дивиденды не превышают прибылей компании. Иными словами, произведение коэффициента P/E на годовые дивиденды не превышает 100%.

— Компания имеет коэффициент P/E не ниже 3. Иными словами, она не является экстремально недооценённой, что могло бы говорить о её проблемах.

— Компания имеет капитализацию не ниже 140 миллионов евро.

— Если за недавний год котировки компании упали, то не сильнее, чем на 60%.

Сегодня в Европе в эти рамки попало гораздо меньше по-настоящему высокодивидендных компаний, чем в США. Итоговый разброс по дивидендам составил 7-10% против американских 10-12%, коэффициенты оценённости P/E — 4-15 против американских 3-9. Впрочем, это тоже весьма неплохие показатели. Особенно необычен национальный состав рейтинга: в него совсем не вошли такие традиционные гиганты как Великобритания и Франция, зато по две позиции взяли Нидерланды и Польша, по одной — Португалия, Эстония и карликовое полугосударство Гернси.

Обзор составлен по данным из базы finance.google.com. Графики даны в валютах торгов. Остальные данные — в пересчёте на евро. Буква «M» означает миллионы, «B» — миллиарды.

Первое место. Kas Bank

Головной офис Kas Bank

( Читать дальше )

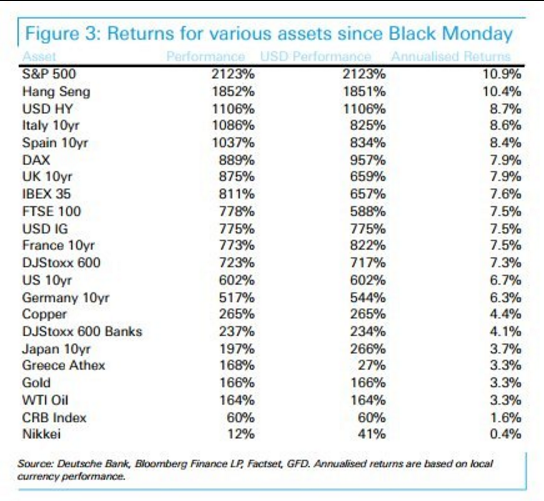

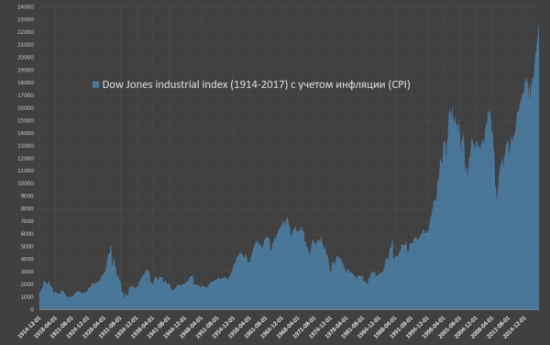

Это взорвет ваш мозг! Рост рынка США за 80 лет НОЛЬ. Spydell.

- 02 ноября 2017, 17:16

- |

Это на сколько выросли рынки с момента краха в октября 1987 года.

А теперь к статье Спайдела.

Под ростом следует понимать не рост в номинальном выражении, а рост с учетом инфляции. В самое деле, какой толк от роста активов в два раза, когда цены выросли в три раза?

Если скорректировать индекс Dow Jones на инфляцию (индекс потребительских цен в долларовой зоне), то открываются любопытные наблюдения.

За 80 лет (с начала 20 века по 1982 год) фондовый рынок США не вырос вообще и никак. Ноль процентов. Абсолютный чертов ноль. Еще раз, за 80 (восемьдесят) лет!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал