Избранное трейдера Kapral

Бизнес-ФМ, Левченко – предсказатель

- 20 сентября 2018, 15:48

- |

Часто слушаю Бизнес-ФМ.

Заметил такую любопытную тенденцию, когда В. Левченко уверенно прогнозирует движение доллара, золота, нефти, евро к новым уровням и значениям в плане «все пропало», то течение несколько дней происходит разворот в обратную сторону. Я хорошо помню его прогнозы про «доллар по 100 рублей» и «золото по 800» из 14-16 гг.

И вот снова, несколько дней назад, когда евро был выше 80-ти, он начал постоянно озвучивать «ниже уже не будет, а будет по 130». Ну, думаю, пора фиксировать прибыль. И правда. Все развернулось (но я лично думаю, что ненадолго).

Только что услышал: «Трамп потребовал от ОПЕК снизить цены прямо сейчас, а это грозит одномоментным 20% снижением стоимости нефти».

Посмотрим, «ошибется» он в этот раз или нет.

Этот пост не в обиду Владимиру, он в целом стратегически по экономике правильные вещи говорит, но вот с его прогнозами по экстремумам иногда такие вещи приключаются.

- комментировать

- 4.6К | ★1

- Комментарии ( 22 )

РУСАЛ. Обзор компании. Кто виноват? Что делать?

- 20 сентября 2018, 11:19

- |

РУСАЛ— некогда крупнейший в мире производитель алюминия, представляет из себя вертикально интегрированную компанию. Производственная цепочка Русала включает месторождения бокситов и нефелиновых руд, глиноземные предприятия, алюминиевые заводы, литейные комплексы, фольгопрокатные предприятия, производства автомобильных дисков и упаковочных материалов, а также электрогенерирующие мощности.

( Читать дальше )

Честно о трейдинге или ТА Золота (Не упустите последний шанс).

- 20 сентября 2018, 10:26

- |

Я всегда вас рад видеть)))

Появилась отличная возможность заработать, поезд стоит на отправной точке.

Покупайте билеты на «Золотой экспресс»!

По золоту (Декабрьский фьючерс 12.18) образовалась краткосрочная лонговая ситуация в масштабе 4-х часового и дневного ТФ, частично на недельном ТФ, также мы находимся на мощной поддержки в 1200$, а на месячном ТФ произошла стабилизация цены (Отсутствие импульса вниз).

В данное время ситуация по золоту аналогична ситуации в декабре 2016г.

Моя ТС, что в этот раз, что в декабре 2016г. дала аналогичный торговый сигнал, полностью совпадающий с предыдущим среднесрочным разворотом.

Но, пока речь идёт о краткосрочном отскоке до уровня 1220$, только в этом случае произойдёт среднесрочный разворот до ближайшего уровня в 1245$ (Уровень динамический). При закрепление над уровнем 1220, в работу вступят трендовые торговые системы и погонят цену до уровня 1245$, там уже нужно ориентироваться по факту на «Местности».

( Читать дальше )

Продажа Рефтинской ГРЭС спровоцирует рост акций Энел Россия - Велес Капитал

- 19 сентября 2018, 21:07

- |

Мы открываем торговую идею «Покупка Энел Россия». По нашему мнению, благодаря возможной оферте миноритарии «Энел Россия» смогут получить доходность на уровне 11,4% за 4-5 месяцев.

Причина – продажа крупнейшей станции компании – Рефтинской ГРЭС и последующий выкуп долей несогласных с крупной сделкой.

Продажа Рефтинской ГРЭС

Продажа Рефтинской ГРЭС – не новая история, менеджмент компании обсуждал продажу крупнейшей станции с начала 2016 г. В 2015 г. отчасти из-за скачка закупочных цен на уголь компания получила рекордные убытки по МСФО, и уже в начале 2016 г. стали ходить слухи о продаже станции.

Таким образом, продажа станции растянулась уже на 3 года, но похоже, что на этот раз сделка близка к завершению. Рефтинская ГРЭС – единственная в портфеле активов Энел, работающая на угле, все остальные станции компании работают на природном газе. Ее установленная мощность, 3 800 МВт, составляет 40,3% всех станций под контролем компании в России. Уголь компания вынуждена импортировать из Казахстана (Экибастузский угольный бассейн).

Причина продажи актива никогда публично не называлась, но мы считаем, что основной мотив -слишком большие будущие расходы на модернизацию станции, которые менеджмент не готов нести. Сроки финализации сделки неоднократно переносились, представители компании ожидают продать станцию до конца 2018 г.Покупатели

Ранее мы ожидали, что цена продажи составит 35 млрд руб., но такие долгие переговоры, по нашему мнению, предвещают снижение цены сделки до 20-21 млрд руб. Продажа ключевого актива может ознаменовать смену приоритетов: Энел Россия станет более «зеленой», но ощутимо меньшей как по выработке, так и по капитализации.

Мы видим логичным направление средств от продажи станции на строительство ветропарков (на их строительство нужна сумма, сопоставимая с ценой продажи станции) и не ждем специальных дивидендов, но продажа станции может вылиться в спекулятивный рост котировок в моменте.

Еще в начале 2018 г. среди покупателей Рефтинской ГРЭС называли группу ЕСН, СГК, «Интер РАО», китайскую Huadian, но уже в середине года СМИ стали сообщать о единственном оставшемся потенциальном покупателе – Сибирской генерирующей компании.

Помимо покупки Рефтинской ГРЭС, есть информация о том, что СГК может также купить 50% угледобывающей компании «Богатырь- Комир» в Казахстане, а впоследствии объединить бизнес с СУЭК, что в первом приближении выглядит логично с точки зрения синергетического эффекта для покупателя. По непроверенной информации СМИ, обсуждается сумма в районе 21 млрд руб.

Расходы на модернизацию.

Одной из причин продажи станции может быть необходимость серьезных инвестиций в модернизацию станции. Средний срок службы турбин составляет 44 года, а к 2019 г. лишь один энергоблок будет эксплуатироваться менее 40 лет. Таким образом, все энергоблоки Рефтинской ГРЭС так или иначе нуждаются в ремонте и модернизации и уже с 2020 г. все они попадают под программу модернизации ДПМ-2.Бизнес компании в случае продажи Рефтинской ГРЭС

Согласно установленным параметрам, цена модернизации угольных станций составляет 54 тыс. руб./кВт. При условии участия всех блоков, совокупные расходы достигнут впечатляющих 200 млрд руб. Для компании, которая строит ветряные парки на заемные средства, привлекать такой объем средств сейчас – непосильная задача, в этом случае, показатель Чистый долг/EBITDA вырастет до 13,2х.

В случае продажи Рефтинской ГРЭС бизнес компании изменится, но не кардинально: мы ждем уход FCF компаний в негативную зону из-за роста капзатрат на строительство ветропарков, но в то же время, «Энел Россия» должна остаться привлекательной дивидендной бумагой – по итогам 2018 г. дивидендная доходность упадет до 7,5%, но потом она может восстановиться до 10%-11% (в случае, если продажа затянется и будет отражена в отчетности за 2019 г., снижение дивидендной доходности будет по итогам 2019 г.)

Дальнейший сценарий развития и перспективы

Мы исходим из следующих предпосылок: продажа Рефтинской ГРЭС финализируется до конца 2018 г., денежные средства «Энел Россия» получает в 2019 г. И направит на строительство ветропарков. Материнская Enel, имея контрольный пакет акций, не нуждается в одобрении сделки миноритариями. Те же, включая фонды, владеющие каждый более 8% УК компании, могут не согласиться со сделкой и предъявить акции к выкупу. Исходя из средней за полгода цены акции в 1,34 руб. в зависимости от количества несогласных/воздержавшихся, по нашим оценкам, цена бумаг на новости об оферте может вырасти до 1,15 руб. при несогласии всех миноритариев, до 1,34 руб. при предъявлении к выкупу акций владельцев пакетов менее 6% УК. Мы считаем, что наиболее вероятен вариант предъявления к выкупу 25% free-float, при котором цена может составить 1,21 руб., что означает премию к текущим котировкам на уровне 11,4% на горизонте 4-5 месяцев. Кроме того, после окончания действия оферты, мы ожидаем падения котировок ниже текущих значений (в первую очередь из-за того, что, по нашим оценкам, компания будет вынуждена показать убыток от продажи актива, который негативно отразится на показателе чистой прибыли и объеме дивидендов).

Почему Ali Baba идёт в Россию и Как на этом Заработать?

- 19 сентября 2018, 20:43

- |

Сегодня прошёл очередной прямой эфир — как всегда по средам.

Содержание Прямого Эфира:

01:25 — Новость о запуске в России совместного проекта Ali Baba и её партнеров — Mail.ru Group, Мегафон и РФПИ

02:45 — Объём рынка интернет-торговли в России

03:33 — ТОП-10 стран с развитым рынком интернет-торговли

04:28 — Структура российского рынка интернет-торговли

06:38 — Обзор конкурирующего совместного проекта Сбербанка и Yandex — Бери.ру

14:45 — Технический анализ акций компании Yandex

15:48 — Технический анализ акций компании Mail.ru Group

18:35 — Сравнительный анализ фундаментальных показателей этих двух компаний

25:10 — Ответы на вопросы зрителей

Инвестграм#11. Россети. Время покупать.

- 19 сентября 2018, 17:14

- |

Доброго времени суток, коллеги!

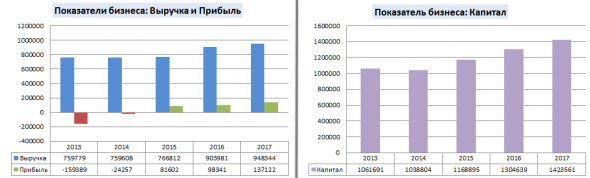

Сегодня предлагаю рассмотреть к покупке очень интересную компанию. Россети.

Российские сети — электросетевая компания. Владеет ФСК ЕЭС и МРСК. Контролирующим акционером является государство в лице Федерального агентства по управлению государственным имуществом РФ, владеющее 88,04 % долей в уставном капитале. Компания управляет 2,3 млн км линий электропередачи и 496 тыс. подстанциями.

Рейтинг Moody’s: BBB -

Риск банкротства: Низкий

Популярность компании на Московской Бирже: Средняя. Средний объем торгов за 1 день = 66,6 млн руб.

Рассмотрим основные показатели компании и мультипликаторы:

( Читать дальше )

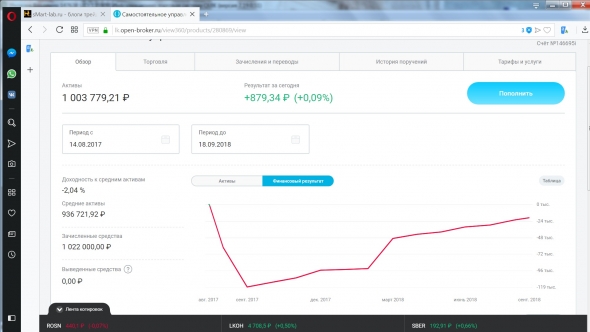

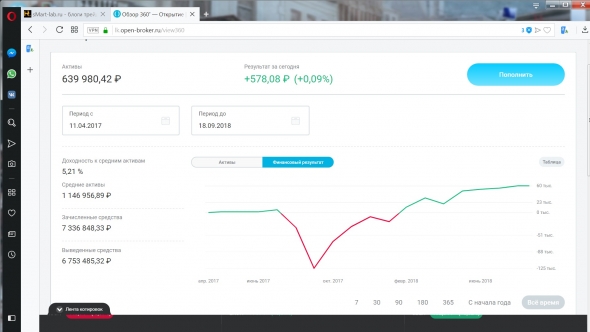

Итоги первого года активной торговли на бирже

- 19 сентября 2018, 16:56

- |

Инструменты — акции, фьючи (нефть, сишка, серебро и тд), наличный бакс, облигации (муни, ОФЗ, корпоративные)

Радует, что хотя бы счета не слил и бонус в виде 235 тыс руб на спекуляции наличными 50 тыс баксов с выводом с бр счета, +4 тыс руб за участие в конкурсе инвест триал, + опыт.

Короче при своих остался (получил доходность на уровне ставки банковского вклада).

Если бы только в плюс закрывался, заработал бы примерно 400 тыс (по истории закрытых сделок), т.е 340 тыс дохода в итоге слито.

( Читать дальше )

Мой инвестиционный бюллетень. Выпуск от 19.09.2018

- 19 сентября 2018, 14:54

- |

На сайте Инвестиционного партнерства AB TRUST опубликован очередной инвестиционный бюллетень.

Как я анонсировалось ранее, в него теперь включен раздел с макроэкономическими показателями. Чтобы начинающим было легче ориентироваться и разобраться в значении этих показателей, я в августе и сентябре я опубликовал две статьи здесь на СмартЛабе «Доходы населения России» и «ВВП и Демография в России». Для удобства ссылки на эти статьи также есть в самом инвестиционном бюллетене в соответствующем разделе. Макроэкономические показатели помогают определить долгосрочные тенденции, и скорректировать свои инвестиционные решения.

Ещё я добавил раздел с валютами. На текущий момент в нём представлена статистика по EUR, USD и бивалютной корзине. Включение валют позволило быстро пересчитывать макроэкономические показатели в доллары США для репрезентативности сравнений с показателями других стран.

( Читать дальше )

Не у вас есть мозг, а у мозга есть вы! - в любой ситуации начинайте "плясать от печки"

- 19 сентября 2018, 12:58

- |

8 часов вы находились в бессознательном состоянии. Вы спали.

Из оставшихся 16 часов половину, те ещё 8 часов, ваш мозг находился в состоянии «блуждания» — был занят «интеллектуальной жвачкой»: гонял по кругу дела и делишки, мысли и мыслишки. Ваш профит от такого «блуждания» — ноль. Да, ученые утверждают — до 50% времени бодрствования современного человека «сливается» мозгом «в помойку». Нам не нужно заниматься «вопросами выживания» — ваш мозг может позволить себе «затупить» часок-другой и так раз 5-6 за день.

Оставшиеся 8 часов ваш мозг потратил на обеспечение активной фазы вашей жизнедеятельности (в пассивной он участвует без перерывов, выходных и отпусков). Из этих 8 сколько часов, а то и минут, потрачено вашим мозгом на то, чтобы вы что-то сделали хорошо, а то и отлично?! Подумайте над этим. Думать вообще полезно. Какое это имеет отношение к трейдингу? Да непосредственное!

( Читать дальше )

Вопрос по закрытию ИИС

- 19 сентября 2018, 11:22

- |

В декабре 18 последнее пополнение на 400 тыс. В январе — феврале 19 получу документы. Возможно сразу закрыть ИИС, после получения документов и после уже подавать на налоговый вычет? Как налоговая посмотрит на то что ИИС на период проверки будет уже закрыт?

Просто стоит вопрос, с каким сроком погашения бумаги сейчас брать.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал