Избранное трейдера Kapral

Классический портфель 60/40 по версии Morningstar

- 28 сентября 2017, 23:36

- |

Сегодня покажу вам возможности портфеля 60/40 на примере одного из фондов Morningstar.

Оригинал страницы фонда с загадочным названием DFA Global Allocation 60/40 R2 DFPRX

Во множестве вкладок страницы находим распределения фонда на текущий момент:

Акции США - 40,29%

Акции мира без США — 18,47%

Облигации (не уточняется) — 35,34%

Другое — 1,10%

Денежные ср-ва — 4,81%

Поскольку фонд принадлежит американской компании, не трудно представить, что акции будут представлены в основном позициями США. Но наличие зарубежных активов в довольно здоровой пропорции внушает доверие.

График с 2007 года, диапазон можно менять произвольно

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 1 )

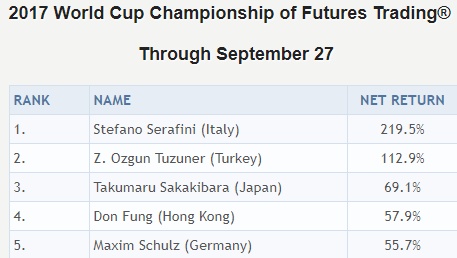

Кубок Роббинсона!

- 28 сентября 2017, 18:22

- |

Всем привет. Извиняюсь, что долго не писал, просто последнее время погрузился с головой в рынок, ну и конечно в конкурс. Планы в конкурсе остаются прежние, это победа. Однако, необдуманных действий типа всю котлету на одну сделку я допускать не намерен. Управление рисками превыше всего! Вот мой девиз и главный совет для всех.

В этом посте хочу затронуть две темы. Первая – это отношение трейдеров смарт-лаба к конкурсу «Кубок Роббинса». Последнее время, на глаза всё чаще попадаются отзывы, что это ни о чём конкурс, и не идёт в сравнение с ЛЧИ на Мосбирже. Мне это напомнило 2013 год, когда участвовали А.Мартьянов и И.Бутурлин на «Кубке Роббинса» и занимали топовые места. Весь смарт-лаб тогда был уверен, что любой из «топ-50» ЛЧИ покажет доходность выше, чем победители мирового кубка. Однако получилось как в старом анекдоте: «За неделю 100% любой дурак может сделать, Ты мне за год покажи». На самом деле, конкурс очень сложный друзья и я был бы рад Вашей поддержке.

( Читать дальше )

Какие акции покупать по методике Гринблатта. Итоги полугодия 2017 года.

- 28 сентября 2017, 17:40

- |

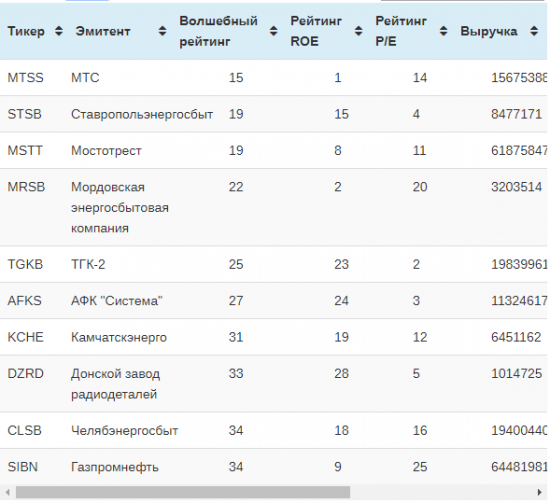

Прочитал сегодня книжку Джоэля Гринблатта «Маленькая книга победителя рынка акций». Книжка и в самом деле маленькая — по объему, да и читается легко. Отзыв писать про книгу не буду здесь — сами все прочтете. Суть в другом. В этой «маленькой книге» дается простая «волшебная формула», как выбрать себе портфель акций и получать доходность выше среднерыночных. Как и почему это работает — рассказывается в книге, здесь я не буду дискутировать на эту тему.

Суть формулы простая — берем все компании из доступного списка, в США это 3500 компаний, которые отслеживают всевозможные скринеры, сортируем их по рентабельности капитала в порядке убывания. Каждой компании присваиваем рейтинг — порядковый номер в списке. Это будет рейтинг компании по капиталу. Потом этот список пересортировываем так, чтобы отсортировать список в порядке убывания доходности акции как таковой (читай, по коэффициенту P\E). Каждой компании в списке присваиваем еще один рейтинг — это будет рейтинг доходности акции. Суммируем рейтинги для каждой акции. Это и есть «волшебная формула».

Далее в портфель выбираем акции с минимальным суммарным рейтингом. В книге предлагается в портфель выбрать 20-30 акций. И предлагается проводить такую процедуру периодически с целью ротации акций в портфеле. Тут тоже есть тонкости, они расписаны в книге довольно подробно. Суть «волшебной формулы» — используя этот механизм вы будете отбирать портфель хорошие компании по хорошей цене — все как у Баффета.

Естественно, захотелось получить такой «волшебный рейтинг» для отечественного рынка акций. Результат исследований доступен по ссылке (там полная таблица, в ней порядка 140 эмитентов, можно сортировать столбцы), здесь же приведен ТОП-10.

( Читать дальше )

Русгидро...заходи когда виден свет в конце тонеля.

- 28 сентября 2017, 13:40

- |

Русгидро, один из самых тихих и непопулярных активов. Рекомендации покупать мало кто дает, однако компания крайне прозрачная и понятная.

Включаем калькулятор:

Прибыль:

2016 40 000 млн

2017 1полугодие 22 300

т. е. не хуже

EBITDA

2016 100 341

2017 1 полугодие 51 500

Опять же не хуже.

К слову, компании чтобы функционировать необходимо 30 лярдов.

Смотрим дивы.

Компания 6 лет увеличивала див. доходность. (конечно не макдак, который уже в 45ый раз увеличивает дивы)

2016 0,046 5,76%

Выходит, что гарантированно уже сейчас можно будет получить 5,76%, однако! Есть как говорится нюанс. И вот он:

«Для реструктуризации задолженности своей дочерней компании, РАО ЭС Востока, РусГидро заключила марте этого года беспоставочный форвардный контракт сроком на пять лет, получив от ВТБ 55 млрд рублей взамен своих акций по цене 1 рубль за штуку.

( Читать дальше )

Найден древний манускрипт.

- 28 сентября 2017, 13:37

- |

Найден древний манускрипт.

Краткая инструкция написания постов на Смарт-Лабе.

- Вы не должны разбираться в вопросе, о котором пишете.

- Вы не должны применять логику.

- Образование не важно, чем моложе Вы тем круче Ваш пост.

- Главное больше букв.

- Главное поймите, Вы самый крутой спец.

- Необходимо добавить больше разной Ахинеи и модных терминов.

- Если внутри индекса ММВБ, Опциона, Фьючерса оспаривается наличие Биткоина, то ваш оппонент Лошара.

- Больше пропаганды Шорта, Плечей, Бешенного Богатства и Торговли на природе.

- Главное, чтобы было только вранье и хвастовство и Вас ждет УСПЕХ!!!!

- Желательно всех запутать.

- Если снимаете видео, оно должно быть омерзительным в духе.

Честно о трейдинге или совет инвесторам по доверительному управлению.

- 28 сентября 2017, 12:03

- |

Доверительное управление (ДУ) является популярным средством инвестирования свободных денежных средств

инвесторов в стратегии прибыльных трейдеров.

У нас на Смартлабе последнее время стали всплывать посты про ДУ.

Появляются вопросы, такие как: Как определить хорошего управляющего?

Ответ в роде очевиден: По уровню прибыли в процентном соотношении и уровню просадки капитала.

И, тут мы слышим или видим: Крупная инвест. компания слила крупный счёт полностью или частично, а может быть и так, трейдер с более 10 летним стажем торговли слил 44% капитала инвестора.

Как такое может быть? Вроде статистика и т.д.

А, всё на самом деле очень просто: Инвестор сыграл в чёрный ящик!!!

По причине того, что инвестор не знал хорошо, на каких принципах\стратегиях\моделях, не важно как это назвать зарабатываются или теряются деньги\ограничиваются убытки.

( Читать дальше )

Размещение ОФЗ + RGBI + Объём ОФЗ

- 27 сентября 2017, 19:37

- |

Было предложено два выпуска ОФЗ, оба с постоянным купонным доходом. ОФЗ-ПД серии 26214 и ОФЗ-ПД серии 26222 по 20 млрд рублей каждый.

ОФЗ 26214 с погашением 27 мая 2020 года, купон 6,4% годовых

ОФЗ 26222 с погашением 16 октября 2024 года, купон 7,1% годовых

Итоги:

ОФЗ 26214

Спрос оказался меньше предложения. Итоговая доходность 7,72%. Разместили 25% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26214 с погашением 27 мая 2020 года составила 97,2068% от номинала, что соответствует доходности 7,71% годовых, говорится в сообщении Минфина РФ, размещенном на его сайте.

Всего было продано бумаг на общую сумму 5,022 млрд рублей по номиналу при спросе 18,635 млрд рублей по номиналу и объеме предложения 20 млрд рублей по номиналу, то есть общий спрос оказался меньше предложения, и было размещено всего чуть более 25% выпуска. Выручка от аукциона составила 4,986 млрд рублей.

Цена отсечения была установлена на уровне 97,20% от номинала, что соответствует доходности 7,72% годовых.

( Читать дальше )

ГАЗ - заявляет о злоупотреблении фондом Prosperity Capital корпоративными и процессуальными правами

- 27 сентября 2017, 18:34

- |

В Группе ГАЗ считают, что фонд Prosperity Capital злоупотребил корпоративными и процессуальными правами, подав иск в суд и обвинив компанию и ее основного владельца Олега Дерипаску в выводе из ГАЗа 11,5 млрд рублей с помощью схемы выдачи займов.

«Исковые претензии фонда Prosperity Capital к ГАЗу являются надуманными и неправомерными. И мы готовы доказать это в суде. Prosperity Capital широко известен практикой необоснованных судебных претензий к компаниям, в которых он является миноритарным акционером», — говорится в сообщении ГАЗа. — Регистрация компаний Prosperity Capital в офшорных юрисдикциях позволяет скрыть реальных бенефициаров атак на российские компании, а также не возмещать судебные издержки. Мы рассматриваем подобную практику в качестве злоупотребления корпоративными и процессуальными правами и надеемся, что действиям фонда будет дана соответствующая правовая оценка".

РНС

"Манька" Облигация

- 27 сентября 2017, 18:20

- |

каюсь вообще не знаком с этой темой, от слова НИРАЗУ.

доходность в 10% годовых никогда не привлекала, а тут приходит товарищ и так мол и так, хочу вложить но чтобы вот гарантированно хотяб чуть чуть, говорит слышал про облигации, помоги говорит выбрать — чо взять говорит, а я то вообще дурак дураком в облигах.

умные люди ткнули носом в офз 24019 smart-lab.ru/q/bonds/SU24019RMFS0/ говорят бери — верняк, я то им верю, но вот разобраться самому б еще хотелось..

собственно вопрос такой: с чем это едят, как ищут, где ищут, и вообще что с чем.

как пример: офз 24019

текущая цена 102% от номинала

в конце вернут номинал тоесть минус 2% и плюс гарантированные 9%? тоесть суммарно получается 7% годовых?

и что такое купон? ну кароч я совсем баран в этой теме

заранее спасибо

Скрытая съемка совещания в Тинькофф-банке. Это шедевр!

- 27 сентября 2017, 15:45

- |

и спасет вашу репутацию.

-Салам пополам Амиранчик дорогой

-Олежка мне нужно 30млн и я возьму у тебя интервью

-Сколько??? да ты… у меня и так сейчас проблем хватает

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал