Избранное трейдера Kapral

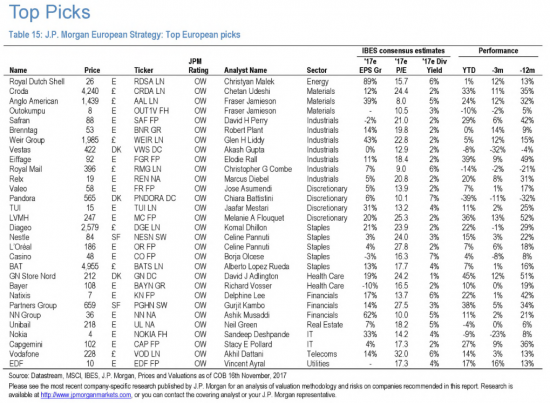

JPMorgan: Россия Overweight

- 17 декабря 2017, 19:48

- |

- JPM в целом, нейтрален к развивающимся рынкам

- P/E EM 2018 = 12, что на 25% дешевле чем DM

- Экономика в хорошем состоянии, прибыли растут, сырье восстанавливается

- Акции выглядят привлекательнее облигаций

- Регион фаворит — еврозона, единственный региональный рейтинг «Overweight» по акциям

- Ожидают, что акции мировых нефтяных компаний будут неплохо смотреться из-за привлекательной оценки и сокращения capexов

- Риск: поздний цикл экономики США

- Циклические компании во всем мире сейчас стали очень дорогими.

- ФРС будет весь следующий год повышать ставки — еще 4 раза в 2018, а исторически развивающиеся рынки обыгрывают развитые по динамике ФР пока идет цикл ужесточения политики ФРС (единственное исключение было в 94-95, когда ФРС слишком жестко закручивала гайки)

- Технологические компании Азии очень переоценены сейчас.

- комментировать

- ★4

- Комментарии ( 2 )

Роботы наступают

- 17 декабря 2017, 18:38

- |

New Hedge Funds Next Year Will Embrace High Tech

Новые хедж-фонды бросятся в объятия высоких технологий.

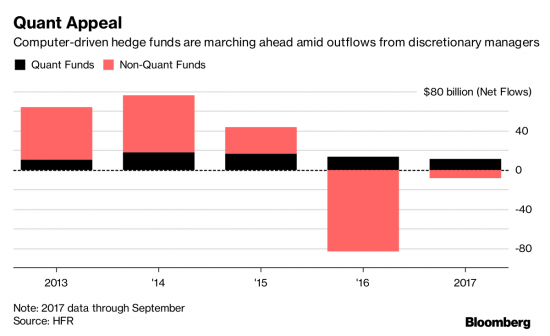

Индустрия хедж-фондов ещё на шаг приблизилась к роботизированному будущему.

70% хедж-фондов, которые начнут работу в 2018 году, будут использовать компьютерные модели при принятии торговых решений. Это искусственный интеллект и технологии машинного обучения. Это рост на 47% по сравнению с 2015 годом. Такие данные содержатся в свежем отчёте Deloitte.

На картинке виден чистый приток-отток денег в алгоритмические хедж-фонды (чёрный) и не алгоритмические (розовый).

Алго-фонды год за годом привлекают новые деньги, чего нельзя сказать про обычные фонды, управляемые людьми вручную.

---

Тайны ИИС

- 17 декабря 2017, 18:33

- |

1) ИИС лишает вас права на освобождение от налогов при держании ценных бумаг в течении трех лет!

Если вы выбрали вычет на взносы, увы, забудьте о таком!

2) Вы можете продолжать пользоваться вычетами и после истечения обязательных 3 лет!

Пример, ИИС открыт в январе 2015 года — в январе 2018 заканчивается срок. Вы можете в 2018 году внести еще 400000 рублей и получить вычет в 2019 году в размере 52000. Главное — не закрывать ИИС до получения вычета))

3) Чтобы закрыть ИИС нужно распродать все активы — в момент закрытия на счету должны быть только рубли.

4) Время закрытия ИИС — нужно около 2 недель!

5) Если вы закроете свой ИИС, то затем сможете открыть новый, но с снова с 3-х летним ограничением

6) Если брокер не может вывести дивиденды или купоны на банковский счет — забудьте о них до закрытия ИИС.

7) Вы не сможете снять ни рубля с ИИС до момента его закрытия!

Почему не стоит инвестировать в российские акции, а лучше выбрать иностранные акции.

- 17 декабря 2017, 16:54

- |

Речь пойдет об инвестировании, а не о среднесрочной торговли на 1-2 года или не о спекулятивной торговли внутри года.

По торговле здесь всё хорошо, инсайд, скачки цены, малоликвидность, аресты владельцев и т.д. раздолье.

В связи с последними событиями с инвест климатом в РФ и моими планами уходить на американский рынок, я решил по рассуждать, а во что можно инвестировать в РФ. Какие есть интересные акции у нас, если не брать в расчет лозунги: недооцененный рынок, хорошие мультипликаторы, прибыль, выручка российских компаний и т.д.

Если возьмем компании с капитализацией больше 1 млрд. $ их всего около 60. Не будем брать мелочевку, которой могут манипулировать внутри дня с пару рублями на несколько процентов, вверх и вниз.

Основные компании торгующиеся на ММВБ — государственные. Бенефициарный собственник которых является сам путин и его друзья.

Как уже признанно судом РФ, выплата дивидендов — является преступлением, выводом актив.

Частные акционеры — преступники, выводят государственные средства, которые могли быть направлены в бюджет для выплаты электорату, бюджетникам, а также выплаты бонусов для руководителей, назначенных путиным. его друзьям.

( Читать дальше )

Торговое преимущество важнее положительного матожидания

- 16 декабря 2017, 20:11

- |

Важное отличие биржевого ценообразования от угадывания красного/черного в казино состоит в том, что если крупные деньги игроки поставят на то, что цена упадет, и начнут продавать преобладающим/подавляющим образом – цена действительно упадет. Поэтому стоит научиться настраиваться на действия крупных игроков, и обращать внимание на условия, которые их сопровождают.

На форумах бытует мнение, что статистические закономерности или положительное математическое ожидание торговой системы, мол, сдвигают вероятность совокупного положительного исхода в ваших сделках в вашу сторону. Однако это значит поставить телегу впереди лошади. Если вы уверенно торгуете в плюс, у вас автоматически будет положительное матожидание торговой системы, что не гарантирует сохранение его в будущем.

В преобладающей экономической доктрине рынок представляет собой случайное блуждание цены. Поэтому все сделки математиками представляются одинаковыми, и они применяют к ним вероятности распределения случайной величины.

( Читать дальше )

Торговля на Америке

- 16 декабря 2017, 19:03

- |

Дивидендные истории до конца 2017 года

- 16 декабря 2017, 13:53

- |

Несколько хороших дивидендных историй, которыми еще не поздно воспользоваться. Дивидендные акции привлекательны для инвесторов в долгосрочном периоде, но предстоящие выплаты интересны также в краткосрочном периоде, как возможность покупки в ожидании закрытия гэпа после отсечки по дивидендам. Ниже представлены предстоящие дивидендные выплаты по крупнейшим эмитентам согласно официальным уже опубликованным рекомендациям советов директоров компаний.

Совет директоров "ЛУКОЙЛа" рекомендовал внеочередному общему собранию акционеров принять решение о выплате дивидендов за 9 месяцев 2017 г. в размере 85 рублей на одну обыкновенную акцию. Реестр акционеров для получения дивидендов будет закрыт по состоянию на 22 декабря. Текущая дивидендная доходность составляет 2,5%.

Совет директоров «Газпром нефти» рекомендовал выплатить дивиденды за 9 месяцев 2017 года в размере 10 рублей на акцию и назначил дату внеочередного собрания акционеров по данному вопросу на 15 декабря, дату составления списка лиц, имеющих право на получение дивидендов – 29 декабря 2017 г. Текущая дивидендная доходность составляет 4%.

( Читать дальше )

Немного о тщеславии...

- 16 декабря 2017, 03:54

- |

В свое время, когда я только учился торговать на фондовом рынке, то старался прислушиваться ко многим «Гуру», в том числе опирался и на профессиональный взгляд В.Олейника.

Лет 7-8 назад часто слушал радиостанцию «Бизнес-Фм», где периодически в качестве эксперта программы «Портфель Нади Грошевой» выступал В.Олейник.

И, надо сказать, неплохо выступал. И давал весьма точные прогнозы.

Очень хорошо помню, как в 2011 году он совершенно точно предсказал разворот индекса ММВБ вниз. Меня это предвидение тогда просто поразило.

В.Олейник тогда стал для меня «непререкаемым авторитетом».

И именно поэтому весь 2017 год (с тех самых пор, как я зарегистрировался на Смартлабе) я с большим интересом слежу за всеми его заметками.

Читаю внимательно каждый его пост, просматриваю каждое записанное им видео.

Но вот что меня сильно беспокоит. Хочу этим беспокойством поделиться со Смартлабом (и с Василием Олейником, в частности, если он, конечно прочитает этот пост)

( Читать дальше )

Убытки алго-трейдеров в августе 2007 (часть 1)

- 15 декабря 2017, 20:39

- |

Что случилось с квантами в августе 2007?

web.mit.edu/Alo/www/Papers/august07.pdf

---

В августе 2007 года многие алгоритмические хедж-фонды, в прошлом весьма успешные, терпели беспрецедентные убытки. Похоже, что это было результатом массового закрытия позиций, в том числе по маржин-коллам. Это происходило резко и неожиданно (firesale — огненная распродажа). Позиции закрывали одни фонды, но это нарушало законы рынка, и убытки терпели другие фонды. Закрывались одновременно как лонги, так и шорты. Происходил делеверидж: выход из плечей.

Введение.

Всё началось с рынка ипотеки в США. Было выпущено множество облигаций с высоким кредитным рейтингом, обеспеченных мусорной ипотекой.

В начале августа 2007 года начали терпеть убытки фонды, торгующие по стратегии «статистический арбитраж». У них были одновременно лонги и шорты. Это позволяло им быть нейтральными к рынку. Если есть лонг и на такую же сумму шорт по родственным активам, то нечего волноваться куда в целом пойдёт Dow Jones или S&P500. Но в те дни августа подобная манера торговли приносила колоссальные убытки. Особенно быстро они теряли деньги 7 и 8 августа, хотя с индексом SP500 ничего особенного не происходило.

За первые две недели августа некоторые алго-фонды (в прошлом успешные) потеряли от 5% до 30%.

David Viniar из Goldman Sachs: несколько дней подряд происходили события, которые выходят за 25 стандартных отклонений. (Кто не понял смысл: график цены редко выходит за пределы 3 стандартных отклонений (сигм), а тут целых 25!)

---

Вот факторы, которые привели к этим драматическим событиям.

1. Перед этим рынок несколько лет рос. Все потеряли чувство страха.

2. У квантов начали падать прибыли из-за возросшей конкуренции. Все стали шпилить на бирже через сверх-мощные компьютеры. Из-за этого сузились спреды, уменьшился профит в каждой отдельно взятой сделке.

3. Чтобы поддерживать прежний уровень доходов, алгоритмическим фондам пришлось набирать плечи.

4. Проблемы на ипотечном рынке США.

---

Термины

( Читать дальше )

Об оценке акций, P/E и его расчетных значениях для рынков.

- 15 декабря 2017, 14:10

- |

Поводом для написания сего опуса(лат. opus — работа, произведение) послужила книга Асвата Дамодарана «Оценка стоимости активов», в оригинале на английском она называется «The Little Book Of Valuation». Интересный кусочек оттуда, с небольшими моими комментариями.

Как известно, одной из вариаций модели дисконтирования дивидендов, является так называемая модель Гордона. В книге она записана так:

Стоимость собственного(акционерного) капитала — стоимость всех акций компании, полученная на основе данной модели дисконтирования. Другими словами это ожидаемая капитализация компании. Стоимость привлечения собственного капитала(она же ставка дисконтирования) — отражает ожидаемую доходность акций компании, если смотреть с позиции акционеров. Если смотреть с позиции компании, то это ожидаемая минимальная ставка процента, за которую инвесторы согласятся разместить свой капитал в акциях компании. Для определения стоимости привлечения собственного капитала Дамодаран использует

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал