Избранное трейдера Tomorrow's Harvest

Бэнкинг по-Русски: "Высоколиквиды" Промсвязьбанка

- 12 июля 2017, 10:48

- |

В частности дядя Миша спрашивал про ПромсвязьБанк.

Сразу хочу отметить, что ничего похожего на «ЮгроКейс»© там нет и бежать сломя голову и выводить оттуда ни в койм случае не нужно!!

Но некоторые достойные внимания и дальнейшего наблюдения моменты все же имеются:

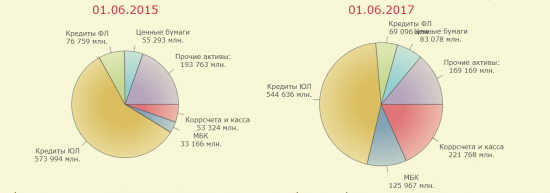

Если мы сравним структуру активов сейчас и пару лет назад, то легко заметить, что доля кредитов ЮЛ существенно сократилась, а доля Высоколиквидных активов (Коррсчета и касса) в РАЗЫ выросла.

Формально это должно быть очень хорошо, можно было б сказать что банк создает подушку ликвидности и т.д.

Но как на самом деле ???

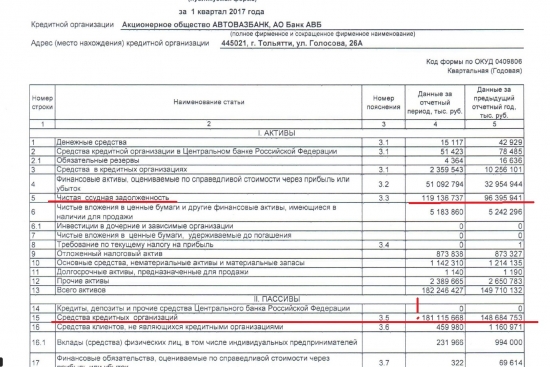

При более глубоком изучении, видно, что 120 млрд из этого «высоколиквида», это стабильный, по сути неснижаемый, остаток на НОСТРО счете в рублях в каком-то российском банке, не раскрывающем публичную отчетность.

( Читать дальше )

- комментировать

- 210 | ★18

- Комментарии ( 52 )

Нефть. Страсти по ценам и объемам добычи

- 11 июля 2017, 11:17

- |

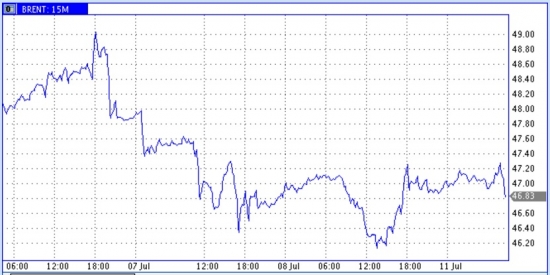

Цены нефти и нефтепродуктов приостановили было свое снижение и в понедельник дневные изменения цен были незначительными. Начало текущего дня на рынке нефти оказалось более активным и к текущему моменту цены нефти вновь довольно выражено снижаются.

Еще более интересен новый виток ослабления российской валюты. Опасения по поводу нового витка санкций со стороны США становятся все более реальными (особенно после теплых рукопожатий Трампа с Путиным).

( Читать дальше )

Индикатор Percent Change Bar Chart

- 07 июля 2017, 10:37

- |

(теперь шкала индикатора правильно показывает изменение в % относительно предыдущего дня)

Можно поставить параметр индикатора Look Back на несколько баров: например Аэрофлот рос 8 дней. Посмотрим за сколько он вырос за эти 8 дней, установив этот параметр = 8.

Индикатор показывает, что 8-дневный рост составил 15%. Такой рост наблюдался в самом начале ралли в сентябре 2016.

Кстати в параметрах индикатора еще можно установить флажок, показывать в абсолютных единицах (Price Change). ТОгда процентная шкала изменится на рубли и вы увидите, что Аэрофлот вчера вырос на 11 руб.

( Читать дальше )

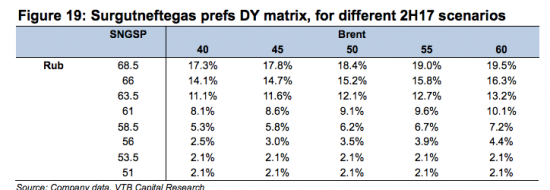

Дивидендная доходность Сургута-преф при различных соотношениях курса доллара и нефти

- 28 июня 2017, 23:39

- |

Правильность расчетов не проверял.

Расчет на 2 полугодие 2017:

Ну то бишь при текущей нефти и курсе 58,5 ДД будет где-то в районе 5,3%.

Интересно, что при текущем курсе и нефти на $15 выше ДД поднимется не сильно — всего до 7,2%.

Ну посмотрим.

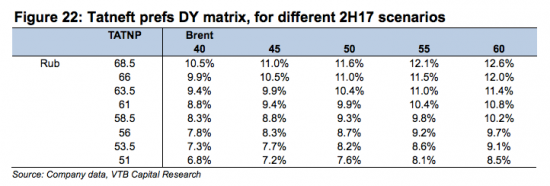

Из их же расчетов следует, что по префам Татнефти складывается более прагматичная картинка:

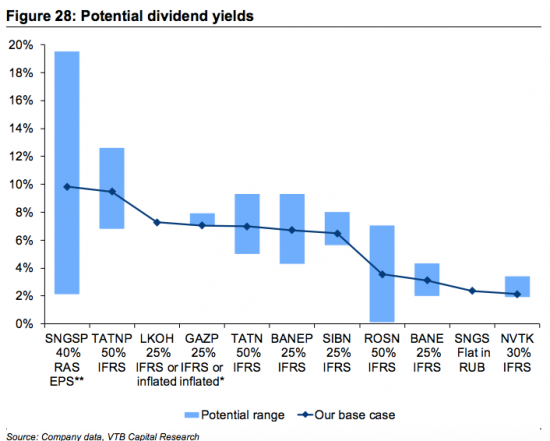

А вот прогноз Дивдоходности и потенциальный разброс изменений. Прикол в том, что при любых курсах бакса и ценах нефти по их расчетам ДД Газпрома не изменится и составит 7%.

Что обещает «легалайз» инвесторам?

- 27 июня 2017, 11:44

- |

Но почему тема инвестиций в психоактивные вещества стала актуальной именно сейчас? Ведь смягчение наркополитики во многих странах происходит давно, но ни Нидерланды, ни Португалия не славятся «стартапами» в этой области. Что же особенно произошло в США, и чего ожидать инвесторам?

Как соотносятся легальность и инвестиционная привлекательность психоактивных веществ

( Читать дальше )

Инвестиционные стратегии для российского рынка акций

- 27 июня 2017, 11:09

- |

Инвестиционные стратегии на основе фундаментальных индикаторов, на первый взгляд, являются простым способом отбора акций. Во-первых, они относительно легки и интуитивно понятны в расчётах, во-вторых, они доказали свою эффективность, о чем можно прочитать в исследованиях, приведенных в книгах Stocks for the Long Run и What Works on Wall Street.

Такие стратегии называются активными. Их задача — получать доходность в среднем выше рынка (например, индекса ММВБ) с помощью выбора структуры портфеля (отбора бумаг), отличных от фондовых индексов. В противоположность этому пассивные стратегии предполагают инвестирование в индексные фонды. Но как и пассивные стратегии, активные также требуют широкой диверсификации и периодическую ребалансировку.

Пассивные стратегии на долгосрочном инвестиционном горизонте, как правило, обыгрывают активные, однако часто несут в себе и более высокие риски. Волатильность многих активных стратегий может быть ниже рыночной при большей краткосрочной/среднесрочной доходности.

( Читать дальше )

Как правильно рассчитать гарантийное обеспечение на фьючерс РТС?

- 10 июня 2017, 11:16

- |

К примеру, такая ситуация:

Базовое гарантийное обеспечение — 13 171,60р.;

Расчетная цена последнего клиринга — 103 020;

Лимит — 5160;

Цена заявки — 102 700;

Стоимость шага цены — 11,39530;

Радиус валютного курса — 12,00385.

Если я правильно понял, исходя из изменений в расчете ГО от 07.09.15, когда покупка совершается ниже расчетной цены, то формула подсчета ГО будет:

2L — (РЦ — Ц).

Если же совершается продажа ниже расчетной цены, то:

(РЦ — Ц) + 2L.

Исходя из этого, ГО в лонг и ГО в шорт должно быть:

1) (2L-(РЦ-Ц))*MinStepPrice/MinStep*(1+R/100) = 12 763,17 руб.(скидка при работе против тренда)

2) ((РЦ — Ц)+2L)*MinStepPrice/MinStep*(1+R/100) = 13 580 руб.(штраф при работе по тренду)

Имея на счету 15 620 руб. открыть позицию в 1 контракт, ни в лонг, ни в шорт, не представляется возможным (нехватка по лимитам). И только при наличии 20 000 руб. получается купить или продать 1 контракт, т.е. реальное ГО выходит 19757,4 руб.(3L). Опять же исходя из изменений от 07.09, ГО размером 3L должно быть только при покупке по верхнему лимиту или продаже по нижнему.

( Читать дальше )

Котировки фьючерса на АВСТРАЛИЙСКИЙ коксующийся уголь, до декабря 2019г.

- 08 июня 2017, 22:00

- |

quotes.ino.com/exchanges/contracts.html?r=CLRP_ALW

Стоит учесть, что российский уголь продается на 20% дешевле австралийского.

Бэнкинг по-Русски: Облигации...Бинбанк. Новая напасть

- 02 июня 2017, 19:52

- |

Всего в «черном списке» центробанка бонды на 160 млрд рублей. Это бумаги российских эмитентов с рейтингами ниже «B-/B» от S&P или Fitch и «B3/B2» от Moody’s, рассказали Bloomberg банкиры, получившие письмо регулятора.

По их словам, по ряду облигаций — на 130 млрд рублей — уже введены повышенные дисконты (до 60%). С 1 июня ЦБ принимает эти бумаги лишь с 40-процентной уценкой, а через месяц закроет такое кредитование полностью.

В числе облигаций-изгоев оказались и долговые бумаги самих банков, в том числе из первой сотни, рассказали источники Bloomberg.

Это принадлежащий миллиардерам Михаилу Гуцериеву и Микиалу Шишханову Бинбанк (12-е место по активам и 532 млрд рублей вкладов); КБ «Ренессанс Кредит» миллиардера Михаила Прохорова (63-е место и 72 млрд рублей вкладов); подконтрольный «Ростеху» Новикомбанк (37-е место и 29 млрд рублей вкладов) и принадлежащий «Ингосстраху» Банк Союз (72е место по активам и вклады на 27 млрд рублей).

( Читать дальше )

Фундаментальный анализ российских банков на смартлабе

- 29 мая 2017, 13:44

- |

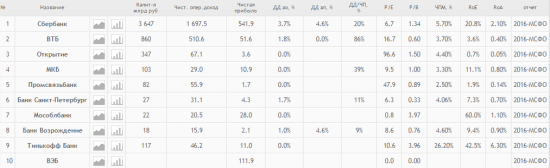

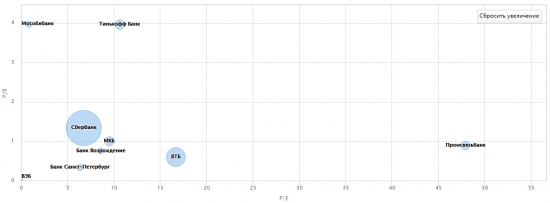

Из диаграммки следует, что самый дешевый банк у нас — это Банк Санкт-Петербург. Для меня этот банк пока остается загадкой. У них много капитала, но при этом они почему решают провести SPO чтобы пополнить капитал еще больше. Я детально ситуацию не изучал, но вопросы возникают.

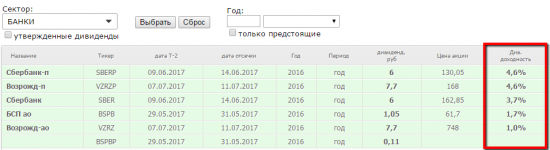

В плане дивидендов — наши банки ничтожны по сравнению с другими отраслями. Если взять 9 банков из таблички и посчитать среднюю дивдоходность по ним, то получится 1,4% всего. Календарь будущих выплат можно посмотреть на нашей странице дивиденды 2017

А вот так например будет выглядеть рейтинг достаточности основного капитала этих банков:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал