Избранное трейдера ED

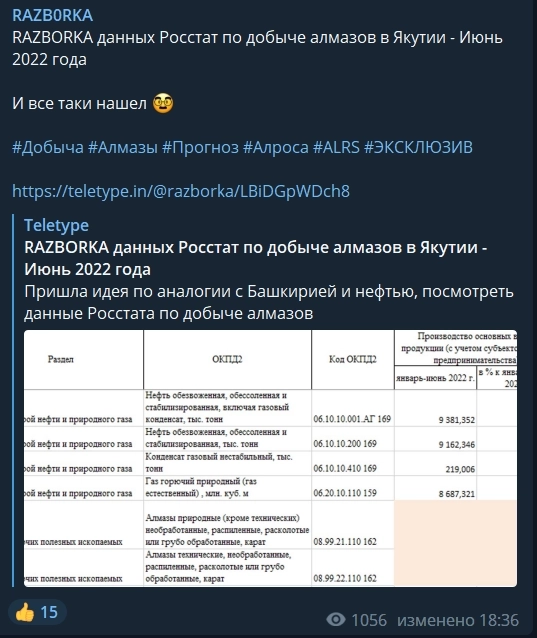

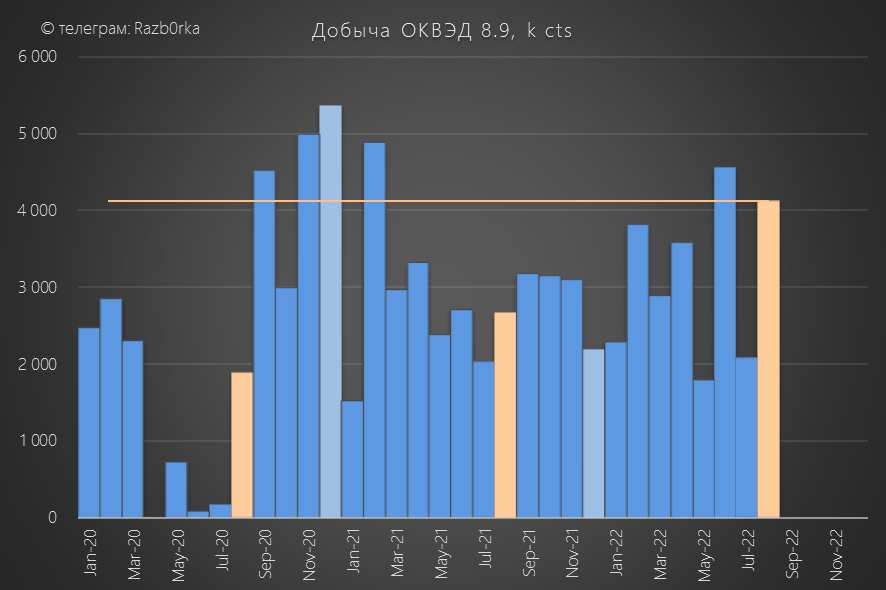

RAZB0RKA данных РОССТАТ по добыче алмазов - Август'22 и продажи DeBeers Cycle#8

- 08 октября 2022, 12:07

- |

АЛРОСА в этом году не публикует отчетов

Единственный источник о том, как у компании идут дела это данные РОССТАТ по ОКВЭД 8.9

Если вы еще не знаете что это такое, то настоятельно рекоммендую сначала прочитать первый разбор по этой теме

https://t.me/razb0rka/30

Если кратко, то по статической классификации алмазы входят именно в эту группу ОКВЭД

В Августе'22 добыча выросла в 2 раза к Июлю'22 и в 1.5 раза к прошлому году!

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Какие акции упали неоправданно сильно

- 21 сентября 2022, 13:56

- |

Рынок РФ замедлил падение, но остается в красной зоне. Суммарная стоимость ключевых компаний за две сессии сократилась почти на 13%. Некоторые бумаги при этом потеряли больше, чем должны были, учитывая их вес в индексах. На развороте их могут выкупать особенно активно.

Технические аутсайдеры

Расчеты предельно простые: взяты веса каждой из компаний в бенчмарке, заданные биржей, и приведен размер падения, который должен соответствовать этому весу.

Те фишки, которые наиболее сильно отклонились от расчетной динамики, стоит выделять. На следующих сессиях они должны будут отыграть эту неэффективность.

Данные взяты за неделю в качестве одномоментного среза данных, но понятно, что основное движение произошло в течение вторника и среды. До конца дня часть расхождений может сократиться.

В целом, как можно видеть из расчетов, рынок упал не так сильно, как должен был бы при суммарной просадке в акциях с поправкой на их доли (-13,5%). То есть большая часть бумаг выкупается опережающими темпами.

( Читать дальше )

Достоверно существующий "вечный" портфель сроком более 120 лет

- 19 сентября 2022, 08:28

- |

Всем привет!

Этот текст будет более всего интересен тем, кто хочет собрать «вечный» портфель — то есть такой, который будучи сформированным позволяет жить на него и при этом он никогда не кончится. Существует достаточно большое количество исследований «вечных» портфелей, рассматриваются различные ставки и методы изъятия, соотношение активов, оценивается способность портфеля продержаться при определенном уровне изъятий длительное количество времени (от 30 до 60 лет), но у всех них есть общая проблема — исследуются исключительно теоретические данные, а жизнь — она ведь сильно отличается от теории, в ней очень много чего по-другому (ну как минимум существуют комиссии и налоги).

Я пораскинул умишком и нашел один реальный пример портфеля, который полностью соответствует нашим вводным:

- он был сформирован один раз и пополнения в него не осуществлялись (точнее осуществлялись, но небольшие и нерегулярные — проводя аналогии можно сказать, что это разовые заработки, которые можно отправить в портфель после того, как вы отошли от дел);

- из него осуществляются регулярные (а точнее ежегодные) изъятия, причем большую часть времени они осуществлялись только за счет поступивших доходов (дивидендов и купонов), а «тело» портфеля не трогалось.

( Читать дальше )

⚡️Мосэнерго (MSNG) - освежим взгляд на компанию

- 14 сентября 2022, 10:19

- |

▫️Капитализация: 75 млрд

▫️Выручка: 222,3 млрд

▫️EBITDA: 26,4 млрд

▫️Чистая прибыль: 6,5 млрд

▫️fwd дивиденд 2022: 10%

▫️Fwd P/E 2022:5

👉 Все обзоры: t.me/taurenin/651

👉 «Мосэнерго» — самая крупная из региональных генерирующих компаний России. Является дочерней компанией «Газпром-энергохолдниг». Компания оперирует 15 ТЭЦ в Москве и Московской области. Всего на 5 из 15 объектах есть энергоблоки ПГУ. Это значит, что модернизациям и капексам конца пока не видно. 50% — выручки компании формируется за счет теплогенерации 49% — за счет продаж электроэнергии 1% - прочие сегменты

( Читать дальше )

Мысли по Селигдару

- 02 сентября 2022, 17:27

- |

Прочитал различные очень поверхностные комментарии по отчету компании за второй полугодие, восторженные фразы о росте прибыли и решил оформить свои мысли в связанный для прочтения текст.

Итак, отчет по 2 полугодию 2022 и прогноз

Операционные расходы и запасы

В связи с ярко выраженной сезонностью добычи и производства (по данным за последние два года на 1 полугодие приходится 1/3 добычи и производства золота), затраты корректно сравнивать полугодие к полугодию календарного года. Операционные затраты 1 полугодии 22 года на 30% выше аналогичного периода прошлого года. Это в целом соответствует динамике роста производственных затрат — в 2021 году по сравнению с 2020 годом они выросли на 25%.

При этом значительного роста себестоимости реализации не наблюдается. Это связано с тем, что постоянно увеличиваются остатки по рудным отвалам и незавершенке при том, что объемы производства значительно не растут. За прошлый год стоимость рудных отвалов выросла практически в два раза – на 4,8 мдрд. Руб. В 1 полугодии увеличение составило еще 1,2 млрд. руб. Вообще это какой то бич золотодобытчиков. Они формируют себестоимость, а потом эту себестоимость уменьшают на стоимость необработанной руды, которую просто складывают. Как результат рентабельность выглядит неплохо, но актив в виде запасов руды постоянно растет. Обратил внимание на это при анализе Полюс золота – там рудные отвалы также постоянно растут и составляют примерно 13% от стоимости всех активов.

( Читать дальше )

Когда лучше продавать акции Газпрома: до отсечки или после

- 02 сентября 2022, 12:20

- |

Как долго длится ралли

Газпром платит относительно высокие дивиденды лишь последние 10 лет. До этого доходность была не выше 2%, следовательно, и движения они вызывали минимальные, и ловить выплаты большого смысла не было.

По данным с 2012 г. между датой объявления о дивидендах и отсечкой (последним днем покупки) у Газпрома проходило в среднем 77 дней. В этом году объявили за 44 дня, то есть сильно раньше, чем обычно.

Если смотреть на предыдущую статистику, то в большинстве случаев после объявления о выплате ралли длилось около 40 дней и приносило инвесторам в среднем вдвое больше размера ожидаемого дивиденда — около 11%.

( Читать дальше )

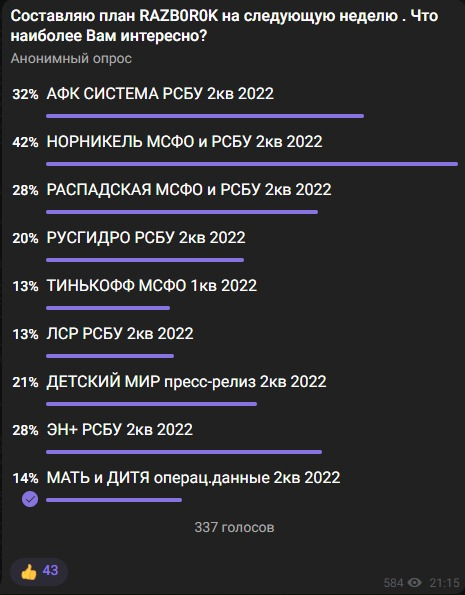

RAZB0RKA отчета НОРНИКЕЛЬ по РСБУ за 1 полугодие 2022 - считаем дивиденд

- 23 августа 2022, 08:44

- |

НОРНИКЕЛЬ уверено победил в голосовании RAZB0ROK на эту неделю

Отчет по РСБУ вышел 27.07.22, а МСФО 02.08.22

С того момента, на эти отчеты сделаны наверное сотни обзоров от разных блогеров и инвестиционных компаний

Однако, Вас по прежнему интересует как отработал НОРНИКЕЛЬ в 1 полугодии

НОРНИКЕЛЬ в этом году остается «информационно» открыт и продолжает публикацию отчетности

Всего у компании 3 вида отчетности:

1. Производственные показатели по кварталам

( Читать дальше )

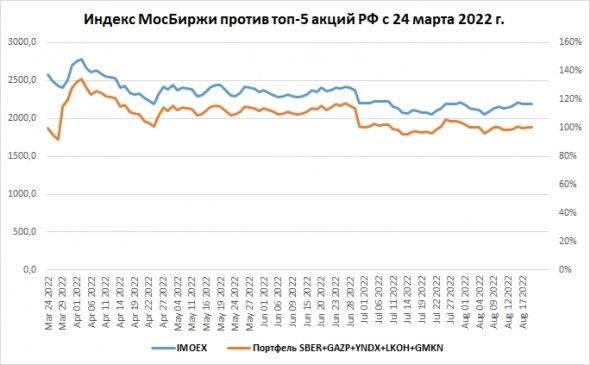

Эти компании «тащат» на себе весь рынок. Топ-6 акций России

- 22 августа 2022, 18:57

- |

Тяжеловесы отстают

До февральских событий российский рынок был устроен довольно просто: несколько самых ликвидных фишек отыгрывали рост мировых цен на сырье, динамику внешних площадок, а также курс рубля. И по факту вели за собой всех остальных.

Купив пять самых ликвидных акций РФ (от Газпрома до Яндекса) практически в любой месяц, можно было через год обогнать индекс МосБиржи более чем на 5% с вероятностью выше 90%. Средняя доходность такого портфеля приближалась к 25%.

Сегодня эта тактика больше не работает. Топ-5 акций растут и падают синхронно с индексом МосБиржи, не добавляя, но и не сильно срезая среднюю доходность рынка, то есть по большей части они остаются ведомыми.

( Читать дальше )

Магнит объявляет о росте общей выручки на 38,2% и 7,0% рентабельности по EBITDA за 1 полугодие

- 19 августа 2022, 09:10

- |

● Общая выручка выросла на 38,2% год к году до 1 136,3 млрд руб. Общая выручка, скорректированная на приобретение «Дикси», выросла на 19,1%;

● Чистая розничная выручка увеличилась на 39,0% год к году и составила 1 113,8 млрд руб. Рост чистой розничной выручки, скорректированной на приобретение «Дикси», составил 19,8%;

● Сопоставимые продажи (LFL) увеличились на 12,6% на фоне роста среднего чека на 13,1% и снижения трафика на 0,5%;

● Компания открыла (gross) 851 магазин или 654 магазина (net). Общее количество магазинов сети по состоянию на 30 июня 2022 г. составило 26 731;

● Торговая площадь увеличилась на 261 тыс. кв. м. Общая торговая площадь составила 9 258 тыс. кв. м (рост 19,5% год к году); ● Компания выполнила редизайн 184 магазинов (175 магазинов у дома «Магнит» и 5 магазинов у дома «Дикси», трех супермаркетов и одного магазина дрогери). По состоянию на 30 июня 2022 г. доля новых магазинов и магазинов, прошедших редизайн, составила 79% магазинов у дома, 46% супермаркетов и 63% магазинов дрогери;

( Читать дальше )

RAZBORKA влияния 5% НВВ на прибыль и дивиденды сетевых компаний за 2023 год

- 14 августа 2022, 12:50

- |

Как вы наверное знаете, 12 июля 2022 года проходила встреча нашего президента с главой Россетей Рюминым

На встрече было много информации о результатах, подготовке к осенне-зимнему периоду

Скорее всего, именно на этой встрече в закрытой ее части было финально одобрено поглощение Россетей дочеринской ФСК

Но самое главное произошло на 7 минуте встречи

Согласно стенограмме http://kremlin.ru/events/president/news/68861

Реакция Владимира Владимировича

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал