Блог им. AlexY

Мысли по Селигдару

- 02 сентября 2022, 17:27

- |

Прочитал различные очень поверхностные комментарии по отчету компании за второй полугодие, восторженные фразы о росте прибыли и решил оформить свои мысли в связанный для прочтения текст.

Итак, отчет по 2 полугодию 2022 и прогноз

Операционные расходы и запасы

В связи с ярко выраженной сезонностью добычи и производства (по данным за последние два года на 1 полугодие приходится 1/3 добычи и производства золота), затраты корректно сравнивать полугодие к полугодию календарного года. Операционные затраты 1 полугодии 22 года на 30% выше аналогичного периода прошлого года. Это в целом соответствует динамике роста производственных затрат — в 2021 году по сравнению с 2020 годом они выросли на 25%.

При этом значительного роста себестоимости реализации не наблюдается. Это связано с тем, что постоянно увеличиваются остатки по рудным отвалам и незавершенке при том, что объемы производства значительно не растут. За прошлый год стоимость рудных отвалов выросла практически в два раза – на 4,8 мдрд. Руб. В 1 полугодии увеличение составило еще 1,2 млрд. руб. Вообще это какой то бич золотодобытчиков. Они формируют себестоимость, а потом эту себестоимость уменьшают на стоимость необработанной руды, которую просто складывают. Как результат рентабельность выглядит неплохо, но актив в виде запасов руды постоянно растет. Обратил внимание на это при анализе Полюс золота – там рудные отвалы также постоянно растут и составляют примерно 13% от стоимости всех активов.

На 1.07.22 стоимость рудных отвалов в Селигдаре достигла 12,4 млрд. руб. Это примерно 50% годовых операционных расходов и 12% стоимости всех активов. Не совсем понятны перспективы переработки этой руды и выработки золота. В целом напрягает динамика накопления (как впрочем напрягает и в Полюсе).

Не совсем объяснимым является также постоянный рост незавершенного производства за прошлый год 2,3 млрд, руб., за первую половину этого – 3 млрд. руб. Что в составе этой цифры не понятно, но факт того, что стоимость незавершенного производства уже больше 50% годовых операционных затрат и постоянно растет, не является положительным. У Полюса незавершенка составляет примерно 10% от годовой себестоимости, что вполне адекватно, учитывая цикл производства золота.

Итого остатки рудных отвалов и незавершенки на 1.07.22 равны годовым операционным затратам и составляют ЧЕТВЕРТЬ активов!

В росте стоимости готовой продукции проблем не вижу. Это скорее всего временное явление, товар ликвидный и может быстро превратиться в денежные средства.

TCC (total cash costs)

Компания не приводит расчет ТCC на унцию. Это в принципе достаточно распространенная практика. По сути более-менее подробный расчет есть у Полюса, в отчетности Полиметалла и Селигдара расчета я не нашел. Видимо потому, что пока отсутствуют нормативные требования к горнодобывающим компаниям придерживаться какого-либо стандарта отчётности о себестоимости единицы продукции и данные показатели не относятся пока к утверждённым методикам бухгалтерского учёта ни в международных, ни в российских стандартах бухгалтерского учёта.

Поэтому я делаю расчет по денежным затратам одной унции золотого эквивалента самостоятельно и сравниваю с аналогичным показателем на сайте и в презентациях компании. Отклонение незначительное и скорее это связано с пересчетом рублевой себестоимости в доллары, поэтому модель расчета позволяет достоверно оценить прогнозный результат исходя из оперативных цифр по производству и текущей ценовой конъюктуры.

Расчет показывает, что ТСС за первое полугодие первого полугодия прошлого года ТСС в рублях не поменялся, что в принципе хорошо. И это одновременно странно на фоне увеличившихся операционных расходов. Возвращаясь к вопросу рудных отвалов и незавершенки остается надеяться на их корректную оценку. Поэтому прогноз себестоимости реализации золота до конца 2022 года строю ориентируясь на показатель ТСС 2021 года.

Прогноз на 2022 год

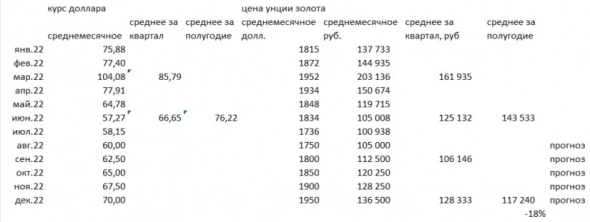

Прогнозную цену по золоту для всех золотодобытчиков строю по следующей модели:

Она не учитывает возможных дисконтов для российских золотодобытчиков, но ориентироваться на другие цифры невозможно.

Средняя цена реализации золота Селигдаром в первом полугодии получилась 137,6 тыс. руб. за унцию, что близко к средним рыночным ценам за этот период.

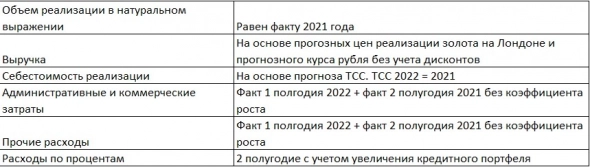

Далее рассчитываю модель по золотому сегменту и общим затратам, которая базируется на следующий вводных

Оловянный сегмент

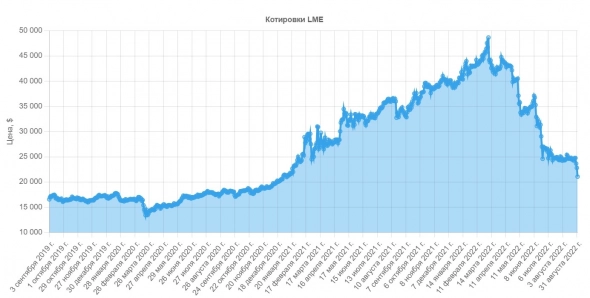

Валовая прибыль оловянного сегмента в первом полугодии 2022 года в выше относительно 2021 года. Причина – значительное увеличение цен до апреля 2022 года, олово в принципе было самым дорожающим промышленным металлом. Но фактор высоких цен полностью исчерпал себя е к настоящему моменту.

С начала второго квартала котировки резко упали, что возвращает валовую рентабельность Селигдара по направлению «Олово» на уровень 2020 года. Кроме того, Русолово не реализует олово в чистом виде, а производит только оловянный концентрат, поэтому волатильность может быть выше.

По компании «Русолово» был очень хороший разбор актуальных показателей за первое полугодие вот здесь https://smart-lab.ru/blog/822467.php.

Поэтому останавливаться особо не буду, просто приму годовую валовую прибыль 2022 оловянного сегмента на уровне прошлого года — 2,8 млрд. руб.

CAPEX и прочие невозобновляемые потери

Инвестиции компании в основные средства и лицензии за первое полугодие составили 11,7 млрд. руб. Кроме того, как уже упоминалось выше «проинвестировала» 4,2 млрд. в незавершенку и рудные отвалы. На сколько они изменятся за второй полугодие непонятно, но динамика, как упоминалось выше, удручает.

А да… и еще выплатили дивы в размере 4,5 млрд. руб. для обеспечения схемы финансирования приобретения лицензий на Кючус.

И все это при свободных остатках денежных средств на начало года в 650 млн. руб.

Для чего нужна была схема выплаты с последующим заведением этих денег в компанию конечно дело менеджмента и основных акционеров. Но есть надежда, что были весомые причины для проведения этой схемы с потерей на налогах в размере полмиллиарда рублей и увеличением количества акций на 3%.

Итого «отвес» по инвестиционной и финансовой части FCF 16.2 млрд. руб. + по операционной части 4,2 мдрд. руб. (движение ликвидной части типа дебиторки, кредиторки, текущих запасов не считаю – там постоянно меняется то в плюс, то в минус) = 20,4 млрд. руб.

Исходя из динамики текущих капзатрат на здания, оборудование и проч. По текущим проектам (Правоурмийское, Солнечная обогатительная фабрика и проч.) можно предположить, что во втором полугодии 2022 года они не будут меньше 4 млрд. руб.

Прогноз CAPEX на ближайшие годы изложен в годовом отчете за 2021 год и в различных сторонних источниках. Выделю наиболее затратные направления:

Планируемые крупные инвестиции компании в ближайшие 3-5 лет: 1. «Селигдар» планирует потратить на геологоразведочные работы и технологическое изучение руд месторождения Кючус в Якутии около 3 млрд рублей. После этого еще 40 млрд рублей компания направит на инфраструктурное строительство объекта. https://smart-lab.ru/blog/news/820196.php

2. В апреле 2022 года ПАО «Русолово», дочерняя организация ПАО «Селигдар», в рамках реализации инвестиционного проекта по строительству металлургического завода на территории Хабаровского края, создано ООО «Амурский оловянный комбинат», размер уставного капитала составил 5 000 тысяч рублей, эффективная доля владения ПАО «Селигдар» 97,79%. Какие инвестиции требуются на строительство завода компания не раскрывает. Но скорее всего дело не дешевое. Понятно дело, что при текущем положении дел в оловянной отрасли переработка – это отличное решение. Да и потребление олова в мире растет и факторов для его снижения точно нет на текущий момент, т.к. заменить олово в качестве припоя нечем

3. Инвестиции в приобретенное месторождение Пыркакайские штокверки по оловянному дивизиону — 10 млрд. руб.

Итого 50 млрд. руб. + металлургический завод Русолово + текущие инвестиции в другие более мелкие проекты. То есть в ближайшие 3-5 лет будет жесткая инвестиционная фаза с ежегодными дополнительными затратами около 15 млрд. руб… При этом сумма инвестиций значительно превышает текущий операционный денежный поток Селигдара. Соотношению инвестиций с денежным потоком, активами и рыночной оценкой компании Селигдар больше напоминает Давида, пытающегося победить Голиафа )). Историю Давида и Голиафа мы знаем, а вот история Селигдара пока не случилась.

Кредиты и чистый долг

Как результат инвестирования при отсутствии достаточного FCF – рост долговой нагрузки. Хотя в первом полугодии 2022 года этот рост на 59% был снивелирован курсовой разницей по золотому займу и вроде как чистый долг не особо вырос.

Компания привлекла две кредитные линии от ВТБ с плавающей ставкой и увеличила задолженность по уже открытой кредитной линии, а также в рамках финансирования покупки лицензий Кючус в консолидированной отчетности возник займ от ООО «тридцать седьмая концессионная компания». Как результат без учета золотого займа задолженность возросла на 20,5 млрд. руб., из которых около 3 млрд. руб. осталось на счетах.

Таким образом со второй половины этого года процентные расходы возрастут примерно на 2 млрд. руб. в год.

Переоценка «золотого займа»

В компании Селигдар, есть так называемый «золотой займ» — обязательство перед банком ВТБ, номинированное в золоте со сроком окончательного погашения в дату 30.08.2024. Номинал в золоте, объем согласно данным компании 7,7 тн.

Если обязательство привязано к золоту, значит и его оценка зависит от цены на золото.

Механику и влияние «золотого займа объяснял уже ранее вот здесь https://smart-lab.ru/blog/827410.php

За первое полугодие уменьшение задолженности по «золотому займу» составило 10 млрд. руб. или 26%. Разница рублевой цены на золото по CFD Gold – 20% (фактически LBMA Gold price) – 20%. То есть переоценка займа делается по цене, близкой к цене на лондонском рынке наличного драгоценного металла.

Поэтому фактор увеличения цен на золото, который заложен в модель на 2 полугодие, в т.ч. и за счет снижения курса рубля, будет работать в обратную сторону. По моей модели переоценка за второй полугодие составит примерно 4 млрд. руб. А если переоценка по факту будет меньше – значит компания не досчитается выручки.

Сводный прогноз

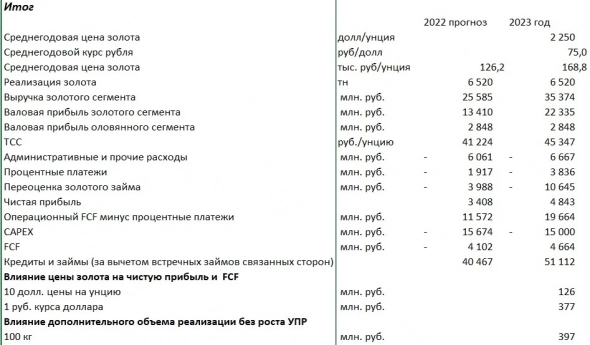

Обобщая показатели по расчетной модели получается примерно так:

То есть при росте курса доллара к концу года до 75 руб., фиксации среднегодового курса в 2022 году на этом же уровне, постепенном росте стоимости золота до 2500 к концу 2023 года (оптимистический сценарий +50% от текущих уровней) компания тютелька-в-тютельку пройдет следующий год без дополнительного привлечения кредитов. И это при условии, что с реализацией золота все будет хорошо и Селигдар перестанет «инвестировать» деньги в рудные отвалы.

Две последние строчки позволяют быстро посчитать результат при отклонении от расчетных средних значений цены золота.

Выводы

1. Риски инвестирования в компанию на текущий момент значительные на фоне большой инвестиционной программы и нестабильности в прогнозах на объемы реализации золота и цены.

2. В годовом отчете 2021 года компания декларирует цель увеличения производства в объеме 10 т золота и 6 тыс. т олова к 2024 году. Поэтому необходимо следить за объемами производства и реализации. Если в 2023 году прирост реализации золота будет на уровне 20% — это будет первый сигнал для рассмотрения вопроса приобретения акций.

3. Рост стоимости золота не компенсирует риски инвестирования в Селигдар и ставка на рост рублевой цены золота будет лучше отыгрываться при инвестировании в производные финансовые инструменты – фьючерс на золото и курс рубля. Расчеты по моделированию этого вывода приводить тут уже не буду)))

Олег Кузьмичев, Можно сделать модель и по 1800, это примерно 15 минут займет.

Но:

1. Обрати внимание на последние три строчки последней таблицы. Фактор девальвации рубля более существенен для рентабельности Селигдара, чем сама цена на золото.

2. Цель даже при тенденции плавного увеличения цены к концу следующего года на 50%, что безусловно в текущих условиях является супероптимистичным сценарием Селигдар не выглядит хорошо. А при текущем курсе и цене на золото Селигдар вообще может не справиться с инвестиционной программой.

3. Я все таки верю в то, что золото оторвется от стандартного понимания инвесторов «ставка ФРС растет — золото падает» и больше думаю в сторону защитного актива в предверии судного дня ))

4. Моя цель — сравнить доступных к инвестированию золотодобытчиков с вложением в производные финактивы на цену золота (исходя из предположения по п.3), в модели есть еще Полюс и Полиметалл. Поэтому цена — это фактический базис, к которому сравниваются различные варианты.