Избранное трейдера Hunter2k

Бэнкинг по-Русски: ПромСвязьБанк, инфографика или кто не понял, тот поймет...

- 12 ноября 2017, 18:22

- |

я упустил важный момент:

Разбор активной части баланса...

Вот так вот были использованы госсредсва :

( Читать дальше )

- комментировать

- 9.1К | ★11

- Комментарии ( 20 )

Акции РФ: ракете пора взлетать.

- 12 ноября 2017, 15:36

- |

---

Недавно один господинчик опубликовал на Смарт Лабе такую картинку:

Вот этот пост

МФЦ построен! Ура, товарищи!

Автор сопроводил его издевательским комментарием в духе: Фу… какие мы позорники, наш рынок первый с конца. Я написал вежливые и содержательные комментарии по поводу того, что на самом деле изображено на этом рисунке, но человек их стёр, а возможно и забанил меня.

---

Начну с анализа этой картинки.

Левая вертикальная ось показывает мультипликатор CAPE. Это по сути всем известный P/E (биржевая цена делённая на чистую прибыль, приходящуюся на 1 акцию). CAPE — это P/E за 10 лет. Низкий CAPE означает, что у компании высокая чистая прибыль и низкая биржевая цена. Акция недооценённая. В нашем случае CAPE посчитан для всех голубых фишек российского рынка. У нас

( Читать дальше )

Бэнкинг по-Русски: ситуация вокруг Промсвязьбанка накалилась до предела...

- 11 ноября 2017, 16:31

- |

Собсвенники банка уже напрямую обвиняют журналистов в манипуляции ценами на рынке.

( Читать дальше )

- комментировать

- 10.9К |

- Комментарии ( 51 )

Список ресурсов для начинающего инвестора на ММВБ

- 10 ноября 2017, 07:01

- |

Это мой первый пост на Смарт-Лабе. Пишу скорее для себя, давно хотел в одном месте собрать ссылки на ресурсы, которыми регулярно пользуюсь. На рынке с 2011 года, с самого начала – как долгосрочный инвестор. Был небольшой опыт спекуляций, даже в плюс, но затраты времени и нервов совершенно не окупаются. То есть заработать можно, но быстро утомляешься, нервничаешь, снижается качество жизни.

( Читать дальше )

- комментировать

- 14.6К |

- Комментарии ( 24 )

Основные отличия МСФО от РСБУ ( в чем же разница?)

- 01 ноября 2017, 14:00

- |

В самый разгар периода выхода отчетностей российских эмитентов, хочу предоставить Вам к прочтению статью, в которой выделяются основные отличия отчетности РСБУ от МСФО, в чем же их принципиальное отличие, и почему инвесторы отдают предпочтение именно этим стандартам.

Цели

В первую очередь эти два стандарта различаются по целям предоставления информации. Отчетность по МСФО больше используется инвесторами и кредиторами для принятия инвестиционных решений. Тогда как РСБУ предназначен для предоставления информации контролирующим и налоговым органам.

Форма и содержание

В российской практике больше внимания уделяется документарному оформлению операций. Тогда как основным принципом международного стандарта является приоритет экономического содержания над юридической формой. А профессиональное суждение бухгалтера является определяющим во многих случаях, например, при определении срока полезного использования, оценке денежных потоков, выбора ставки дисконтирования, классификации финансовых инструментов и прочее.

( Читать дальше )

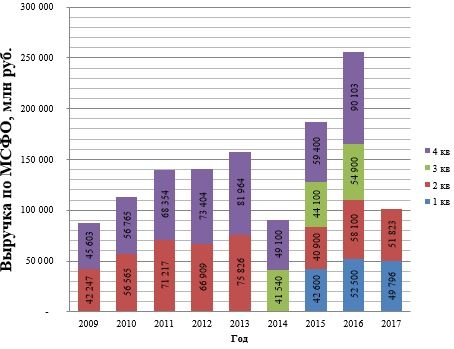

ФСК ЕЭС. Взгляд в будущее

- 25 октября 2017, 20:54

- |

В преддверии отчета за 3-й квартал по РСБУ и на фоне снижения акций решил написать пост на суд местной публики про ФСК ЕЭС. Думаю, что покупка от текущих уровней очень интересна. Слова Ливинского о прекращении выплаты дивидендов, думаю, в итоге останутся только словами. Правительство специально для электросетевых компаний разработало Распоряжение и никуда им от этого не деться.

Анализировал компанию по результатам отчета МСФО за 1-ое полугодие 2017 года.

( Читать дальше )

Октябрь еще не закончен, но уже обновил антирекорды...

- 25 октября 2017, 19:15

- |

За 25 календарных дней из Сбера вытащили 2 триллиона рублей! Минус 18 %!!! Я посмотрел соотношения всех месяцев (данные доступны с начала 2008 г) и знаете, каков был предыдущий рекорд? Пожалуйста!

( Читать дальше )

Интервью с «Открытие Брокер»: чего ждать в будущем?

- 25 октября 2017, 13:21

- |

Уважаемые смартлабовцы!

Многие из вас являются клиентами «Открытие Брокер» и знают, что компания продолжает динамично развиваться, предлагать новые финансовые сервисы и совершенствовать существующие. Всем остальным мы предлагаем заполнить информационный вакуум и прочитать свежее интервью с заместителем генерального директора «Открытие Брокер» Владимиром Крекотенем для портала «ИИС24.ру». Топ-менеджер рассказал, что изменилось в работе брокера с приходом ЦБ РФ, какие цели теперь стоят перед компанией, как будет выстроено взаимодействие с банком «Открытие», какие новинки и доработки ждут клиентов в ближайшее время, а также каких принципов Владимир придерживается при управлении личным капиталом.

Полный текст интервью доступен по ссылке.

Задавайте вопросы, пишите комментарии – с радостью рассмотрим и ответим.

Не МТС и Детским миром едины. Подробный обзор компании Система

- 23 октября 2017, 14:00

- |

Несмотря на фундаментально обоснованную текущую оценку АФК «Система» с учетом неминуемой выплаты в 136 млрд. руб., размер среднеисторического дисконта холдинга (34%) по отношению к капитализации долей в публичных активах превышает аналогичный показатель по развитым странам, что дает основания ожидать постепенного сокращения дисконта до 15%, а, следовательно, и роста капитализации головной компании. По нашему мнению, именно перспективные непубличные активы «Системы», часть из которых в том числе может быть выведена на IPO в 2017-2018 гг., станут основным драйвером роста котировок холдинга в долгосрочной перспективе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал