Избранное трейдера Gugenot

Атомные привычки. Как приобрести хорошие привычки и избавиться о плохих. Саммари книги. Глава 1. Почему небольшие изменения приводят к грандиозным результатам

- 11 января 2020, 18:09

- |

Джеймс Клир. Атомные привычки. Как приобрести хорошие привычки и избавиться о плохих. «Питер» 2020.

В долгосрочной перспективе качество нашей жизни зависит от качества наших привычек.

Как и почему я написал эту книгу

В ноябре 2012 года я начал публиковать статьи на сайте jamesclear.com. В течение многих лет я делал заметки о своих экспериментах с привычками.

К концу 2013 года подписчиков стало более тридцати тысяч человек. В 2014 году количество подписчиков превысило 100 тысяч.

В 2015 году число моих подписчиков достигло двухсот тысяч, а я подписал контракт с издательством и начал работу над книгой, которую вы сейчас читаете.

В 2016 году мои статьи стали регулярно публиковаться в таких известных СМИ, как Time, Entrepreneur и Forbes.

В начале 2017 года я запустил новый проект – Академию привычек, которая стала ведущей площадкой по обучению для компаний и частных лиц, заинтересованных в формировании лучших привычек в жизни и работе.

( Читать дальше )

- комментировать

- ★33

- Комментарии ( 3 )

Совокупность ДЕЛЬТЫ и Открытого интереса.

- 11 января 2020, 14:29

- |

Мой торговый дневник - день 1

- 11 января 2020, 12:47

- |

Итак, коротко о торговом методе:

1.Анализ ведется двух инструментов SI и RI. Но конкретно сейчас торгую только SI - как-то понятнее для меня двигается.

2.Торговля преимущественно по тренду. Определяю уровень, выше или ниже которого приоритет отдается лонгам или шортам. В определенных случаях рисковым входом могу контртрендить.

3. Торгую внутри дня.

4. Основа — отбой от уровня, либо закрепление и тест после пробоя.

Модель анализа выглядит так:

- Выделяю значимый уровень (максимальнй горизонтальный объема дня, диапазона; границы флета, сильный уровень)

- Жду интерес рынка к этой зоне (кластерный или вертикальный выброс объема, остановка цены, отскок, ложный пробой)

- Смотрю на реакцию рынка на выброшенный объем и жду его тест. При подтверждении движения — вход.

( Читать дальше )

Что же такое фьючи.

- 08 января 2020, 13:16

- |

Фьючерсы это… Подробно и простыми словами о том что это такое!

Более удобный вид статьи тут: PROSTGUIDE.RU

Что такое фьючерс (фьючерсный контракт).

По своей сути, фьючерс это рыночный инструмент с помощью которого две стороны (продавец и покупатель) заключают соглашение о покупке (со стороны покупателя) и продаже (со стороны продавца) базового актива в заранее определенные сроки и по заранее определенной цене. Это помогает обеим сторонам договора страховаться от нежелательных рисков изменения цены.

Для полноты понимания давайте разберем на таком простом примере.

Предположим фермер засевает поле пшеницей. К осени он планирует снять урожай и продать его. Для покрытия всех расходов ему необходимо получить прибыль в размере: 800 000 рублей. Предположим, что цены на данный момент составляют: 50 руб/кг и данный уровень цен способен обеспечить нашему фермеру 800 000 рублей прибыли. Исходя из этого фермер идет на биржу и заключает фьючерсный контракт на тот объем зерна, который он планирует продать к осени. Все! С этого момента фермер застрахован от любых изменений в цене. Так если, к моменту продажи цены на пшеницу снизятся до 30 руб/кг, и вместо 800 000 фермер заработает только 600 000, то человек с которым фермер заключил фьючерсный контракт будет обязан по условиям соглашения возместить ему 200 000 рублей разницы. А если цены на зерно вырастут, предположим до 70 руб/кг и наш фермер с продажи пшеницы получит 1 000 000 рублей, уже он должен будет возместить человеку с которым заключил фьючерсный контракт 200 000 рублей, в итоге оставшись при своих 800 000 рублей прибыли.

( Читать дальше )

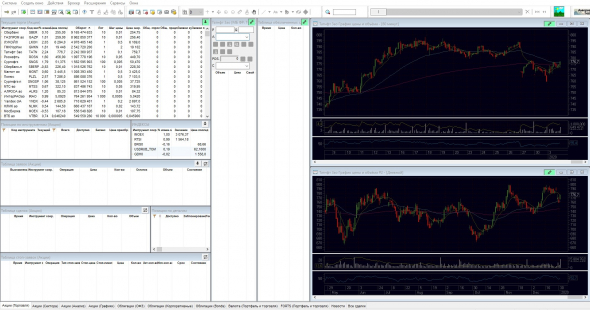

Настройки QUIK

- 07 января 2020, 22:05

- |

C наступившим Новым годом!

Выкладываю некоторые свои настройки в QUIK (разрешение экрана 1920х1080).

Не забудьте после загрузки в QUIK проверить настройки в таблицах (я их настроил под себя).

Скачать настройки для QUIK можно по ссылке (обновил ссылку, так как Яндекс вводит ограничение на кол-во скачиваний): yadi.sk/d/_eI6SqHIwzmgmQ

Для торговли акциями (1920х1080):

Для торговли фьючерсами (1920x1080):

( Читать дальше )

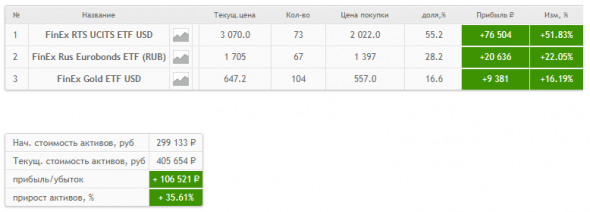

Лежебоке уже 3 годика

- 03 января 2020, 12:01

- |

Здравствуйте. Мы продолжаем эксперимент инвестирования в реальном времени по методу asset allocation.

Так как посты про своего Лежебоку я публикую 1 раз в год, скорее всего если вы о нем и слышали, то уже позабыли. Поэтому напомню, чем же мы тут занимаемся.

Раз в году мы пополняем счет, распределяем деньги по трём активам(акции, облигации, золото). И раз в году же делаем ребалансировку, для сохранения заданных долей портфеля.

Тезисно это выглядит так:

— cрок 5 лет

— ежегодное пополнение на 100 000 рублей

— состав портфеля акции, облигации, золото

— инструменты — ETF FinEx

— пропорциии 50%,30%,20% соответственно

— ребалансировка один раз в год

Начало инвестирования февраль 2017.

С предыдущими отчётами можно ознакомится тут:

Лежебоке 1 год (денежный эксперимент)

Лежебоке 2 года

И так к началу этого года мы подошли с вот такими результатами

( Читать дальше )

SWT-метод: 1. Базовый индикатор SWT.

- 02 января 2020, 12:51

- |

1. Базовый индикатор SWT.

Базовый индикатор SWT — предназначен для разделения и отображения трендов анализируемого финансового инструмента, а также для расчета текущего значения волатильности каждого тренда. На основе значений базового индикатора рассчитываются параметры трендов, каналов, волатильности, объемов и рисков торговли. Показания базового базового индикатора также являются основой для расчета параметров работы торгового советника (робота) SWT-метода.

В режиме по умолчанию на экране отображается картинка следующего вида:

Рис.1.1. Отображение индикатора SWT в режиме по умолчанию

По волновым трендам особого пояснения не требуется. Собственно говоря каждая волна это и есть тренд и движение волны по направлению соответствует движению рынка в рамках этого тренда. На графике в режиме по умолчанию отображаются три волны: W2, W3 и W4, значение которых будет описано ниже, а также вспомогательные линии, отображающие параметры и характер движения трендов. Дополнительно к отображаемым волнам можно также включить показ волны W1, включающей все движения рынка, более быстрые по отношению к волне W2, а также показ суммы всех волн: W1+W2+W3+W4.

( Читать дальше )

Гонка за счастьем, парадокс Истерлина (счастье vs богатство), жалость к себе, установки о страдании, забота о себе. Конспект книги "Красная таблетка-2". Курпатов Часть 8

- 02 января 2020, 11:43

- |

Красная таблетка-2. Курпатов Часть 8

Часть 8. Экономика счастья, парадокс Истерлина (счастье vs богатство), гонка за счастьем, Жалость к себе, установки о страдании, забота о себе.

( Читать дальше )

Справочник по сектору «Металлургия» 3кв 2019. Операционные и финансовые показатели.

- 30 декабря 2019, 17:53

- |

Будем рады если вам поможет в 1кв 2020 :)

К сожалению уперся в ограничение Смартлаба в количество текста и картинок. Более полный справочник в группах:

ВК https://vk.com/incomm

Телега: https://tlgg.ru/investcom0

Данный разбор носит справочный характер с небольшими комментариями. Цель, собрать в одном месте всю информацию по сектору.

Показатели долга

Евраз

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал