Избранное трейдера Gugenot

BullBearBot испытание. День 1

- 10 августа 2020, 19:16

- |

Как писал в этом блоге:

«Еще хочу сообщить, что я «набросал» бота, который торгует исключительно по индикатору, единственное, что бот использует не один тайм-фрэйм, как в индикаторе, а комбинирует три: 1H, 15min и 5 min. Так же, в боте, вместо стоп-лосса, я применил систему хеджирования. Если по простому то, вместо закрытия убыточной позиции, бот открывает противоположную, а закрывает позиции, только с прибылью или же при достижения равновесного состояния: LongPos = ShortPos. Предварительные тесты показали положительную динамику, посмотрим, что будет дальше. Результаты буду выкладывать в виде отдельных постов. Может «родится» еще один самостоятельный бот! Вчера были проведены первые испытания без доработок, результат: 0.42%»

Сегодня публикую результаты испытания. От идеи разбивки на 3 тайм-фрэйма отказался — нет нужного эффекта. Оставил один пятиминутный тайм-фрэйм. Мне хочется получить эффективного скальпер-бота с прицелом на среднюю доходность за торговый день в размере 1% или месячную в 20%, без переноса позиций и с очень большой емкостью по капиталу! Итак, что входит в «комплект»? Ну разумеется, что в качестве аналитической части стоит

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 30 )

Волшебная таблетка: 3 идеи на долгосрок, которые нужно купить сейчас

- 10 августа 2020, 10:43

- |

Наверное, абсолютное большинство людей мечтает о волшебной таблетке, способной отодвинуть старость подальше за горизонт и продлить жизнь. Вот это желание получить отсрочку как раз и создает предпосылки для разработок, клинических исследований и монетизации методов терапии, позволяющих воплотить мечту всего человечества.

Поэтому сегодня будем присматриваться к компаниям из сектора биотехнологий, которые борются с проблемой старения, продления жизни и лечения тяжелых заболеваний.

Увеличение средней продолжительности жизни в последние 50 лет считается основным достижением в современной науке и здравоохранении, но это далеко не предел возможностей. Уже множество ученых и даже бывший министр здравоохранения РФ (врач-невролог, нейрофизиолог) считают, что совсем скоро человек будет способен дожить и до 120, и до 150 лет. Естественно, важны условия жизни: питание, умственный и физический труд, образ жизни.

( Читать дальше )

Звериный оскал зарубежных инфоцыган.

- 07 августа 2020, 17:42

- |

Ныряй: здесь неглубоко, — говорил Лев Гуров.

И я нырнул… Или, точнее, зашел по щиколотку в глубины зарубежного рынка.

Сразу же был практически погребен письмами от Пестрого дурака, Инсайдерской обезьяны и Закса. Дай, думаю, поделюсь с коллегами откровениями иностранных ай-не-не. Перевод товарища Гугла.

10 технологических тенденций, которые будут определять следующие 10 лет

Опубликовано 3 августа 2020 г. в 11:55 ЧАРЛЬЗОМ ОМЕДО в Lists, Tech

Новые технологии не только меняют то, как мы живем в настоящее время, но и задают тенденции, которые будут определять наш образ жизни в будущем. От сетей 5G до наноботов, которые могут напрямую связать человеческий мозг с облачным хранилищем, — сотни футуристических технологий должны изменить наш образ жизни к 2030 и 2050 годам.

Вот 10 технологических тенденций, которые будут формировать следующие 10 лет в нашем мире (в произвольном порядке):

Редактирование генов

В следующем десятилетии ученые достигнут более серьезных успехов в снижении вероятности заболеваний у людей. Ученые из Национального института исследования генома человека (NHGRI) используют новый инструмент редактирования генов, известный как CRISPR, для достижения этой цели.

Редактирование генов можно использовать для изменения некоторых нежелательных характеристик, таких как цвет глаз и кожи, особенности роста и развития, а также риски наследственных заболеваний у людей. С помощью инструмента редактирования генов, такого как CRISPR, процесс становится проще, быстрее, дешевле и точнее. В ближайшие 10 лет ученые смогут применять генную терапию для предотвращения или лечения генетических заболеваний, таких как диабет, муковисцидоз и серповидно-клеточная анемия.

Редактирование генов связано с этическими проблемами, но есть надежда, что к тому времени правительство их решит. Хедж-фонды сделали ставку на эту технологию, вложив средства в CRISPR Therapeutics AG (NASDAQ: CRSP ). CRSP торговался по 13 долларов всего 3 года назад, а сегодня акция переходит из рук в руки по 90 долларов за акцию.

( Читать дальше )

Индикатор BullBearPower как правильно использовать?

- 05 августа 2020, 12:09

- |

После того, как я опубликовал свой индикатор https://smart-lab.ru/blog/634737.php, многие задавали вопрос: «Как правильно его использовать?». На самом деле, с индикатором можно экспериментировать, но я все таки расскажу, как он используется моими ботами. Сразу сделаю оговорку, мои боты помимо индикатора, используют фильтры для определения состояния рынка: LONG, SHORT, FLAT и используют индикатор в зависимости от того в какой фазе находится рынок. Но все же, не зависимо от этого, есть общие правила для совершения сделок:

- Боты дожидаются, когда цена войдет в зону. Для продажи это зона выше SellPrice. Для покупки ниже BuyPrice.

- После того, как цена вошла в зону, боты начинают отслеживать изменение силы покупателей и продавцов.

- Для покупки необходимо, что бы сумма изменений силы покупателей была больше суммы изменений силы продавцов, а так же цена Offer была выше значения BuyPrice

- Для продажи необходимо, что бы сумма изменений силы продавцов была больше суммы изменений силы покупателей, а цена Bid была ниже значения SellPrice

( Читать дальше )

Мастер класс по инвестированию в рынки США

- 05 августа 2020, 11:40

- |

Мастер класс по инвестированию в рынки США и мировой рынок

Доходность в рублях и проценты по депозитам в банках вас не устраивают. Так как высокая реальная инфляция и ряд других факторов. И вы решили разместить капитал в зарубежных активах.

Для начало нужно выбрать брокера и открыть счет.

Я работаю и рекомендую брокера США Interactive Brokers.

(счет обычно открывают по двум документам. Это паспорт и квитанция за ЖКХ.)

Более подробно здесь:

Был большой пост про Основы:

https://smart-lab.ru/blog/619189.php

( Читать дальше )

Гайд по торговле на бирже 5 часть. Инвестиции

- 05 августа 2020, 09:08

- |

Гайд по торговле на бирже 5 часть

Инвестиции

1 Пролог

В теориях, инвестиции выглядят крайне притягательно — покупаешь актив и получаешь доход. Больше дохода — больше актива. Работает сложный процент и внезапно ты богат. Но есть ряд скрытых практических вещей, про которые никто не говорит, а я напишу.

2 Торговля по фундаменталу.

Основная проблема торговли по фундаменталу — малая частота дискретизации, это физическое ограничение на качество торговли. Технари знают про теорему Котельникова, остальные могут погуглить.

Отчеты по компаниям появляются раз в квартал. Информация отстает от реального положения дел на 3 месяца. Торгуя фундаментал при периоде дискретизации 3 месяца инвестор может поймать тренды протяженностью более 9-12 месяцев. Это прокатывает при аптрендах, которые дляться по 5-6 лет. Но никак не может помочь в периоды краткого медвежьего рынка.

( Читать дальше )

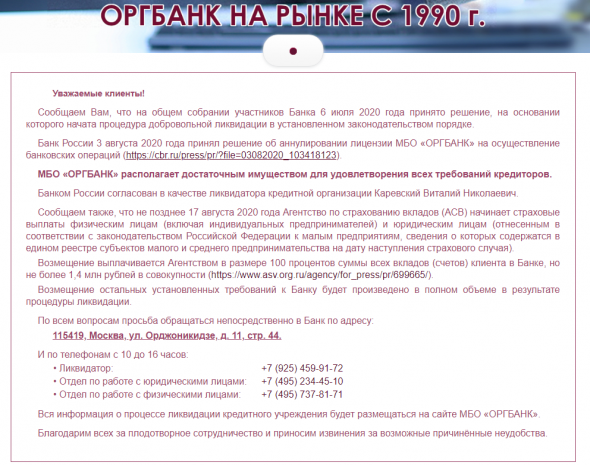

Бэнкинг по-русски: ОргБанк (-1). Реквием накануне 30-тилетия

- 04 августа 2020, 17:41

- |

Банк России, приказом от 03.08.2020 № ОД-1245 аннулировал лицензию КБ «Межбанковское объединение «ОРГБАНК» (общество с ограниченной ответственностью) МБО «ОРГБАНК» (ООО) (рег. № 3312, г. Москва).

По величине активов кредитная организация занимала 325 место в банковской системе Российской Федерации .

Основанием послужило ходатайство кредитной организации, направленное в Банк России в связи с решением общего собрания участников о ее добровольной ликвидации

Согласно представленным в Банк России отчетным данным, кредитная организация располагает достаточным имуществом для удовлетворения требований кредиторов.

Примечательно, что банк не дожил всего 20 дней до своего 30тилетия, ибо являлся одним из старейших банков в России, созданным еще при Михаиле Сергеевиче Горбачеве

Реквием (Написан пресс-службой к несостоявшемуся юбилею):

( Читать дальше )

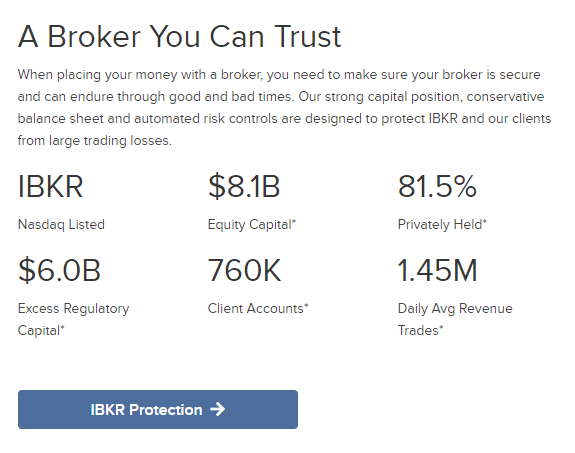

Interactive Brokers. ТОП вопросов.

- 30 июля 2020, 09:59

- |

Interactive Brokers является крупнейшим брокером не только в США, но и

во всем мире. Услугами брокера ежегодно пользуются более 700 000

клиентов.

Широкую популярность брокер приобрел и у клиентов из России. Это практически

единственный брокер, из США который работает с российскими

клиентами, и открывает счета онлайн.

Но есть и не мало вопросов, по поводу работы самого брокера, например,

самым частым вопросом по-прежнему остается – как открыть брокерский

счет у Interactive Brokers.

Мы решили обобщить все основные вопросы в одной статье, и более

( Читать дальше )

Книги по трейдингу: обзор моей библиотеки трейдера

- 29 июля 2020, 19:15

- |

Надеюсь данное видео будет полезным как новичкам, так и старожилам рынка.

( Читать дальше )

Лариса Морозова: Механизмы начисления и выплаты дивидендов

- 29 июля 2020, 16:05

- |

Продолжаю тему отчетностей по РСБУ. Итак, чтобы понимать механизмы начисления и выплаты дивидендов говорим себе строго, что есть два блока информации:

1)Источник НАЧИСЛЕНИЯ дивидендов. В расчётах участвуют первичные документы эмитента по правилам РСБУ

2)Источник ВЫПЛАТЫ дивидендов. В расчетах участвуют деньги или эквиваленты

Есть ещё налоговый учёт. Рассматривать не будем, будем только помнить, что из него берутся данные для строки в Ф2 «Текущий налог на прибыль»

Ф2-это «Отчет о финансовых результатах» форма№2. Обращаю ваше внимание, что начиная с отчётности за 2012 год название «Отчёт о прибылях и убытках» изменено — теперь он называется «Отчёт о финансовых результатах».

1). Источник НАЧИСЛЕНИЯ дивидендов

Решение о выплате (объявлении) дивидендов по результатам первого квартала, полугодия и девяти месяцев отчетного года может быть принято в течение трех месяцев после окончания соответствующего периода.

Источником начисления дивидендов является чистая прибыль общества отчетного периода (после налогообложения), которая определяется по данным РСБУ

Также возможно распределение нераспределенной прибыли прошлых лет на выплату дивидендов в текущем налоговом периоде

Дивиденды по привилегированным акциям определенных типов также могут выплачиваться за счет ранее сформированных для этих целей специальных фондов общества. Это должно быть оговорено в Уставе АО. Такое положение есть например в Уставе Самараэнерго.

Обратите внимание, ни о какой оплате товаров, работ, услуг для выручки по РСБУ у эмитентов в подавляющем большинстве случаев речи нет.

Отчет формируется на основании правильно оформленных согласно нормативной базе документов.

Обращаю ваше внимание ещё раз: на данном этапе нас не интересует, что происходит между контрагентами, кто кому заплатил, не заплатил, есть у эмитента оборотные средства или нет. Для расчетов в Ф2, это значения не имеет.

Чистая прибыль рассчитана на основании документов и показана в Ф2.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал