Блог им. sfbankir

Бэнкинг по-русски: ОргБанк (-1). Реквием накануне 30-тилетия

- 04 августа 2020, 17:41

- |

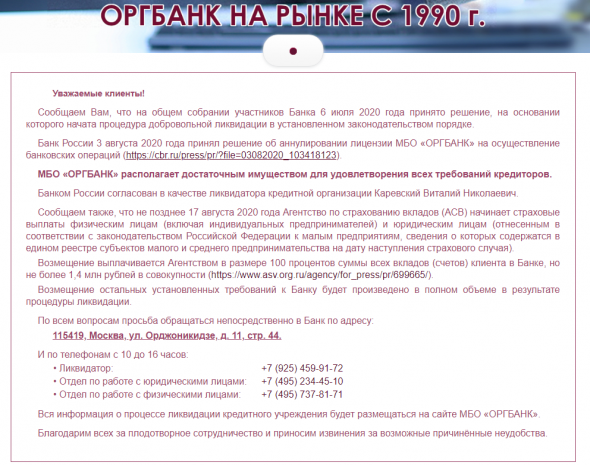

Банк России, приказом от 03.08.2020 № ОД-1245 аннулировал лицензию КБ «Межбанковское объединение «ОРГБАНК» (общество с ограниченной ответственностью) МБО «ОРГБАНК» (ООО) (рег. № 3312, г. Москва).

По величине активов кредитная организация занимала 325 место в банковской системе Российской Федерации .

Основанием послужило ходатайство кредитной организации, направленное в Банк России в связи с решением общего собрания участников о ее добровольной ликвидации

Согласно представленным в Банк России отчетным данным, кредитная организация располагает достаточным имуществом для удовлетворения требований кредиторов.

Примечательно, что банк не дожил всего 20 дней до своего 30тилетия, ибо являлся одним из старейших банков в России, созданным еще при Михаиле Сергеевиче Горбачеве

Реквием (Написан пресс-службой к несостоявшемуся юбилею):

МБО «ОРГБАНК» 30 лет!

МБО «ОРГБАНК» (ООО) – один из старейших банков России, основан 22 августа 1990 года.

ОРГБАНК стоял у истоков создания многих сегментов финансового рынка страны, внёс большой вклад в их становление и развитие, принимал активное участие в совершенствовании инструментариев, введении единых стандартов, отработке операционных технологий в российском

банковском бизнесе.

ОРГБАНК — ОДИН ИЗ ОСНОВАТЕЛЕЙ И ОРГАНИЗАТОРОВ РЫНКА МЕЖБАНКОВСКИХ КРЕДИТОВ (МБК) В РОССИИ.

Сегодня сложно представить себе деятельность коммерческих банков без рынка МБК, поскольку функции, которые он выполняет, являются одними из важнейших для обеспечения деятельности всей банковской системы.

Межбанковские отношения возникли одновременно с возникновением системы коммерческих банков, которым нужно было проводить платежи. Межбанковские кредитные отношения возникли несколько позже, когда в процессе становления новой банковской системы в деятельности банков

заметную роль стали играть кредитные операции между банками. С переходом к рыночным отношениям между банками в сфере межбанковского кредитования начал развиваться рынок межбанковских кредитов.

В мировой банковской практике рынок межбанковских кредитов — это часть денежного рынка.

Банки во всем мире рассматривают межбанковские кредиты как альтернативный источник рефинансирования и предпочитают в первую очередь обращаться к денежному рынку, к партнерам по рынку МБК, и лишь затем — к централизованным ресурсам центральных банков.

Независимо от способа организации рынок МБК призван выполнять важную функцию оперативного обеспечения банковской системы денежными ресурсами для поддержания её ликвидности и стабильности, а также повышения эффективности использования кредитных ресурсов для банковской системы в целом за счет перераспределения временно свободных денежных средств.

На начальном этапе реформ межбанковские кредитные отношения строились в основном между Центральным Банком и коммерческими банками. Межбанковские кредиты представляли собой практически только централизованные кредиты Госбанка СССР (а с ноября 1991 года – Банка России) преимущественно бывшим государственным специализированным банкам, что скорее сдерживало развитие рынка, способствуя формированию закрытого рынка МБК.

Наряду с такой практикой, в 1988 году начали устанавливаться кредитные отношения непосредственно между коммерческими банками. Кредитование банков базировалось на взаимном доверии, порой кредиты предоставлялись без процентов (действовал принцип взаимовыручки).

Несмотря на то, что в арсенале банковских операций появились кредитные сделки между банками, рынка межбанковских кредитов тогда еще фактически не было.

В течение 1989 года межбанковские связи расширялись, в практической деятельности банков все чаще возникала потребность в межбанковских кредитах. Процентные ставки по МБК, а также объемы и сроки кредитования определялись исключительно уровнем доверия банка-кредитора к

банку-заемщику, который устанавливался между первыми лицами банков. Поэтому в конце 1989 года начали появляться первые фирмы, оказывающие брокерские услуги на кредитном рынке, в том числе созданная при Московском банковском союзе фирма «Ресурс», ориентированная на оказание помощи в получении кредитов. Они выполняли важную информационную функцию на денежном рынке — сообщали банкам, заинтересованным в получении межбанковского кредита, процентные ставки, по которым в момент запроса выдавались кредиты.

В целом, рынок МБК в конце 80-х — начале 90-х годов можно охарактеризовать как закрытый, наблюдалось наличие спроса при полном отсутствии предложения, кредитные сделки заключались «по знакомству».

Принципиально важно отметить, что процесс формирования рынка МБК происходил в соответствии с логикой развития рыночных отношений между банками. Рынок начал функционировать, практически не имея соответствующих разработанных методик и развитых технологий, а катализатором процесса формирования открытого рынка МБК послужило появление профессиональных посредников — кредитных учреждений, специализирующихся на этом рынке.

Идея создания ОРГБАНКА возникла естественным образом и 22 августа 1990 года было учреждено Межбанковское объединение «ОРГБАНК» (МБО «ОРГБАНК»).

Одной из основных задач, которую создатели МБО «ОРГБАНК» поставили перед собой, была организация межбанковского кредитного рынка. ОРГБАНК стремился сделать его доступным, надежным и эффективным сектором кредитно-банковской системы страны. Для достижения этой цели

необходимо было в первую очередь определить и реализовать методы и способы перехода от широко используемой тогда практики закрытого рынка к открытому, цивилизованному рынку.

Одна из основных задач, которую поставил перед собой ОРГБАНК — организовать межбанковский кредитный рынок, сделать его доступным, надежным и эффективным сектором банковской системы страны.

До 1991 года в ОРГБАНК поступали только заявки на получение кредита, а заявки на размещение денежных средств практически отсутствовали. Поэтому превышение спроса над предложением обуславливало постоянную тенденцию роста процентных ставок. С самого начала

деятельности в ОРГБАНКЕ создавали базу данных об отечественных и зарубежных коммерческих банках и их филиалах, устанавливали деловые и партнерские отношения с ними, анализировали спрос и предложение, использовали зарубежный опыт в области межбанковских кредитных отношений с целью адаптации его к существующим российским условиям.

Для того, чтобы сделать рынок более прозрачным и доступным для всех участников, в ОРГБАНКЕ разработали систему расчётов текущей процентной ставки МБК на основе данных о фактических сделках. Она определялась в результате усреднения процентных ставок по фактическим сделкам. При этом специфика сделок учитывалась с помощью специально разработанных поправочных коэффициентов. Информация о процентных ставках МБК

рассылалась банкам Московского региона, и это было первым шагом на пути от информационно закрытого к открытому рынку.

Следующим важным шагом была инициатива ОРГБАНКА по организации впервые в России аукциона денежных ресурсов, который позволил определять рыночную цену (процентную ставку) межбанковских кредитов.

Преимуществом аукциона являлось установление рыночной цены денежных ресурсов, исходя из сложившегося на торгах соотношения спроса и предложения. Первый аукцион был организован ОРГБАНКОМ на Московской центральной фондовой бирже (МЦФБ) 01 августа

1991 года. В дальнейшем их стали проводить и другие биржи, а первый внебиржевой (самостоятельный) аукцион ОРГБАНК провел 14 апреля 1992 года.

ОРГБАНКОМ была отлажена система проведения денежных аукционов. Открытая информация о текущей рыночной процентной ставке по межбанковским кредитам позволяла участникам рынка лучше ориентироваться на нем. Следует особо подчеркнуть, что в трудных экономических условиях 1992 года денежные аукционы имели принципиально важное значение для становления свободного рынка МБК – они запустили рыночный механизм определения процентной ставки по межбанковским кредитам.

В 1993 году количество участников рынка МБК увеличилось, выросли объемы совершаемых банками межбанковских операций. ОРГБАНКОМ было проведено более 100 аукционов, объем размещенных денежных средств на которых вырос более чем в 10 раз по сравнению с 1992

годом.

В 1994 году рынок кредитных ресурсов приобрел все большую популярность и пополнился

аукционами ЦБ РФ.

В 1993 году ОРГБАНК также разработал и впервые внедрил технологию работы с

«короткими деньгами» (МБК сроком от 1 до 30 дней), что позволило существенно упростить

процедуру оформления сделок с сохранением высокой надежности.

В 1993 году сформировался рынок краткосрочных (от 1 до 30 дней) межбанковских

денежных ресурсов. Вместе с ним в банковском сообществе впервые появился термин «короткие

деньги», который впоследствии стал широко использоваться.

В частности, ОРГБАНК успешно внедрил новую унифицированную технологию работы с

краткосрочными ресурсами, которая позволила ему войти в число лидеров на этом сегменте

денежного рынка. Это в настоящее время подобные операции стали привычными, тогда же не

было ни технических средств, ни соответствующих технологий, позволяющих функционировать

этому рынку. Все было сделано, по сути дела, впервые. Был изучен зарубежный опыт, поскольку

в международной практике такие операции весьма распространены. Свое нововведение

ОРГБАНК назвал «супермаркетом коротких денег». Заключив с ОРГБАНКОМ договор, банки

размещали в этом «магазине» свои денежные остатки. Это позволяло банкам (в особенности

малым и средним) гибко управлять ликвидностью своих денежных средств.

До экономического кризиса 1998 года средства, привлеченные ОРГБАНКОМ, размещались в

надежные государственные ценные бумаги: в ГКО, в облигации федерального займа (ОФЗ),

облигации государственного сберегательного займа (ОГСЗ), по объему операций с которыми

ОРГБАНК занимал вторую позицию после Сбербанка, и межбанковские кредиты.

Последние предоставлялись только тем банкам, мера кредитоспособности которых, в

соответствии с собственным рейтингом ОРГБАНКА была достаточно высока. Это позволяло

свести к минимуму риск невозврата кредитов.

Развитие технологии было связано с внедрением системы REUTERS DEALING в России, что

привело к возможности проведения межбанковских кредитных операций на основе

двусторонних генеральных соглашений. Благодаря этому банки получили весьма удобный

инструмент по оперативному использованию денежных средств.

Можно утверждать, что развитие инфраструктуры межбанковских кредитов способствовало

оздоровлению национальной экономики и особая роль, без сомнения, здесь принадлежала

ОРГБАНКУ, занимавшему лидирующее положение на рынке МБК. По данным Банка России

(«Вестник Банка России» No 4 от 29 марта 1994 года), доля кредитных ресурсов, размещаемых

через ОРГБАНК, достигла отметки 74,6%, а обороты существенно превышали объемы сделок на

ММВБ. Кроме того, ОРГБАНК предлагал рынку достаточно выгодные процентные ставки.

На протяжении нескольких лет московский кредитный рынок оставался самым

привлекательным для его участников, так как являлся наиболее доступным для банков.

Участники рынка МБК использовали в работе в основном два вида расчета по привлечению и

размещению денежных средств: «плавающие» процентные ставки, значение которых изменялось

несколько раз в день в зависимости от текущей конъюнктуры и фиксированные ставки на

каждый день, которые предлагал ОРГБАНК.

Для координации работы банков на данном секторе рынка в июле 1994 года был создан

Информационный Консорциум, основным направлением деятельности которого была

разработка индикаторов рынка межбанковских кредитов. Совместно с Банком России

ОРГБАНК стал инициатором и разработчиком индикаторов для рынка МБК:

MIBOR (Moscow InterBank Offered Rate) — средняя объявленная процентная ставка по

предоставлению (размещению) межбанковских кредитов;

MIBID (Moscow InterBank Bid) — средняя объявленная ставка по привлечению

межбанковских кредитов;

MIACR (Moscow InterBank Actual Credit Rate) — средневзвешенная фактическая

процентная ставка по предоставленным межбанковским кредитам.

После введения системы регулярно рассчитываемых и публикуемых индикаторов цены

кредитов рынок стал более предсказуем и стабилен. Особо актуально это стало с развитием

рынка «коротких денег», с использованием новых информационных технологий, требующих

оперативного принятия решений при работе в системе REUTER. Появилась возможность

прогнозировать некоторые возможные события на различных сегментах финансового рынка,

опираясь на объективные сведения.

Оценивая отечественный рынок межбанковских кредитов в 1994 году, можно с

уверенностью сказать, что в своем развитии он приобрел законченную цивилизованную форму

путем применения новой технологии работы на рублевом рынке МБК с использованием системы

Dealing-2000 (основная дилинговая система в сети REUTER), во многом благодаря инициативе

ОРГБАНКА.

Подготовительный этап сотрудничества REUTER и ОРГБАНКА завершился подписанием

договора о совместной деятельности и определением первоочередных работ по созданию рынка

межбанковских кредитов с использованием системы Dealing-2000.

В декабре 1994 года ОРГБАНК и Международное Агентство REUTER, при широком участии

российских коммерческих банков, провели практическую конференцию по вопросам

осуществления межбанковских операций через систему Dealing-2000 и перспектив развития

рынка рублевых кредитов с использованием сети REUTER, которая имела успех. В результате к

системе подключились первые 125 банков, расположенных в различных городах СНГ.

Применение такой технологии на рынке МБК упрощало делопроизводство за счет снижения

документооборота между кредитором и заемщиком. В марте 1995 года по этой технологии на

рынке МБК работали уже свыше 850 банков. Практика показала, что эта технология

жизнеспособна и поныне.

Не детализируя технологические особенности проведения сделок в информационно-

дилинговой сети REUTER, можно утверждать, что реализации проекта «Новые технологии

работы с межбанковскими кредитами на рублевом рынке с использованием системы Dealing-

2000» позволила отечественным банкам в кратчайшие сроки перейти на уровень мировых

информационных технологий на рынке МБК, в том числе и на валютном межбанковском рынке.

Объективные условия функционирования межбанковского кредитного рынка (с точки зрения

ликвидности и доходности) кардинально изменились в 1995 году. С этого года Банк России

прекратил использование прямых кредитов для финансирования дефицита федерального

бюджета и перестал предоставлять целевые централизованные кредиты отраслям экономики.

Ужесточение финансовой политики правительства и Центробанка, направленное на

оздоровление и стабилизацию российской экономики, привело к тому, что на фоне депрессивной

стабилизации производства (продолжавшейся со II квартала 1994 года) и снижения уровня

инфляции обострился кризис неплатежей, охвативший все сферы экономики, в том числе и

банковский сектор.

ОРГБАНК пережил многие кризисы российского банковского рынка.

Банковская система России работает в рыночных условиях с начала 90-х годов. За это время

она действительно успела пережить несколько банковских кризисов.

Наиболее яркие из них – это кризисы сентября 1993 года (вызванный крахом Кассового

Союза), августа 1995 года и августа 1998 года. Эти кризисы стали наиболее заметны и

чувствительны, потому что одновременно возникали проблемы у большого количества банков.

Первый значительный кризис произошел в августе 1995 года. Он вошел в историю как

«черный четверг” или как «кризис банковской ликвидности», когда массовое банкротство

средних и ряда достаточно крупных банков вызвало цепочки неплатежей и потерю ликвидности

всего рынка МБК.

В условиях, когда на рынке МБК преимущественно осуществлялись операции с «короткими

деньгами», для начала крупномасштабного кризиса достаточно было нарушения взятых

обязательств со стороны хотя бы одного крупного оператора межбанковского рынка, что и

произошло (в частности, с Межрегионбанком).

Кризис рынка МБК мгновенно оказал влияние и на другие сегменты финансового рынка. В

частности, фактически приостановились операции на межбанковском валютном рынке. Многие

участники рынка стремились сбросить валюту практически по любому курсу (на 4-5% ниже

биржевых котировок) – лишь бы поправить катастрофическое положение с нехваткой рублевых

средств. В условиях дефицита рублевых средств банки стали сбрасывать и ГКО. Объемы

операций с этими бумагами выросли почти на 50%, поэтому Минфину пришлось резко поднять

доходность ГКО.

Паническое настроение на рынке усугубляли многочисленные непроверенные слухи и так

называемые «черные списки», в которые попадали даже финансово устойчивые банки. Это

свидетельствовало о низком уровне аналитической работы по оценке кредитоспособности

банков-заемщиков.

Основным негативным последствием кризиса рынка МБК явился кризис взаимного доверия

банков. Однако московский рынок МБК начал восстанавливаться уже 29 августа. В

восстановлении рынка приняли участие ряд банков — организаторов рынка, и ОРГБАНК был в их

числе.

За первую неделю кризиса, с 24 по 31 августа, активность работы ОРГБАНКА с партнерами

сократилась. Но, тем не менее, даже в самый пик всеобщего кризиса неплатежей ОРГБАНК

совершал ежедневные сделки на уровне примерно 80% от обычных объемов. В целом,

восстановление рынка в его докризисных объемах потребовало больше года работы.

В августе 1998 года случился государственный финансово-экономический кризис, а его

следствием стало разрушение банковской системы и в первую очередь рынка межбанковского

кредитования. Кульминацией кризиса стало объявление Правительством (17 августа 1998 года)

об отказе оплачивать свои обязательства по государственным ценным бумагам — ГКО.

Естественно, это породило хаос и неразбериху на финансовом рынке. Больше всего в этой

ситуации пострадали именно банки, которые значительную часть своих активов размещали в

государственные ценные бумаги. И наоборот, в выигрыше оказались те, кто заранее перевел

активы в валюту. Рубль за месяц обесценился более чем в 3 раза.

Несмотря на сложность ситуации, банковское сообщество было крайне заинтересовано в

возрождении рынка МБК и приложило немало усилий для его восстановления. 10 сентября 1998

года по инициативе ОРГБАНКА в адрес Министерства финансов и ЦБ РФ поступило обращение

от группы руководителей надежных, стабильно работающих (средних и малых) банков, в

котором предлагался ряд срочных мер для восстановления взаимного доверия банков,

возобновления расчетных операций, оживления рынка МБК, постепенного возрождения рынка

ценных бумаг, что в конечном итоге позволило запустить механизм выхода банковской системы

из кризиса.

Наиболее устойчивыми в период этого кризиса оказались средние и малые банки. По данным

банковских аналитиков, многие средние и малые банки оперировали сравнительно небольшими

пакетами на рынках государственных и корпоративных ценных бумаг, не были получателями

крупных валютных кредитов, не участвовали в масштабной игре на форвардном валютном рынке

и на рынках международных обязательств. Поэтому эти банки даже в условиях разразившегося

финансового кризиса продолжали выполнять свои финансовые обязательства.

В 1998 г. МБО «ОРГБАНК» (ООО) после дефолта 17 августа ни на один день не прекращал

расчетные операции клиентов и производил выплаты вкладов в рублях и валюте. В конце 1998 г.

МБО «ОРГБАНК» (ООО) был отнесен к I группе финансово стабильных банков по

классификации Банка России.

В отличие от предыдущих кризисов, в банковской системе не наблюдалось массового

эффекта «домино», практически отсутствовали цепочки невозвратов кредитов. Основным

«невозвратом» стал отказ государства возвращать свой заем в виде ГКО.

Итак, основным ущербом от кризиса и его главным последствием стала потеря доверия к

банковскому сектору экономики страны. Фактически, государство сыграло по принципу

«финансовой пирамиды» – набрало денег по ГКО и ОФЗ и отказалось платить по своим

обязательствам. Это явным образом привело к существенному снижению рейтингов

(присваиваемых международными рейтинговыми агентствами) России и, соответственно,

российских банков.

Помимо прочих проблем, этот кризис приобрел затяжной характер. Это связано с тем, что

государство в течение продолжительного времени не могло определиться с условиями

выполнения своих обязательств по государственным ценным бумагам. Во вторых, надолго

сохранилось недоверие к финансовой политике государства. В частности, никто не был наказан

за кризис (не считая отдельных отставок).

После августа 1998 года ОРГБАНК стал проводить на рынке МБК особый курс: если до

этого он работал по классической схеме — открывал лимиты на контрагентов, то в дальнейшем

подход изменился — ОРГБАНК начал работать на межбанковском рынке под залог

государственных ценных бумаг, облигаций города Москвы и области и некоторых других

активов.

ОРГБАНК вышел за рамки своей исторической специализации и стал работать как

«классический банк» в терминологии стран с развитой экономикой, исповедуя здоровый

консерватизм.

Основополагающие принципы ОРГБАНКА — надежность и стабильность, а не гонка за

сомнительной доходностью. В дальнейшем практика российского рынка показала, что именно

такой подход работает безотказно. Причем, после всех кризисов правильность нашего курса

стала ясна не только тем, кто работает в ОРГБАНКЕ, но и очень многим нашим клиентам, ведь

многие из них работают с нами десятки лет!

С первых дней работы ОРГБАНК заботливо относится к своим клиентам. Так, например,

ОРГБАНК стал первым (среди коммерческих банков тогда), кто разработал конструкцию

банковской стойки для обслуживания физических лиц, которая позволяла клиентам Банка сидя

общаться с операционистом. В тот момент это стало небольшой, но революцией в банковском

деле: тогда еще даже Сбербанк почти не заботился о своих посетителях, которым приходилось

часами стоять в длинных и утомительных очередях. Потом нашему примеру оперативно

последовали многие кредитные организации...

Благодаря расширению сети отделений по всей Москве к середине-концу 90-х годов число

физических лиц, которые обслуживались в ОРГБАНКЕ, выросло до 100 тысяч.

Система страхования вкладов

Весной 2004 года некорректные высказывания руководителей государственных институтов

относительно неустойчивого положения значительного количества (300-350) кредитных

учреждений в период начала их массовых проверок способствовали развитию кризисных

явлений на рынке МБК. Речь шла о банках, которые, по тем или иным причинам, потенциально

не пройдут критерий отбора для вхождения в «систему страхования».

Негативные последствия для развития «кризиса доверия» банков имели также высказывания

некоторых ответственных чиновников, по меньшей мере, о двух десятках банков (список

которых в итоге так и не был озвучен), которые не «выполняют законодательство против

отмывания криминальных капиталов», а также неадекватная подача информации о конъюнктуре

рынка МБК в отечественных СМИ и недобросовестная конкуренция. На фоне массовых

проверок это «слово» сработало как детонатор, хотя, конечно же, причины кризиса были глубже.

Неблагополучное состояние, нехватка ликвидных средств у нескольких даже крупных

банков подняло волну недоверия и паники вкладчиков, вставших в очереди за своими вкладами

даже во вполне благополучных банках, и кризис стал принимать и социальный характер. Именно

в этих условиях (и вероятно – поэтому) Правительство и Центробанк перешли к решительным

действиям: до 13% была снижена ставка рефинансирования, в два раза были снижены

отчисления в фонд обязательных резервов (ФОР), а Государственная Дума и Совет Федерации в

сверхоперативном порядке приняли Закон о страховании вкладов для кредитных учреждений, -

как входящих в систему страхования вкладов, так и не вошедших в систему.

В соответствии с решениями Совета директоров Банка России были снижены некоторые

нормативы. Кроме того, существенные средства были предоставлены кредитным организациям

через механизм прямого РЕПО с Банком России (свыше 270 млрд. руб. во II квартале против 18

млрд. руб. в I квартале 2004 г.). Всё это позволило переломить негативную тенденцию, в

значительной степени успокоить и вкладчиков, и корпоративных клиентов банков. Заметим, что

последствия этого кризиса к сентябрю 2004 года в значительной мере были преодолены. В

августе ставки МБК возвратились к среднему уровню 2003 года, активность участников рынка

заметно увеличилась, оборот рынка достиг 70% от докризисного уровня. В сентябре-декабре

2004 года межбанковский кредитный рынок находился в относительно стабильном состоянии.

Анализ событий показывает, что кризиса могло и вообще не быть, если бы действия

государственных органов упреждали нарастание напряженности в банковском секторе, а не

следовали за ним.

Подробно история становления и развития межбанковского кредитного рынка в России

изложена в книге сотрудников МБО «ОРГБАНК» Гугнина В.К. и Исаевой Н.А. «Межбанковский

кредитный рынок России», вышедшей в издательстве «Финансы и статистика» в 2005 году.

В следующие годы одним из важных для развития банковского бизнеса стало ипотечное

кредитование. В ОРГБАНКЕ внимательно проанализировали рыночную ситуацию и правовую

базу этого сектора, наладили тесное сотрудничество с Агентством ипотечного жилищного

кредитования (АИЖК), с Московским ипотечном агентством (МИА). А затем разработали

собственную оригинальную схему, которая позволяла принимать участие в ипотечной программе

даже тем, кто не имеет задокументированных доходов, что для развития этого бизнеса в наших

российских условиях немаловажно.

Банк постоянно наращивал свой капитал от капитализации большей части прибыли. И все же

главный капитал – это кадровый потенциал ОРГБАНКА. В людях, которые работают в банке,

высоко ценится восприимчивость к новому, порядочность и надежность. В целях постоянного

совершенствования и развития личности периодически реализуется программа ротации кадров.

На практике это означает перевод руководителей подразделений на смежные либо даже другие

участки работы. Это, во-первых, дает новый импульс для развития каждого бизнес-процесса в

банке, а во-вторых, позволяет формировать у специалистов и руководящего состава более

широкий кругозор, знание не только своего дела, но и смежного, что весьма полезно и, главное,

эффективно для общего результата и в финансовом, и в социальном плане.

Кроме того, руководство ОРГБАНКА стремится уйти от административного стиля

управления, внедряя принципы экономического стимулирования. Люди должны быть

заинтересованы в повышении эффективности своего труда, и если человек или подразделение

работают лучше других, то и должны получать больше.

Надежность и стабильность – это не просто девиз, а ежедневная практика, которая

доказывает свою жизнеспособность вот уже на протяжении 30 лет.

МБО «ОРГБАНК» (ООО) также активно участвовал в формировании и развитии других

сегментов банковского рынка. Ниже приводится краткая хронология его развития.

ОРГБАНК – ХРОНОЛОГИЯ РАЗВИТИЯ

22 августа 1990 года был основано Межбанковское объединение «ОРГБАНК» (МБО

«ОРГБАНК» (ООО)), основной задачей которого стала организация межбанковского кредитного

рынка в России.

В 1991 г. МБО «ОРГБАНК» (ООО) впервые в России организовал Аукцион денежных

ресурсов, который позволил определять рыночную цену (процентную ставку) межбанковских

кредитов и способствовал становлению рынка межбанковских кредитов (МБК). МБО

«ОРГБАНК» (ООО) — один из основателей и организаторов рынка МБК.

В 1992 г. Банк вошел в число 100 крупнейших банков. Начато развертывания сети

дополнительных офисов. Была решена задача внедрения более эффективных и новых форм

обслуживания клиентов с использованием современных банковских технологий.

В 1993 г. Банк первым разработал и внедрил технологию работы с «короткими деньгами» -

межбанковскими кредитами сроком от 1 до 30 дней, что позволило существенно упростить

процедуру оформления сделок с сохранением высокой надежности кредитования. Благодаря

этому, Банк стал лидером рынка краткосрочных МБК и создал крупнейшую сеть банков-

партнеров.

В 1993 г. Банк вошел в число 50 крупнейших банков России.

В 1994 г. МБО «ОРГБАНК» (ООО) и агентство REUTER предложили крупнейшим банкам-

операторам рынка МБК правила торговли через систему REUTERS DEALING и создали

процедуры, обеспечивающие их выполнение. В этом же году Банк становится членом ММВБ.

В 1994 г. Банк стал официальным дилером Банка России на рынке ГКО-ОФЗ.

Банк совместно с Банком России выступил инициатором формирования основных

индикаторов рынка межбанковских кредитов — MIBOR, MIBID, MIACR, результатом чего стало

создании информационного консорциума (ИК) для разработки и совершенствования методики

формирования указанных индикаторов.

В 1995 г. ОРГБАНК» активно участвовал в формировании рынка ОГСЗ и стал одним из

крупнейших операторов этого рынка — по оборотам в течение всего периода обращения ОГСЗ на

финансовом рынке (т.е. вплоть до 2001 г.) ОРГБАНК неизменно занимал второе место после

Сбербанка.

С 1996 г. Банк стал первичным дилером на рынке ГКО-ОФЗ. Проведено подключение

клиентов к электронным торгам по ГКО из офиса Банка.

Культура общения, уважительность, комфортность и доверительные отношения в сочетании

с высокой надежностью ОРГБАНКА позволили привлечь на обслуживание более 100 000

клиентов, которые стали не только добрыми партнерами банка, но зачастую и друзьями

ОРГБАНКА.

В 1997 г. МБО «ОРГБАНК» (ООО) первым в России зарегистрировал 3 фонда банковского

управления (ОФБУ) «Надежность», «Стабильность», «Динамичность». Отличия между ними

были определены инвестиционными декларациями по принципу: «Больше риска — большая

доходность» (ОФБУ «Динамичность») и «Больше надежности — меньше доходности» (ОФБУ

«Надежность») — на любой вкус клиента.

Начата регулярная публикация в СМИ рейтинга кредитоспособности банков, разработанного

аналитиками Банка.

В 1998 г. МБО «ОРГБАНК» (ООО) после дефолта 17 августа ни на один день не прекращал

расчетные операции клиентов и производил выплаты вкладов в рублях и валюте. В конце 1998 г.

ОРГБАНК был отнесен к I группе финансово стабильных банков по классификации Банка

России.

В 2000 г. ОРГБАНК — среди 20 самых надежных из крупнейших банков России по

классификации ИЦ «Рейтинг» (группа надежности — ВЗ).

В 2001 г. открыт сайт банка в Интернете: www.orgbank.ru, а также бесплатный

клиентский зал для доступа к торгам на ММВБ. Начато предоставление в аренду

индивидуальных банковских сейфов и ячеек.

В 2002 г. ОРГБАНК начал кредитование под залог недвижимости и на покупку квартир.

Банк — один из первых участников ипотечной программы Московского Правительства.

Был внедрен Интернет-трейдинг. МБО «ОРГБАНК» (ООО) стал участником системы

международных расчетов SWIFT.

В 2003 г. внедрена новая услуга — депозиты для юридических лиц по уникальной технологии

«Открытая линия».

В 2004 г. Банк перешёл на Международную систему финансовой отчётности (МСФО).

С 2005 г. МБО «ОРГБАНК» (ООО) является участником системы обязательного страхования

вкладов (Свидетельство о внесении в реестр No 897).

В том же году в издательстве «Финансы и статистика» вышла книга: Гугнин В.К. и Исаева

Н.А. «Межбанковский кредитный рынок России».

В 2006 г. МБО «ОРГБАНК» (ООО), наряду с системой денежных переводов «WESTERN

UNION», начал осуществлять переводы и по системе «CONTACT».

2007-й год ОРГБАНК начал с рекордными показателями по прибыли банка и валюте

баланса.

В 2008 г., несмотря на мировой кризис, Банк успешно развивал расчетно-кассовое

обслуживание физических и юридических лиц в рублях и иностранной валюте. Среднемесячный

доход от данного направления деятельности превышал аналогичный показатель 2007-го года:

для юридических лиц — в 2 раза, для физических лиц – более чем в 1,6 раза. Остатки на счетах

юридических лиц увеличились более чем в 1,7 раза.

Объем разовых платежей увеличился в 2,5 раза по сравнению с 2007 годом. Объём

принятых/выплаченных переводов по системам «WESTERN UNION» и «CONTACT» по

сравнению с 2007 годом увеличился более чем в 1,5 раза.

В 2008 г. было открыто ещё одно хранилище для банковских сейфов и ячеек.

С июня 2009 г. все дополнительные офисы ОРГБАНКА начали прием от физических лиц

платежей за коммунальные услуги, услуги энергоснабжения, телефонной (междугородной,

международной и сотовой) связи, кабельного и спутникового телевидения, а также за услуги

Интернет-провайдеров.

В 2010 г. Банк торжественно отметил своё 20-летие. Этот год ознаменовался для Банка

развитием новых направлений его деятельности.

Продолжалось развитие услуг по пластиковым картам. Для ряда наших клиентов -

юридических лиц были реализованы «карточные» зарплатные проекты, а также совместно с

системой «Handy Вank» в ОРГБАНКЕ внедрена услуга дистанционного управления карточным

счётом через Интернет. Клиенты получили возможность совершать широкий спектр операций,

например, оплачивать коммунальные услуги, услуги операторов связи и многое другое, не выходя из

дома. Всё это выполняется просто, быстро и надежно.

В 2010 г. также был открыт новый дополнительный офис «Гагаринский» с полным набором

банковских услуг.

В 2011 г., несмотря на кризисные явления в мировой экономике, которые наиболее

отчетливо проявились в финансовой сфере (серьезное падение российских биржевых индексов,

колебания курса рубля, удорожание заемных средств и др.), ОРГБАНКУ удавалось в течение

всего года получать прибыль и динамично развиваться. Так, были привлечены новые клиенты на

рынок ценных бумаг (в том числе и ряд крупных кредитных организаций). Одним из таких

сегментов стал рынок монет из драгоценных металлов.

В современном мире развитие систем дистанционного банковского обслуживания (ДБО)

становится одним из приоритетных направлений деятельности банков. Здесь очевидна обоюдная

выгода: и банки, и клиенты, используя системы удаленного доступа, получают возможность

существенно сократить трудозатраты.

МБО «ОРГБАНК» (ООО) вместе со своими клиентами весьма полноценно использует

преимущества совершения дистанционных операций – более 60% платежей юридических лиц

совершается с применением системы «Клиент-Банк».

Банк постоянно предпринимает действия, направленные на повышение качества сервисов этой

системы и, как следствие, привлекательности её использования. В частности, в 2011 г. для наших

клиентов была разработана новая услуга – предоставление генераторов одноразовых паролей,

повышающих безопасность проведения дистанционных платежей.

В 2012 г. ОРГБАНК активно продолжал ипотечное кредитование, что заметно повысило

доходность его активов.

В 2012 г. ОРГБАНК предложил клиентам новую услугу – лизинг коммерческой

недвижимости. Проведены первые лизинговые сделки.

В 2013 г. БАНК вышел на ведущие позиции на вторичном рынке инвестиционных и

памятных монет Банка России из драгметаллов.

В 2014 г. МБО «ОРГБАНК» (ООО) разработал новые разнообразные ипотечные программы

как под жилую, так и под коммерческую недвижимость, а также присоединился к системе

денежных переводов «Золотая Корона».

2015 год – год 25-летия Оргбанка – был ознаменован открытием двух новых

дополнительных офисов – «Авиапарк» в ТВК «Авиапарк» и «Пражский» в ТВЦ «Колумбус» .

Была подготовлена новая технология онлайн-банкинга для дистанционного обслуживания

клиентов и Банк приступил к решению весьма важной задачи, к которой давно готовился – к VIP-

обслуживанию клиентов.

В 2016 г. МБО «ОРГБАНК» (ООО) начал открывать Клиентам Индивидуальные

инвестиционные счета для размещения их средств в ценные бумаги, а также оказывать

юридическим лицам услуги торгового эквайринга.

Также было начато внедрение в ОРГБАНКЕ системы дистанционного банковского

обслуживания физических лиц «BSS — частный клиент». В первую очередь в 2016 г. в

ОРГБАНКЕ был внедрен основной функционал, обеспечивающий переводы и платежи,

операции по платежным картам, операции по депозитам и текущим счетам, конверсионные

операции, информационное взаимодействие.

Традиционно Банком особое внимание уделяется безопасности совершения операций с

использованием электронных средств платежа. Именно поэтому программное обеспечение «BSS

– частный клиент» было дополнено модулем «FRAUD — анализ», являющимся промышленным

решением для предотвращения мошенничества.

В сентябре 2016 года в Москве прошла 7-я Международная конференция и выставка монет

COINS-2016. С докладом «Золотой «Георгий Победоносец» — основной инструмент инвестирования в

драгметаллы в современной России» на конференции выступил представитель ОРГБАНКА.

В 2017 году была детально проработана технология выдачи ипотеки физическим лицам,

определены параметры кредитов и утверждены паспорта ипотечных кредитных продуктов:

Классический – приобретение недвижимости; Залоговый – нецелевой кредит под залог

недвижимости; Рефинансирование.

В 2017 г. ОРГБАНК стал официальным дистрибьютором монетной программы Банка России

«Футбол 2018». Благодаря активной работе на рынке инвестиционных и памятных монет, МБО

«ОРГБАНК», наряду с такими крупнейшими финансовыми институтами России как Сбербанк,

ВТБ, Россельхозбанк, Альфа банк и др., вошёл в список 33 банков — официальных

распространителей монет Банка России, посвящённых Кубку конфедераций FIFA 2017 и

Чемпионату мира по футболу FIFA 2018 в России.

В том же году Банк стал членом национальной платёжной системы «МИР». Внедрена

система дистанционного банковского обслуживания «ОРГБАНК Retail» для физических лиц.

В 2018 г. был увеличен капитал ОРГБАНКА до размера, превышающего 1 млрд. рублей.

В конце 2018 года ОРГБАНК вошёл в список 89 организаций (88 банков и АО «Гознак»), с

которыми Банк России заключил соглашение о передаче им памятных и инвестиционных монет.

Участие ОРГБАНКА на рынке, в отличие от большинства банков, не ограничивается собственно

реализацией монет. ОРГБАНК активно сотрудничает с Банком России в части продвижения

отечественной нумизматики на представительных тематических форумах. В течение трёх лет

представители ОРГБАНКА выступали с докладами на главном международном монетном

мероприятии года – Международной конференции и выставке монет COINS.

В феврале 2019 года Банк России подтвердил статус МБО «ОРГБАНК» как банка с

универсальной лицензией.

Осенью 2019 года уже в качестве авторитетного участника монетного рынка представитель

ОРГБАНКА выступил в Банке России на Совещании с кредитными организациями с

докладом «Основные направления организации выпуска в обращение и распространения

памятных монет». Совещание проводилось второй раз и в рамках этого мероприятия выступали

представители Сбербанка, Россельхозбанка, ВБРР, банка «РОССИЯ» и ОРГБАНКА.

В 2020 году по данным Банка России среди работающих старейших банков России

ОРГБАНК входил в первую тридцатку, а среди старейших банков Москвы – в первую десятку.

Эти цифры говорят о многом и, прежде всего, о надёжности и стабильности ОРГБАНКА.

МБО «ОРГБАНК» (ООО) является участником Системы обязательного страхования вкладов,

членом Ассоциации российских банков, членом Московской межбанковской валютной биржи и

Международной системы расчётов SWIFT, Международной платёжной системы «Master Card

Incorporated», участником систем денежных переводов «WESTERN UNION», «Золотая Корона»,

«Контакт».

теги блога Sergio Fedosoni

- 115-фз

- bitcoin

- CNYRUB

- forts

- NG

- quik

- Si

- sibrent

- SiH3

- Siu2

- SIU4

- siz2

- акции

- арбитраж

- асв

- банк

- банки

- биткоин

- БКС

- бонды

- брент

- брокер

- Брокеры

- бэквордация

- Бэнкинг

- Бэнкинг по русски

- бэнкинг по-русски

- валюта

- вклад

- вклады

- Вопрос

- газ

- газпром

- депозиты

- дефолт

- доллар

- Доллар рубль

- ЗОЖ

- золото

- ИИС

- инвестиции

- Инвестиции в недвижимость

- ипотека

- ИФНС

- кипр

- Китай

- конверт

- контанго

- контанго по доллару

- коронавирус

- кризис

- криптовалюта

- Крым

- курс

- Легализация

- Лицензии

- лицензия

- ЛЧИ

- манипуляции

- минфин

- мобильный пост

- мосбиржа

- Мотылев

- мошенничество

- налоги

- Налогообложение на рынке ценных бумаг

- натуральный газ

- Ндс

- НДФЛ

- Нефть

- облигации

- обнал

- опрос

- Опционы

- отзыв

- отзыв лицензии

- Открытие

- отчетность

- офз

- оффтоп

- проблемы

- Путин

- Росфинмониторинг

- санация

- санкции

- Сбербанк

- СИ

- Сибрент

- срочный рынок

- США

- торговые сигналы

- Транспортный

- трейдинг

- Форекс

- ФОРТС

- ЦБ

- ЦБ РФ

- юань

- Югра

- юмор

Я в своё время торговал через них

(годы 1996-1997)

ГКО — ОФЗ — ОГСЗ...

В филиале вблизи м. Сокол.

Ножками ходил, ножками...

Помню — как сейчас — как тамошние дамочки

маникюрными ножничками отчекрыживали

купончики на моих ОГСЗ...

Эх, славные временА были...

Гугнин Валерий Константинович

родился 25 января 1956 г. в Винницкой области;

окончил факультет управления и прикладной математики МФТИ в 1982 г.; 1982–1987 — научный сотрудник Института проблем управления АН СССР; 1985–1987 — на общественных началах участвовал в создании и руководил штабом Молодежного жилищного комплекса;

1988 — принимал участие в создании «Инкомбанка»;

1988–1989 – член Правления «Инкомбанка»; принимал участие в создании и был директором Московского межбанковского союза;

1990 — наст. время — президент, член совета директоров, член правления Межбансковского объединения «Оргбанк»;

....

Именно он принял решение о добровольной ликвидации....

неужели теперь везде, куда ни ткни, будет один и тот же «Тренд»…

А так, да 30-40% дисконт и крелит по форме «А» (кредитно депозитная схема)

Раньше банк можно было продать «поджигателям» аля Клинман, Мухиев и Ко..

А сейчас так уже не получится, вот и уставшие собственники вынуждены их ликвилировать долго и муторно и дорого,

Это единственный способ законно забрать оттуда вложенные акционерами средства…

И таких ходатайств уже подано 12 шт, я писал об этом пару недель назад

smart-lab.ru/mobile/topic/634316/comments/#comment11433720

вот такой банк мне реально жалко.

и время то жалко, когда в центре москвы пятерку бмв можно было оставить не закрытую и никто не походил близко.

В отличие от завершившегося чуть раньше размещения акций МЕНАТЕПа и параллельно запускаемого проекта Кахи Бендукидзе НИПЕК (Народная нефтяная инвестиционно-промышленная Евро-Азиатская корпорация) было принято решение о выпуске «безбумажных акций». С большим трудом удалось уговорить Андрея Козлова, чтобы он протащил этот проспект эмиссии через бюрократию Банка России. Размещение началось уже в конце сентября, тогда же мы и отдали проспект эмиссии на регистрацию, в результате зарегистрирован он был чуть ли не к весне 1992 года.

Приведённый мною Андрей Корф сочинил песню «разбогатею, куплю собаку, назову не Шарик, назову РИНАКО», будущий президент Телекомпании ВКТ Владимир Ананич снял на неё видеоклип, и по телевизору пошла реклама продажи акций незарегистрированного безбумажного выпуска, на что никто из возможных критиков даже не обратил внимания.

Вот какое было время. Как ни странно, мы организовали очень строгий учёт и бездокументарных ценных бумаг, и поступающих от их продаж денег. Для регистрации акции мы приобрели шесть компьютеров, разработали учётную программу, обучили операционисток. Но мало разместить выпуск, следовало дождаться, когда начнутся операции с бумагами РИНАКО: после окончания размещения кто-то захочет их продать, а кто-то захочет купить. Мы надеялись, что акции станут ликвидными и сильно вырастут в цене (так бы оно, наверное, и произошло, если бы не начинавшаяся как раз в то время гиперинфляция), поэтому нам нужен был депозитарий. Об этом я заявил на одном из первых заседаний совета директоров. Учредители меня не поняли. Один из совладельцев выступил и заявил: «Всё одобряем, акции выпускаем, требуемые для этого выпуска расходы поддерживаем. Вот только депозитарий создавать не будем, потому что это очень сложно и технология не опробована!» Я удивился: «Как же мы будем торговать акциями без депозитария?» И получил ответ: «А вот это уже твои проблемы! Изобрети что-нибудь».

Долго мне пришлось доказывать и убеждать, что депозитарий — это не глюконарий и не серпентарий, и он совершенно необходим. В конце концов, поверив мне на слово, под мою ответственность учредители дали согласие на финансирование первого в стране депозитария.

В какой-то момент в наш офис был привезён тираж разработанных бланков — их оказалось около 30 видов: списание со счёта и зачисление на него, приходные и расходные ордера, множество внутренних документов. Бланки аккуратными пачками были выложены на узкие длинные (по 3–4 метра) столы. В результате полностью были заставлены три стола! «И это безбумажная технология», — выдохнули мы и озаботились закупкой многочисленных сейфов и шкафов. В процессе работы с акциями было много курьёзного. Долго мы не могли объяснить членам совета директоров РИНАКО, что такое «котировка ценных бумаг». Я показывал на примере доллара: есть же пункты обмена валюты, в которых её и покупают, и продают. На что мне резонно отвечали: валюту там не покупают и не продают, её там меняют. Опыта операций с ценными бумагами тогда не было никакого, даже ваучер ещё не появился. Кстати, первый проект нормативного акта о ваучерах тоже был курьёзен и давал такое определение ваучера: «Ваучер — это ценная бумага размером 10х15 сантиметров». Мы долго хохотали над этим определением