Избранное трейдера Дмитрий Гостев

Poloniex -КРИПТОБИРЖА

- 17 декабря 2017, 19:55

- |

Poloniex – удобная биржа криптовалюты, которая на сегодняшний день поддерживает более полторы сотни торговых пар. Она появилась на рынке относительно недавно, в 2014 году, но смогла отвоевать свое место под солнцем. Сегодня «Поляна» или «Полынь», как ее в обиходе называют инвесторы, делит ТОПовые место с гигантом Bittrex. Несмотря на то, что площадка полностью англоязычная, разобраться с ней просто, и на ней успешно зарабатывают десятки тысяч людей с разных уголков земного шара

Плюсы Poloniex

Данная мощная биржа криптовалют Poloniex широко известна не только своим оборотом средств в сутки, свыше 250 миллионов долларов, но и потому что:

- Это самая масштабная площадка, на которой торгуют Эфиром, здесь суточный оборот данной валюты приближается к 100 миллионам долларов.

- Обширный ассортимент для торговли. Порядка полусотен, как уже было сказано, пар, среди которых и популярные, и редкие криптовалюты на любой вкус.

- Пользователям гарантируется максимально высокий уровень защиты, на страже которой стоит и двухфакторная аутентификация «юзеров», добровольная двухэтапная верификация инвесторов, защита от атак хакеров и ДДОС.

- Комиссии здесь относительно невысокие, и они формируются по выгодному принципу «maker-taker». То есть, чем большим будет объем торгов, тем ниже и комиссия, в прямой пропорциональности. Она может варьироваться в пределах от 0 до 0,25%!

- Деньги можно выводить любым удобным способом из массы предлагаемых на сайте.

- Здесь вполне можно с легкостью обменять средства и наладить маржинальную торговлю с кредитным плечом. Зарабатывать можно и на том, чтобы стать кредитодателем и получать хорошие проценты. Плюс, всегда можно взять в долг, если это необходимо.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 19 )

Список ресурсов для начинающего инвестора на ММВБ

- 10 ноября 2017, 07:01

- |

Это мой первый пост на Смарт-Лабе. Пишу скорее для себя, давно хотел в одном месте собрать ссылки на ресурсы, которыми регулярно пользуюсь. На рынке с 2011 года, с самого начала – как долгосрочный инвестор. Был небольшой опыт спекуляций, даже в плюс, но затраты времени и нервов совершенно не окупаются. То есть заработать можно, но быстро утомляешься, нервничаешь, снижается качество жизни.

( Читать дальше )

Второй раз сбегаю с биржи

- 23 октября 2017, 04:23

- |

Первый заход на биржу

Первый заход на биржу произошел весной этого года. После нескольких тестовых сделок многолетние накопления переселились со вкладов на биржу. Идея была инвестиционная: купить и держать. Задача получить доход больший, чем со вкладов. Но рынок весной падал и еще до завода основных средств идея была переформатирована в спекулятивную «с небольшим риском» (голубые фишки и валютные пары доллар/рубль, евро/рубль). Это тоже привело к убыткам, хотя и небольшим. Планы «играть только на свои» быстро сменилась на «использовать максимальное плечо», чтобы «быстрей отыграться». Подробностей за давностью времени много не расскажу. Картинка прибыли/убытков выглядит так.

( Читать дальше )

Черный Грааль, черепаха и гепард

- 22 октября 2017, 16:28

- |

Не помню, кто впервые сформулировал максиму «Трейдинг — это не спринт, а марафон», но помню, где я ее впервые услышал. У Дмитрия Барановского. Если кто помнит, он в 2009 году с 250 тыс сделал больше 8 млн., а потом большую часть отдал рынку обратно.

Так вот, прочтение вчерашних постов Аня Маркидонова и Vanuta было очень полезным с точки зрения целеполагания и анализа того, что хотят люди и что они получают в итоге.

Думаю, не открою никому глаза, сказав, что большинство приходит на рынок именно за деньгами. За большими деньгами, которые в других сферах надо зарабатывать годами, а то и десятилетиями. На рынке же можно сделать это быстро. Можно. Но, как сказал один знакомый: «Можно-то можно, да только нельзя».

На формирование ощущения возможности быстрого и большого заработка работает целая индустрия. Форекс-кухни, брокеры, различные гуру и продавцы граалей и курсов. Не говоря уже о кинематографе, кидающим в лицо зрителям концентрированный микс из «атрибутов успеха» трейдеров — «Тачки, шмотки из коттона, видеомагнитофоны…». Правда эти субъекты преследуют совершенно другие цели, прямо противоположенные целям приходящих на рынок. Индустрия хочет отщипнуть свой кусочек от его средств, ведь эти средства их кормовая база.

( Читать дальше )

Взгляд на Ripple XRP/USD

- 19 октября 2017, 21:22

- |

Ну а мы с Вами постараемся проанализировать, когда вскочить в вагон уходящего поезда. Стоит присмотреться к концу октября началу ноября (см. график).

( Читать дальше )

Простые правила успешного трейдинга

- 19 октября 2017, 12:40

- |

Написал под впечатлением вчерашнего поста о недостатке времени на трейдинг при активной торговле.

Может показаться странным, но с моей торговлей обратная ситуация. Сейчас ежедневная работа настолько упростилась, что даже как-то неудобно. Неудобно перед рынком. Вроде бы полностью нужно окунуться в атмосферу, коли активно торгуешь. Быть в теме: следить за новостями, строить какие-то прогнозы, искать информацию… Но вроде и не нужно этого. Почему?

Подобное произошло, поскольку удалось сформулировать перечень правил, следуя которым, во-первых, фокусируешься на том, что действительно важно для твоего подхода. А во-вторых, игнорируешь большое количество неважного. Отрезаешь массу сжигателей времени, которые только «сбивают прицел». Попробую перечислить эти правила.

- Полностью игнорирую новостной фон. Исхожу из того, что все в цене. А первым новость все равно не узнаешь.

- Не знаю, куда пойдет рынок. И не пытаюсь предсказать. Давно-давно пытался –только сбивало. Мешало отрабатывать сигналы и своевременно проводить ребалансировку.

- Не торговать интрадей. Не подходит к моему психотипу. Отвлекаюсь много. Как итог, все свелось к 250-350 сделкам в год. Хотя, когда пробовал включить в кое-что из интрадея портфель (5-6 лет назад), доходило до 600.

- Работаю с малым числом инструментов. Не распыляю внимание и средства. Идея – если будет тренд на рынке, достаточно и такого количества инструментов для того, чтобы его поймать. Критерий – ликвидность, так как объем средств в работе достаточно большой. В итоге торгую 6 акций и 4 фьюча. И все.

- Готов к редким заработкам. Остальное время сижу в просадке. Непопулярная концепция. Может из-за этого весьма доходная.

- Отключить эмоции, отрабатывая сигналы. Что может повлиять на трейд: размер позиции, глубина и длительность просадки, бумажная (не зафиксированная) прибыль, желание отыграться после неудачи и т.п. Все описано и регламентировано. А поэтому неэмоционально.

- Не гнаться за модой. Может биткоин? Или дивидендные истории? Или Si два года назад? А может просто купить и держать акции или доллар? Нет. Буду торговать свой набор инструментов. Как делаю уже много лет.

- Стоп-лимиты освобождают день. Выставляешь утром по заранее заготовленному плану входы и стопы. И день свободен. После 18 делаешь сделки по рынку, если есть сигналы. Как результат, час-полтора работы. И все… Вроде нужно бы немного автоматизировать, да стресса нет.

( Читать дальше )

Россети и дочки ФСК ЕЭС, МРСК, сбыты... :) на какую лошадку делать ставку?

- 10 октября 2017, 15:03

- |

по Чистым активам у Холдинга Россети есть приличная недооценка… :)

но она бумажная, все реальные деньги у дочек.

В ФСК 80% активов Сетки. реальные деньги, реальная прибыль и хорошие дивиденды.

=============================

У Сетки есть и другие дочки = МРСК и сбыты.

Часть дочек убыточные и Сетке приходится получаемую прибыль отдавать на дотации и допэмиссии в МРСК СК, Дагэнерго, Янтарьэнерго…

Если ФСК ЕЭС получила в 2016г. Чистую прибыль в 100 млрд.р.

(часть пошла в рост ЧА, часть в резерв, часть на ИП = увеличение мощности и 18 млрд.р на дивиденды акционерам! доходность составила 8% годовых)...

а МРСК СК и Янтарь съели у Сетки -4 млрд.р. на погашение долгов перед ФСК ЕЭС в 4 квартале.

ДагЭнерго так же показал минус — 3,5 млрд.р за полугодие!

а с ЧА у ДЭСК труба, они составляют минус -20 млрд.р. и убытки растут!

( Читать дальше )

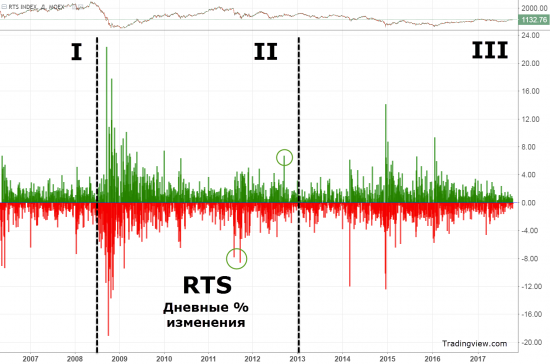

История моего прибыльного трейдинга в 1 картинке (РТС)

- 10 октября 2017, 12:07

- |

Не припомню, чтобы до 2008 года кто-то активно торговал и зарабатывал на фьючерсе РТС.

Но с 2008 года этот инструмент стал просто невероятным. См. фазу II.

https://ru.tradingview.com/chart/EuyuB7u2/

Именно вместе со взрывом волы я сумел «настроиться» на этот рынок и начал делать деньги почти каждый месяц. Десятки а иногда сотни процентов на депозит ежемесячно. Прикол был в том, что я не отдавал себе отчета в том, что я обязан не собственному гению, а высокой волатильности/высокой неэффективности рынка. Я не стал триллиардером в 2008-2009 потому что торговал небольшими деньгами и действовал очень неуверенно.

В 2010 году мои результаты по понятным причинам снизились, но оставались положительными.

К 2011 году я подошел с макимальным количеством денег на счетах, именно поэтому в моменты, обведенные кружками, я заработал максимальное количество денег в рублях.

После того, как фазу II сменил 2013 год, я начал терять. 9 из 12 месяцев были убыточными. Я уже понимал, что все дело в воле, но думал что она вот-вот вернется.

Сектор №2 — это вся история моего прибыльного трейдинга на РФР.

Высокая вола 14-15 годов на РТСе была продиктована исключительно его валютной составляющей. РТС умер в 2013 году и до сих пор мертв.

Если убрать валюту из РТСа, он бы выглядел вот так:

( Читать дальше )

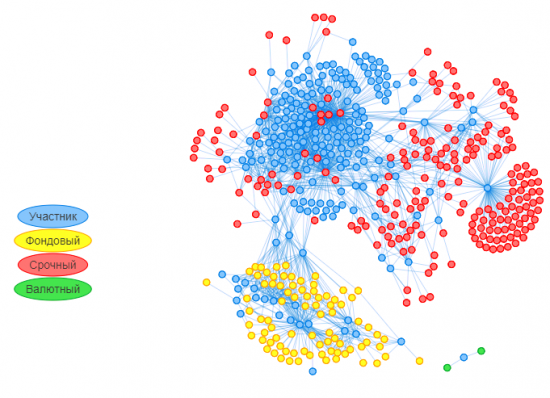

Анализ сделок участников ЛЧИ - III. Сеть

- 10 октября 2017, 12:00

- |

Выглядит это в мелком масштабе вот так (закладка Сеть панели Срез):

Что из нее мы видим? А видим мы многое, есть четко очерченные кластеры (срочный и фондовый), большая часть торгует срочный рынок,

видим четырех ласковых телят двух участников, активно торгующих два рынка (фондовый и срочный) и находящегося в одиночестве робота-бобота, торгующего только два инструмента валютного рынка. Также явно видно интересного опционщика, торгующего около 10 типов опционов по многим страйкам.

Но главное достоинство этой новации, что помимо цветной раскраски, имеется выпадающий список по всем узлам сети, то есть по участникам и инструментам. И выбрав участника или инструмент, этот узел подсветится и, воспользовавшись увеличением (да, оно тоже присутствует!), можно увидеть всех соседей торгующих этот же инструмент, а потом их соседей и так далее. Например, выбрав этого небезызвестного участника, видим следующее:

( Читать дальше )

Со спекуляциями на рубле покончено?

- 10 октября 2017, 11:48

- |

График посмотреть можно тут: https://ru.tradingview.com/chart/250hmsYc/

I.

Причина простая — волы нет, рынок был чрезвычайно эффективным.

На эффективном (случайном) рынке только лохи, торгующие от уровней, могут думать, что они зарабатывают, используя техники усреднения.

II.

Эффективный рынок становится неэффективным. Появляется мощный тренд, продиктованный изменением фундаментальных показателей.

Всех лохов выносит вперед ногами с их стратегиями усреднения среднего с усреднением убытков. Всех. Продавцы волатильности идут туда же.

На обратной стороне появляются правильные пацаны (Буллы и рокибиты), которые делая правильные вещи, начинают систематически делать деньги на доллар-рубле.

III.

Период высокой волатильности был очень инерционным. вола спускается до нормальных значений 3й год. И вот, с лета 2017 стало казаться, что она вернулась туда, где была в 2010-2014 годах. До 2008 года вола на валюте была еще ниже. Важно понимать, что та вола, которая есть на рубле, может затянуться надолго, рынок становится все более эффективным, а значит здесь остается только лишь место для лохов с их тактиками усреднения, и другими тактиками, которые будут еще долго жить иллюзией что они делают деньги.

Так что пока наиболее вероятным выглядит сценарий, что дневные колебания доллар-рубля снизятся до величины <1% и там и останутся.

На месте рубле-торговцев я бы уже давно отсюда срулил, пока не появятся признаки взрыва волы, подкрепленные фундаментальными факторами. Вместо этого я уже второй год слышу стоны «маркетймейкер за**ал».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал