Избранное трейдера Глеб Абдулов

11 практических советов для торговли руками

- 06 мая 2020, 17:36

- |

1. Изучайте дневной таймфрейм, все крупные деньги его смотрят. Крупные деньги бывают умными и глупыми. Крупные деньги конкурируют между собой. Поражение крупного игрока проявляется на выходе из нескольких дневных консолидаций – ищите там точку входа (6).

Торгуйте внутри дня, ибо рынок изменчив и капризен, в этом ваше преимущество и слабое место крупных денег.

2. Внутри консолидации торговля ведется от расширения границы диапазона. Торговля в диапазоне также обязательна к изучению. Хотя доходы тут будут меньше, а труд тяжелее — вы играете против маркетмейкера, но разницу прочувствуете хорошо. С годами вы сможете выполнять меньше тяжелой работы, как и любой профессионал.

3. Только постоянно собирая информацию о различиях этих двух типов рынка, вы сможете сформировать рыночную «картину мира» – достаточно полную для прибыльной торговли.

Это ключевой момент. И большие деньги (1) и маркетмейкер (2) используют лимитные ордера, и, если выставляют его, то скорее на несколько часов. В каждый момент времени вы должны понимать, где

( Читать дальше )

- комментировать

- ★99

- Комментарии ( 56 )

Кто не понял, тот поймёт или меняю бочку нефти на бусы из ракушек и зеркальце.

- 05 мая 2020, 09:03

- |

1995: 4,9

2000: 9,5

2006: 12,7

2008: 16,5

2010: 20,5

2012: 22,2

2014: 23,8

2016: 22,7

2018: 25,5 Росстат

--------------------

Италия — Manufacturing PMI (апр) = 31.1 (пред 40.3)

Франция — Manufacturing PMI (апр) = 31,5 (пред 43.2)

Германия — Manufacturing PMI (апр) = 34,5 (пред 45.4)

Еврозона — Manufacturing PMI (апр) = 33.4 (пред 44.5)

--------------------

РФ. Число семей (включая одиноких), получивших жилые помещения и улучшивших жилищные условия, тыс

1990: 1296

1995: 652

2000: 253

2004: 229

2008: 144

2010: 244

2012: 186

2014: 138

2018: 99 Росстат

--------------------

Процент по ипотеке на жилье в США упал до минимального значения с 1971. Если на 30 лет, то по 3.23%, на 15 лет по 2.77%

--------------------

Претендовать на безвозмездные гранты в РФ со стороны государства не смогут две трети малого и среднего бизнеса — «за бортом» останутся 4,24 млн компаний и ИП, не относящихся к пострадавшим от коронавируса отраслям. FinExpertiza

( Читать дальше )

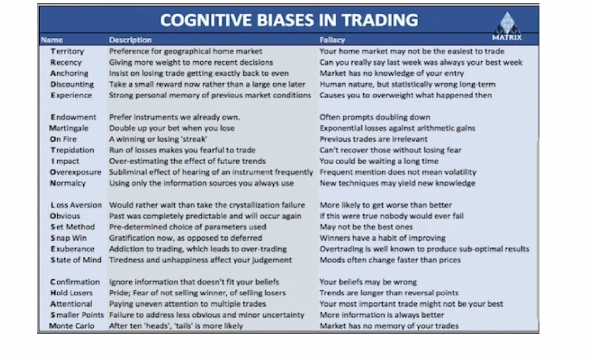

Предубеждения, которые мешают ТОРГОВАТЬ!

- 05 апреля 2020, 10:24

- |

тема |

описание |

Заблуждение и как их преодолеть |

Территория |

Предпочтение «домашнему» рынку |

Ваш «домашний» рынок может и не быть самым «располагающим» торговле |

Новизна |

Придание большей значимости недавним событиям |

Можете ли вы действительно утверждать, что прошлая неделя была вашей лучшей |

Надежда, привязанность |

Настойчивость в убыточных сделках – они когда-нибудь окупятся |

Рынок понятие не имеет о ваших намерениях |

Дисконтирование |

Лучше взять сейчас малую прибыль чем большую, но позднее |

( Читать дальше )

Лучше тысячи слов: какие классы активов надо держать.

- 02 апреля 2020, 11:21

- |

дивиденды Сбербанка:)

- 31 марта 2020, 11:02

- |

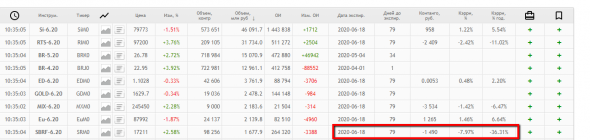

Они похоже прайсят разницу 15 рублей на лист, с датой отсечки до 18 июня.

Это удивительный оптимизм. Ещё бы, ведь все уверены: наб.совет Сбербанка утвердил дивиденды 18,7 рублей с датой отсечки 14 мая. ТО есть участники рынка совершенно уверены в трех вещах:

- дивиденды Сбербанка будут выплачены

- они будут выплачены точно в рекомендованном размере

- они будут выплачены до 18 июня

В случае, если дивиденд не отменят, но перенесут за дату экспирации июньского контракта, фьючерс SRM0 может быстро выстрелить к цене акций, ликвидировав геп в 15 рублей, что несёт в себе риск его шорта.

Из этой всей истории следует идея, что можно сделать связку шорт сбер + лонг фьючерс. Риск правда во времени удержания и проценте, который вы заплатите брокеру за шорт Сбера. Ну я вам подсказал, а дальше сами думайте:))

Кризис — это давление на банки.

В первую очередь пострадают те, которые больше кредитуют население (Тинькофф).

Давление на капитал испытают в первую очередь те, у кого капитал на пределе (ВТБ).

Сбер тоже вполне может ощутить давление на капитал.

По этой причине я вообще не понимаю, почему банки должны заплатить дивиденды, а не создать защитный буфер.

p.s. дисклаймер: у меня шорт акций Сбербанка, так как я думаю, что акции будут оставаться под давлением и возможен перенос/снижение/отмена размера дивидендов.

Мультипликаторы – все, что вам нужно знать!

- 03 марта 2020, 15:17

- |

- Понимание мультипликаторов

- P/E – самый просто и универсальный

- EV/EBITDA: преимущества и недостатки

- ДОЛГ и мультипликаторы, которые его оценивают

- Мультипликаторы рентабельности

- Что я понял, 3 года считая мультипликаторы по всем компаниям

Понимание мультипликаторов

Мультипликаторы – это производные финансовые показатели, которые позволяют оценить бизнес компании и сравнить ее с конкурентами.

Суть мультипликаторов в том, что мы приводим рыночную оценку (цена акций) компании и ее бизнес оценку (прибыль, выручка и т.п.) к единому знаменателю.

Условно говоря из двух (и более) цифр, мы получаем одну. И эту одну цифру легко оценить и сравнить с аналогичной цифрой у других компаний.

Поясню на примере:

1. Прибыль компании A – 100 000 рублей

2. Прибыль компании B – 1 000 000 рублей

Вопрос: акции какой компании лучше покупать?

Еще пример:

1. Капитализация компании С – 1 млрд. рублей

( Читать дальше )

Есть ли сила в моментуме?

- 22 февраля 2020, 15:14

- |

В продолжении разговора об рыночных факторах-аномалиях(начало было здесь, про дивиденды), хочу немного написать о другом рыночном факторе — моментуме. Для начала, вот ссылка на очень хорошую статью — «The Quantitative Momentum Investing Philosophy» из блога компании Alpha Architect, рекомендую прочесть. В ней изложены основные принципы, на основе которых компания делает свои моментум-фонды. Если совсем кратко изложить суть написанного, то для акций, на горизонте от 6 до 12 месяцев, наблюдается образование аномалии моментума. Иными словами, если цены акции начали рост, и уже растут больше 6 месяцев, то рост с большой вероятностью будет продолжен. Эта аномалия описана во множестве академических работ и используется во многих рыночных моделях, например моделях Фамы-Френча(см. ссылки в статье). В этих же академических работах также отмечается, что на этом многомесячном тренде роста иногда возникает обратное контр-трендовое движение, длительностью до месяца. Чтобы отсечь этот «противоход», часто используют определение моментума в следующем виде: общий рост за N месяцев, без учета последнего(самого недавнего) месяца. В модели Фамы-Френча используется определение моментума — 12 минус 1, т.е. рост за 12 месяцев, без учета последнего месяца. Этот же моментум часто называют «12_2 моментум», по месяцам вычисления.

( Читать дальше )

По мотивам "Хватит ныть" - 2

- 16 февраля 2020, 13:19

- |

Манипуляция в концепции “Начни с себя!”:

В дискуссиях сторонники действующей власти, так называемые охранители режима, часто советуют оппонентам: «начните с себя!»

«Начинание с себя» многими сторонниками режима считается панацеей от любых бед. Нам усердно внушают, что корень любых наших проблем в нас самих.

Тебе плохо, потому что ты плох. Ты беден, потому что плохо работаешь, мало работаешь, работаешь не там. Ты — источник всех своих бед.

Сторонникам власти невыгодно признавать, что она имеет изъяны и пороки, что проблемы носят системный характер, что страной управляют некомпетентные люди. Проще заклеймить тех, кто обращает внимание на эти проблемы.

Это одно из основных свойств тоталитарной системы и рабской психологии — искать проблемы в отдельно взятом индивиде и указывать ему на его неполноценность. Это психология конформизма и приспособленчества.

Захар Прилепин в одном из выступлений довольно метко раскритиковал данный феномен:

( Читать дальше )

Шел двенадцатый год торговли...

- 16 февраля 2020, 12:49

- |

Просто добавлю строку вот к этому посту smart-lab.ru/blog/513978.php

Краткие итоги моей торговли за 11 лет:

03.12.2008-31.12.2009 + 38,28%

01.01.2010-31.12.2010 + 32,80%

01.01.2011-31.12.2011 + 2,78%

01.01.2012-31.12.2012 + 59,84%

01.01.2013-31.12.2013 — 26,23%

01.01.2013-31.12.2014 + 55,53%

01.01.2015-31.12.2015 + 31,28%

01.01.2016-31.12.2016 + 155,52%

01.01.2017-31.12.2017 — 7,56%

01.01.2017-31.12.2018 — 13,70%

01.01.2017-31.12.2019 + 18,76%

Наконец, я очередной раз, вывел депо в плюс. На это понадобилось уже три года, а не два, да и доходность ниже, но зато депо больше уже в несколько раз. И да, это ИИС и налоговый вычет в данном результате я не учитываю — чисто торговля.

( Читать дальше )

Велика Россия-матушка, а строить негде

- 12 февраля 2020, 13:08

- |

Когда в учебниках по географии пишут, что Россия – самое большое по площади государство — не верьте. Это наглая ложь! На самом деле, жизнь в этой стране теплится на весьма ограниченном пространстве. Зачастую всякое существование прекращается буквально через пару сотен километров от МКАД или КАДа, в глухих псковских, новгородских или тверских лесах.

Вот, например, что происходит в Псковской области, наиболее близкой к Западу, если не считать Калининград. Народу там пока еще больше, чем жило при Екатерине II, но уже меньше, чем при Александре I. Правда, такими темпами, скоро и до Ивана Грозного доберемся.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал