Избранное трейдера G_20

Опционы - конструкция дикий кошак :)

- 07 февраля 2016, 11:30

- |

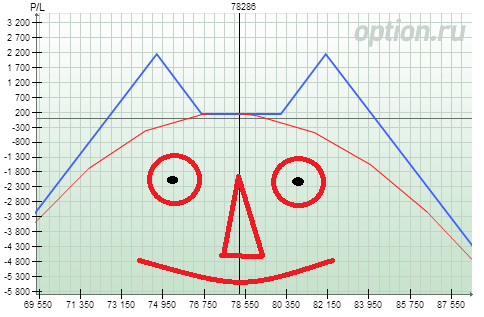

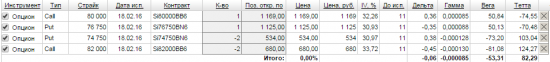

Поэтому, в честь выходного дня, я решил выложить простую и очень надёжную конструкцию — дикий кошак)

Суть очень простая — это комбо из колл и пут опционных ловушек.

На экспире поза прибыльна от 72620 до 84130. Более двенадцати (12 !!!!!!) рублей прибыльный купол. Дельта нулевая, тетта за нас. При уходе за край нужен всего 1 фьюч, чтобы выровнять дельту.

Думаю вскоре опробовать такую конструкцию на практике. Особенно, когда до экспиры остаётся совсем чуть-чуть времени. Жду очередного критического пинка от профи опционов.

- комментировать

- ★34

- Комментарии ( 43 )

Зионный компьютер (по следам былого топика)

- 30 января 2016, 17:28

- |

Ситуация такая: пишу свои программы всякие разные где часто требуется что-то повычислять.

Ну там стратегии посчитать, или, допустим, видеокартинку с камеры поанализировать и т.д.

И под это дело у меня был задействован быстрый компьютер на базе Core i7 4790K (4.0 ГГц).

Параллельно с разработкой ПО на нем же крутились и роботы. Ну а что, они не прожорливые,

сидят в углу — гоняют коней туда сюда.

Но стал понимать — дурацкая ситуация, торговый компьютер должен быть отдельным.

Кроме того, вычислительные мощности даже 4 ядерного 4.0ГГц процессора — тоже не шибко много.

И встал вопрос — чего бы прикупить на замену. Так чтобы быстрый компьютер отдать роботам,

а себе для разработки купить еще один, ну тоже быстрый, но еще и мощный.

Из обсуждения предыдущей темы ( http://smart-lab.ru/blog/299431.php ) было

( Читать дальше )

Наш хедж фонд Kvadrat Black: -1,07% в декабре, +24,85% за год.

- 12 января 2016, 12:27

- |

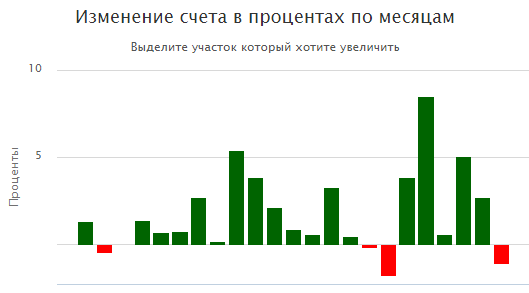

За последние 22 месяца:

18 месяцев в +

4 месяца в -

Ср. прибыль месяца/ср.убыток месяца = 2,63

макс. прибыль в месяц: +8,5% (август 2015)

макс. убыток в месяц: -1,79% (июль 2015)

чистая инвесторская доходность в долларах за 2015 год: 24,85%.

Данные торговли предоставляются администратором фонда — Trinity Fund Administration, который несет ответственность за их корректный расчет. Данные доходности также подтверждены ежегодным аудитом фонда компанией KPMG. Последний аудиторский отчет фонда покрывает финансовый год по 30 июня 2015 года.

Отслеживать динамику фонда можно на сайте bloomberg: http://www.bloomberg.com/quote/KVABLCK:KY (данные за декабрь на блумберге пока не обновились). Также можно смотреть график изменения стоимости пая и % ежемесячного изменения в моём профиле на смартлабе:

http://smart-lab.ru/profile/dr-mart/

Фонд торгует только американские акции, только алгоритмическая торговля.

Минимальный объем инвестиций $100,000.

По вопросам инвестиций в фонд, обращайтесь ко мне по почте:

tm@kvadratfund.com

Оптимистам и пессимистам по рублю

- 11 января 2016, 13:21

- |

Как нам здесь показывают http://smart-lab.ru/blog/301915.php

регрессионное уравнение связи Y =- 0.6932X+97.917 расчетного курса доллара и стоимости Брент определяется коэффициентом корреляции между Y и X - 0,95263 ( т.е практически с марта 2015 по начало 2016 года – линейная ).

Где Y – расчетный курс доллара – рублей за $;

Х – цена брент в $ за бочку

Указанное соотношение для текущего значения стоимости Брент -32,69 $/бр, дает расчетную величину $ — 75, 26 рубля за $ при стоимости бочки Брент – 2460 рублей за бочку.

Без отношения к декларированным ранее цифрам российского бюджета, возникает естественный вопрос, много это или мало ?!

Логика этого вопроса естественна в том плане, что регрессии, регрессиями, а колбаса – за деньги.

Так, инфляционные расчеты ранее http://smart-lab.ru/blog/301619.php показывают, что состояние национальной экономики в части индексов потребительских цен сегодня – это уровень 2003...2004 года, но почти на четверть ( 25,095% ) выше - 2008 года.

Так вот, в практическом плане – рублевая корзина, может вполне отыграть и на 1842,7 ( уровень жизни -2008 года ), что дает расчетный курс национальной валюты – 55,75...!!!

Открыл библиотеку для бектестинга

- 11 января 2016, 12:18

- |

Ссылка:

github.com/bytefury/trading_robot_2

Выкладываю скорее для себя. Вряд ли кто-то будет разбираться в ней и тем более пользоваться.

Пример стратегии: github.com/bytefury/trading_robot_2/blob/master/strategies/common/mo_watcher_strategy.hpp

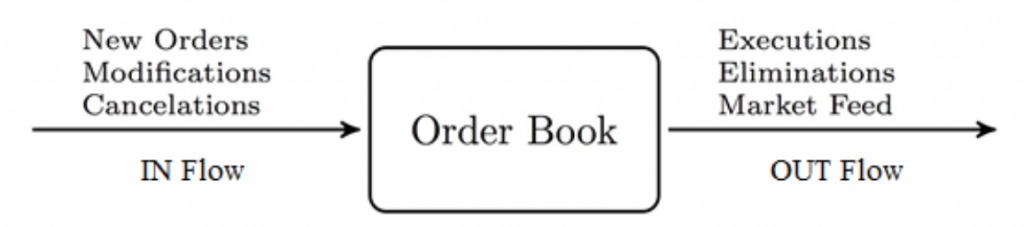

Что она делает: отправляет заявку, если было три серии совершения сделок на 200 и более контрактов. Серия сделок должна произойти не более, чем за 5 секунд. И промежуток между сериями должен быть не более, чем 5 секунд. Инчае стратегия прерывается и всё начинается заново.

И никаких вам 200 перменных и 3000 кубов на tslab'е! :)

Это если в кратце. Там ещё много чего есть. Например, автоматическое перемещение заявки, если между ней и лучше сделкой того же направления накопилось больше 50 заявок. Есть и другое.

Возможно кому-то пригодятся классы на С++ для работы с файлами qsh-формата. Это портирования с C# версия классов Морошкина.

ЗЫ: ищу работу по разработке на С++. Если есть интересные предложения, то в профиле на гитхабе есть email.

Влияние информации в книге заявок на метрики рынка. Часть 3

- 06 января 2016, 10:09

- |

Начало здесь.

Индикаторы стабильности книги лимитных ордеров

Традиционно стабильность, или эластичность рынка, представляется термином ликвидность, которая является возможностью трансформации одного вида актива в другой за короткий временной период без потерь. Легкость такой трансформации, в смысле требующегося времени и воздействия на цену, видится как мера здорового состояния рынка. К сожалению, ликвидность — это многомерное явление, делающее трудным сведение его к единому значению. Можно определить ликвидность в 4-х измерениях:

Время между сделками. Определяет возможность исполнить транзакцию немедленно по текущей цене. Время ожидания между сделками характеризует данную меру.

Плотность. Возможность купить или продать актив около одной цены и одно и тоже время, обычно трактуется как спред между лучшими бидом и аском.

( Читать дальше )

История успеха

- 05 января 2016, 21:19

- |

Тут хочется сделать некоторое отступление и написать немножечко о С++. Здесь на сайте частенько попадаются сообщения в стиле «хочешь быстрого робота, пиши на плюсах!». Понятно что большинство здешних «программистов», советующих или критикующих С++, дальше lua (в лучшем случае C#) ничего не трогало, поэтому помимо высокой скорости работы программ, написанных на С++, единственное, что ещё упоминается, так это то, что писать программы на этом С++ безумно сложно. Отчасти это так, однако современный С++ (11-й и 14-й стандарты) — это (простите за тавтологию) современный язык программирования, который в выразтиельности программ может вполне потягаться с тем же С#.

Вобщем что может мой бектестер сейчас:

( Читать дальше )

небольшой обзор о чём пишут в зарубежной трейдинг \ квант блогосфере

- 26 сентября 2015, 09:55

- |

Если тебе впадлу читать полсотни сайтов справа, то вот мой краткий пересказ, кроме тех что справа также почитал ещё чуть сайтов на которые ссылки с них.

1. Интрадея там нет. Скальпинга нет. Нигде нет. Только дневки везде.

2. Валют там нет. На каждом углу SP и VIX. Золота и всякой жижи почти нет. В основном везде акции.

3. Теханализа там нет. Графических паттернов там нет. Индикаторов почти нет.

4. Политики и макроэкономики совсем чуть есть.

5. Откровений и граалей там почти нет.

6. В целом всё довольно скучно и просто, никто не извращается и не куражится.

7. Основные идеи которые обмусоливаются на большинстве сайтов.

а) покупаем когда цена выше ма200 + что-то ещё

б) покупаем когда RSI 2 или 3 ниже 20-30 + что-то ещё.

в) почему МА200 перестало работать.

г) почему RSI 2-3 перестал работать.

( Читать дальше )

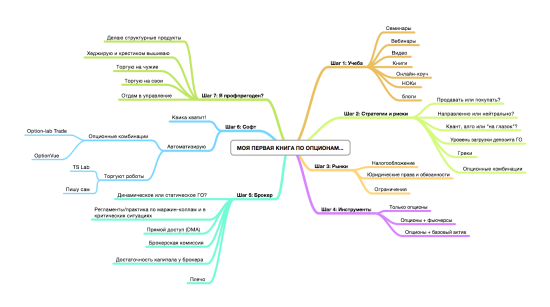

"Дорожная карта" опционного трейдера: от новичка к бывалому

- 21 сентября 2015, 17:32

- |

«Инфографика» пути:

- Шаг 1: Как научиться торговать без смерти депозита? Семинары, вебинары, блоги, видеозаписи, книги, онлайн-коуч.

- Шаг 2: Стратегии и риски. Чем я реально стану торговать? Биржевые опционы европейского типа (эти же инструменты можно поискать на внебирже). Как сделать прибыль на продаже (тэта-вола-греки и пр.). Как сделать прибыль на покупке. Зачем нужны опционные комбинации, стреддлы, календари и пр. (снизить риски / эффективнее использовать торговый капитал). Нейтральная или направленная торговля.

- Шаг 3: Рынки. На каком рынке торговать, Россия, США или еще что? Стоит ли совмещать рынки? Налогообложение. Права и обязанности. Юрисдикция. Ограничения.

( Читать дальше )

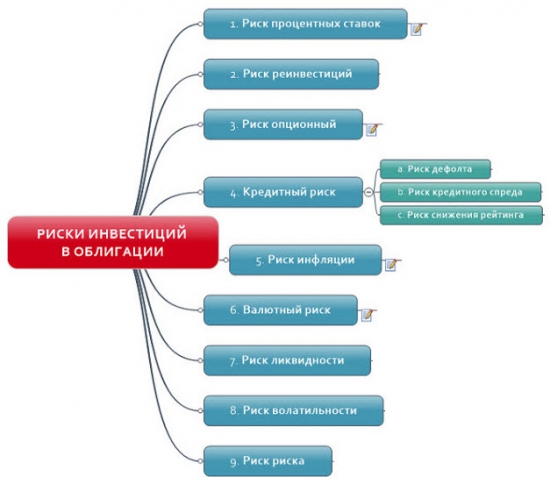

Риски инвестиций в облигации и вычисление доходности инвестиций в схемах. Теоретический аспект.

- 04 августа 2015, 15:24

- |

Риск процентных ставок (он же процентный, он же рыночный риск) — рост процентных ставок приводит к падению цены облигации; падение процентных ставок к росту цен на облигации.

Риск реинвестиций — риск реинвестирования промежуточного денежного потока по более низким процентным ставкам, чем при покупке

Риск опционный — риск связанный с колл-опционом — право эмитента отозвать свой выпуск до ранее установленного срока погашения облигации.

Кредитный риск включает в себя:

- риск дефолта

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал