Избранное трейдера Fourplay11

Закрытие счета ИИС после 3-х лет

- 16 апреля 2020, 00:03

- |

Тут задался вопросом, если в период с 01.01.2020 по 01.07.2020 перевести на счет ИИС до его закрытия 200 000 рублей, а после его закрытия открыть новый ИИС в августе и положить на него 200 000 рублей из закрытого ранее, то можно ли будет сделать за 2020 год налоговый вычет на всю сумму 400 000 рублей и получить 52 000 рублей? Или даже можно положить на 1 ИИС до его закрытия 400 000 рублей и после его закрытия на 2 ИИС еще 400 000 рублей и получить налоговый вычет в размере 104 000 рублей за 2020 год?

Тех поддержка разных брокеров — Промсвязьбанк, Тинькофф, ВТБ, не смогли мне дать нормального ответа, в интернете как ни странно полезной информации не нашел, хотя тема интересная.

Может у кого есть опыт закрытия и открытия ИИС подобным образом и получение налогового вычета за отчетный период?

- комментировать

- ★2

- Комментарии ( 10 )

Как выгодно купить валюту. Купить доллар на бирже. Обмен валюты.

- 15 апреля 2020, 06:45

- |

Я это заметил как по работе, так и по своим родным и знакомым и не только.

Звонки с вопросами что будет с валютой, а как купить валюту, а что лучше выбрать евро или доллар.

И так далее.

Всем привет дорогие друзья с вами Евгений и сегодня я вам расскажу, как выгодно купить валюту, если уж вам это захотелось это сделать.

Валюту можно купить:

— В банке

— В Онлайн банке

— На бирже (самый выгодный курс)

Добро пожаловать в Великую Депрессию. Doug Casey.

- 13 апреля 2020, 13:10

- |

Кейси, Даглас «Даг»

Casey, Douglas «Doug»

Американский экономист, сторонник свободного рынка, автор нескольких финансовых бестселлеров. Он является основателем и председателем компании Casey Research, которая продает финансовую и рыночную аналитику по подписке со специализацией на энергетике, металлах, горнорудном производстве и информационных технологиях. Его книга Кризисное инвестирование (Crisis Investing) стала бестселлером #1 в престижном списке New York Times в 1980 году и стала финансовым бестселлером года, продав 438,640 экземпляров. За свою следующую книгу Стратегическое инвестирование (Strategic Investing) Даг получил самый большой аванс, когда-либо заплаченный за книгу по финансам в то время. В 2009 году в своей речи под названием «Мои мытарства в третьем мире» он предложил приватизировать небольшую страну и сделать ее публичной компанией на нью-йоркской фондовой бирже.

Есть много вопросов, которые люди задают себе сегодня. Среди них: насколько серьезным может быть этот экономический спад? Как долго это будет продолжаться? Как же это можно прекратить? А кто в этом виноват?

( Читать дальше )

Трейдинг. Советы для начала трейдинга.

- 13 апреля 2020, 05:25

- |

Советы начинающему трейдеру

Начав трейдить, можно все делать верно, но все равно проигрывать.

1. Можно заработать чисто случайно. Часто люди путают свой случайный заработок с гениальностью. Можно заработать 20 процентов в день но это ни о чем не говорит. В этом и есть момент случайности, когда рискнув большой суммой можно заработать большие деньги сиюминутно, но на длинной дистанции это все равно приведет к потере большой части депозита

( Читать дальше )

Почему золото будет расти? Объяснение спрэда между COMEX и спот-ценой в Лондоне

- 13 апреля 2020, 01:29

- |

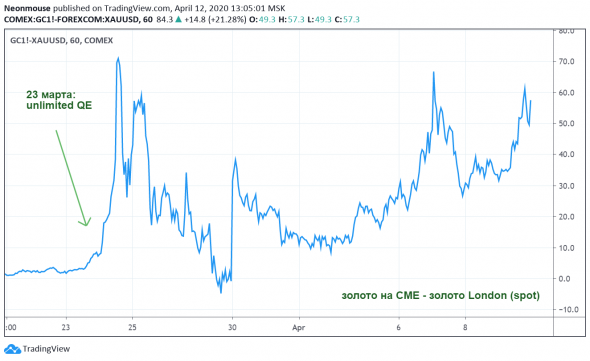

Золото – спрэд между COMEX и London-Spot.

(сразу говорю, здесь будет большой пост и всякие тонкости)

Моей главной позицией по-прежнему остается лонг по золоту. Чешутся руки шортить еще S&P и индекс РТС, но в условиях такого мощного QE акции могут и дальше расти в отрыве от экономической реальности.

В настоящее время можно наблюдать интересную ситуацию. Фьючерс на золото на COMEX (Чикагская биржа) сейчас стоит дороже, чем золото-spot в Лондоне (London Bullion Market). Спрэд 10 апреля доходил до 60-70 $: фьючерс стоил 1752 $, золото-спот — 1683 $.

справка для чайников:

— спот означают поставку золота через 2 дня, т.е. это как бы покупка «здесь и сейчас»;

— фьючерс означает получение золота в будущем, спустя несколько месяцев.

Спрэд начал разрастаться с 23 марта, когда ввели unlimited QE:

( Читать дальше )

10 вещей, которые нужно знать о «медвежьем» рынке

- 11 апреля 2020, 18:05

- |

10 вещей, которые Вам нужно знать о «медвежьем» рынке

1. Рынок считается «медвежьим», если происходит падение от пика больше, чем на 20%.

Всё, что от 10 до 19.9% — это коррекция. «Бычьим» рынок называется, если происходит рост от минимумов на 20%.

2. «Медвежий» рынок падает в среднем на 36%.

«Бычий» рынок прибавляет в среднем 112%.

3. Рынок «медведей» – норма.

С 1928 года было 25 «медвежьих» рынков.

4. Средняя продолжительность медвежьего рынка – 299 дней (10 мес.)

Бычий рынок в среднем длится 1003 дня (2.75 года).

5. В среднем падения рынка больше, чем на 20%, происходят каждые 3,6 года.

6. Медвежий рынок стал более редким явлением после Второй Мировой Войны.

С 1928 по 1945 он возникал 1 раз каждые 1,4 года, после 1945 — 1 раз в 5.7 лет.

7. Половина самых сильных дней (роста) S&P за последние 20 лет случались именно во время медвежьего рынка.

8. Медвежий рынок необязательно означает рецессию в реальной экономике.

( Читать дальше )

НДФЛ (кратко по нововведениям)

- 06 апреля 2020, 15:39

- |

Согласно нововведениям, НДФЛ будут облагаться:

1. проценты по вкладам в банках; проценты на остаток денежных средств на счетах в банках;

2. доход по инвестициям в долговые бумаги.

Сумма по кладам и остаткам на счете должна превышать 1 млн. рублей (если процентный доход номинирован в иностранной валюте, такие доходы будут пересчитываться в рубли по официальному курсу ЦБ РФ на дату фактического получения дохода, налогом не будут облагаться изменения суммы вклада, вызванные курсовыми колебаниями). Не облагается доход по вкладам в валюте РФ с процентной ставкой 1 и ниже.

По инвестициям в долговые бумаги… просто должен быть доход.

В соответствии с п. 1 ст. 5 НК Рф «Действие законодательства о налогах и сборах во времени»: «Федеральные законы, вносящие изменения в настоящий Кодекс в части установления новых налогов… вступают в силу не ранее 1 января года, следующего за годом их принятия...»

( Читать дальше )

Человек продал убыточные позиции, а его ИФНС потащила в суд и выиграла

- 06 апреля 2020, 14:55

- |

Схема то давно известная. Что ж именно этого так раскрутили?

Обычно 2НДФЛ от брокера подаёшь и всё, отчёт по сделкам никто не просит.

В суде Челябинской области рассматривался случай, когда инвестор, как физическое лицо, перед тем, как подать декларацию 3-НДФЛ, продал пакет облигаций, чтобы показать расходы, а затем выкупил их обратно. Это сильно снизило базу по налогу и инспектора вменили необоснованную налоговую выгоду, как раз соответственно п. 2 статьи 54.1. Сделки объявили мнимыми, доначислили налоги, как если бы той самой убыточной сделки не было.

www.klerk.ru/blogs/budni-buhgaltera/497315/

PS Плюсаните для рейтинга, пожалуйста.

Хроники коронавируса. Фото

- 05 апреля 2020, 07:39

- |

В нынешней непростой ситуации находятся отважные корреспонденты-фотографы, которые стремятся запечатлеть и сохранить для потомков (тех, кто выживет) день сегодняшний...

( Читать дальше )

Привет от трейдеров 2008!

- 04 апреля 2020, 10:44

- |

Газетные заголовки:

«Их не берут в космонавты» — диалоги с медведями рынка.

«Автор книг о теханализу срисовывал свои фигуры из Камасутры!»

«Утро вечера мудренее (из-за разницы во времени с США)»

«Рынок рубят – бонусы летят»

«К концу дня в торговом зале вскипело десять чайников»

Объявления:

«Для издания книги «100 простых способов заработать на бирже» требуется спонсор».

«Сделал дело – убери за собой экран»

«Когда не знаешь, что делать, оплати комиссию».

«Срочно требуется помощь психа-аналитика».

_______________________________________________________________________________________

Сказки, кино, реклама:

Мышка бежала – хвостиком махнула…. И заявка с перепутанными ценой и объемом – ушла и исполнилась.

В третий раз забросил Старик лимитированную заявку…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал