Избранное трейдера Fandor777

Мосбиржа и НКЦ пересматривают валютное ГО...

- 16 июня 2022, 18:33

- |

Сегодня как минимум два ключевых брокера (Открытие и Финам) довели до сведения клиентов следующее:

Список принимаемых в гарантийное обеспечение валют на ФОРТС также будет пересмотрен: больше не будут приниматься евро (EUR), а правила приема долларов будут пересмотрены. При этом в гарантийное обеспечение начнет приниматься китайский юань (CNY) — мы уже работаем над этим.

--------

Наша приоритетная задача – обеспечить сохранность ваших активов.

В связи с тем, что в настоящий момент происходит блокировка операций по EUR в НРД и ограничение операций по CHF в НКЦ, мы приняли вынужденные меры для минимизации ваших рисков.

В частности:

- Введены ограничения на открытие новых необеспеченных позиций и позиций с частичным обеспечением (плечей лонг, шорт) по валютам

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 18 )

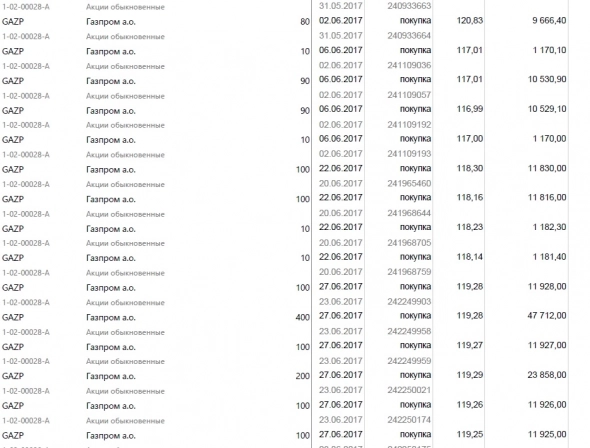

Стоит ли покупать Газпром в июне 2022г?

- 13 июня 2022, 10:10

- |

Много лет, акции Газпрома и ВТБ были антипримером инвестиций в российский фондовый рынок. Более 10 лет потерь, пустых надежд и разочарований. Почему же сейчас царит эйфория?

Итак, немношк копнем прошлое. Пик цены на акции Газпрома пришелся на 22 мая 2008 года — 369,5 руб. В это день доллар стоил 23.69 руб, а евро 37.07 руб. Т.е. одна акция Газпрома стоила $15.59, что по текущему заниженному биржевому курсу 885 руб. Этот рекорд не побит и сейчас. И это без инфляции.

Напомню, что в первой половине 2008 г:

1. На рынках тоже царила эйфория. Невероятная конъюнктура на нефть и газ!

2. ВВП Китая рос на 12-14% в год. При этом, зарплата существенной части рабочих не превышала $100

3. Не было никаких санкций.

4. Но репутация Газпрома как надежного поставщика газа в Европу к 2008 г. уже пошатнулась. Почему? Конфликты по поводу цены за газ с Украиной в начале 2006 г. привели к ограничению поставок, несанкционированному отбору газа, а в итоге к недопоставкам в Европу. Через год, в начале 2007 г., история с ограничением поставок чуть не повторилась и с Беларусью.

( Читать дальше )

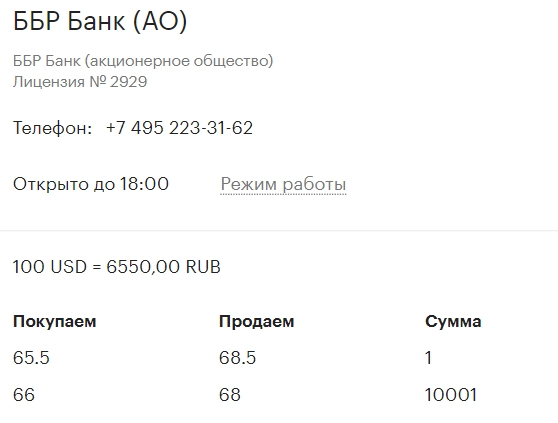

Бэнкинг по-русски: Наличный валютный рынок - привыкаем к новым реалиям надолго...

- 08 июня 2022, 12:03

- |

Всем привет!

Некоторые оптимисты все еще надеются, что нарастив к сентябрю «валютную подстилку» регулятор образумится и снимет ограничения на наличные операции с иностранными валютами...

КУРС ДОЛЛ НА БИРЖЕ 60.44

Я вот лично крайне скептически отношусь к подобным ожиданиям и вот почему:

На начало февраля 2022 (более поздние периоды отчетности банков недоступны) в банковской системе РФ на 7 трлн руб эквивалента привлеченных от физических лиц валютных пассивов имелось порядка 1.3 трлн руб экв НАЛИЧНОЙ иностранной валюты. — примерно 18.5%.

До начала СВО и введения санкций такой паритет был более чем достаточен, ибо за 2-3 дня можно было организовать поставку прямиком из США или Европы сколь угодно требуемой суммы (по 250 млн на один авиаборт).

Дальше крупные банки продавали банкноту за 4-6 коп более мелким, а те за 8-20 коп выпускали ее на рынок.....

Более половины вновь ввезенной валюты адсорбировалось в серых схемах (Крипта, Люблино, Садовод, «Яблоки из польши» и т.д.) и впоследсвии вывозилась обратно зарубеж по различным каналам ( тут можно почитать как это все было https://smart-lab.ru/blog/577506.php)

( Читать дальше )

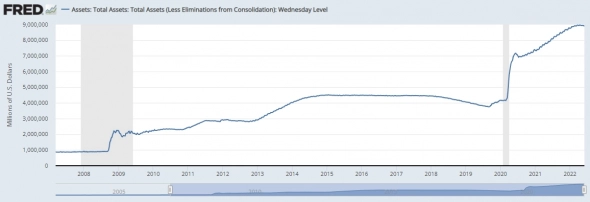

Говоря о прогнозе по американской экономике мы не можем сказать ничего хорошего

- 06 июня 2022, 12:09

- |

Начнем издалека. После кризиса 2008 года основным драйвером американской экономики была искусственная накачка экономики деньгами. Процедура получила название QE (количественное смягчение), которое заключалось в «монетизации госдолга» — ФРС США покупала облигации казначейства США, тем самым сохраняя ставки на минимальном уровне и увеличивая количество денег в экономике. С одной стороны — резко растут расходы бюджета для поддержки экономики, с другой — центральный банк печатает деньги, чтобы экономику поддержать.

Дефицит бюджета США:

Эксперимент был запущен при Бене Бернанке в 2008 году и это был наилучший вариант избежать депрессии. Как показал опыт, оказалось, что QE можно проводить без каких-либо негативных последствий: инфляция не выросла, доллар не обесценился, гособлигации США покупать не перестали, а экономика выросла. Поэтому в конце 2010 года запустили QE2, а в 2012 запустили QE3.

Все эти процессы отражаются на графике баланса ФРС, который начинал расти после начала каждой скупки активов:

Баланс ФРС — это количество ценных бумаг, скупленных на напечатанные деньги.

( Читать дальше )

Рынок акций, какой он есть

- 06 июня 2022, 11:07

- |

2000-2004 инвестирование не интересно обывателю, инвестирует горстка профессионалов

2005 Индекс Мосбиржи +94%. История, приведшая к массовому притоку инвесторов на рынок в 2006-2007 в ожидании аналогичной доходности

2006-2007 Непрофессионалы инвестируют. Бум открытия новых счетов. Пришедшие вы первой половине 2006 года заработали десятки процентов. Тот, кто инвестировал в 2007, заработал крохи.

2008 Индекс Мосбиржи -67%. Отдельные акции подешевели в 10-15 раз. Уныние и безысходность! Колоссальные убытки инвесторов, пришедших на рынок в последние два года перед падением.

Итог для массового инвестора неутешителен — действуя с толпой на рынке получишь убыток!

2009-2010 Фантастический рост рынка на 160%. Но без массового инвестора, которого “смыл” 2008 год

ЧАСТЬ 2

( Читать дальше )

Роберт Шекли о фондовом рынке России.

- 05 июня 2022, 17:27

- |

— Говно! Гребаное говно! — проорал Парети тускнеющему вечернему свету. Проклятия обламывались об окурок сигары, теряя обычную ярость, потому что смена заканчивалась и Парети очень устал. Впервые он выругался так три года назад, когда записался в сборщики на говенных полях. Когда впервые увидел склизкий серый мутировавший планктон, испещряюший этот район Атлантики. Как проказа на прохладном синем теле моря.

— Гребаное говно, — пробормотал он. Это стало ритуалом Так у него в ялике появлялась компания. Он плыл в одиночестве: Джо Парети и его умирающий голос. И призрачно-белесое говно.

Отрывок из рассказа Роберт Шекли идеально попал в настроение прошедшей недели. Бомбили буквально со всех сторон, причем даже «свои». Случилось то, чего я больше всего боялся. Пока одни обклеиваются Z-наклейками, другие кладут здоровье и жизни за будущее Родины, а третьи рубят бабосики.

О чем я? О схемах обхода ограничений на торговлю для нерезидентов и «слива» акций в рынок. Я заметил это еще несколько недель назад на планомерных и мелких объемах голубых фишек. К примеру Роснефть каждую торговую сессию.

( Читать дальше )

Толпа говорит: Три тезиса

- 04 июня 2022, 08:35

- |

1. Популярная тема. Или как работает финансовая индустрия.

Это фото (справа вверху) с рекламой инвестиций в китайские акции от Альфы, я сделал в такси летом прошлого года.

Теперь понятно — то была вершина китайского рынка, который со времени рекламной кампании Альфы по сегодняшний день рухнул на 50%.

А популярная некогда $ВАВА, дешевле своего пика в три раза.

Сегодня, когда на самом деле пришла пора покупать китайские акции, их рекламы не стало 🤷 Да и желающих серьезно поубавилось. Как и возможностей. Заморожены и FXCN и AKCH.

Когда придет время покупать — ты не захочешь. Или не сможешь👆

2. И снова он.

( Читать дальше )

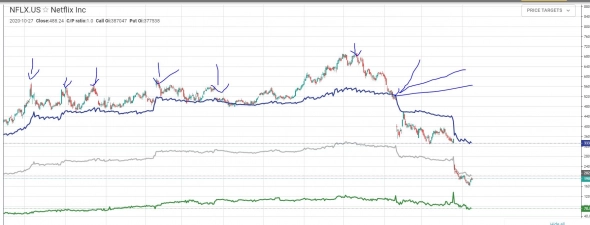

Netflix - можно было и не вляпаться .

- 18 мая 2022, 18:02

- |

Синяя полоска цель по опционам — ожидание опционных инвесторов по средним позициям, но надо понимать когда рыно бычий а когда медвежий, и тут нужны знания по политике процентных ставок США и росту /падению ВВП .

А так в принципе сервис хороший в тестовом режиме можно работать бесплатно.

Конечно все мы умные задним числом и вопрос что делать дальше.

Синяя полоска сейчас показывает цель 333 бакинских комисара а цена 190, и казалось бы круто НО !!!

Компанию инвесторы обвинили в мошейничесве когда она резко сократила подписки на 200 000 абонентов. Вобщем есть вероятность что они жулики как и Твитер и плодили фейковые экаунты.

Так как цена ушла ниже цели по поционам это значит что покупать эту контору уже не надо но при достижении цены синей полоски (цели по поционам я бы продал акцию) советовать не могу, могу делиться тем как поступлю сам.

КЛЮЧЕВЫЕ ИЗМЕНЕНИЯ НА РЫНКЕ ОБЛИГАЦИЙ ДЛЯ ЧАСТНЫХ ЛИЦ

- 18 мая 2022, 12:22

- |

Рыбин Александр, член Совета АВО

18.05.2022 | Эксперт РА

ЧТО ПРОИСХОДИТ НА РЫНКЕ ОБЛИГАЦИЙ?

ЧТО БЫЛО:

▪ Частные лица в основном инвестировали во 2-ой эшелон и ВДО:

в компании реального бизнеса, у которых был ограничен доступ к банковскому финансированию.

▪ Доходность по облигациям превышала доходность по депозитам в разы

ЧТО СТАЛО:

▪Конкуренция облигаций с депозитами

▪ Увеличение экономической неопределённости для эмитентов

▪ Ухудшение ситуации с рефинансированием для эмитентов

▪ Уменьшение свободного располагаемого дохода частных инвесторов

▪ Потери частных инвесторов на фондовом рынке

▪ Инфляция

! ПРИВЛЕКАТЕЛЬНОСТЬ ОБЛИГАЦИЙ ДЛЯ ЧАСТНЫХ ИНВЕСТОРОВ СНИЖАЕТСЯ

ПРЕДЛОЖЕНИЯ АВО К ГОСОРГАНАМ |

РЕАКЦИЯ |

Льготное кредитование эмитентов |

Запуск программы льготного финансирования МСП |

( Читать дальше )

Что будет с еврооблигациями РФ?

- 20 марта 2022, 10:57

- |

Только что опубликованная статья WSJ называется «Рынки облигаций прогнозируют длительную финансовую заморозку для России».

В среду стране предстоит выплата ключевых процентов по облигациям, деноминированным в долларах, и Министерство финансов России отправило инвесторам противоречивые сообщения о том, намерено ли оно предоставить им доллары или рубли. Неопределенность вызвала опасения, что платеж в рублях может привести к дефолту, и слухи о том, какие средства правовой защиты могут использовать кредиторы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал