Избранное трейдера FXFighter

Новый взгляд на реальность

- 20 февраля 2017, 09:54

- |

— Искажение нарратива (замена временной связи на причинно-следственную)

— Более доступное, чем у Поппера, объяснение: почему нужно стремиться искать опровержения, а не подтверждения

— Черный лебедь (катастрофа, объяснимая лишь постфактум)

— Среднестан и Крайнестан, типы распределения вероятностей (в природе — Гаусс, в экономике — фрактал),

Из бонусов чисто для трейдеров — покупка опционов на дальних страйках, глубоко вне денег (они дешевы, но в случае катастроф приносят большие прибыли).

- комментировать

- 332 | ★1

- Комментарии ( 0 )

Покупай низкую волатильность, продавай высокую!

- 19 февраля 2017, 17:24

- |

Но, а теперь поговорим.

Что такое вообще волатильность?

Важнейший финансовый показатель в управлении финансовыми рисками.

Для меня волатильность — это мера риска использования финансового инструмента за заданный промежуток времени.

Чем выше волатильность, тем более рискованно покупать бумаги.

Разумные инвесторы, предпочитающие менее крупный, но более стабильный доход,

должны избегать вложений в высоковолатильные активы.

Я хоть, и не являюсь инвестором, но всегда покупаю при низкой волатильности,

а продаю при высокой.

Жду своего часа «X», за счёт этого риски у меня крайне низкие, историческая разовая просадка из серии убыточных сделок была 16,7% на капитал, а у другого она бы составила, скажем 45%.

( Читать дальше )

"Ожидателям" замещения "-" ОПЕК+ на сланцы в США

- 18 февраля 2017, 22:32

- |

Договоренности ОПЕК+ по ограничениям добычи нефти с начала января начали частично выполняться. Им еще предстоит доказать работоспособность в ближайшие полгода. А там встанет вопрос о способности добывающих стран продлить подобное соглашение на период после июня текущего года.

Между тем выросшие за 2016 год цены нефти уже развернули тенденцию по сворачиванию буровой активности в США, где уже в течении 9 месяцев отмечается рост действующих буровых установок для добычи сланцевой нефти, приблизившись к удвоению по сравнению с минимальными отметками конца мая прошлого года. Возникает естественный вопрос о том, как быстро и до каких уровней будет подрастать добыча нефти в США и не станет ли она полноценной альтернативой сокращаемым ОПЕК+ объемам добычи?

К сожалению, оказывается, что в подобных вопросах слишком много значимых параметров, и прогнозировать динамику объемов добычи сланцевой нефти в США не могут даже наиболее посвященные в процесс люди. Недавно опубликованные «прогнозы» EIA на указанную тему можно рассматривать как хорошее тому подтверждение.

( Читать дальше )

Себестоимость сланцевой нефти может вырасти на 62%

- 17 февраля 2017, 20:44

- |

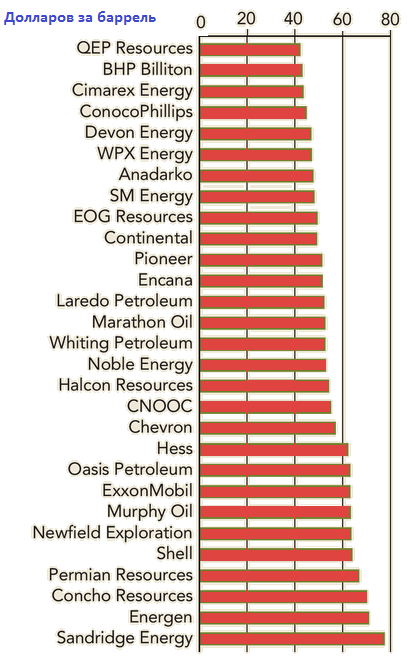

За последние 3 года себестоимость сланцевой нефти опустилась почти на 55%. Так, если в 2013 г. она находилась на уровне 80 долларов за баррель, то по итогам 2016 г. снизилась до 35 долларов.

Крупнейшее снижение себестоимость произошло на месторождении Permian — с 2013 г. она опустилась с 98 долларов за бочку до 38 долларов. По экспертному мнению Rystad Energy, причинами столь существенного падения стоимости производства выступают: 1) увеличение отдачи от одной вышки (это становится заметно, если обратить внимание на производительность вышки) 2) повышение эффективности добычи (снижение затрат на бурение и запуск скважины).

Также это стало возможно из-за переключения операторов на скважины с большим потенциалом отдачи и закрытием неэффективных.

Несмотря на то что себестоимость добычи на сланцевых месторождениях заметно сократилась, Rystad Energy выражает сомнения на счет ее устойчивости. Компания провела исследование различных циклов на рынке нефти и изучила структурные драйверы снижения стоимость добычи, после чего пришла к выводу, что если цены на «черное золото» начнут восстанавливаться, то себестоимость добычи сланцевой нефти в течении нескольких лет может подняться на 62%.

( Читать дальше )

Ха-Ха! Саудовская Аравия сократила добычу НЕФТИ больше чем обещала!

- 13 февраля 2017, 12:39

- |

Саудовская Аравия сократила добычу НЕФТИ больше чем обещала!

что подтверждает о начале истощения скважин!

и что Вы думаете?)))

НЕФТЪ полетит ракетой вверх!

А завтра в 18:00 мск

Йеллен ещё отправит бакс в пол!

заявив что хочет дождаться роста инфляции

перед следующим повышением ставки!

а если инфляция в США не будет расти, то

ФРС понизит ставку!

ФРС в марте 2017 года понизит ставку на 0.25%

Китай начнёт продавать ЗОЛОТО из Резервов

в первой половине марта 2017 года

… и смешные 100 млн. $ которые печатает ЦБР ежедневно

когда 100 млрд. $ из трежаков перетекают

в нефть активы в рубль

и ещё к этому в Японии гиперок...

и также начло бегства капитала из долгового рынка Японии

в нефть активы в рубль

Удачи!

Рекомендую. И это книга не только для трейдеров.

- 12 февраля 2017, 17:20

- |

Сложно писать отзыв на эту масштабную книгу. Я к ней ещё буду возвращаться и перечитывать, чтобы сформировать более детальное знание о трейдинге. Сейчас опишу основные мысли, которые запомнил по памяти, не возвращаясь множеству пометок в книге.

Для меня книга разбилась на 3 смысловых блока. Блоки пересекаются с оглавлением книги, но по-другому его структурируют.

Первый блок о счастье в жизни и самоидентификации, познании себя. Несмотря на то, что книга о сугубо техническом и финансовом предмете, автор много времени уделяет описанию природы счастья человека. Большое спасибо Тимофею. Видно, что он погружался глубоко в предмет исследования счастья и самоидентификации.

Здесь ключевой мыслью показалась мысль о соответствии сильных сторон человека и его желаемого образа жизни. Например, Денис хочет быть предпринимателем, зарабатывать миллионы, заключать сложные контракты и управлять структурой из сотни людей. Это он рисует себе в мечтах. При этом, в реальности Денис – интровертный выпускник, который учился стабильно на хорошо, много времени проводил за учебниками и не очень социально активен. Сильными его сторонами являются усидчивость, аналитика и, например, программирование. Какие шансы у Дениса стать волевым и смелым лидером-управленцем? А, возможно, если Денис задумается о желаемом образе жизни через 10 лет – он и вовсе отвлечется от навязанной обществом моды на предпринимательство, и займётся доказательством математических теорем, живя скромной жизнью вдалеке от большого города?

( Читать дальше )

Этот лживый мир или "а как оно на самом деле?"

- 10 февраля 2017, 09:58

- |

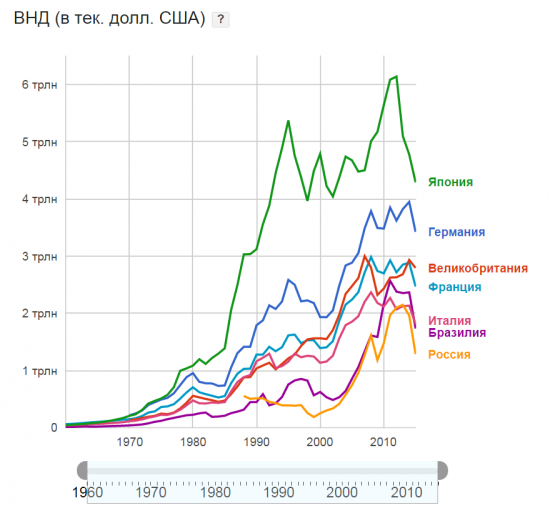

Итак, смотрим ВВП в долларах, наша страна бензоколонка плетется во второй 10-ке. А последние годы санкции так вообще ее нагнули и ВВП совсем упал сильно! Совсем беда-беда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал