Избранное трейдера FARAON

Как рынки реагируют на инициативы Трампа. Часть 2: торговые войны

- 19 июля 2018, 12:21

- |

Последние недели Трамп будоражил рынок. Он анонсировал второй этап налоговой реформы, обострил торговую войну с Китаем и другими странами и заявил, что уговорил Саудовскую Аравию дополнительно увеличить добычу нефти (уже после встречи ОПЕК).

В этой статье рассказываем про торговые войны.

8 марта 2018 г. Дональд Трамп подписал распоряжение о введении 25% пошлины на импорт стали из всех стран и 10% — на импорт алюминия. Для Канады, Мексики, ЕС, Австралии, Южной Кореи, Аргентины и Бразилии начало действия этих тарифов было отложено до 1 июня, для остального мира они вступили в силу в марте.

Многие государства заявили, что американские меры противоречат правилам Всемирной торговой организации (ВТО), куда входят США.

( Читать дальше )

- комментировать

- 3.2К | ★4

- Комментарии ( 1 )

На кого работает Трамп?

- 17 июля 2018, 19:07

- |

Опционы, разминка для ума)

- 13 июля 2018, 21:01

- |

Тут многоуважаемый коллега выразился термином "… купил отрицательную тетту...", а сам смотрит на право.

Я хотел бы дополнить синонимы соответствующего действия...(поизвращаться на эту тему))):

Самое наверно простое:

— Купил гамму(это зеркало...);

— Купил вегу;

Посложнее:

— справа загнул улыбку воллы вверх;

— купил рост дельты если цена б/а пойдет вверх и снижение дельты если цена пойдет вниз;

— потратился на увеличение скорости изменения дельты при одном и том же изменении цены базового актива вверх));

— оплатил увеличение цены опциона при увеличении волатильности;

— отдал деньги в размере максимального убытка при снижении цены базового актива);

— потратил часть депозита и готов на убыток при снижении волатильности;

— если времения мало осталось до экспирации — играет в гамму, если много — то в вегу;

— тупо купил часть фьюча);

Еще сложнее:

— заплатил за то, что при изменении цены базового актива вверх, финансовый результат будет увеличиваться по параболе;

— сделал ставку в размере премии на то, что при переходе цены выше страйка при экспирации будет неограниченная прибыль;

— оплатил расходы на жизнь продавцам, если до экспирации цена будет стоять в узком диапазоне;

— готов каждый день раздавать деньги в надежде на «дикий» рост б/а;

— купил страховку на то что даже если Российский рынок обвалится он все равно будет в плюсе;

— потратился на хэдж по обязательствам которые могут возникнуть на следующем страйке;

( Читать дальше )

Полиция Великобритании обнаружила бутылку-контейнер для перевозки НОВИЧКА

- 13 июля 2018, 19:51

- |

www.zerohedge.com/news/2018-07-13/uk-police-find-container-used-carry-deadly-novichok-nerve-agent

и на десерт

https://www.reuters.com/article/us-usa-trump-russia-indictments/u-s-grand-jury-indicts-12-russian-spies-in-2016-election-hacking-idUSKBN1K32DJ?feedType=RSS&feedName=politicsNews&utm_source=Twitter&utm_medium=Social

ВАШИНГТОН (Рейтер) — Федеральное большое жюри в пятницу предъявило обвинение 12 российским офицерам военной разведки по обвинению в взломе компьютерных сетей кандидата в президенты от Демократической партии 2016 года Хиллари Клинтон и Демократической партии, сообщает Департамент юстиции.

Американские СМИ пытаются раскачать лодку и отложить встречу Трампа и Путина

( Читать дальше )

Экспресс сравнение графиков TigerTrade и TradingView

- 11 июля 2018, 16:59

- |

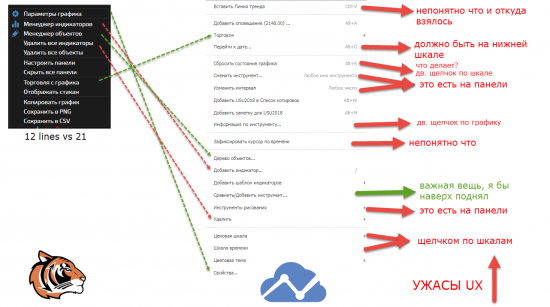

Задача: понять, что не так с TV и что можно улучшить?

Почему? Потому что когда юзаешь Tiger, удивляешься его лаконичной безупречности — есть всё, и ничего лишнего. А вот в случае с TV меня преследует какой-то дискомфорт, как будто я пытаюсь играть в тетрис на приборке центра управления космическими полетами.

Очевидно, что терминалы эти несколько разные. Tiger — это прям торговый терминал, программа под Windows, где есть не только графики, но и стакан и окно для торговли и hotkeys и всё всё всё.

TV — это броузерное решение для графиков, с демо-игрой, но без торговых функций. Но графики с индикаторами есть и там и там.

1. Конкретно по трейдерскому функционалу. В Tiger не было замечено каких-либо проблем с индикаторами.

В Tradingview по словам опрошенных мной трейдеров есть косяки:

- индикатор ZigZag неправильно считается

- тоже самое с VWAP, неправильный

- не нашли индикатор Медиана в стандартных (это половина диапазона high-low для выбранных таймфреймов)

Возьмем меню графика:

Коллеги, не знаю как у вас, но у меня процесс поиска нужного в Tiger занимает минимум времени, а в TV это каждый раз мука.

Прикол в том, что самые часто-используемые пункты меню разбросаны в разных местах этого списка из 21 пунктов.

Вместо того, чтобы пользоваться, я каждый раз занимаюсь чтением списка:(

( Читать дальше )

Российские трейдеры сделали рекордную ставку на обвал рынка и проиграли

- 10 июля 2018, 13:48

- |

В четверг, 5 июля, физики шортанули фьючерс на индекс РТС в объеме 23359 контрактов, свидетельствует статистика биржи. В денежном выражении на падение акций непрофессиональные инвесторы поставили 3,5 миллиарда рублей — рекордную с начала года сумму. Но рынок сразу же двинулся в противоположную сторону: за пятницу индекс РТС прибавил 0,15% пункта, в понедельник подскочил еще на 1,67%.

Трейдеров физлиц рост не остановил: накануне они продали в короткую еще 13347 контрактов на индекс РТС, рассчитывая заработать на его падении.

Частные игроки играют против рынка все три недели, что растет РТС: с 22 июня они вложили в игру на понижение 6,5 млрд рублей, продав более 42 тысяч фьючерсов.ОТСЮДА

Криптоопционы Deribit - для тех, кто любит поострее

- 10 июля 2018, 13:19

- |

Если Вы любите опционы, но уже скучаете по высокой волатильности, обратите внимание на биржу Deribit. Она примечательна тем, что позволяет торговать фьючерсами на курс BTC/USD (их номинал достаточно низкий всего 10$) и опционами(!!!). Торговля идет 24 часа в сутки 7 дней в неделю.

Как Вы понимаете, это примерно тоже самое, что взять стаю бешеных псов и вколоть им стероиды, чтобы быстрее бегали.

Биржа предоставляет возможность совершать сделки через веб-интерфейс, имеется тестовый контур, чтобы освоить все нюансы в безопасном режиме. Для разработчиков предлагается соответствующий API.

Самое веселье начинается в тот момент, когда задумываешься об особенностях ценообразования фьючерсов и опционов, а также об их связи между собой. Спецификации контрактов определены нетривиальным образом, что делает весь стандартный опционный софт просто бесполезным. Разумеется, можно торговать статические опционные конструкции или как-то вести учет позиций и планировать финрез в тетрадке.

( Читать дальше )

Тимофей, тебе идея для нового конкурса, о котором мечтает весь смартлаб!

- 10 июля 2018, 12:26

- |

Есть небольшой опыт по проведению соревнования среди местных «управляшек» длиною в 25 торговых недель.

Будь я владельцем этого ресурса, я бы задумался над организацией таких вот конкурсов 2 раза в год длительностью пусть по 25 торговых недель и называл бы победителя как-нибудь в духе «Лучший весенний управляющий 2018 года» (торги с января по июнь) и «Лучший осенний управляющий 2018 года» (торги с июля по декабрь).

Правила следующие:

1. Все желающие принять участие пишут заранее, перед открытием сезона составляется список участников и после начала (первая торговая неделя) новых участников в конкурс больше не брать;

2. Брать участников с начальным капиталом не ниже 500 000 руб (чтобы придать хоть какую-то солидность конкурсу, львиная доля нищебродов автоматом отсеется).

3. Участвовать могут все — торгующие форекс, коины, CME, Forts, акции. Самое главное — один участник, один счет.

4. Доходность считается как ROE = чистая прибыль/собственный капитал

( Читать дальше )

Смысл образования, ч.3

- 09 июля 2018, 15:47

- |

К чему ведёт образовательный гэп? К продолжению и ещё большему усилению нашей тенденции. Звучит банально (хотя, надеюсь, вы помните, что очевидное не всегда очевидно), но есть данные, что умные умнеют, а глупые — глупеют. И самое забавное, что разрыв между ними нарастает. Почему?

Примерно четверть американских людей (24%) не читали в прошлом году книг — и не слушали аудиокниги. Кто же эти ребята? Да, кстати, не обольщайтесь насчёт тупых амеров, у нас ситуация ничуть не лучше. Электронных книг они, например, точно читают больше. Хотя по времени чтения мы пока ещё впереди — но не чета индусам, те просто рвут. Да, женщины читают больше мужчин. А что толку?

Но более всего интересен разброс: те, у кого есть высшее образование, читают значимо больше прочих! Американский выпускник универа читает в среднем 17 книг в год, колледжа — 9 книг в год, а те, кто не закончил вообще ничего, читают в среднем 3 книги в год. Да и те, наверное, с картинками.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал