Избранное трейдера Василий Олейник

Сделки, дивиденды и отчёты🔥Акции и инвестиции

- 21 августа 2024, 18:49

- |

📈Лукойл +2.1% В телеграм каналах идёт активная поддержка Лукойла. Обещают отчёт до конца августа и жирные дивиденды🤑

📈ЮМГ +10.1% В лидерах роста без явных новостей. Ходят слухи, что бизнес могут продать😳

📈Инград +5.7% В лидерах роста после сообщения о продаже 👉 Концерн «Россиум» продает девелопера «Инград» за ~40 млрд руб московской компании Sminex🧐

📈Займер +4% Опубликовал хорошую отчётность и рекомендовал дивиденды. Чистая прибыль оказалась существенно выше прибыли по РСБУ и всё её направили на дивиденды. Выплаты составят 1,202 млрд рублей, или 12,02 рубля на одну акцию🤑

📈ЕвроТранс +1.8% СД 23 августа обсудит вопрос выплаты дивидендов по итогам первого полугодия🤑

📈БСПБ +1.8% 22 августа СД банка Санкт-Петербург решит по дивидендам за 1п 2024г🤑

📉Делимобиль -4.1% СД рекомендовал дивидендные выплаты в размере 175,9 млн рублей или 1 рубль на одну обыкновенную акцию.

Инвесторы теперь ломают голову, куда их потратить😁

📉Диасофт -2.4% Хуже рынка после публикации отчётности. Выручка по итогам I квартала 2024 финансового года (завершился 30 июня 2024 года) составила 2,14 млрд рублей, что на 30% больше аналогичного показателя 2023 года. EBITDA сохранилась на уровне прошлого года и составила 591 млн рублей. Рентабельность по EBITDA составила 28%, чистая прибыль – 498,8 млн рублей.

Бизнес растёт, но не так быстро как нужно инвесторам🧐

📉Новатэк -1.4% 27.08.2024 СД рассмотрит вопрос о дивидендах за 1п 2024г, но участники рынка всё равно не довольны🤔

📉Европлан -5.4% Продолжает снижаться после отчётности😔

- комментировать

- ★1

- Комментарии ( 5 )

Что имел ввиду Максим Орловский, когда говорил "да там ничего живого нет"...?

- 21 августа 2024, 17:33

- |

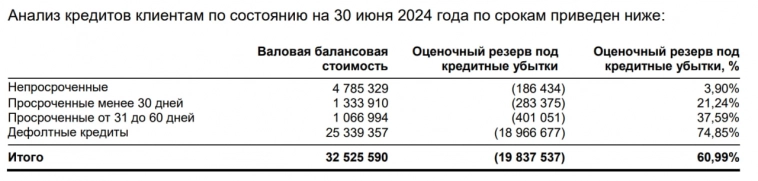

Когда Максим Орловский говорил «да там ничего живого нет» про Займер, он вероятно имел ввиду следующую табличку.

Доля непросроченных кредитов 14%😁

Доля дефолтных кредитов = 78% портфеля))

Возможно, первый крипто банк ТКС Холдинг раскрыл фин показатели по МСФО за 1 полугодие 2024 г.

- 20 августа 2024, 19:52

- |

🚀 Чистый процентный доход после резервов +39%

🚀 Чистый комиссионный доход +28%

🚀 ROE составил 32%

Позитива добавляет принятая новая див. политика, которая предполагает выплаты до 30% от чистой прибыли.

В копилку и сделка с Росбанком, который идеально сливается в единую структуру финтеха, тк Росбанк открыто использует криптовалюту в международных расчетах, о котором заявил сам банк 🏦

Росбанк обслуживает через USDT импортеров и экспортеров на 7 млрд в месяц — представитель банка

📈 Технически, ТКС так же подошел к крайне интересным уровням, что добавляет уверенности в долгосрочной успешности банка

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Рынок продолжил снижение🔥Акции и инвестиции

- 20 августа 2024, 18:52

- |

📈Сургутнефтегаз ап +2.5% Растёт вместе с официальным курсом ЦБ, который вырос на 1 руб. 15 коп. и на 21.08.2024 составляет 90,6944 рублей🤔

📈Полюс Золото +2.1% растёт вместе с ценами на золото которые превысили отметку $2 500 за унцию💪

📉ЮГК -1.6% Снижается под давлением негативного фона вокруг компании😔

📉ММК -2.7% В последнее время акции сильно отстали от других представителей сектора и сегодня сокращают разрыв🧐

📉Европлан -2% В I полугодии 2024 года чистая прибыль лизинговой компании «Европлан» по МСФО составила 8,776 млрд рублей, что на 25,3% больше, чем годом ранее (7 млрд рублей)🤔

📈БСПБ +3.5% Инвесторы снова ждут рост ставки и как следствие рост прибыли Банка Санкт-Петербург🤑

📉Мечел ап -3.4% Огонь инфляции сжигает не только долги но и владельцев долга😔

📉Татнефть -1.2% Татнефть в I полугодии увеличила чистую прибыль по МСФО на 2,2%, до 151 млрд рублей🤔

📉Сегежа -0.9% Луше рынка. Правительство вывело отдельные виды целлюлозно-бумажной продукции из-под действия курсовых экспортных пошлин🧐

📈ТКС +0.4% «ТКС Холдинг» во II кв. увеличил чистую прибыль по МСФО на 15%, до 23,5 млрд рублей, в рамках новой дивполитики планирует выплачивать до 30% чистой прибыли🤑

📈Ашинский МЗ +10% Продолжил рост после небольшой остановки. Дивидендная доходность сейчас составляет 50%😁

Узнайте, какую цену должны иметь акции, чтобы обеспечить вам 15% дивидендной доходности!

- 20 августа 2024, 18:36

- |

Давайте предположим, что в 2025 году компании заплатят такие же дивиденды, как и в этом (за 2023 год). Ключевая ставка 18% и кажется, что разумно бы ожидать дивидендную доходность в размере 15%. Поэтому чтобы получить дивиденды в такой доходности, цена акций должна быть какой-то другой, нежели у них сегодня.

Не скрою, у меня уже готова таблица. Но нужно же и поговорить. Так вот. Если, например, Ростелеком собирается выплатить 6,06 рублей дивидендов в следующем году (за 2024), то для 15% дивдоходности акции должны быть куплены по 40,4 рублей. А вот акции Газпромнефть должны стоить подороже — 682 рубля.

В общем я выяснил, что в текущей ситуации некоторые акции неоправданно дорогие. Так, например, Норникель по вышеуказанным принципам обязан стоить 61 рубль за акцию. А именно 2 раза дешевле.

( Читать дальше )

📉IMOEX двигается дальше вниз, лой за 13 мес, -21,7% от хая.

- 20 августа 2024, 11:32

- |

📉IMOEX двигается дальше вниз, лой за 13 мес, -21,7% от хая.

Ждём маржинколов.

Сегодня в лидерах падения три недавние IPOшки:

📉ЮГК -4,7% народ боится наездов на компанию, лой полгода

📉Делимобиль, -4%, второй день после отчета, новый рекордный лой⚡️

📉VSEH -3,4%, тоже новый рекордный лой 159 руб⚡️. Я в принципе еще на IPO говорил, что интересная цена в районе сотки

📉Европлан хоть и не лидер снижения, но рекордный лой делает, 814 руб⚡️ (-2%)

📉MTLRP -3% скоро обнулится такими темпами. -64% с майских хаев

📉MOEX -2% наконец-то вниз пошел, лой 5 мес

📉ТМК -3% блин, ее сливают 14 дней подряд!!! лой 14 мес

📉Алроса -2%, 56 руб, лой с марта 2020 года!!!

📉LSNGP -2% ну наконец-то и ты пошла, а то разогнали к хаям

📉MRKC -3,3% обновив лой 15 мес

📉ММК -2% лой 13 мес

📉Сургут-ао🤦♂️

📉ОГК-2 лой 20 мес

Пикча в том числе для тех кто ржал над моей позой в LQDT😁

Наихудшая динамика за 20 лет - что не так с российским рынком?

- 20 августа 2024, 11:23

- |

Было ли больнее? Да, конечно: обвал на 48% к 24.02.2022 (СВО, отток нерезидентов, санкционный удар), обвал на 28.5% к 18.03.2020 (COVID, локдауны, ожидания коллапса экономики), резкое снижение на 26% к 04.10.2011 (резкий отток нерезидентов на волне банковского кризиса в Европе), коллапс втрое к окт.09 и падение на 25% к янв.05 (бегство нерезидентов из-за дела Юкоса).

С 2005 года сопоставимое или более мощное снижение случалось пять раз, три раза из которых это было связано с макроэкономическими причинами и совпало с реальным кризисом в экономике и дважды связано с мощным конъюнктурным оттоком нерезидентов.

Рынок рухнул до уровней июня прошлого года, а относительно денежной массы находится в области исторического минимума и не так далеко ушел от минимумов 2022.

В этот раз давления нерезидентов почти нет – все либо ушли в период с 2014 по фев.22, либо имеют стратегическое позиционирования на правах прямых инвесторов.

( Читать дальше )

Индекс полной доходности Мосбиржи с поправкой на инфляцию

- 19 августа 2024, 14:09

- |

Ответ на тему Зачем инвестировать в российские акции, если индекс РТС не растет?

Вот график полной доходности индекса Мосбиржи (MCFTR) с учетом дивидендов (но не учитывая налоги), и деленный на инфляцию (ИПЦ Росстата):

Формула для TradingView: MCFTR*255/ECONOMICS:RUCPI

255 это текущее значение ИПЦ (RUCPI), чтобы формула корректно работала нужно подставить текущее значение ИПЦ вместо «255».

Результат инвестиций в широкий рынок акций РФ, реальная доходность (после вычета инфляции):

+5% за 5 лет.

+90% за 10 лет

+120% за 15 лет

+15% за 17 лет

+182% за 20 лет

По мне так очень скромная доходность. Вычтите еще налоги и комиссии. Особенно «повезло» тем, кто покупает акции на пике цен.

Теневой флот в упадке 📉

- 16 августа 2024, 12:23

- |

Очевидно, что санкции и крепкий рубль бьет по результатам 😨

⬇️ Выручка $373 млн или -29% г/г

⬇️ EBITDA $257 млн или -38% г/г

⬇️Скорректированная чистая прибыль -41% г/г

Сочетая эти факторы с падением цен на фрахт, что фундаментально продолжит давить, в совокупности с технической перегретостью компании, на текущий момент для меня не представляет интереса 🤷♂️

Глобально по индикаторам вниз, пробиваем восходящую, по фибе так же похож на отработку 75, а затем вероятно и к 50

👉 Для меня тут рисков больше, нежели перспектив

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

⚡️ ИнтерРАО (IRAO) - пришло время распечатывать кубышку...

- 16 августа 2024, 09:46

- |

▫️ Выручка ТТМ:1430 млрд ₽

▫️ EBITDA ТТМ:174 млрд ₽ ▫️

скор. Чистая прибыль ТТМ: 145,7 млрд ₽

▫️P/E ТТМ:2,8

▫️ P/B: 0,43

▫️ Дивиденды fwd 2024:9%

✅ У Интер РАО чистая денежная позиция на конец 1п2024 составляет почти 347 млрд р (с учётом обязательств по аренде). Однако, за полгода денежная подушка снизилась более чем на 100 млрд р.

Благодаря тому, что средства размещены в основном в краткосрочных инструментах, чистый процентный доход за 1П2024г вырос сразуна 178,4% г/г до 34 млрд рублей. Только за полугодие чистый доход по депозитам превысил аналогичный показатель за весь 2023г.

✅ Группа продолжает серию M&A и на этот раз выкупает компанию в сегменте энергомашиностроения за 2,4 млрд рублей (выручка и ЧП за 1П 2024г 2 млрд и 557 млн соответственно).

Благодаря подобным сделкам, внутри Интер РАО вырос сегмент Энергомашиностроения, который генерирует 14 млрд выручки при EBITDA в 2,4 млрд (маржинальность 17,4%).

✅ В 1П2024г компания провела выкуп акций на общую суммув 12,6 млрд рублей (3% акционерного капитала).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал