Избранное трейдера Василий Олейник

Обзор Шанхайской фондовой биржи (SSE)

- 28 апреля 2017, 17:18

- |

Место в мировой экономике

SSE устойчиво входит в первую десятку бирж по суммарной капитализации компаний (около $4T*) и опережает по этому показателю другие крупнейшие биржи Китая — Гонконгскую и Шэньчженскую. В Азии она вовсе занимает второе место после Токийской фондовой биржи. По числу компаний (порядка 1000) её положение скромнее, и здесь она отстаёт от Гонконгской фондовой биржи (около 2000). Зато Шанхайская биржа славится огромными объёмами торгов — порядка $1,3T в месяц. Это однозначный рекорд в Азии и сравнимо с NASDAQ (второе место в мире). Совместными усилиями Шанхайская, Гонконгская и Шэньчжэньская биржи делают Китай второй биржевой державой после США. Их суммарная капитализация — $9T, что гораздо больше суммарной капитализации бирж любой отдельной европейской страны и сравнима с капитализацией всего Евросоюза (после отделения Великобритании).

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 1 )

СРЕДНЕСУТОЧНОЕ СОКРАЩЕНИЕ ДОБЫЧИ НЕФТИ В АПРЕЛЕ -254 ТЫС. БАРРЕЛЕЙ - МИНЭНЕРГО РФ

- 28 апреля 2017, 14:17

- |

МИНЭНЕРГО УВЕРЕНО, ЧТО К 30 АПРЕЛЯ РФ ВЫЙДЕТ НА ОДНОМОМЕНТНОЕ СОКРАЩЕНИЕ ДОБЫЧИ В 300 ТЫС. БАРРЕЛЕЙ К ОКТЯБРЮ

УБЫТОК СУРГУТНЕФТЕГАЗА ПО МСФО ЗА 2016Г СОСТАВИЛ 62 МЛРД РУБЛЕЙ ПРОТИВ ПРИБЫЛИ В 761,5 МЛРД РУБЛЕЙ В 2015Г - КОМПАНИЯ

- 28 апреля 2017, 14:13

- |

Показатель EBITDA за 2016 год составил, по расчетам «Интерфакса», 337,65 млрд рублей, что на 7,3% выше, чем годом ранее.

Выручка от реализации почти не изменилась и превысила 1 трлн руб., операционные расходы тоже остались на уровне прошлого года — 760,3 млрд руб.

В то же время убыток по курсовым разницам составил 438,6 млрд руб. по сравнению с доходом в 583 млрд руб. в 2015 году.

Банк России снизил ключевую ставку на 50 б.п. до 9,25% годовых

- 28 апреля 2017, 13:30

- |

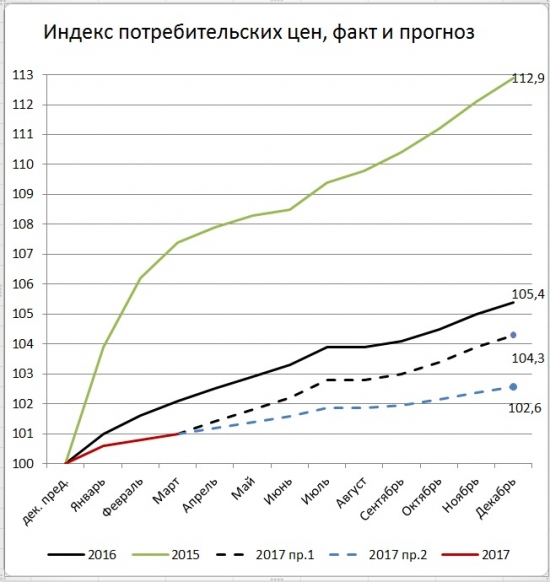

Главный аргумент за последовательное снижение ключевой ставки прост как топор – это снижение индекса потребительских цен. На 24 апреля индекс потребительских цен с начала 2017 года составил 1,4%. Таким образом, накопленный рост цен с начала года в 1,8 раза меньше, чем в 2016 году. По последним месячным данным за март рост цен составлял лишь 1%. Если рост цен в текущем году будет столь же активно отставать от роста цен в 2016 году, то годовая инфляция опустится ниже 4%. Но даже если в оставшиеся месяцы рост цен будет таким как было в 2016 году, то итоги года не сильно выбиваются за указанный целевой уровень.

Банк России еще в прошлом релизе от 24 март отмечал, что инфляция снижается быстрее, чем прогнозировалось. Налицо не только снижение инфляции, но и инфляционных ожиданий. Некоторое беспокойство доставляет предстоящий рост тарифов с 1 июля. Но уже в предыдущем году он прошел достаточно ровно. Поскольку накопленная годовая инфляция уже на начало апреля составляла 4,3%, то даже с очень консервативным предположением снижения накопленной инфляции в оставшиеся месяцы лишь с темпом в 0,05% в месяц год закончится на уровнях 3,9%, то есть ниже 4%.

( Читать дальше )

Посмотрел кино про Баффета. Выводы

- 28 апреля 2017, 12:27

- |

Итак, выводы

- У Баффета был врожденный талант. Он был гений. Искрометный ум. Я знаю несколько похожих людей в реальной жизни. Они немного аутичны по жизни и очень целеустремленны.

- Баффет был не из рядовой семьи. У Баффета была очень умная мать, к-я очень хорошо считала в уме, а отец — биржевой маклер, который стал конгрессменом.

- Баффет невероятно сконцентрирован. Он постоянно в себе, обдумывает какие-то идеи и не любит когда его отвлекают.

- Баффет с детства был уверен что станет богатейшим человеком в мире.

- Все его дети — совершенно рядовые люди. Ничего особенного. Баффет просто забил болт на семью — на жену и детей и всецело отдавался работе. Видно, что он вообще не принимал участия в их воспитании.

- Видно, что дети его (а им всем уже за 50) недовольны отцом. Видимо он не слишком хорошо выполнял свои семейные обязанности

- Он очень много считал и обожал это. Особенно интересен пример из начала фильма. Цифры давались ему легко. У него была отличная память — он помнил все цифры из отчетов, сколько акций у компании и тд

- Он очень много читал. Даже в офисе он читал по 5-6 часов в день! Каждый день!!!!!!!!

- Он был очень целеустремлен и ориентирован на сбережения и прибыль.

- Он получает подлинный кайф от того что делает, а не от того, что можно купить на деньги.

- Он очень последователен. Его не колбасит туда-сюда. Он жил в одном офисе 50 лет, жил в одном доме 50 лет и все это время он занимался тем, что ему нравится. У обычных людей есть тяга к новизне, переменам. А Баффет может взять и застрять в одной теме на 50 лет:)

Половина прибыли Газпрома оказалась фикцией?

- 28 апреля 2017, 10:44

- |

Sberbank CIB:

«Сжигать» наличные «Газпром» вынужден, поскольку тратит больше, чем зарабатывает: во второй половине года денежный поток «национального достояния» стал отрицательным — поступления на счета были меньше, чем расходы почти на 5,5 млрд долларов. По итогам года «дыра» в бюджете составила 334 млрд рублей.Атон говорит что половина прибыли — это курсовая разница от валютной переоценки долга $38,3= 456 млрд рублей

Finanz также стращает, что продажи в Европу в баксах рухнули на 25%. При этом в рублях выручка чуть выросла.

Алексашенко:

То, что произошло с «Газпромом» очень хорошо подтверждает известное правило — ваши расходы это всегда чьи-то доходы=================================

1. Честно говоря, не понимаю, где там нашли половину прибыли фикции.

Курсовые разницы есть = 297,7 млрд руб приписка.

А в прошлом году прибыль была уменьшена на 282 млрд руб этой валютной переоценки.

Тогда чото финанз не писал что ГП занижает прибыль)

2. Про дыру в бюджете от Атона. Откуда она взялась?

Заработали 1571 млрд

Инвестиции 1446 млрд

Финансовые расходы 460 млрд

Получили: -335 млрд, то есть те самые $5,5 млрд дыра в бюджете.

Смотрим финансовые расходы.

Непонятная статья - приобретение собственных акций на 132 млрд.

Разве Газпром покупает свои акции?

Кроме того Газпром выплатил 186 млрд руб дивидендов.

Ну и уменьшил долг на 90 млрд.

Вот тебе и дыра в бюджете.

Откуда приобретенные акции?

15 июля 2016 года Группа приобрела у ГК «Внешэкономбанк» 211 млн обыкновенных акций ПАО «Газпром» и американские депозитарные расписки на 639 млн обыкновенных акций ПАО «Газпром». На долю акций, находящихся в собственности дочерних организаций ПАО «Газпром», приходилось 6,6 % и 3,1 % общего количества акций ПАО «Газпром» на 31 декабря 2016 года и 31 декабря 2015 года соответственно.

Ну собственно вот так.

Короче, если Газпром выплатит половину МСФО, то либо тратить дальше будет не так комфортно, либо придется тупо занимать еще:)

В общем видно, что свободных бабок в годовом бюджете при текущем раскладе нет особо, а значит остается надеяться на рост цен на газ.

ГАЗПРОМ НАЦЕЛЕН НА СОХРАНЕНИЕ РАЗМЕРА ДИВИДЕНДОВ В 2018-2019ГГ НА УРОВНЕ 2017Г В РУБЛЕВОМ ВЫРАЖЕНИИ - ДИРЕКТОР ДЕПАРТАМЕНТА КОМПАНИИ

- 27 апреля 2017, 17:20

- |

ДОГОВОРЕННОСТИ ГАЗПРОМА С АНТИМОНОПОЛЬНЫМ ВЕДОМСТВОМ ЕК МОГУТ ПРИВЕСТИ ДАЖЕ К РОСТУ ВЫРУЧКИ И БУДУТ СПОСОБСТВОВАТЬ РЕАЛИЗАЦИИ ПРОЕКТОВ — ЗАМПРЕД ГАЗПРОМА

Он отметил, что правление рекомендовало совету директоров выплатить дивиденды в размере 7,89 рубля на акцию по итогам 2016 года, но окончательное решение будет приниматься советом директоров и собранием акционеров.

А.Иванников заметил, что решения по дивидендам в 2018-2019 годах будут приниматься в зависимости от ситуации на рынке и прочих факторов, но компания нацелена на сохранение размера дивидендов в рублевом выражении на уровне 2017 года.

ГАЗПРОМ ОЖИДАЕТ ИНВЕСТИЦИИ В 2017Г НА УРОВНЕ 2016Г — 1,7 ТРЛН РУБ., МОЖЕТ, ЧУТЬ БОЛЬШЕ — ДИРЕКТОР ДЕПАРТАМЕНТА

ГАЗПРОМ НЕ ПРИЗНАЛ ВИНУ НИ ПО ОДНОМУ ПУНКТУ ОБВИНЕНИЯ АНТИМОНОПОЛЬНОГО ВЕДОМСТВА ЕК, СОГЛАШЕНИЕ НОСИТ ХАРАКТЕР ДОГОВОРЕННОСТИ — ЗАМПРЕД ГАЗПРОМА

ГАЗПРОМ ПОВЫСИЛ ДИАПАЗОН ПРОГНОЗА ЭКСПОРТНОЙ ЦЕНЫ ГАЗА НА 2017Г ДО $180-190 ЗА ТЫС. КУБ. М — ЗАМПРЕД КОМПАНИИ

Экспресс-анализ отчетности Газпрома

- 27 апреля 2017, 12:03

- |

(+) Прибыль превысила прогноз 905 млрд и составила 951,6 млрд.

(+) EBITDA превысила прогноз 1347 млрд и составила 1381 млрд руб (считал сам, поэтому могу быть неточен)

Заходим сюда:

http://smart-lab.ru/q/GAZP/f/y/

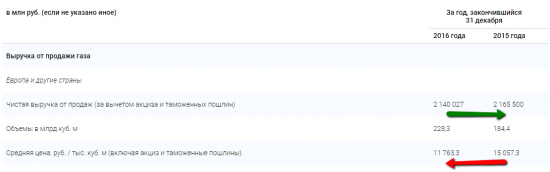

(+) Выручка выросла за счет роста объемов продаж в Европу (но при падении цен)

(+) Чистая прибыль выросла на 21%

(+) Если взять 50% МСФО от этой прибыли, это будет 20руб на акцию или 15% дивидендная доходность

(+) CAPEX сократился на 19% до 1,37 трлн

(+) Чистый долг сократился на 7% до 1.933 трлн

(-) Выросли сильно (+13%) операционные расходы

FCF считать не умею и за прошлые годы он посчитан тоже неверно (взяты цифры чистого потока от операционной деятельности, что неверно).

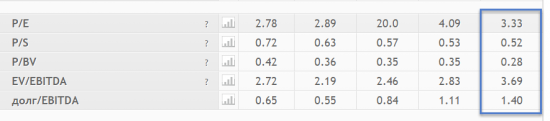

Мультипликаторы Газпрома сказочные:

Данные мультипликаторы говорят о том, что инвесторы ожидают последовательного ухудшения результатов Газпрома в будущем.

Если они ошибутся, Газпром удвоится:)

Итог:

Отчет неплохой. Инвесторы опасались что Газпром припрячет прибыль, дабы не платить дивиденды, но этого не случилось.

В целом, я так понимаю, Газпром спасла гибкость:

Цена на газ в 2016 году упала на 22% у рублях!

Зато Газпром увеличил поставки на 24%!

Это говорит о том, что Европа все же любит газик и жить без него не может.

Что там по ценам в 1-м квартале не знаю, но помнится вроде поставки с начала года Газпром нарастил..

p.s. Теперь ждем судьбоносного решения совета директоров по дивидендам и дивидендов 20 руб на акцию:)

сегодня в 17:00 телеконференция. Там будет огонь. Ждем

Добыча в США растет, а МЭА бьет тревогу.

- 27 апреля 2017, 11:33

- |

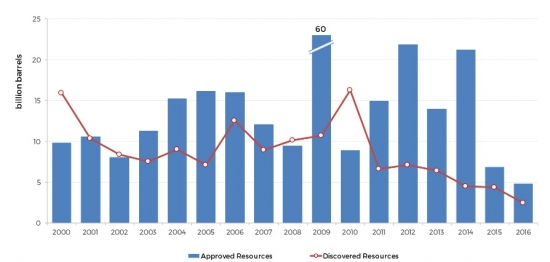

МЭА опубликовало очередной обзор, где указывает, что «глобальные нефтяные открытия и разработки новых проектов упали до исторического минимума в 2016 году». Это происходит из-за резкого сокращения финансирования. По этой же причине тенденции снижения разведки и разработки новых месторождений могут продолжиться и в этом году. В 2016 году суммарный объем запасов нефти открытых новых месторождений сократились до 2,4 млрд. баррелей, что является минимальным уровнем за последние 70 лет! В то время как средний показатель за 15 лет составлял 9 млрд. баррелей в год. Одновременно снизился до 4.7 миллиардов баррелей запуск новых проектов в разработку. А это минимумы начиная с сороковых годов 20 века. Запуск новых проектов по добыче в 2016 году сократился на 30% и обновив минимумы с 1940-х. Резкое замедление активности в обычном нефтяном секторе стало результатом сокращения инвестиционных расходов, вызванных низкими ценами на нефть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал