Избранное трейдера Артем

Стратегия 5-ти летней доходности MCFTR

- 02 мая 2025, 14:05

- |

Стратегия заключается в инвестировании в индекс IMOEX сроком на 5 лет, когда доходность IMOEX с дивидендами (индекс полной доходности MCFTR, включающий дивиденды) за последние 5 лет снижается до 30% или падает ниже 0. Такая стратегия на российском рынке неоднократно приносила 180% за 5 лет или 23% в год (CAGR).

На графике представлена динамика 5-ти летней доходности индекса MCFTR за период с 31.03.2008 по 30.04.2025. Каждая точка на графике означает доходность индекса MCFTR за 5 лет с интервалом в 1 месяц.

Источник: Мосбиржа, расчеты автора

Наибольшую доходность за 5 лет (420%) можно было получить в марте 2008, вложившись пятью годами ранее – в марте 2003. Худшая доходность – минус 21% была в мае 2013, соответственно, получили убыток те инвесторы, которые инвестировали на пике рынка в мае 2008.

Обоснование стратегии с позиции поведения инвестора: доходность портфеля растет — инвестор его держит; рынок начинает снижаться – инвестор продолжает держать до болевого порога или пока не устанет ждать роста стоимости портфеля из-за наступившего на рынке боковика; рынок падает еще ниже — инвестор продает акции; рынок разворачивается, приходят другие инвесторы и цикл повторяется заново.

( Читать дальше )

- комментировать

- 6.3К | ★11

- Комментарии ( 7 )

Кто предупрежден тот вооружен!

- 21 февраля 2025, 22:55

- |

Интересная информация получается, сильно не анализировал еще, но как бы пока в настоящем все получается в цвет — самый удачный год для инвестиций был 2024 по крайней мере для рынка РФ)), прошу ознакомиться с материалом), хороших инвестиций!

Это изображение — график под названием «Периоды, когда можно зарабатывать деньги», приписываемый Сэмюэлю Беннеру, датированный 1875 годом. Он выглядит как финансовый прогноз или график циклов, описывающий повторяющиеся экономические паттерны во времени. График разделён на три категории, обозначенные как A, B и C, каждая из которых представляет разные экономические фазы и стратегии инвестирования. Вот подробный анализ изображения и его текста:

1. Название и авторство

- Название «Периоды, когда можно зарабатывать деньги» намекает на руководство по определению оптимальных моментов для финансовых решений, таких как покупка или продажа активов.

( Читать дальше )

Когда продавать?

- 09 января 2024, 00:15

- |

У меня нет точного ответа на этот вопрос, тут каждый решает сам. Но, принимая решение, можно не гадать на кофейной гуще, а обратиться к известной и условно надежной информации, которую предоставляет сам эмитент, да я говорю о фундаментальных показателях бизнеса.

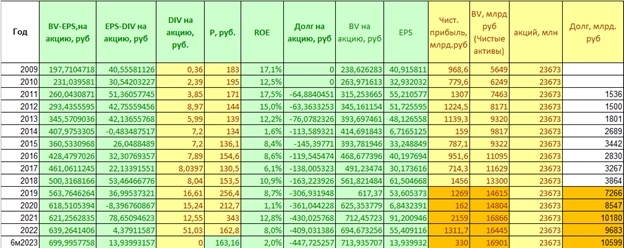

Для начала чтобы понять что происходит с компанией я собираю такую табличку в Excel:

Здесь зеленый цвет формула, желтый цвет данные, которые беру с сайта смартлаба, оранжевый – данные из МСФО-отчетности эмитента за год или за последний доступный период.

Далее по этим данным строю комбинированную диаграмму, чтобы увидеть динамику показателей:

( Читать дальше )

2023. Итоги. Моя борьба против зависимости от наемного источника дохода продолжается

- 30 декабря 2023, 13:06

- |

Друзья, всех с наступающим 2024 годом!

По традиции подводим итоги 2023 года, в котором я, собственно, никаких особо сделок не совершал, только докупал ряд позиций, пока они окончательно и безобразно не отросли, после чего смысл их покупки пропал (пока пропал).

К сожалению, открытые позиции не показываю, вызвано это прошлым опытом, поскольку вы, друзья мои, не в состоянии адекватно воспринимать набор акций и в комментариях начинается настоящая петушиная возня, нытье, скулеж и визги – «Почему обычка, а не преф?», «Какой прикол набрать столько нефтянки, вот полетит нефть на 40 долларов и что будешь делать?», «Где диверсификация, нет, не слышал?».

Это кукареканье петушар я уже успел наслушаться в других темах Смартлаба. Слушал я его даже тогда, когда Лукойл был ниже 4 тысяч. И Татнефть ниже 400. Вообще Тимону Мартыну надо отдать должное, в рамках форума он собрал великолепный птичий двор.

Поэтому показываю только цифры. Есть еще резервы на 6+ млн.

( Читать дальше )

Вечный портфель на долгосрок. Подарок к новому 2024 году бесплатно !

- 11 декабря 2023, 19:45

- |

Бо-о-ольшой обзор Мечела

- 30 августа 2023, 19:07

- |

Садись, нам надо поговорить об Игоре.

Да не о том, о другом Игоре. Об Игоре Зюзине и его компании Мечел, которая после полуторалетнего перерыва выпустила отчет по МСФО.

Что такое Мечел

Это осень. Мечел – это огромный вертикально интегрированный холдинг с выручкой около 400 млрд рублей, который его владелец на пару со своим подельником собрал в нулевые из говна и палок в кредит. На тот момент такая стратегия соответствовала духу времени, поскольку росло вообще все, и благодаря щедрым банкирам, непредусмотрительно оплатившим весь этот банкет, на сегодняшний день в состав холдинга входят следующие компании:

- ПАО «Южный Кузбасс» (УК ЮК)… Россия Добыча угля январь 1999 г. 99,1%

- ПАО «ЧМК» (ЧМК)… Россия Металлургия декабрь 2001 г. 93,7%

- АО «ВМЗ» (ВМЗ)… Россия Металлургия май 2002 г. 93,3%

( Читать дальше )

- комментировать

- 12.4К |

- Комментарии ( 39 )

Для начинающих инвестировать

- 09 июля 2023, 13:39

- |

Добрый день, друзья!

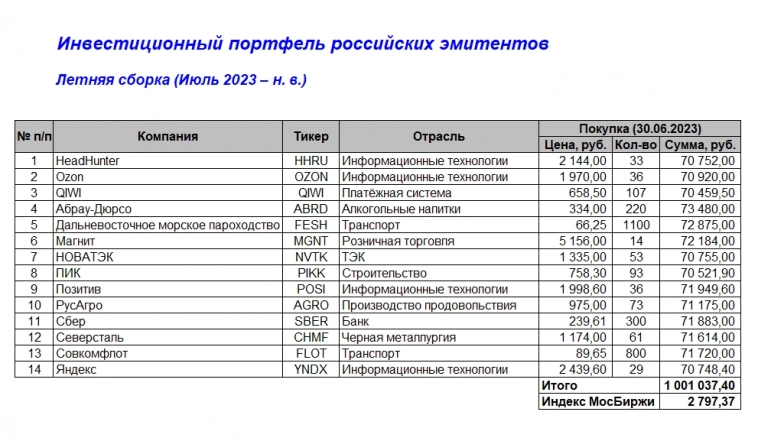

В своё время я специализировался на инвестировании в американские компании. Однако, всё течёт, всё изменяется. После 2022 г. покупка акций США для российских инвесторов стала небезопасной.

Поэтому в 2023 г. я адаптировал динамический метод оценки конкурентного потенциала (с помощью которого отбираю эмитентов) для российского рынка. Результаты превзошли даже самые оптимистичные ожидания: за 6 месяцев 2023 г. доходность моего российского портфеля составила 44%. 🚀

Как и обещал (https://smart-lab.ru/blog/913592.php), публикую состав своего российского портфеля после летнего обновления. Макроэкономика и фундаментальный анализ помогают выбрать эмитентов с наибольшим потенциалом роста.

Как улучшить доходность долгосрочного портфеля на рынке акций

- 12 мая 2023, 10:44

- |

Как улучшить долгосрочную доходность простого пенсионного портфеля на рынке акций?

Уже больше года назад, еще до СВО, делали с ребятами дипломную работу по MBA.

Ниже аннотация по этой работе, может кому полезно будет:

«Целью работы было формирование диверсифицированного по отраслям портфеля акций российских предприятий, который бы на долгосрочном горизонте (5 лет и более) по доходности опережал бы индекс Московской биржи. И далее сформировать некоторые рекомендации и выводы по формированию и управлению таким портфелем.

Исходными данными для работы были финансовые и годовые отчеты компаний, данные с финансовых порталов.

Сначала были взяты 100 крупнейших публичных компаний РФ и разбиты по 12 отраслям.

Далее был проведен анализ рентабельности инвестированного или собственном капитала компаний в различных отраслях за последние 10 лет (по 31.12.2020).

На основании рентабельности отрасли были определены суммарные доли акций компаний отрасли в нашем портфеле:

( Читать дальше )

Облигации: мифы и реальность. Часть 3 Глава 4.3

- 30 марта 2023, 20:09

- |

ссылка на текст в telegra.ph

Иммунизация единичного обязательства. Произвольная форма КБД.

Когда форма кривой доходности отлична от плоской, каждый денежный поток Cₖ дисконтируется по спотовой ставке sₖ, отвечающей периоду его поступления. Портфель A можно иммунизировать, если допустимы только параллельные сдвиги спотовой кривой: ∆sₖ(Tₖ) = ∆s = const. Форвардные кривые в этом случае также изменятся на одну и ту же величину (Redington, Fisher, Weil, Bierwag) Предполагается, что после этого динамика КБД продолжает следовать теории чистых ожиданий, но “отталкиваясь” от новой, смещенной, позиции. По правде говоря, полная защита возможна и в случае, когда ∆sₖ(Tₖ) будет монотонно неубывающей функцией сроков до погашения (это называется выпуклым сдвигом) Но мы не будем усложнять рассмотрение и ограничимся параллельными сдвигами.

Рабочей лошадкой процесса иммунизации будет уже не дюрация Маколея, а просто дюрация, как мера процентного риска, т.е. чувствительность стоимости портфеля к малому параллельному сдвигу КБД, определенная нами в предыдущей главе.

( Читать дальше )

Нижнекамскнефтехим: коррекция всего движения с 2007 года

- 13 июня 2022, 17:07

- |

Движение в НКНХ префе началось с 7 копеек в 2007 и достигло хая 128,38 руб в сентябре 2021. Длилось оно 14 лет.

Все движение вверх выглядит завершенным: состоит из 5 волн с треугольником в 4-й волне, а 3-я волна в нем сама имеет 5-и волновую структуру.

Сейчас это все великолепие корректируется 2-й в кружке волной, чтобы после окончания начать большую 3-ю в кружке волну, которая перебьет истхай и скорее всего будет развиваться до 2030 года до окончания инвестиционного цикла компании.

Коррекции частенько ходят до 4-и предыдущей размерности (это 4-я в 3-й), рядом с которой приходится уровень ФИБО 0,618 — 49,08 руб.

Отрисовал базовый канал и канал ускорения. Если мысленно удвоить базовый канал (сделать параллельный перенос вверх), то 4-я волна (которая треугольник) всего движения как раз отразилась от верхней границы удвоенного базового канала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал