Избранное трейдера Dodger

Учусь считать мультипликаторы часть 1. EPS, P/E. Прошу оказать помощь.

- 26 апреля 2018, 09:04

- |

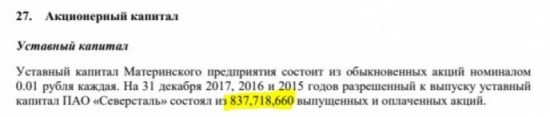

Я не раз сталкивался с такой ситуацией, что на различных ресурсах значение мультипликаторов для одной и той же компании за один и тот же отчетный период различный, и это уже не говоря о том, что ни одно из этих значений не совпадает с моими собственными расчетами:) Хочу попросить форумчан оказать содействие и помочь все-таки докопаться до истины. Здесь я попробую посчитать всего два показателя EPS и P/E для компании Северсталь за 2017 год и сравнить свои расчеты с тем, что выдает смартлаб.

EPS — Earnings Per Share — чистая прибыль, приходящаяся на одну акцию. Чистая прибыль компании за 2017 год:

количество акций:

( Читать дальше )

- комментировать

- 4.7К | ★13

- Комментарии ( 28 )

КРИЗИС — ЛУЧШЕЕ ВРЕМЯ ПОКУПАТЬ АКЦИИ (ИСТОРИЧЕСКИЙ АНАЛИЗ ПАДЕНИЙ ИНДЕКСА ММВБ)

- 09 апреля 2018, 20:25

- |

Инвесторам всегда важно понимать, насколько индекс ММВБ может упасть, какие падения были в прошлом, какова периодичность этих падений и продолжительность.

Наиболее сильные падения индекса ММВБ:

- c 09.1997 по 09.1998 = за 13 месяцев индекс ММВБ -80%. Дефолт России по гос.облигациям (продолжительное падение цен на нефть/газ + несбалансированный бюджет).

- c 03.2000 по 01.2001 = за 11 месяцев индекс ММВБ -50%.

- c 05.2008 по 01.2009 = за 9 месяцев индекс ММВБ -72%. Мировой финансовый кризис, вызванный американским ипотечным кризисом (отток капитала из России+краткосрочное падение цен на нефть/газ).

Количество падений индекса ММВБ:

- Максимальные падения (3): -80 % в 1998 г., -50% в 2000 г. и -72% в 2008 г.;

- В диапазоне (-40% -30%) было (6) падений: 2001 (1), 2004 (2), 2006 (1), 2009 (1), 2011 (1);

( Читать дальше )

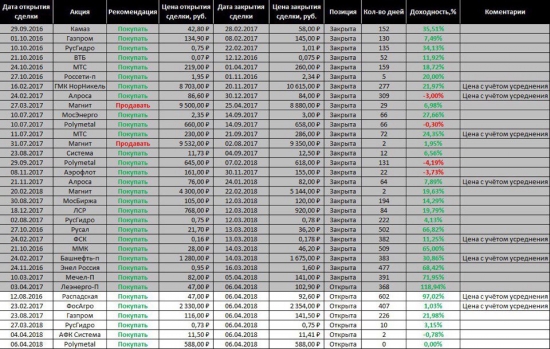

Описание портфеля акций

- 08 апреля 2018, 21:21

- |

Всех приветствую, давно ничего не писал, в связи с введением санкций, я решил дать комментарии по своему портфелю

( Читать дальше )

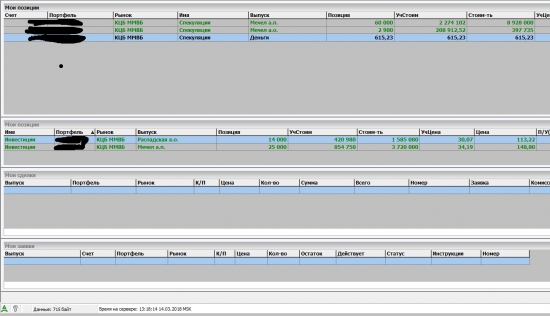

Портфель на ИИС март 2018. Продолжаем покупать Башнефть пр.

- 07 апреля 2018, 13:19

- |

Доходность немного снизилась на фоне падения некоторых эмитентов.

Перехожу на ежемесячную публикацию сокращенной версии портфеля: только открытые для свободного доступа позиции, без сумм.

Так удобнее. Публиковать полную версию портфеля вероятно буду раз в квартал или реже.

Кроме тех позиций, которые вы видите на картинке, в портфеле ИИС еще есть 8 закрытых — для платных клиентов, и 1 мелкая, неважная.

В этом месяце вложил 30 000 руб. и докупил Башнефти пр. Средняя цена покупки выходит хорошая, уже есть прибыль.

Больше докупать Башнефть пр. на ИИС не буду, по ней уже набрана достаточная позиция 103 тыс. руб. Больше 100 000 руб. я стараюсь не вкладывать пока в одну акцию. Когда перейду рубеж по счету 2-3 млн. руб, то можно будет увеличить лимиты.

Зато набираю Башнефть пр. в другой портфель.

Какие мы имеем варианты по дивидендам Башнефти:

Вариант А. Супер дивиденды ок. 400 руб. с компенсации, полученной от АФК Системы

( Читать дальше )

Продаю Мечел АП, держал 3 года.

- 04 апреля 2018, 15:07

- |

По основному портфелю прибыль составила 386%, покупал Мечел АП по 30-35 рубля.

По рискованному, подбирал Мечел АП по 10-15 рублей — прибыль 772%! Мой личный рекорд.

Почему продаю перед отчетом?

Решил, что не готов сидеть в акции до отсечки.

Есть неопределенность с размером дивиденда.

Все что ниже 18р — негатив (акция останется на 150р или ниже). В случае выплаты 0.05р — акция упадет до 100р.

Я считаю что риски значительные и комфортнее выйти сейчас по средней цене.

Фиксирую запись в блоге, чтобы было о чем вспомнить потом)

Всем удачи!

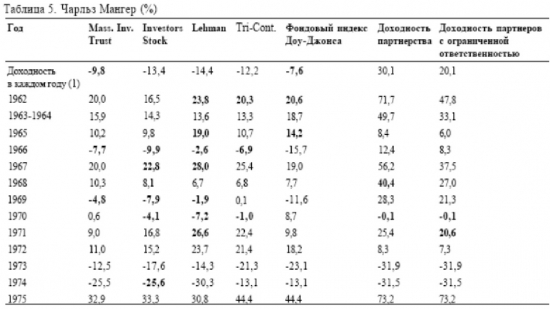

Чек-лист от Чарли Мангера.

- 03 апреля 2018, 09:49

- |

( Читать дальше )

Зоопарк финансиста: о леммингах, страусах и многих других животных

- 01 апреля 2018, 21:14

- |

Финансовый рынок – это особенная экосистема, сориентироваться в которой новичку бывает довольно сложно. Быки, медведи и волки – далеко не полный перечень обитателей этого заповедника.

Чтобы помочь вам разобрать who is who в этом зверином царстве, мы составили небольшой путеводитель, где описали главных его обитателей. Стоит отметить, что большинство определений заимствованы из западного «фольклора».

Быки (Bull)

На фондовом рынке так называют покупателей. Они верят в хорошие перспективы рынка и активно покупают различные активы (акции, облигации, фьючерсы и т.д.), рассчитывая заработать на дальнейшем увеличении их стоимости. Растущий рынок называют «бычьим».

Медведи (Bear)

Трейдеры, которые продают активы, рассчитывая на дальнейшее снижение цены товара. Медведями в любой момент могут стать бывшие быки, которые посчитали, что актив достиг своей оптимальной цены или в целом изменилась конъюнктура рынка и пора фиксировать прибыль. У медведя может быть и еще один вариант: инвестор берет взаймы актив у брокера по текущей цене и продает его, в расчете на то, что в дальнейшем купит его дешевле и отдаст брокеру, получив при этом прибыль. Часто можно встретить выражение «на рынке преобладают медвежьи настроения», что по сути значит, что пессимистично на перспективы ранка смотрит большинство участников торгов.

( Читать дальше )

Красников Андрей Андреевич "Торговля акциями на ммвб для начинающих" - масса ценных мыслей для начинающих трейдеров и инвесторов

- 30 марта 2018, 12:56

- |

Пишет про ФА и ТА, про эмоции, про особенности торговли в разных эшелонах (такого нигде не встречал пока), как входить в позицию и как усредняться.

Несколько цитат.

«В чем основная проблема трейдера? Нет, это не технический анализ или политическая обстановка в стране. Это — эмоции»

«Личная рекомендация — тренируйтесь на реальном счете, сумма на котором не будет для вас сколько-либо обременительной потерей.

Я рекомендую всем начинающим трейдерам не слушать брокерские курсы, а потратить время на то, чтобы самому, путем проб и ошибок (обязательно на реальном, но очень маленьком счете!) выработать свою методику работы на бирже. Если вы подойдете к этому с ответственностью, то по ходу обучения у вас обязательно будут возникать вопросы — по налогообложению, фундаментальному и техническому анализу, прочим нюансам работы на бирже. Находя ответы в интернете, общаясь с другими трейдерами, решая возникающие перед вами реальные проблемы, вы гораздо лучше поймете биржу, нежели прослушав теоретический курс от брокера

( Читать дальше )

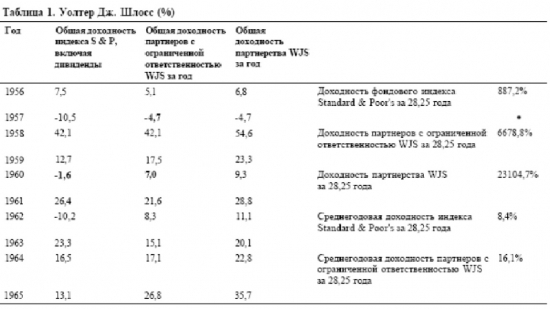

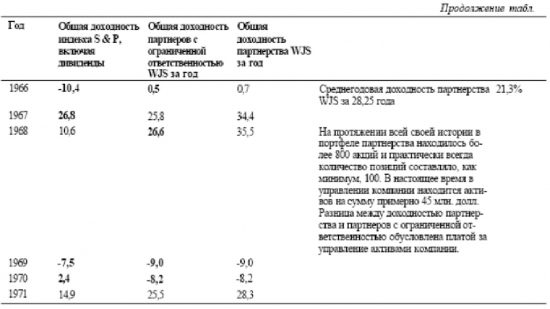

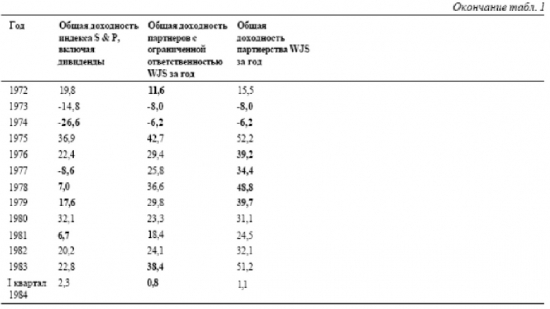

Шестнадцать советов от легендарного инвестора Уолтера Шлосса

- 21 марта 2018, 10:37

- |

Вот что было написано об Уолтере в книге Supermoney (1972 год): «У него не было связей или доступа к полезной информации. Фактически никто на Уолл-стрит не знает его, и он не выдает никакие идеи. Он ищет цифры в сборниках и выписывает годовые отчеты, и это все. Все это похоже на простого частного инвестора. Тем интереснее советы от легендарного инвестора.

Факторы, необходимые, чтобы делать деньги на фондовом рынке от Уолтера Шлосса.

1. Цена по отношению к стоимости является наиболее важным фактором.

2. Попробуйте установить стоимость компании. Помните, что акция представляет собой часть бизнеса и это не просто цена бумаги.

3. Используйте балансовую стоимость в качестве отправной точки, чтобы попытаться установить стоимость бизнеса. Убедитесь, что долг не равен 100% от собственного капитала.

4. Имейте терпение. Акции не вырастут сразу.

5. Не покупайте используя чьи либо советы. Не продавайте на плохих новостях.

6. Не бойтесь быть уверенным в своей правоте. Вы конечно не сможете быть 100% правы. Ищите слабости в своем мышлении. Покупайте в период понижения курсов и продавайте при повышении.

7. Имейте мужество придерживаться своих убеждений если вы уже приняли решение.

8. Имейте инвестиционную философию и следуйте ей. Это то, что привело меня к успеху.

9. Не продавайте в спешке. Если акция достигла цены которую вы считаете справедливой вы можете продать но часто акция продолжает двигаться выше.Перед продажей попытайтесь еще раз переоценить акцию, посмотрите где рынок начинает продажи относительно балансовой стоимости. Оцените уровень фондового рынка. Посмотрите высоки или низки коэффициенты P/E. Насколько фондовый рынок высок?

Насколько люди оптимистичны в своих оценках.

10. Покупать акции я считаю полезным около их минимума за несколько последних лет. Если акция была на пиках по 125 а потом снизилась до 60 то вы можете посчитать это хорошей ценой. Но если за три последних года минимальная цена была 20, то вы поймете что у компании возможны какие-либо проблемы.

11. Пытайтесь купить активы а не прибыль с дисконтом. Прибыль может резко измениться в течении короткого времени. С активами такого обычно не происходит. Если ориентироваться на прибыль то нужно будет знать о компании гораздно больше.

12. Прислушивайтесь к предложениям людей которых вы уважаете. Но это не значит следовать им. Помните что деньги важнее сохранить чем преувеличить. Если вы потеряете деньги то очень сложно будет вернуть их обратно.

13. Старайтесь не позволять эмоциям влиять на ваше мнение. Страх и жадность вероятно худшие эмоции при покупке и продаже акций.

14. Запомните простое правило. Если вы делаете 12% в год и реинвестируете деньги, то вы удвоите свой капитал за 6 лет. Запомните правило 72. Делите 72 на вашу средную доходность и вы получите количество лет до удвоения капитала.

15. Предпочитайте акции облигациям. Облигации ограничивают вашу доходность, а инфляция снижает покупательную способность.

16. Будьте осторожны с левереджем. Он может обернуться против вас.

PS: этим постом я открываю большую серию публикаций под общим названием «Инвестиционные чек-листы». Поэтому чтобы ничего не пропустить подписывайтесь на анонсы новых постов. Всем подписавшимся в подарок мое руководство "Инвестиционная стратегия для российского рынка".

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал